Размер рынка грузовых и логистических перевозок Южной Америки

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 269.51 Миллиардов долларов США | |

| Размер Рынка (2029) | 346.61 Миллиардов долларов США | |

| Наибольшая доля по логистической функции | Грузовой транспорт | |

| CAGR (2024 - 2029) | 4.29 % | |

| Наибольшая доля по странам | Бразилия | |

| Концентрация Рынка | Низкий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка грузовых и логистических перевозок Южной Америки

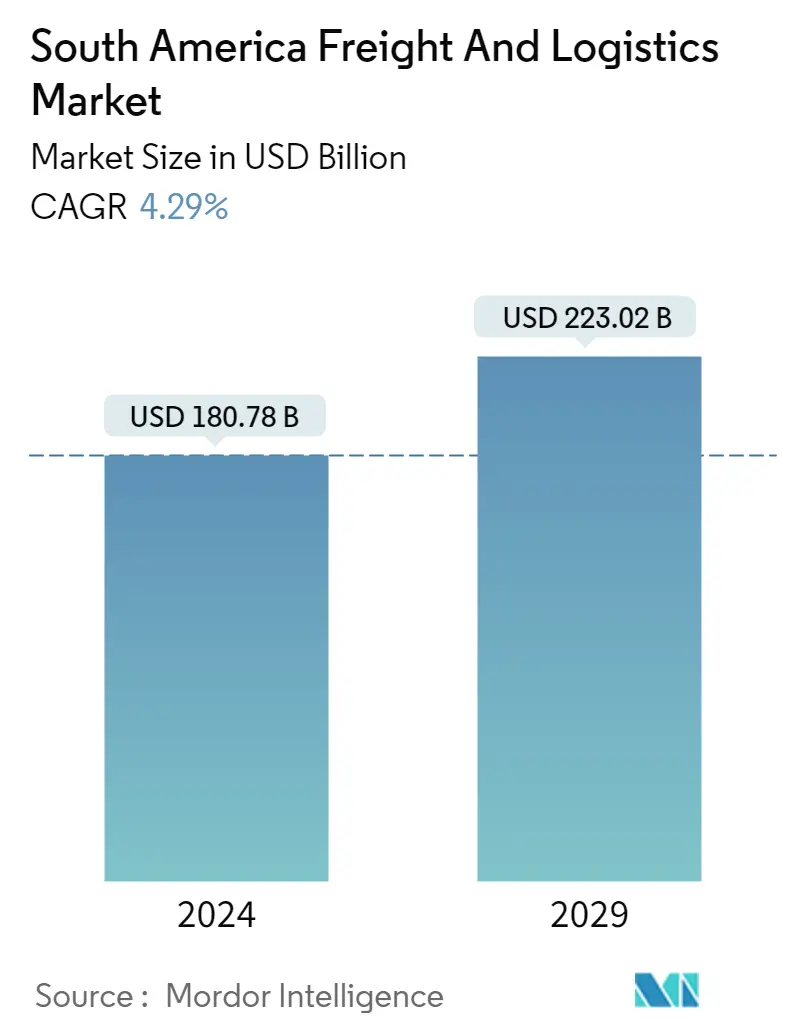

Размер рынка грузовых и логистических перевозок Южной Америки оценивается в 180,78 млрд долларов США в 2024 году и, как ожидается, достигнет 223,02 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 4,29% в течение прогнозируемого периода (2024-2029 гг.).

Индустрия электронной коммерции и инвестиции в инфраструктуру, развитие рынка грузовых перевозок в регионе.

- На рынке наблюдается рост инвестиций в сектор морских и грузовых перевозок. На рынок вышло много новых игроков, и ожидается, что благодаря конкурентным преимуществам цифровизации новые игроки повысят конкурентоспособность рынка. С 2018 по 2022 год среднегодовые инвестиции в инфраструктуру в Бразилии составили 36,3 миллиарда долларов США, за ней следует Чили со среднегодовыми инвестициями в инфраструктуру около 17 миллиардов долларов США.

- Электронная коммерция является основным фактором увеличения спроса на транспортные услуги. Ожидается, что выручка на рынке электронной коммерции в Южной Америке достигнет 77,42 млрд долларов США в 2023 году. Ожидается, что среднегодовой темп выручки составит 14,76% в течение 2023-2027 годов, достигнув значения 134,27 млрд долларов США к 2027 году. ожидается, что к 2025 году число пользователей достигнет 244,1 миллиона. Проникновение пользователей составило 54,0% в 2022 году и, как ожидается, составит 58,7% к 2025 году.

- Бразилия на сегодняшний день является крупнейшим рынком продаж коммерческих автомобилей в Южной Америке. В 2019 году продажи или регистрации новых автомобилей в стране составили почти 526 тысяч единиц. Аргентина была второй в регионе в этом году было продано около 126,4 тысяч коммерческих автомобилей. Продажи выросли в 2021 году после первоначального снижения в 2020 году из-за COVID-19. С тех пор игроки CEP захватили значительную долю рынка. В 2021 году FedEx (включая TNT), United Parcel Service (UPS) и Deutsche Post DHL занимали соответственно 44%, 33% и 20% рынка экспресс- и курьерских услуг в Америке, как и в предыдущем году. четыре года.

Рост и переход в сфере грузоперевозок и логистики Южной Америки

- Бразилия является одной из крупнейших экономик региона наряду с Аргентиной, Чили, Колумбией и Перу. Общий объем грузовых перевозок в Бразилии в 2021 году увеличился на 6% по сравнению с аналогичным периодом прошлого года благодаря увеличению объемов перевозок автомобильным, железнодорожным и воздушным транспортом. В сентябре 2022 года авиаперевозки выросли на 10,8% в годовом сопоставлении, что является самым высоким ростом среди других регионов с новыми услугами и пропускной способностью, а в некоторых случаях и с инвестициями в дополнительные самолеты для грузовых авиаперевозок. В сентябре 2022 года грузоподъемность выросла на 18,4% в годовом сопоставлении. Однако рост цен на топливо и нарушение глобальных транспортных цепочек негативно повлияли на международные грузоперевозки в стране.

- В секторе электронной коммерции в регионе наблюдается бум, вызванный пандемией COVID-19, и ожидается, что в течение прогнозируемого периода он будет расти. В Бразилии в первом квартале 2022 года наблюдался рост электронной коммерции на 12,59% в годовом сопоставлении, а в Чили — на 23%. Огромный рост сектора электронной коммерции стимулирует складскую логистику в регионе. Во втором квартале 2022 года средний уровень вакантных площадей по региону был ниже 6%. Доступность площадей является одной из основных проблем, связанных со складской логистикой. Кроме того, фармацевтический рынок Аргентины, внутренняя рыночная стоимость которого в 2021 году составила 8 329 миллионов долларов США, стал важным фактором развития складского хранения с контролируемой температурой в стране.

- Южная Америка работает над укреплением своей грузовой и логистической инфраструктуры. В 2022 году правительство Аргентины объявило о прямых инвестициях в размере 2,8 миллиарда долларов США для развития транспортных и водных проектов в бюджете на 2023 год. Инвестиции на сумму 250 миллионов долларов США были направлены на содействие декарбонизации транспортной отрасли Бразилии.

Тенденции рынка грузовых и логистических перевозок Южной Америки

- Рост населения Южной Америки обусловлен миграцией, пик которой, как ожидается, достигнет 751,9 миллиона человек в 2056 году.

- Бразилия и Аргентина входят в число лидеров по стимулированию экономического роста в Южной Америке за счет обрабатывающей промышленности.

- Нефтегазовый, горнодобывающий и карьерный секторы являются движущей силой роста ВВП в Южной Америке с упором на увеличение внутреннего производства.

- В странах Южной Америки наблюдается значительный рост WPI и CPI из-за роста затрат на добычу полезных ископаемых, электроэнергии, газа, а также финансового и социального кризиса в регионе.

- Ожидается, что уровень проникновения пользователей электронной коммерции в регионе вырастет до 63,7% к 2027 году с 51,1% в 2021 году.

- Правительства запускают такие программы, как План продуктивной Аргентины 2030 и Чилийская технологическая рабочая группа, чтобы стимулировать производство.

- Экономики Южной Америки стремятся к расширению экспорта топлива во главе с правительственными инициативами

- Экономики Южной Америки стремятся к сокращению импорта удобрений и топлива, поддерживаемые правительственными инициативами.

- В странах Южной Америки наблюдался рост производства и продаж коммерческих автомобилей, причем лидерами стали такие бренды, как Scania и Mercedes Benz.

- Чили инвестирует около 34 миллиардов долларов США в развитие инфраструктуры и транспорта.

- Производители грузовиков в Южной Америке изучают возможность использования бензиновых и электрических грузовиков, таких как Volkswagen e-Delivery и eCanter от Fuso.

- Растущая внешняя торговля, а также экономическая и политическая ситуация существенно влияют на грузовые перевозки.

- Вместимость флота растет благодаря увеличению добычи нефти и проектам по расширению мощностей в регионе.

- Порты Южной Америки нуждаются в серьезных реформах, чтобы улучшить сообщение за счет государственных и частных инвестиций.

- Отсутствие прозрачности в нормативных процедурах и недостатки в долгосрочном планировании влияют на эффективность работы портов в регионе.

- Протесты, низкий уровень воды и рост цен на транспортные средства, запчасти и агрегаты существенно привели к росту цен на грузовые перевозки.

- Инвестиции в расширение пропускной способности различных видов транспорта способствуют экономическому росту в регионе.

- Инфраструктурные инвестиции подталкивают Бразилию и Чили стимулировать экономический рост

Обзор отрасли грузовых перевозок и логистики Южной Америки

Рынок грузовых и логистических перевозок Южной Америки фрагментирован пять крупнейших компаний занимают 6,35%. Основными игроками на этом рынке являются Deutsche Post DHL Group, DP World, DSV A/S (De Sammensluttede Vognmænd af Air and Sea), Kuehne + Nagel и SAAM (отсортировано в алфавитном порядке).

Лидеры рынка грузовых и логистических перевозок Южной Америки

Deutsche Post DHL Group

DP World

DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

Kuehne + Nagel

SAAM

Other important companies include Agunsa Logistics, Alonso Group, Americold, CMA CGM, DB Schenker, TASA Logística, TIBA Group.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка грузовых и логистических перевозок Южной Америки

- Ноябрь 2022 г . DHL продлила сотрудничество с Федерацией бобслея, санного спорта и скелетона Германии (BSD) еще на четыре года. Премиально-логистическое партнерство действует с зимнего сезона 2014-2015 годов и включает в себя логистику всего инвентаря в течение сезона, а также брендирование спортивного инвентаря и одежды спортсменов.

- Ноябрь 2022 г . DP World расширила свою деятельность в Китае, подписав меморандум о взаимопонимании (МОВ) по поддержке логистики и развития торговли в особой зоне Линь-Ганг, зоне свободной торговли в Шанхае.

- Октябрь 2022 г . SAAM Towage подписала соглашение с Teck Neptune Terminals на размещение первых двух электрических буксиров для порта Ванкувер в Канаде. Новые установки позволят сократить выбросы парниковых газов на 2400 тонн в год. Буксиры ElectRA 2300SX были спроектированы корабельными архитекторами из Ванкувера Робертом Алланом и будут построены на турецкой верфи Sanmar.

Отчет о рынке грузовых и логистических перевозок Южной Америки – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Демография

- 4.2 Распределение ВВП по экономической деятельности

- 4.3 Рост ВВП по видам экономической деятельности

- 4.4 Инфляция

- 4.5 Экономические показатели и профиль

- 4.5.1 Тенденции в индустрии электронной коммерции

- 4.5.2 Тенденции в обрабатывающей промышленности

- 4.6 ВВП сектора транспорта и хранения

- 4.7 Экспортные тенденции

- 4.8 Импортировать тенденции

- 4.9 Цена на топливо

- 4.10 Эксплуатационные расходы на грузоперевозки

- 4.11 Размер автопарка по типу

- 4.12 Логистическая эффективность

- 4.13 Основные поставщики грузовых автомобилей

- 4.14 Модальная доля

- 4.15 Грузоподъемность морского флота

- 4.16 Линейное судоходство

- 4.17 Вызовы портов и производительность

- 4.18 Тенденции ценообразования на грузовые перевозки

- 4.19 Тенденции в тоннаже грузовых перевозок

- 4.20 Инфраструктура

- 4.21 Нормативно-правовая база (автомобильный и железнодорожный транспорт)

- 4.21.1 Аргентина

- 4.21.2 Бразилия

- 4.21.3 Чили

- 4.22 Нормативно-правовая база (море и воздух)

- 4.22.1 Аргентина

- 4.22.2 Бразилия

- 4.22.3 Чили

- 4.23 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает 1. Рыночную стоимость в долларах США для всех сегментов. 2. Объем рынка для отдельных сегментов, а именно: грузовые перевозки, CEP (курьерские, экспресс-доставки и посылки), а также складирование и хранение. 3. Прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Отрасль конечных пользователей

- 5.1.1 Сельское хозяйство, рыболовство и лесное хозяйство

- 5.1.2 Строительство

- 5.1.3 Производство

- 5.1.4 Нефть и газ, горнодобывающая промышленность

- 5.1.5 Оптовая и розничная торговля

- 5.1.6 Другие

- 5.2 Логистическая функция

- 5.2.1 Курьер, экспресс и посылка

- 5.2.1.1 По типу назначения

- 5.2.1.1.1 Одомашненный

- 5.2.1.1.2 Международный

- 5.2.2 Экспедирование грузов

- 5.2.2.1 По виду транспорта

- 5.2.2.1.1 Воздух

- 5.2.2.1.2 Морские и внутренние водные пути

- 5.2.2.1.3 Другие

- 5.2.3 Грузовой транспорт

- 5.2.3.1 По виду транспорта

- 5.2.3.1.1 Воздух

- 5.2.3.1.2 Трубопроводы

- 5.2.3.1.3 Железнодорожный

- 5.2.3.1.4 Дорога

- 5.2.3.1.5 Морские и внутренние водные пути

- 5.2.4 Складирование и хранение

- 5.2.4.1 Контроль температуры

- 5.2.4.1.1 Без контроля температуры

- 5.2.4.1.2 Контролируемая температура

- 5.2.5 Другие услуги

- 5.3 Страна

- 5.3.1 Аргентина

- 5.3.2 Бразилия

- 5.3.3 Чили

- 5.3.4 Остальная часть Южной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Agunsa Logistics

- 6.4.2 Alonso Group

- 6.4.3 Americold

- 6.4.4 CMA CGM

- 6.4.5 DB Schenker

- 6.4.6 Deutsche Post DHL Group

- 6.4.7 DP World

- 6.4.8 DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

- 6.4.9 Kuehne + Nagel

- 6.4.10 SAAM

- 6.4.11 TASA Logística

- 6.4.12 TIBA Group

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ РУКОВОДИТЕЛЕЙ ГРУЗОВЫХ И ЛОГИСТИКОВ

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (движущие силы рынка, ограничения и возможности)

- 8.1.5 Технологические достижения

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

- 8.7 Курс обмена валют

Сегментация отрасли грузовых перевозок и логистики Южной Америки

Сельское хозяйство, рыболовство и лесное хозяйство, строительство, производство, нефть и газ, горнодобывающая промышленность, оптовая и розничная торговля, другие рассматриваются как сегменты отрасли конечного пользователя. Курьерская служба, экспресс-доставка и посылка, экспедирование грузов, грузовые перевозки, складирование и хранение рассматриваются как сегменты функции логистики. Аргентина, Бразилия, Чили представлены сегментами по странам.

- На рынке наблюдается рост инвестиций в сектор морских и грузовых перевозок. На рынок вышло много новых игроков, и ожидается, что благодаря конкурентным преимуществам цифровизации новые игроки повысят конкурентоспособность рынка. С 2018 по 2022 год среднегодовые инвестиции в инфраструктуру в Бразилии составили 36,3 миллиарда долларов США, за ней следует Чили со среднегодовыми инвестициями в инфраструктуру около 17 миллиардов долларов США.

- Электронная коммерция является основным фактором увеличения спроса на транспортные услуги. Ожидается, что выручка на рынке электронной коммерции в Южной Америке достигнет 77,42 млрд долларов США в 2023 году. Ожидается, что среднегодовой темп выручки составит 14,76% в течение 2023-2027 годов, достигнув значения 134,27 млрд долларов США к 2027 году. ожидается, что к 2025 году число пользователей достигнет 244,1 миллиона. Проникновение пользователей составило 54,0% в 2022 году и, как ожидается, составит 58,7% к 2025 году.

- Бразилия на сегодняшний день является крупнейшим рынком продаж коммерческих автомобилей в Южной Америке. В 2019 году продажи или регистрации новых автомобилей в стране составили почти 526 тысяч единиц. Аргентина была второй в регионе в этом году было продано около 126,4 тысяч коммерческих автомобилей. Продажи выросли в 2021 году после первоначального снижения в 2020 году из-за COVID-19. С тех пор игроки CEP захватили значительную долю рынка. В 2021 году FedEx (включая TNT), United Parcel Service (UPS) и Deutsche Post DHL занимали соответственно 44%, 33% и 20% рынка экспресс- и курьерских услуг в Америке, как и в предыдущем году. четыре года.

| Сельское хозяйство, рыболовство и лесное хозяйство |

| Строительство |

| Производство |

| Нефть и газ, горнодобывающая промышленность |

| Оптовая и розничная торговля |

| Другие |

| Курьер, экспресс и посылка | По типу назначения | Одомашненный |

| Международный | ||

| Экспедирование грузов | По виду транспорта | Воздух |

| Морские и внутренние водные пути | ||

| Другие | ||

| Грузовой транспорт | По виду транспорта | Воздух |

| Трубопроводы | ||

| Железнодорожный | ||

| Дорога | ||

| Морские и внутренние водные пути | ||

| Складирование и хранение | Контроль температуры | Без контроля температуры |

| Контролируемая температура | ||

| Другие услуги | ||

| Аргентина |

| Бразилия |

| Чили |

| Остальная часть Южной Америки |

| Отрасль конечных пользователей | Сельское хозяйство, рыболовство и лесное хозяйство | ||

| Строительство | |||

| Производство | |||

| Нефть и газ, горнодобывающая промышленность | |||

| Оптовая и розничная торговля | |||

| Другие | |||

| Логистическая функция | Курьер, экспресс и посылка | По типу назначения | Одомашненный |

| Международный | |||

| Экспедирование грузов | По виду транспорта | Воздух | |

| Морские и внутренние водные пути | |||

| Другие | |||

| Грузовой транспорт | По виду транспорта | Воздух | |

| Трубопроводы | |||

| Железнодорожный | |||

| Дорога | |||

| Морские и внутренние водные пути | |||

| Складирование и хранение | Контроль температуры | Без контроля температуры | |

| Контролируемая температура | |||

| Другие услуги | |||

| Страна | Аргентина | ||

| Бразилия | |||

| Чили | |||

| Остальная часть Южной Америки | |||

Определение рынка

- Agriculture, Fishing, and Forestry (AFF) - Этот сегмент отрасли конечных пользователей отражает затраты на внешнюю (аутсорсинговую) логистику, понесенные игроками отрасли AFF. В качестве конечных пользователей рассматриваются предприятия, которые в основном занимаются выращиванием сельскохозяйственных культур, разведением животных, заготовкой древесины, добычей рыбы и других животных из их естественной среды обитания и предоставлением соответствующей вспомогательной деятельности. При этом поставщики логистических услуг (LSP) играют решающую роль в приобретении, хранении, обработке, транспортировке и распределении для оптимального и непрерывного потока ресурсов (семена, пестициды, удобрения, оборудование и вода) от производителей или поставщиков к производителей и бесперебойное движение продукции (продукции, агропродукции) к дистрибьюторам/потребителям. Это включает в себя логистику как с контролируемой температурой, так и без нее, в зависимости от срока годности транспортируемых или хранящихся товаров.

- Construction - Этот сегмент отрасли конечных пользователей отражает затраты на внешнюю (аутсорсинговую) логистику, понесенные участниками строительной отрасли. В качестве конечных пользователей рассматриваются предприятия, которые в основном занимаются строительством, ремонтом и реконструкцией жилых и коммерческих зданий, инфраструктуры, инженерными работами, разделением и застройкой земель. Поставщики логистических услуг (LSP) играют решающую роль в повышении прибыльности строительных проектов, поддерживая запасы сырья и оборудования, срочные поставки и предоставляя другие дополнительные услуги для эффективного управления проектами.

- Courier, Express, and Parcel - Услуги курьерской, экспресс-доставки и доставки посылок, часто называемые рынком CEP, относятся к поставщикам логистических и почтовых услуг, которые специализируются на перемещении небольших товаров (посылок/пакетов). Он отражает общий размер рынка (в долларах США) и объем рынка (количество посылок) (1) отправлений/посылок/упаковок весом менее 70 кг/154 фунтов, (2) посылок для бизнес-клиентов, а именно. Бизнес-бизнес (B2B) и бизнес-потребитель (B2C), а также пакеты для частных клиентов (C2C), (3) услуги неэкспресс-доставки посылок (стандартная и отложенная), а также услуги экспресс-доставки посылок (дневной) -Definite-Express и Time-Definite-Express), (4) внутренние и международные посылки.

- Demographics - Для анализа общего удовлетворяемого рыночного спроса были изучены и представлены прогнозы роста населения в этой отраслевой тенденции. Он представляет распределение населения по таким категориям, как пол (мужчины/женщины), территория застройки (город/село), крупные города, а также другие ключевые параметры, такие как плотность населения и расходы на конечное потребление (рост и доля в % от ВВП). Эти данные использовались для оценки колебаний спроса и потребительских расходов, а также основных горячих точек (городов) потенциального спроса.

- Export Trends and Import Trends - Общие логистические показатели экономики положительно и значимо (статистически) коррелируют с ее торговыми показателями (экспортом и импортом). Таким образом, в этой отраслевой тенденции общая стоимость торговли, основные товары/группы товаров и основные торговые партнеры для изучаемой географии (страны или региона в соответствии с объемом отчета) были проанализированы наряду с влиянием основной торговой/логистической инфраструктуры. инвестиции и нормативно-правовая среда.

- Freight Forwarding - Экспедирование грузов, которое в данном документе относится к отрасли организации грузовых перевозок (FTA), включает в себя предприятия, которые в основном занимаются организацией и отслеживанием транспортировки грузов между отправителями и перевозчиками. В число рассматриваемых поставщиков логистических услуг (LSP) входят экспедиторы, NVOCC, таможенные брокеры и морские экспедиторы. Сегмент Прочие в разделе Транспортно-экспедиторские услуги включает в себя доходы, полученные от дополнительных услуг FTA, таких как таможенно-брокерская деятельность/очистка, подготовка документации, связанной с грузами, консолидация-деконсолидация товаров, страхование грузов и соблюдение требований, организация складирования и хранения, поддержание связи с грузоотправителями и Экспедирование грузов другими видами транспорта, а именно. автомобильный и железнодорожный.

- Freight Pricing Trends - Цены на грузовые перевозки по видам транспорта (долл. США/тонкм) за рассматриваемый период были представлены в этой отраслевой тенденции. Данные использовались для оценки инфляционной среды, влияния на торговлю, грузооборота (тонкм), спроса на рынке грузовых и логистических услуг по сегментам транспорта и, следовательно, общего размера рынка грузовых и логистических услуг.

- Freight Tonnage Trends - Тоннаж грузов (вес грузов в тоннах), перевезенных каждым видом транспорта, за рассматриваемый период представлен в данной отраслевой тенденции. Данные использовались в качестве одного из параметров, помимо среднего расстояния на отправку (км), объема грузовых перевозок (тонкм) и цен на перевозки (долларов США/тонкм), для оценки размера рынка грузовых перевозок.

- Freight Transport - Грузовые перевозки – это найм поставщика логистических услуг (аутсорсинговая логистика) для перевозки товаров (сырья/конечных/промежуточных/готовых товаров, включая как твердые, так и жидкие вещества) от места происхождения до места назначения внутри страны (внутреннее) или между странами. -граница (международная).

- Freight and Logistics - Внешние расходы на (или аутсорсинг) содействие грузовым перевозкам (грузовые перевозки), организацию грузовых перевозок через агента (экспедирование грузов), складирование и хранение (с контролируемой или нерегулируемой температурой), CEP (внутренняя или международная курьерская доставка, экспресс-доставка и посылки) и другие логистические услуги с добавленной стоимостью, связанные с транспортировкой товаров (сырья или готовой продукции, включая твердые и жидкие вещества) от места происхождения до места назначения внутри страны (внутренние) или через границу (международные), через одну или больше видов транспорта, т. Автомобильные, железнодорожные, морские, воздушные и трубопроводные перевозки составляют рынок грузовых и логистических услуг.

- Fuel Price - Скачки цен на топливо могут вызвать задержки и сбои в работе поставщиков логистических услуг (LSP), в то время как их падение может привести к повышению краткосрочной прибыльности и усилению рыночной конкуренции за предложение потребителям лучших предложений. Таким образом, изменения цен на топливо были изучены за рассматриваемый период и представлены вместе с причинами, а также влиянием на рынок.

- GDP Distribution by Economic Activity - Номинальный валовой внутренний продукт и его распределение по основным секторам экономики в изучаемой географии (стране или регионе в соответствии с объемом отчета) были изучены и представлены в этой отраслевой тенденции. Поскольку ВВП положительно связан с прибыльностью и ростом логистической отрасли, эти данные использовались в дополнение к таблицам затраты-выпуск/таблицам предложение-использование для анализа потенциально основных секторов, вносящих вклад в удовлетворение спроса на логистику.

- GDP Growth by Economic Activity - Рост номинального валового внутреннего продукта в основных секторах экономики для изучаемой географии (страны или региона в соответствии с объемом отчета) был представлен в этой отраслевой тенденции. Эти данные были использованы для оценки роста логистического спроса со стороны всех конечных пользователей рынка (рассматриваемых здесь секторов экономики).

- Inflation - В этой отраслевой тенденции представлены изменения как инфляции оптовых цен (годовое изменение индекса цен производителей), так и инфляции потребительских цен. Эти данные использовались для оценки инфляционной среды, поскольку она играет жизненно важную роль в бесперебойном функционировании цепочки поставок, напрямую влияя на компоненты операционных затрат на логистику, например, цены на шины, заработную плату и льготы водителей, цены на энергию/топливо, затраты на техническое обслуживание, сборы за проезд, арендная плата за складские помещения, таможенные брокерские услуги, тарифы на экспедирование, тарифы на курьерскую доставку и т. д., что влияет на общий рынок грузовых и логистических услуг.

- Infrastructure - Поскольку инфраструктура играет жизненно важную роль в эффективности логистики экономики, такие переменные, как длина дорог, распределение длины дорог по категориям поверхности (с твердым покрытием и без покрытия), распределение длины дороги по классификации дорог (скоростные автомагистрали по сравнению с шоссе по сравнению с другими дороги), длина железных дорог, объем контейнеров, обработанных крупными портами, и тоннаж, обработанный крупными аэропортами, были проанализированы и представлены в этой отраслевой тенденции.

- Key Industry Trends - Раздел отчета под названием Основные тенденции отрасли включает все ключевые переменные/параметры, изученные для лучшего анализа оценок и прогнозов размера рынка. Все тенденции были представлены в виде точек данных (временных рядов или последних доступных точек данных) вместе с анализом параметра в виде краткого комментария, соответствующего рынку, для изучаемой географии (страны или региона в соответствии с объемом отчета). ).

- Key Strategic Moves - Действия, предпринимаемые компанией для отличия от своего конкурента или используемые в качестве общей стратегии, называются ключевым стратегическим ходом (КСМ). Сюда входят (1) соглашения (2) расширения (3) финансовая реструктуризация (4) слияния и поглощения (5) партнерства и (6) инновации продуктов. Ключевые игроки (поставщики логистических услуг, LSP) на рынке были отобраны, их KSM изучены и представлены в этом разделе.

- Liner Shipping Bilateral Connectivity Index - Он указывает на уровень интеграции пары стран в глобальные сети линейного судоходства и играет решающую роль в определении двусторонней торговли, что, в свою очередь, потенциально способствует процветанию страны и окружающего ее региона. Таким образом, основные экономики, связанные со страной/регионом в соответствии с объемом отчета, были проанализированы и представлены в отраслевой тенденции Связность линейного судоходства.

- Liner Shipping Connectivity - Эта отраслевая тенденция анализирует состояние подключения к глобальным судоходным сетям на основе состояния сектора морского транспорта. Он включает в себя анализ показателей связности линейных перевозок, двусторонних перевозок и индексов связности портовых линейных перевозок для географического региона (страны/региона в соответствии с объемом отчета) за рассматриваемый период.

- Liner Shipping Connectivity Index - Он показывает, насколько хорошо страны связаны с глобальными судоходными сетями в зависимости от состояния их морского транспортного сектора. Он основан на пяти компонентах сектора морского транспорта (1) Количество судоходных линий, обслуживающих страну, (2) Размер крупнейшего судна, используемого для этих перевозок (в ДФЭ), (3) Количество сообщений, соединяющих страны к другим странам, (4) Общее количество судов, находящихся в стране, (5) Общая вместимость этих судов (в ДФЭ).

- Logistics Performance - Эффективность логистики и затраты на логистику являются основой торговли и влияют на торговые издержки, заставляя страны конкурировать на глобальном уровне. На эффективность логистики влияют принятые на рынке стратегии управления цепочками поставок, государственные услуги, инвестиции и политика, затраты на топливо/энергию, инфляционная среда и т. д. Следовательно, в этой отраслевой тенденции эффективность логистики изучаемой географии (страны/региона согласно объем отчета) был проанализирован и представлен в течение отчетного периода.

- Major Truck Suppliers - На рыночную долю брендов грузовых автомобилей влияют такие факторы, как географические предпочтения, портфель типов грузовиков, цены на грузовики, местное производство, проникновение служб ремонта и технического обслуживания грузовиков, поддержка клиентов, технологические инновации (такие как электромобили, цифровизация, автономные грузовики), топливная экономичность, варианты финансирования, ежегодные затраты на техническое обслуживание, наличие заменителей, маркетинговые стратегии и т. д. Отсюда следует распределение (доля % за базовый год исследования) объема продаж грузовых автомобилей ведущих марок грузовых автомобилей и комментарии к текущему рыночному сценарию и ожиданиям рынка на прогнозируемый период. были представлены в этой отраслевой тенденции.

- Manufacturing - Этот отраслевой сегмент конечных пользователей отражает затраты на внешнюю (аутсорсинговую) логистику, понесенные участниками обрабатывающей промышленности. Рассматриваемые конечные пользователи — это предприятия, занимающиеся в основном химическим, механическим или физическим преобразованием материалов или веществ в новые продукты. Поставщики логистических услуг (LSP) играют решающую роль в поддержании бесперебойного потока сырья по всей цепочке поставок, обеспечивая своевременную доставку готовой продукции дистрибьюторам или конечным потребителям, а также хранение и поставку сырья клиентам для производства точно в срок..

- Maritime Fleet Load Carrying Capacity - Грузоподъемность морского флота отражает состояние развития морской инфраструктуры и торговли экономики. На него влияют такие факторы, как объем производства, международная торговля, основные отрасли конечных пользователей, морское сообщение, экологические нормы, инвестиции в развитие портовой инфраструктуры, пропускная способность портовых контейнеров и т. д. Эта отраслевая тенденция представляет собой грузоподъемность морского флота по типам судов. корабль, а именно. контейнеровозы, нефтяные танкеры, сухогрузы, генеральные грузы и другие типы, а также влияющие факторы для изучаемой географии (страна/регион в соответствии с объемом отчета) за рассматриваемый период.

- Modal Share - Доля модальных перевозок зависит от таких факторов, как производительность разных видов транспорта, правительственные постановления, контейнеризация, расстояние перевозки, требования к контролю температуры, тип товаров, международная торговля, местность, скорость доставки, вес груза, оптовые перевозки и т. д. Кроме того, на долю модальных перевозок влияют Тоннаж (тонны) и доля видов транспорта в грузообороте (тонно-км) различаются в зависимости от среднего расстояния перевозки, веса основных групп товаров, перевозимых в экономике, и количества рейсов. Эта отраслевая тенденция отражает распределение грузов, перевезенных по видам транспорта (в тоннах и тонно-км), за базовый год исследования.

- Oil and Gas, Mining and Quarrying - Этот отраслевой сегмент конечных пользователей отражает затраты на внешнюю (аутсорсинговую) логистику, понесенные участниками добывающей отрасли. Рассматриваемыми конечными пользователями являются предприятия, добывающие природные твердые минеральные вещества, такие как уголь и руды; жидкие минералы, такие как сырая нефть; и газы, такие как природный газ. Поставщики логистических услуг (LSP) охватывают все этапы от добычи до переработки и играют решающую роль в транспортировке машин, бурового оборудования, добытых полезных ископаемых, сырой нефти и природного газа, а также продуктов переработки/переработки из одного места в другое.

- Other End Users - Сегмент Прочие конечные пользователи включает расходы на внешнюю (аутсорсинговую) логистику, понесенные финансовыми услугами (BFSI), недвижимостью, образовательными услугами, здравоохранением и профессиональными услугами (административными, утилизацией отходов, юридическими, архитектурными, инженерными, проектными, консалтинговыми, научными исследованиями и разработками). ). Поставщики логистических услуг (LSP) играют решающую роль в надежном перемещении материалов и документов в/из этих отраслей, таких как транспортировка любого необходимого оборудования или ресурсов, доставка конфиденциальных документов и файлов, перемещение медицинских товаров и материалов (хирургических материалов и инструментов, включая перчатки, маски, шприцы, оборудование) и это лишь некоторые из них.

- Other Services - Сегмент Прочие услуги включает выручку, полученную за счет (1) услуг с добавленной стоимостью (VAS) для грузовых перевозок автомобильным, железнодорожным, воздушным, морским и внутренним водным путями, (2) дополнительных услуг для морских грузовых перевозок (эксплуатация терминальных объектов, таких как гавани и пирсы, эксплуатация шлюзов на водных путях, навигация, лоцманская и швартовочная деятельность, лихтеровочные работы, спасательные работы, работа маяков, среди прочего вспомогательная деятельность), (3) дополнительные услуги для наземных грузовых перевозок (эксплуатация терминальных объектов, таких как железнодорожные станции, станции для обработки грузов). грузов, эксплуатация железнодорожной инфраструктуры, переключение и маневровая работа, буксировка и помощь на дорогах, сжижение газа для транспортных целей, среди прочего вспомогательная деятельность), (4) дополнительные услуги для грузовых авиаперевозок (эксплуатация терминальных объектов, таких как авиавокзалы, аэропорты) и деятельность по управлению воздушным движением, деятельность по наземному обслуживанию на аэродромах, обслуживание взлетно-посадочных полос, инспекцию/перегонку/техническое обслуживание/испытания воздушных судов, услуги по заправке воздушных судов, а также другую вспомогательную деятельность), (5) дополнительные услуги по складированию и хранению (эксплуатация зернохранилища, склады общего назначения, холодильные склады, резервуары для хранения и т. д., хранение товаров в зонах внешней торговли, шоковая заморозка, упаковка товаров в ящики для отправки, упаковка и подготовка товаров к отправке, маркировка и/или печать на упаковке, сборка и упаковка комплектов услуги, среди прочих вспомогательных мероприятий) и (6) дополнительные услуги для курьерской, экспресс-доставки и доставки посылок (самовывоз, сортировка).

- Port Calls and Performance - Эффективность портов имеет ключевое значение для грузоперевозок, торговли, глобальных связей, успешных стратегий роста, инвестиционной привлекательности для систем производства и распределения и, таким образом, влияет на ВВП, занятость, доход на душу населения и промышленный рост. Следовательно, параметры производительности порта, такие как среднее время, проведенное судами в портах; В этой отраслевой тенденции были проанализированы и представлены средний возраст, размер, грузоподъемность, грузоподъемность контейнеров, заход в порты судов, заходы в порты и пропускная способность контейнерных портов.

- Port Liner Shipping Connectivity Index - Он отражает положение порта в глобальной сети линейного судоходства, где более высокое значение индекса связано с лучшим сообщением. Эффективные порты с хорошим сообщением (1) способствуют минимизации транспортных расходов, связыванию цепочек поставок и поддержке международной торговли, (2) открывают путь к экономии за счет масштаба и развитию опыта, позволяя производителям лучше использовать возможности как внутри страны, так и за рубежом. рынки. Таким образом, основные порты стратегического значения в стране/регионе в соответствии с рамками отчета были проанализированы и представлены в отраслевой тенденции Связность линейного судоходства.

- Port Throughput - Он отражает количество грузов или количество судов, которые порт обрабатывает ежегодно. Это может быть связано с (1) тоннажем груза, (2) контейнерными TEU и (3) заходами судов. Пропускная способность порта по общему количеству обработанных контейнеров (TEU) представлена в отраслевом тренде Заходы в порты и производительность.

- Producer Price Inflation - Это указывает на инфляцию с точки зрения производителей, а именно. среднюю цену реализации, полученную за свою продукцию за определенный период времени. Годовое изменение (год к году) индекса цен производителей отображается как инфляция оптовых цен в отраслевом тренде Инфляция. Поскольку WPI наиболее полно фиксирует динамические движения цен, он широко используется правительствами, банками, промышленностью, деловыми кругами и считается важным при формулировании торговой, налоговой и другой экономической политики. Эти данные использовались в дополнение к данным об инфляции потребительских цен для лучшего понимания инфляционной среды.

- Rest of South America - Остальная часть Южной Америки захватывает рынок аутсорсинговой логистики для (1) Боливии (2) Колумбии (3) Коста-Рики (4) Доминиканской Республики (5) Эквадора (6) Сальвадора (7) Гватемалы (8) Гайаны (9) Гондураса ( 10) Никарагуа (11) Панама (12) Перу (13) Парагвай (14) Суринам (15) Уругвай и (16) Венесуэла

- Segmental Revenue - Сегментная выручка была триангулирована или рассчитана и представлена для всех основных игроков рынка. Это относится к конкретному доходу на рынке грузоперевозок и логистики, полученному компанией за базовый год обучения в изучаемой географии (стране или регионе в соответствии с объемом отчета). Он рассчитывается путем изучения и анализа основных параметров, таких как финансовые показатели, портфель услуг, численность сотрудников, размер автопарка, инвестиции, количество присутствующих стран, основные экономики, вызывающие озабоченность, и т. д., о которых компания сообщает в своих годовых отчетах. веб-страница. Для компаний, раскрывающих скудную финансовую информацию, использовались платные базы данных, такие как DB Hoovers, Dow Jones Factiva, которые проверялись посредством взаимодействия с промышленностью и экспертами.

- Transport and Storage Sector GDP - Стоимость и рост ВВП сектора транспорта и хранения напрямую связаны с размером рынка грузовых и логистических услуг. Таким образом, эта переменная была изучена и представлена за рассматриваемый период в стоимостном выражении (долларах США) и в процентах от общего ВВП в данной отраслевой тенденции. Данные подкреплены краткими и релевантными комментариями относительно инвестиций, событий и текущего рыночного сценария.

- Trends in E-Commerce Industry - Расширение возможностей подключения к Интернету и бум проникновения смартфонов в сочетании с увеличением располагаемых доходов привели к феноменальному росту рынка электронной коммерции во всем мире. Интернет-покупателям требуется быстрая и эффективная доставка их заказов, что приводит к увеличению спроса на логистические услуги, особенно на услуги по реализации электронной коммерции. Таким образом, валовая стоимость товаров (GMV), исторический и прогнозируемый рост, разделение основных групп товаров в индустрии электронной коммерции для изучаемой географии (страны или региона в соответствии с объемом отчета) были проанализированы и представлены в этой отраслевой тенденции.

- Trends in Manufacturing Industry - Обрабатывающая промышленность включает в себя преобразование сырья в готовую продукцию, в то время как логистическая отрасль обеспечивает эффективный поток сырья на завод и транспортировку произведенной продукции дистрибьюторам и потребителям. Спрос-предложение в обеих отраслях сильно взаимосвязаны и имеют решающее значение для бесперебойной цепочки поставок. Таким образом, валовая добавленная стоимость (ВДС), разбивка ВДС на основные производственные сектора и рост обрабатывающей промышленности за рассматриваемый период были проанализированы и представлены в этой отраслевой тенденции.

- Trucking Fleet Size By Type - На рыночную долю типов грузовых автомобилей влияют такие факторы, как географические предпочтения, основные отрасли конечных пользователей, цены на грузовики, местное производство, проникновение служб ремонта и технического обслуживания грузовиков, поддержка клиентов, технологические прорывы (например, электромобили, цифровизация, автономные грузовики) и т. д. Следовательно, В этой отраслевой тенденции было представлено распределение (% доли за базовый год исследования) объема парка грузовиков по типам грузовиков, революционные факторы рынка, инвестиции в производство грузовиков, характеристики грузовиков, правила использования и импорта грузовиков, а также ожидания рынка в течение прогнозируемого периода..

- Trucking Operational Costs - Основными причинами измерения/сравнительного анализа эффективности логистики любой автотранспортной компании являются снижение эксплуатационных расходов и повышение прибыльности. С другой стороны, измерение операционных затрат помогает определить, нужно ли и где вносить операционные изменения для контроля расходов, а также определить области для улучшения производительности. Следовательно, в этой отраслевой тенденции эксплуатационные расходы на грузовые перевозки и связанные с ними переменные, а именно. Заработная плата и льготы водителей, цены на топливо, затраты на ремонт и техническое обслуживание, стоимость шин и т. д. были изучены в течение базового года обучения и представлены для изучаемой географии (страны или региона в соответствии с объемом отчета).

- Warehousing and Storage - Сегмент складирования и хранения включает доходы, полученные от эксплуатации обычных товаров, холодильных и других типов складских и складских помещений. Эти предприятия берут на себя ответственность за хранение товаров и их безопасность вместо взимания платы. Услуги с добавленной стоимостью (VAS), которые они могут предоставлять, считаются частью сегмента прочие услуги. Здесь VAS относится к ряду услуг, связанных с распределением товаров клиента, и может включать в себя маркировку, сортировку партий, контроль и управление запасами, легкую сборку, ввод и выполнение заказов, упаковку, комплектацию, маркировку цен, оформление билетов и транспортировку. договоренность.

- Wholesale and Retail Trade - Этот сегмент отрасли конечных пользователей отражает затраты на внешнюю (аутсорсинговую) логистику, понесенные оптовиками и розничными торговцами. В качестве конечных потребителей рассматриваются учреждения, занимающиеся в основном оптовой или розничной торговлей товарами, как правило, без трансформации, а также оказывающие услуги, связанные с продажей товаров. Поставщики логистических услуг (LSP) играют решающую роль в надежном перемещении поставок и готовой продукции от производственных предприятий к дистрибьюторам и, наконец, к конечному потребителю, охватывая такие виды деятельности, как поиск материалов, транспортировка, выполнение заказов, складирование и хранение, прогнозирование спроса, управление запасами и т. д.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, и средняя цена продажи (ASP) остается постоянной на протяжении прогнозируемого периода для каждой страны.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки