Объем рынка кормовых премиксов для жвачных животных в Южной Америке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | 3.40 % |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка кормовых премиксов для жвачных животных в Южной Америке

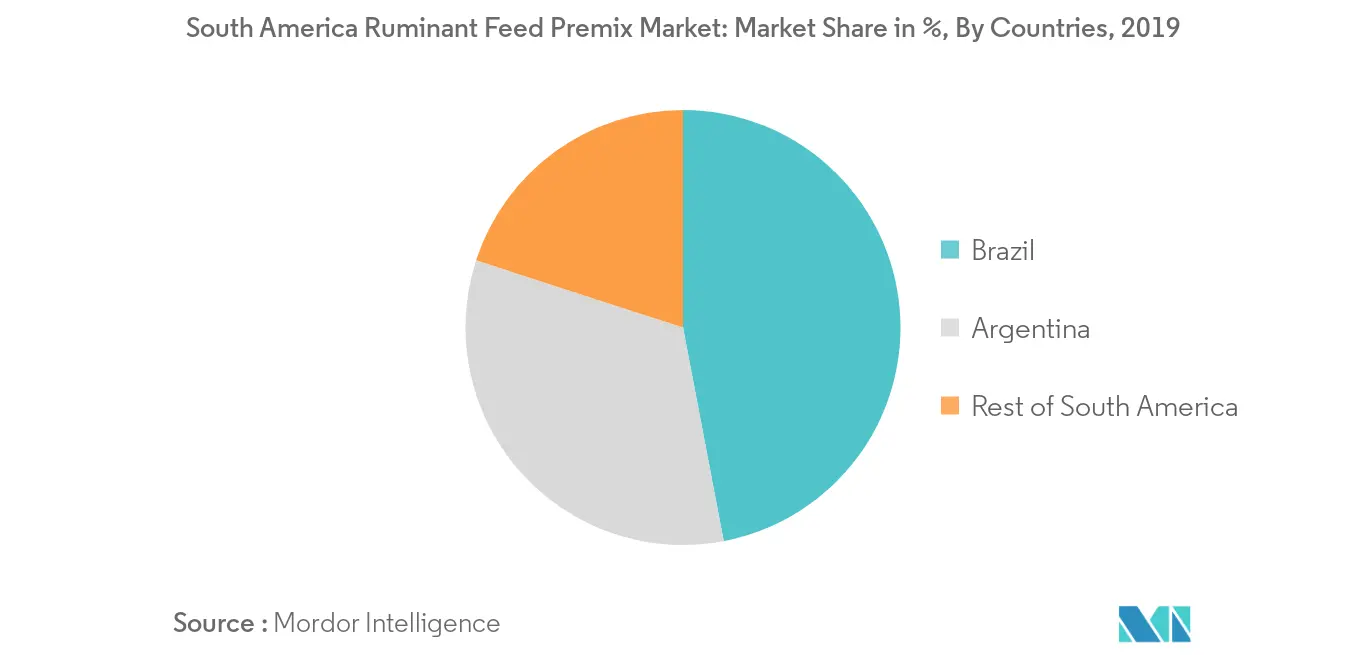

Прогнозируется, что в течение прогнозируемого периода (2020-2025 гг.) на рынке кормовых премиксов для жвачных животных в Южной Америке среднегодовой темп роста составит 3,4%. Растущий спрос на высококачественный животный белок и снижение конверсии кормов стимулируют рынок премиксов для кормов для животных. Кроме того, увеличение производства комбикормов и кормовых добавок стимулирует развитие рынка, поскольку кормовые премиксы — это вещества, используемые для повышения питательной ценности кормов. На исследуемом рынке доминирует Бразилия, поскольку на ее долю приходится более высокий объем производства кормов, обусловленный увеличением потребления и производства мяса. Рынок кормовых премиксов в Южной Америке слегка сконцентрирован, и на нем доминируют несколько международных игроков. В число крупнейших игроков, работающих на рынке, входят Cargill Incorporated, Nutreco, группа CCPA, ICC и Kemin Industries, Inc.

Тенденции рынка кормовых премиксов для жвачных животных в Южной Америке

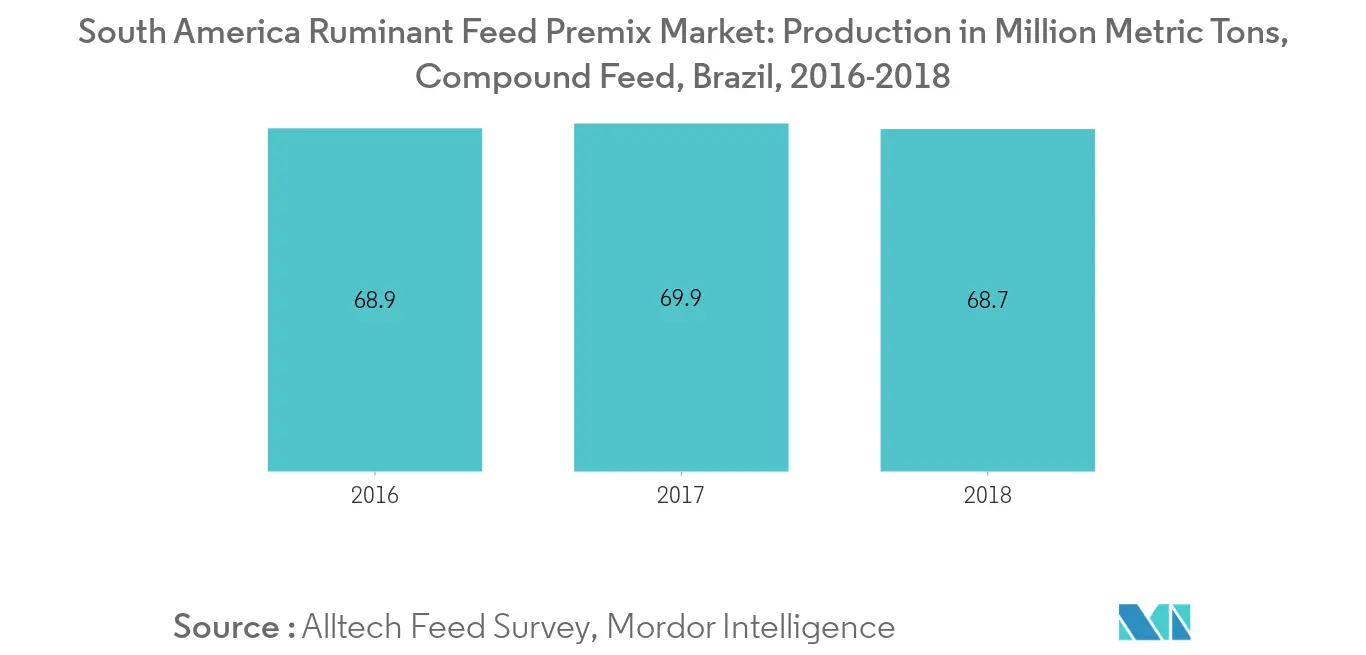

Увеличение производства кормов стимулирует рынок

Спрос на высококачественные комбикорма со стороны животноводческой отрасли в связи с увеличением промышленного производства мясной и молочной продукции спровоцировал рост потребления комбикормов и кормовых добавок. По данным Продовольственной и сельскохозяйственной организации ООН (ФАО), в 2017 году поголовье крупного рогатого скота и буйволов в регионе составило 358,17 миллиона, а в 2018 году увеличилось до 358,61 миллиона. Кроме того, за тот же период поголовье домашней птицы увеличилось с 2637,36 миллиона до 2684,75 миллиона.. Кроме того, по данным Организации экономического сотрудничества и развития (ОЭСР), говядина является самым потребляемым видом мяса в Аргентине, в 2016 году потребление говядины и телятины на душу населения составляло 39 кг, а в 2019 году оно увеличилось до 39,7 кг. производители мяса используют премиксы-добавки, чтобы обеспечить стабильное снабжение животных питательными веществами, повысить продуктивность и продуктивность. Таким образом, рост спроса на кормовые добавки стимулирует рынок кормовых премиксов.

Бразилия доминирует на рынке

По данным Бразильской ассоциации экспортеров говядины (ABIEC), в 2018 году объем мясного скота составил 116,22 млрд долларов США, что на 8,3% больше, чем 107,31 млрд долларов США, зафиксированных в 2017 году. Таким образом, ВВП мясного скотоводства вырос до 8,7% от общего объема ВВП Бразилии. ВВП. Кроме того, из 10 959 тыс. тонн произведенной говядины на экспорт идет 2 205,2 тыс. тонн мяса, что составляет 20,1% от общего объема производства говядины в 2018 году. Внутреннее потребление кормов в Бразилии очень велико, поскольку производство мяса в стране также велико. По данным ITC Trade, в 2016 году экспорт говядины составил 938,3 тысячи метрических тонн, а в 2019 году этот показатель вырос до 1 356,6 тысяч метрических тонн на сумму 5 610,76 миллиона долларов США. Китай и Гонконг продолжают доминировать как два крупнейших направления для бразильской говядины. Таким образом, рост производства мяса в сочетании с ростом экспортного рынка будет стимулировать рынок кормов в течение прогнозируемого периода.

Обзор отрасли премиксов для кормов для жвачных животных в Южной Америке

Некоторые из основных игроков — Cargill Incorporated, BASF SE, Archer Daniels Midland Company, CCPA GROUP, ICC и Nutreco NV. Эти компании сосредотачиваются на расширении своего бизнеса, применяя различные стратегии. Более того, они увеличивают свои инвестиции в исследования и разработки для запуска новых продуктов с лучшими, новейшими и новыми функциями. Например, в 2018 году компания Neovia приобрела Biomix, ведущего производителя премиксов в Колумбии. Это позволяет компании укрепить свои позиции на рынке премиксов с помощью портфельных брендов toxibond и biocalcio и занять значительную позицию на рынке Южной Америки.

Лидеры рынка кормовых премиксов для жвачных животных в Южной Америке

-

Cargill, Incorporated.

-

CCPA GROUP

-

BASF SE

-

ICC

-

Nutreco NV

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке кормовых премиксов для жвачных животных в Южной Америке – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Допущения исследования и определение рынка

-

1.2 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Обзор рынка

-

4.2 Драйверы рынка

-

4.3 Рыночные ограничения

-

4.4 Анализ пяти сил Портера

-

4.4.1 Рыночная власть поставщиков

-

4.4.2 Переговорная сила покупателей/потребителей

-

4.4.3 Угроза новых участников

-

4.4.4 Угроза продуктов-заменителей

-

4.4.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Тип ингредиента

-

5.1.1 Антибиотики

-

5.1.2 Витамины

-

5.1.3 Антиоксиданты

-

5.1.4 Аминокислоты

-

5.1.5 Минералы

-

5.1.6 Другие ингредиенты

-

-

5.2 География

-

5.2.1 Бразилия

-

5.2.2 Аргентина

-

5.2.3 Остальная часть Южной Америки

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Наиболее распространенные стратегии конкурентов

-

6.2 Анализ доли рынка

-

6.3 Профили компании

-

6.3.1 CCPA GROUP

-

6.3.2 BASF SE

-

6.3.3 Nutreco NV

-

6.3.4 Cargill Inc.

-

6.3.5 Land O'Lakes, Inc.

-

6.3.6 ICC

-

6.3.7 Royal Agrifirm Group

-

6.3.8 Lallemand Inc.

-

6.3.9 Cladan Питание и благополучие животных

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

-

8. ВОЗДЕЙСТВИЕ COVID-19

Сегментация отрасли по производству кормовых премиксов для жвачных животных в Южной Америке

Кормовой премикс представляет собой однородную смесь одного или нескольких микроингредиентов, таких как витамины, минералы и аминокислоты, с разбавителем и/или носителем. Премиксы используются для обеспечения равномерного диспергирования микроингредиентов в более крупной смеси. Производители поставляют премиксы для обеспечения регулярного и равномерного снабжения животных питательными веществами, повышения качества кормов и продуктивности животных.

| Тип ингредиента | ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка кормовых премиксов для жвачных животных в Южной Америке

Каков текущий размер рынка кормовых премиксов для жвачных животных в Южной Америке?

Прогнозируется, что на рынке кормовых премиксов для жвачных животных в Южной Америке в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста составит 3,40%.

Кто являются ключевыми игроками на рынке кормовых премиксов для жвачных животных в Южной Америке?

Cargill, Incorporated., CCPA GROUP, BASF SE, ICC, Nutreco NV — крупнейшие компании, работающие на рынке премиксов для кормов для жвачных животных в Южной Америке.

В какие годы охватывает рынок премиксов для кормов для жвачных животных в Южной Америке?

В отчете рассматривается исторический размер рынка кормовых премиксов для жвачных животных в Южной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка кормовых премиксов для жвачных животных в Южной Америке на следующие годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Отчет о производстве кормовых премиксов для жвачных животных в Южной Америке

Статистические данные о доле, размере и темпах роста доходов на рынке кормовых премиксов для жвачных животных в Южной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ кормовых премиксов для жвачных животных в Южной Америке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.