Размер рынка полиэтилентерефталата (ПЭТ) в Южной Америке

|

|

Период исследования | 2017 - 2029 |

|

|

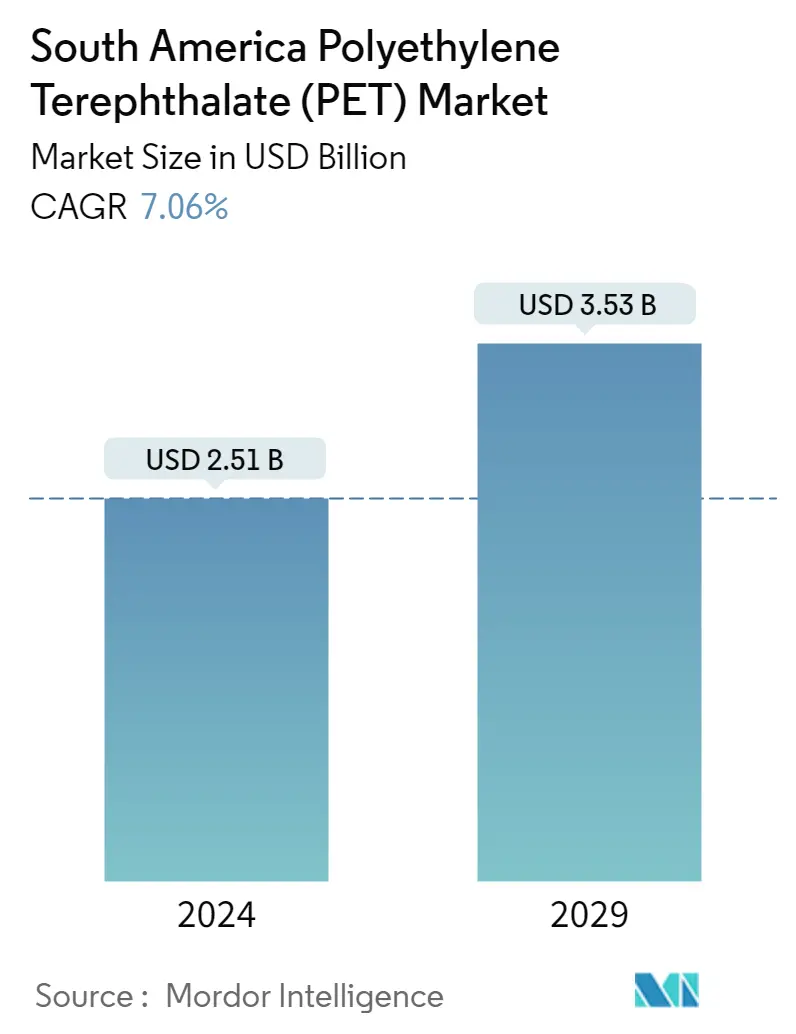

Размер рынка (2024) | USD 2.51 миллиарда долларов США |

|

|

Размер рынка (2029) | USD 3.53 миллиарда долларов США |

|

|

Концентрация рынка | Высокий |

|

|

Самая большая доля по отраслям конечных пользователей | Упаковка |

|

|

CAGR(2024 - 2029) | 7.06 % |

|

|

Самая большая доля по странам | Бразилия |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка полиэтилентерефталата (ПЭТ) в Южной Америке

Объем рынка полиэтилентерефталата в Южной Америке оценивается в 2,51 миллиарда долларов США в 2024 году и, как ожидается, достигнет 3,53 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 7,06% в течение прогнозируемого периода (2024-2029 годы).

Изменение образа жизни и рост розничной торговли упаковкой для удовлетворения рыночного спроса

- Южноамериканский рынок полиэтилентерефталата занимает четвертое место в мире по потреблению ПЭТ. В 2022 году в отрасли зарегистрирован рост на 8,72% в стоимостном выражении по сравнению с 2021 годом.

- Упаковочная промышленность является крупнейшим потребителем ПЭТ-смолы. В 2022 году по сравнению с предыдущим годом был зарегистрирован годовой темп роста на 8,75% в стоимостном выражении, что связано со значительным сдвигом потребительских предпочтений в сторону полуфабрикатов и образа жизни на ходу, а также ростом упаковки, готовой к розничной торговле.. Это стимулирует спрос на упаковочные материалы. Например, производство пластиковой упаковки в регионе выросло до 6069 килотонн в 2022 году по сравнению с 5816 килотонн в 2021 году.

- Ожидается, что среднегодовой темп роста рынка составит 7,08% по стоимости в течение прогнозируемого периода (2023-2029 гг.), при этом электротехническая и электронная промышленность сообщит о самом высоком среднегодовом темпе роста в 8,44% по стоимости в течение прогнозируемого периода. Ожидается, что такие тенденции, как использование передовых материалов, органической электроники, миниатюризация и прорывные технологии, такие как 5G, искусственный интеллект (ИИ) и Интернет вещей (IoT), позволят реализовать интеллектуальные методы производства и послужат драйверами роста отрасли.

- Упаковочная промышленность является второй по темпам роста отраслью. Прогнозируется, что среднегодовой темп роста составит 7,07% в стоимостном выражении в течение прогнозируемого периода благодаря тому, что правительства внедряют законодательство об отказе от пластика, что вынуждает розничных продавцов и потребительские бренды переходить к выбору экологически чистой упаковки, такой как полимер ПЭТ, поскольку это полностью перерабатываемый материал. Ожидается, что объем производства упаковки достигнет 8 553 килотонн к 2029 году с 6 069 килотонн в 2022 году. Таким образом, ожидается, что рост производства пластиковой упаковки будет стимулировать рынок в течение прогнозируемого периода.

Бразилия сохранит доминирующее положение в течение прогнозируемого периода

- ПЭТ имеет широкий спектр применений в упаковке, электротехнике и электронике, например, для упаковки продуктов питания и напитков, безалкогольных напитков удобного размера, воды, рулонных форм, электрических герметиков, электрических устройств и интеллектуальных счетчиков. На долю Южной Америки в стоимостном выражении в 2022 году пришлось 9,17% мирового потребления ПЭТ-смол.

- Бразилия является крупнейшим и наиболее быстрорастущим потребителем ПЭТ-смолы в регионе с самой высокой долей в 66,63% и среднегодовым темпом роста 7,21% в стоимостном и объемном выражении в течение прогнозируемого периода. Этот рост обусловлен развитием упаковочной, электротехнической и электронной промышленности, а также промышленного машиностроения. Спрос на гибкую пластиковую упаковку растет из-за использования легких продуктов, роста электронной коммерции, акцента на экологичности и более высоких темпов внедрения среди крупных производителей потребительских товаров в регионе. По прогнозам, доход рынка электронной коммерции страны в 2027 году достигнет 94,63 млрд долларов США по сравнению с 53,86 млрд долларов США в 2023 году. Прогнозируется, что растущий рынок упаковки будет стимулировать спрос на ПЭТ-смолы в течение прогнозируемого периода.

- Спрос на ПЭТ-смолу в Аргентине значительно растет из-за растущей упаковочной, электротехнической и электронной промышленности. Ожидается, что растущий спрос на технологически продвинутую бытовую электронику и бытовую технику, такую как смартфоны, ноутбуки, компьютеры, фотоаппараты и телевизоры, увеличит спрос на бытовую электронику в ближайшие годы. По прогнозам, выручка от продаж бытовой электроники в стране достигнет 3,4 млрд долларов США в 2027 году по сравнению с 2,0 млрд долларов США в 2023 году. В результате, по прогнозам, растущий рынок электротехники и электроники в стране будет стимулировать спрос на ПЭТ-смолу в будущее.

Тенденции рынка полиэтилентерефталата (ПЭТ) в Южной Америке

- Расширение соглашений и партнерств для ускорения роста

- Быстрый рост продаж электромобилей будет способствовать развитию отрасли

- Правительственные реформы и увеличение инвестиций в инфраструктуру для содействия росту отрасли

- Пищевая упаковка стимулирует спрос на пластиковую упаковку

- Спрос со стороны упаковочной промышленности увеличит спрос на ПЭТ

- Неустойчивые цены на сырую нефть в сочетании с геополитическими факторами будут диктовать цены на ПЭТ-смолу.

- Растущий спрос на бутылки со стороны предприятий по производству минеральной воды и напитков

- Стратегии управления отходами, инициированные различными правительствами по всему региону, стимулируют переработку ПЭТ.

Обзор отрасли полиэтилентерефталата (ПЭТ) в Южной Америке

Рынок полиэтилентерефталата (ПЭТ) Южной Америки достаточно консолидирован пять крупнейших компаний занимают 100%. Основными игроками на этом рынке являются Alfa SAB de CV, China Petroleum Chemical Corporation, Enka, Indorama Ventures Public Company Limited и Reliance Industries Limited (отсортировано в алфавитном порядке).

Лидеры рынка полиэтилентерефталата (ПЭТ) в Южной Америке

Alfa S.A.B. de C.V.

China Petroleum & Chemical Corporation

Enka

Indorama Ventures Public Company Limited

Reliance Industries Limited

Other important companies include Far Eastern New Century Corporation, Formosa Plastics Group, SABIC.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке полиэтилентерефталата (ПЭТ) в Южной Америке – Содержание

-

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

-

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

-

3. ВВЕДЕНИЕ

-

3.1 Допущения исследования и определение рынка

-

3.2 Объем исследования

-

3.3 Методология исследования

-

-

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

-

4.1 Тенденции конечных пользователей

-

4.1.1 Аэрокосмическая промышленность

-

4.1.2 Автомобильная промышленность

-

4.1.3 Строительство и Строительство

-

4.1.4 Электрика и электроника

-

4.1.5 Упаковка

-

-

4.2 Тенденции импорта и экспорта

-

4.2.1 Полиэтилентерефталат (ПЭТ) Торговля

-

-

4.3 Ценовые тенденции

-

4.4 Тенденции формы

-

4.5 Обзор переработки

-

4.5.1 Тенденции переработки полиэтилентерефталата (ПЭТ)

-

-

4.6 Нормативно-правовая база

-

4.6.1 Аргентина

-

4.6.2 Бразилия

-

-

4.7 Анализ цепочки создания стоимости и каналов сбыта

-

-

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Отрасль конечных пользователей

-

5.1.1 Автомобильная промышленность

-

5.1.2 Строительство и Строительство

-

5.1.3 Электрика и электроника

-

5.1.4 Промышленность и машиностроение

-

5.1.5 Упаковка

-

5.1.6 Другие отрасли конечных пользователей

-

-

5.2 Страна

-

5.2.1 Аргентина

-

5.2.2 Бразилия

-

5.2.3 Остальная часть Южной Америки

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Ключевые стратегические шаги

-

6.2 Анализ доли рынка

-

6.3 Ландшафт компании

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

-

6.4.1 Alfa S.A.B. de C.V.

-

6.4.2 China Petroleum & Chemical Corporation

-

6.4.3 Enka

-

6.4.4 Far Eastern New Century Corporation

-

6.4.5 Formosa Plastics Group

-

6.4.6 Indorama Ventures Public Company Limited

-

6.4.7 Reliance Industries Limited

-

6.4.8 SABIC

-

-

-

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ ENGINEERING PLASTICS

-

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

-

8.1.1 Обзор

-

8.1.2 Модель пяти сил Портера (анализ привлекательности отрасли)

-

8.1.3 Анализ глобальной цепочки создания стоимости

-

8.1.4 Динамика рынка (DRO)

-

-

8.2 Источники и ссылки

-

8.3 Список таблиц и рисунков

-

8.4 Первичная информация

-

8.5 Пакет данных

-

8.6 Словарь терминов

-

Список таблиц и рисунков

- Рисунок 1:

- ВЫРУЧКА ПРОИЗВОДСТВА АЭРОКОСМИЧЕСКИХ КОМПОНЕНТОВ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 2:

- ОБЪЕМ ПРОИЗВОДСТВА АВТОМОБИЛЕЙ, ЕД. В ЮЖНОЙ АМЕРИКЕ, 2017 - 2029 гг.

- Рисунок 3:

- ПЛОЩАДЬ НОВОГО СТРОИТЕЛЬСТВА, КВАДРАТНЫХ ФУТОВ, ЮЖНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 4:

- ВЫРУЧКА ПРОИЗВОДСТВА ЭЛЕКТРОТЕХНИКИ И ЭЛЕКТРОНИКИ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ ПРОИЗВОДСТВА ПЛАСТИКОВОЙ УПАКОВКИ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 6:

- ВЫРУЧКА ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) ПО ТОП СТРАНАМ, ДОЛЛАРА США, ЮЖНАЯ АМЕРИКА, 2017 - 2021 гг.

- Рисунок 7:

- ВЫРУЧКА ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) от ЭКСПОРТА ПО ТОП СТРАНАМ, ДОЛЛАРА США, ЮЖНАЯ АМЕРИКА, 2017 - 2021 гг.

- Рисунок 8:

- РЫНОК ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) В ЮЖНОЙ АМЕРИКЕ, ТЕНДЕНЦИИ ЦЕН ПО СТРАНАМ, ДОЛЛ. США ЗА КГ, 2017-2021 гг.

- Рисунок 9:

- ВЫРУЧКА ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) ПО ВИДАМ ФОРМЫ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 10:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 11:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 12:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 13:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 14:

- ОБЪЕМНАЯ ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО КОНЕЧНЫМИ ПОТРЕБИТЕЛЯМИ, %, ЮЖНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 15:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЕННОГО В СТОИМОСТИ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, %, ЮЖНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 16:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 17:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 18:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО В АВТОМОБИЛЬНОЙ ПРОМЫШЛЕННОСТИ ПО СТРАНАМ, %, ЮЖНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 19:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В СТРОИТЕЛЬСТВЕ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 20:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В СТРОИТЕЛЬНОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 21:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЯЕМОГО В СТРОИТЕЛЬСТВЕ ПО СТРАНАМ, %, ЮЖНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 22:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ЭЛЕКТРОТЕХНИКЕ И ЭЛЕКТРОННОЙ ПРОМЫШЛЕННОСТИ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 23:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ЭЛЕКТРОТЕХНИКЕ И ЭЛЕКТРОННОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 24:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО В ЭЛЕКТРОНИКЕ И ЭЛЕКТРОНИКЕ, ПО СТРАНАМ, %, ЮЖНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 25:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ПРОМЫШЛЕННОСТИ И МАШИНОСТРОЕНИИ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 26:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ПРОМЫШЛЕННОСТИ И МАШИНОСТРОЕНИИ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) В СТОИМОСТИ, ПОТРЕБЛЯЕМОГО В ПРОМЫШЛЕННОСТИ И МАШИНОСТРОЕНИИ ПО СТРАНАМ, %, ЮЖНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 28:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В УПАКОВОЧНОЙ ПРОМЫШЛЕННОСТИ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 29:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В УПАКОВОЧНОЙ ПРОМЫШЛЕННОСТИ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 30:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО В УПАКОВОЧНОЙ ПРОМЫШЛЕННОСТИ ПО СТРАНАМ, %, ЮЖНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 31:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ДРУГИХ ОТРАСЛЯХ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 32:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЕННОГО В ДРУГИХ ОТРАСЛЯХ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 33:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЕННОГО В ДРУГИХ ОТРАСЛЯХ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ ПО СТРАНАМ, %, ЮЖНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 34:

- ОБЪЕМ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЕННОГО ПО СТРАНАМ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 - 2029 гг.

- Рисунок 35:

- СТОИМОСТЬ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО ПО СТРАНАМ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 36:

- ОБЪЕМНАЯ ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО ПО СТРАНАМ, %, ЮЖНАЯ АМЕРИКА, 2017, 2023, 2029 гг.

- Рисунок 37:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЕННОГО В СТОИМОСТИ ПО СТРАНАМ, %, ЮЖНАЯ АМЕРИКА, 2017, 2023 И 2029 ГГ.

- Рисунок 38:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ТОННЫ, АРГЕНТИНА, 2017 - 2029 гг.

- Рисунок 39:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ДОЛЛ. США, АРГЕНТИНА, 2017–2029 гг.

- Рисунок 40:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ПОТРЕБЛЯЕМОГО В СТОИМОСТИ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, %, АРГЕНТИНА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 41:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ТОННЫ, БРАЗИЛИЯ, 2017 - 2029 гг.

- Рисунок 42:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ДОЛЛ. США, БРАЗИЛИЯ, 2017–2029 гг.

- Рисунок 43:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЯЕМОГО В СТОИМОСТИ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, %, БРАЗИЛИЯ, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 44:

- ОБЪЕМ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ТОННЫ, ОСТАЛЬНАЯ ЮЖНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 45:

- СТОИМОСТЬ ПОТРЕБЛЕНИЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ), ДОЛЛ. США, ОСТАЛЬНАЯ ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 46:

- ДОЛЯ ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТФ), ПОТРЕБЛЕННОГО В СТОИМОСТИ КОНЕЧНЫХ ПОТРЕБИТЕЛЕЙ, %, ОСТАЛЬНАЯ ЮЖНАЯ АМЕРИКА, 2022 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 47:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ ДВИЖЕНИЙ, ЮЖНАЯ АМЕРИКА, 2019–2021 гг.

- Рисунок 48:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, ЮЖНАЯ АМЕРИКА, 2019–2021 гг.

- Рисунок 49:

- ДОЛЯ МОЩНОСТЕЙ ПРОИЗВОДСТВА ПОЛИЭТИЛЕНТЕРЕФТАЛАТА (ПЭТ) ПО ОСНОВНЫМ ИГРОКАМ, %, ЮЖНАЯ АМЕРИКА, 2022 г.

Сегментация отрасли полиэтилентерефталата (ПЭТ) в Южной Америке

Автомобильная промышленность, строительство, электротехника и электроника, промышленность и машиностроение, упаковка представлены в виде сегментов по отраслям конечных пользователей. Аргентина и Бразилия представлены сегментами по странам.

- Южноамериканский рынок полиэтилентерефталата занимает четвертое место в мире по потреблению ПЭТ. В 2022 году в отрасли зарегистрирован рост на 8,72% в стоимостном выражении по сравнению с 2021 годом.

- Упаковочная промышленность является крупнейшим потребителем ПЭТ-смолы. В 2022 году по сравнению с предыдущим годом был зарегистрирован годовой темп роста на 8,75% в стоимостном выражении, что связано со значительным сдвигом потребительских предпочтений в сторону полуфабрикатов и образа жизни на ходу, а также ростом упаковки, готовой к розничной торговле.. Это стимулирует спрос на упаковочные материалы. Например, производство пластиковой упаковки в регионе выросло до 6069 килотонн в 2022 году по сравнению с 5816 килотонн в 2021 году.

- Ожидается, что среднегодовой темп роста рынка составит 7,08% по стоимости в течение прогнозируемого периода (2023-2029 гг.), при этом электротехническая и электронная промышленность сообщит о самом высоком среднегодовом темпе роста в 8,44% по стоимости в течение прогнозируемого периода. Ожидается, что такие тенденции, как использование передовых материалов, органической электроники, миниатюризация и прорывные технологии, такие как 5G, искусственный интеллект (ИИ) и Интернет вещей (IoT), позволят реализовать интеллектуальные методы производства и послужат драйверами роста отрасли.

- Упаковочная промышленность является второй по темпам роста отраслью. Прогнозируется, что среднегодовой темп роста составит 7,07% в стоимостном выражении в течение прогнозируемого периода благодаря тому, что правительства внедряют законодательство об отказе от пластика, что вынуждает розничных продавцов и потребительские бренды переходить к выбору экологически чистой упаковки, такой как полимер ПЭТ, поскольку это полностью перерабатываемый материал. Ожидается, что объем производства упаковки достигнет 8 553 килотонн к 2029 году с 6 069 килотонн в 2022 году. Таким образом, ожидается, что рост производства пластиковой упаковки будет стимулировать рынок в течение прогнозируемого периода.

| Отрасль конечных пользователей | |

| Автомобильная промышленность | |

| Строительство и Строительство | |

| Электрика и электроника | |

| Промышленность и машиностроение | |

| Упаковка | |

| Другие отрасли конечных пользователей |

| Страна | |

| Аргентина | |

| Бразилия | |

| Остальная часть Южной Америки |

Определение рынка

- Отрасль конечных пользователей - Строительство, упаковка, автомобилестроение, промышленное оборудование, электротехника и электроника и другие — это отрасли конечных пользователей, рассматриваемые на рынке полиэтилентерефталата.

- Смола - В рамках исследования рассматриваются первичные полиэтилентерефталатные смолы в первичных формах, таких как жидкость, порошок, гранулы и т. д.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Количественные ключевые переменные (отраслевые и внешние), относящиеся к конкретному сегменту продукта и стране, выбираются из группы соответствующих переменных и факторов на основе кабинетных исследований и обзора литературы; наряду с первичными экспертными мнениями. Эти переменные дополнительно подтверждаются посредством регрессионного моделирования (там, где это необходимо).

- Шаг 2. Постройте рыночную модель: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки