Объем рынка нутрицевтиков для домашних животных в Южной Америке

|

|

Период исследования | 2017 - 2029 |

|

|

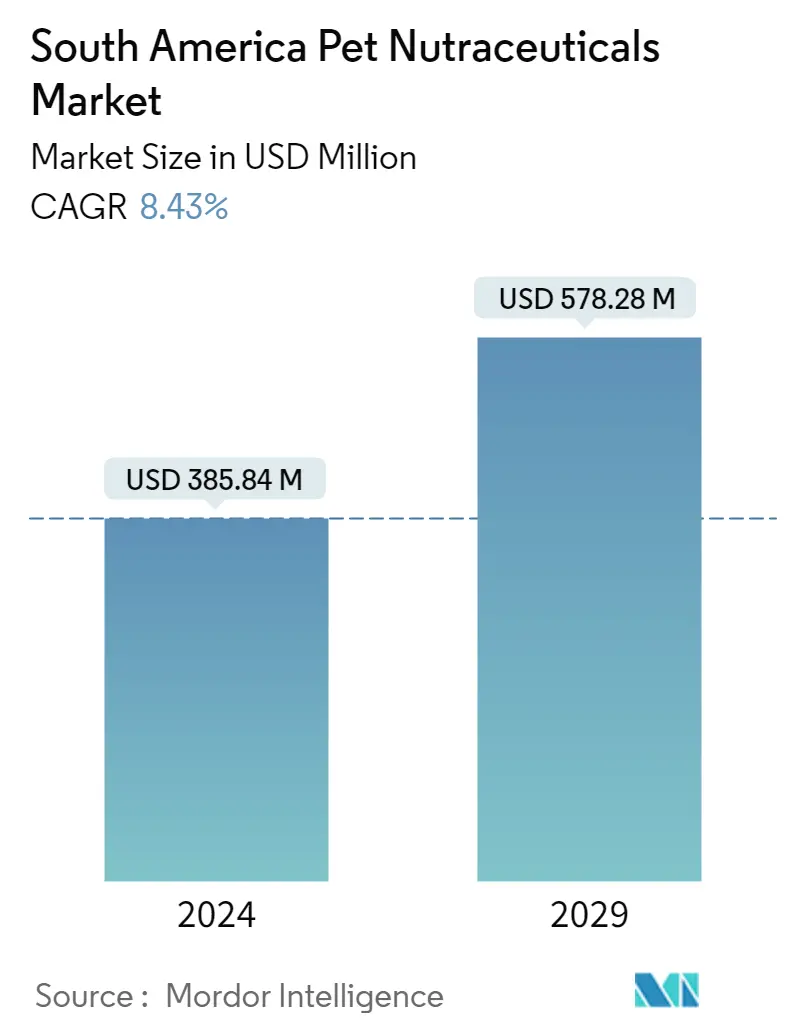

Размер рынка (2024) | USD 385.84 миллиона долларов США |

|

|

Размер рынка (2029) | USD 578.28 миллиона долларов США |

|

|

Концентрация рынка | Низкий |

|

|

Самая большая доля домашних животных | Собаки |

|

|

CAGR(2024 - 2029) | 8.43 % |

|

|

Самая большая доля по странам | Бразилия |

Основные игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка нутрицевтиков для домашних животных в Южной Америке

Объем рынка нутрицевтиков для домашних животных в Южной Америке оценивается в 385,84 миллиона долларов США в 2024 году и, как ожидается, достигнет 578,28 миллиона долларов США к 2029 году, среднегодовой темп роста составит 8,43% в течение прогнозируемого периода (2024-2029 годы).

Увеличение популяции пожилых домашних животных и их особые потребности в домашних животных стимулируют использование нутрицевтиков для домашних животных в регионе.

- Нутрицевтики для домашних животных — это специально разработанные добавки, направленные на улучшение здоровья и благополучия домашних животных. Эти продукты завоевали популярность среди владельцев домашних животных в качестве профилактической меры. В 2022 году на долю нутрицевтиков для домашних животных приходилось 4,5% рынка кормов для домашних животных в Южной Америке. В период с 2017 по 2022 год на рынке наблюдался рост на 62,1%, в первую очередь благодаря растущей осведомленности владельцев домашних животных о важности профилактического медицинского обслуживания их питомцев. Исследование, проведенное в регионе, показало, что владельцы домашних животных стали уделять больше внимания здоровью своих питомцев после пандемии COVID-19.

- Собаки занимают наибольшую долю рынка нутрицевтиков для домашних животных — 193,4 миллиона долларов США в 2022 году. За ними в том же году следуют другие домашние животные стоимостью 80,7 миллиона долларов США и кошки — 69,5 миллиона долларов США. Более высокий спрос на нутрицевтики для собак обусловлен, прежде всего, их большей популяцией по сравнению с другими домашними животными. Например, в 2022 году популяция собак составляла 89,0 млн, а кошек — 98,8 млн.

- Рынок нутрицевтиков для домашних животных в регионе определяется такими факторами, как растущая тенденция гуманизации среди владельцев домашних животных, старение популяции домашних животных, особые потребности домашних животных и рост каналов электронной коммерции. Эти факторы способствуют росту рынка. Здоровье суставов, общее состояние здоровья, кожный покров и иммунитет — одни из самых популярных условий, ради которых владельцы домашних животных готовы тратить деньги как на собак, так и на кошек. Нутрицевтики, предназначенные для решения этих проблем, получили значительный рост на рынке.

- Ожидается, что на южноамериканском рынке нутрицевтиков для домашних животных среднегодовой темп роста составит 8,0% в течение прогнозируемого периода. Рост рынка объясняется растущим спросом на профилактические решения для здоровья домашних животных.

Бразилия доминировала на рынке благодаря наличию развитой дистрибьюторской сети.

- Южная Америка является развивающимся регионом на мировом рынке нутрицевтиков для домашних животных из-за таких факторов, как рост популяции домашних животных, растущая осведомленность о преимуществах добавления добавок в рационы домашних животных, растущая премиализация и гуманизация домашних животных. Например, популяция домашних животных увеличилась на 70,9% в период с 2017 по 2022 год, достигнув 267,5 миллионов в 2022 году.

- Ожидается, что в течение прогнозируемого периода на рынке будет наблюдаться рост, поскольку в основных странах региона, таких как Бразилия и Аргентина, существует хорошо налаженная система распределения. Например, в Бразилии в 2020 году насчитывалось около 32 000 независимых зоомагазинов (специализированных магазинов), а по состоянию на 2022 год — более 2000 супермаркетов в Аргентине. Ожидается, что эти факторы помогут в распространении нутрицевтиков для домашних животных по всему региону.

- Бразилия имеет самую высокую долю рынка в регионе. В 2022 году на долю страны пришлось 215,2 миллиона долларов США из-за большего количества домашних животных, чем в других странах, более развитой индустрии кормов для домашних животных и растущих каналов сбыта в стране. Например, Petz Retailer, один из ведущих ритейлеров страны, планирует открыть в 2023 году 30-40 новых магазинов в сельской местности и за пределами города Сан-Паулу.

- Ожидается, что в течение прогнозируемого периода среднегодовой темп роста в Аргентине составит 8,8% из-за роста гуманизации и премиализации домашних животных. Люди все больше осознают пользу употребления нутрицевтиков в ежедневном рационе для здоровья домашних животных.

- Ожидается, что растущая премиализация, гуманизация домашних животных и растущая популяция домашних животных приведут к росту рынка нутрицевтиков для домашних животных в регионе в течение прогнозируемого периода.

Тенденции рынка нутрицевтиков для домашних животных в Южной Америке

- В Бразилии проживает самая большая популяция кошек в регионе, а ее преимущества заключаются в приспособляемости к меньшим жилым помещениям и более низких эксплуатационных расходах.

- Собаки — самые популярные и ценные домашние животные в Южной Америке они составляют 29,8% от общего числа домашних животных.

- В Бразилии проживает основная популяция других домашних животных, включая птиц, декоративных рыб и млекопитающих, благодаря наличию уникальной экосистемы.

Обзор отрасли нутрицевтиков для домашних животных в Южной Америке

Рынок нутрицевтиков для домашних животных в Южной Америке фрагментирован пять крупнейших компаний занимают 38,88%. Основными игроками на этом рынке являются ADM, Alltech, Mars Incorporated, Nestle (Purina) и Vetoquinol (в алфавитном порядке).

Лидеры рынка нутрицевтиков для домашних животных в Южной Америке

ADM

Alltech

Mars Incorporated

Nestle (Purina)

Vetoquinol

Other important companies include Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), Dechra Pharmaceuticals PLC, Nutramax Laboratories Inc., Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нутрицевтиков для домашних животных в Южной Америке

- Январь 2023 г . Wellness Pet Company Inc., дочерняя компания Clearlake Capital Group LP, выпустила новую линейку добавок, предназначенных для собак, в которых приоритетом является обеспечение ежедневных преимуществ для здоровья для улучшения общего благополучия. Эти продукты помогают родителям домашних животных проявлять активный подход к долгосрочному здоровью и благополучию.

- Январь 2023 г . Mars Incorporated в партнерстве с Институтом Броуда создала базу данных геномов собак и кошек с открытым доступом для продвижения профилактического ухода за домашними животными. Целью проекта является разработка более эффективных точных лекарств и диет, которые приведут к научным прорывам для будущего здоровья домашних животных.

- Июль 2022 г . Nestle Purina выпустила линейку добавок Pro Plan для собак и кошек. Он помогает удовлетворить наиболее распространенные потребности домашних животных, такие как поддержка иммунной системы кожи и шерсти.

Отчет о рынке нутрицевтиков для домашних животных в Южной Америке – Содержание

РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

ОТЧЕТ ПРЕДЛОЖЕНИЙ

1. ВВЕДЕНИЕ

1.1. Допущения исследования и определение рынка

1.2. Объем исследования

1.3. Методология исследования

2. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

2.1. Популяция домашних животных

2.1.1. Кошки

2.1.2. Собаки

2.1.3. Другие домашние животные

2.2. Расходы на домашних животных

2.3. Нормативно-правовая база

2.4. Анализ цепочки создания стоимости и каналов сбыта

3. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

3.1. Субпродукт

3.1.1. Молочные биоактивные вещества

3.1.2. Омега-3 жирные кислоты

3.1.3. Пробиотики

3.1.4. Белки и пептиды

3.1.5. Витамины и минералы

3.1.6. Другие нутрицевтики

3.2. Домашние питомцы

3.2.1. Кошки

3.2.2. Собаки

3.2.3. Другие домашние животные

3.3. Канал распределения

3.3.1. Магазины

3.3.2. Интернет-канал

3.3.3. Специализированные магазины

3.3.4. Супермаркеты/гипермаркеты

3.3.5. Другие каналы

3.4. Страна

3.4.1. Аргентина

3.4.2. Бразилия

3.4.3. Остальная часть Южной Америки

4. КОНКУРЕНТНАЯ СРЕДА

4.1. Ключевые стратегические шаги

4.2. Анализ доли рынка

4.3. Компания Ландшафт

4.4. Профили компании

4.4.1. ADM

4.4.2. Alltech

4.4.3. Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

4.4.4. Dechra Pharmaceuticals PLC

4.4.5. Mars Incorporated

4.4.6. Nestle (Purina)

4.4.7. Nutramax Laboratories Inc.

4.4.8. Schell & Kampeter Inc. (Diamond Pet Foods)

4.4.9. Vetoquinol

4.4.10. Virbac

5. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ PET FOOD

6. ПРИЛОЖЕНИЕ

6.1. Глобальный обзор

6.1.1. Обзор

6.1.2. Концепция пяти сил Портера

6.1.3. Анализ глобальной цепочки создания стоимости

6.1.4. Динамика рынка (DRO)

6.2. Источники и ссылки

6.3. Список таблиц и рисунков

6.4. Первичная информация

6,5. Пакет данных

6.6. Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ПОПУЛЯЦИЯ КОШЕК, КОЛИЧЕСТВО, ЮЖНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 2:

- ПОПУЛЯЦИЯ СОБАК, КОЛИЧЕСТВО, ЮЖНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 3:

- ПОПУЛЯЦИЯ ДРУГИХ ЖИВОТНЫХ, КОЛИЧЕСТВО, ЮЖНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 4:

- РАСХОДЫ НА ЖИВОТНЫХ НА КОШКУ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 5:

- РАСХОДЫ НА ЖИВОТНЫХ НА СОБАКУ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 6:

- РАСХОДЫ НА ДРУГИХ ЖИВОТНЫХ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2022 гг.

- Рисунок 7:

- ОБЪЕМ ПИТАНТОВ/ДОБАВОК ДЛЯ ПЭТ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 8:

- СТОИМОСТЬ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 9:

- ОБЪЕМ ПИТАТЕЛЬНЫХ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 10:

- СТОИМОСТЬ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 11:

- ОБЪЕМНАЯ ДОЛЯ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ПЭТ ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, ЮЖНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 12:

- ДОЛЯ В СТОИМОСТИ БАДОВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, ЮЖНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 13:

- ОБЪЕМ БИОАКТИВНЫХ ВЕЩЕСТВ МОЛОКА, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 14:

- СТОИМОСТЬ БИОАКТИВНЫХ ВЕЩЕСТВ МОЛОКА, ДОЛЛАРЫ США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 15:

- ДОЛЯ СТОИМОСТИ БИОАКТИВНЫХ ВЕЩЕСТВ МОЛОКА ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 16:

- ОБЪЕМ ЖИРНЫХ КИСЛОТ ОМЕГА-3, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 17:

- СТОИМОСТЬ ЖИРНЫХ КИСЛОТ ОМЕГА-3, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 18:

- ДОЛЯ СТОИМОСТИ ЖИРНЫХ КИСЛОТ ОМЕГА-3 ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 19:

- ОБЪЕМ ПРОБИОТИКОВ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 20:

- СТОИМОСТЬ ПРОБИОТИКОВ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 21:

- ДОЛЯ СТОИМОСТИ ПРОБИОТИКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 22:

- ОБЪЕМ БЕЛКОВ И ПЕПТИДОВ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 23:

- СТОИМОСТЬ БЕЛКОВ И ПЕПТИДОВ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 24:

- ДОЛЯ СТОИМОСТИ БЕЛКОВ И ПЕПТИДОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 25:

- ОБЪЕМ ВИТАМИНОВ И МИНЕРАЛОВ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017 – 2029 гг.

- Рисунок 26:

- СТОИМОСТЬ ВИТАМИНОВ И МИНЕРАЛОВ, ДОЛЛАРЫ США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 27:

- ДОЛЯ В СТОИМОСТИ ВИТАМИНОВ И МИНЕРАЛОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 28:

- ОБЪЕМ ПРОЧИХ НУТРАЦЕВТИЧЕСКИХ ПРЕПАРАТОВ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 29:

- СТОИМОСТЬ ДРУГИХ НУТРАЦЕВТИЧЕСКИХ ПРЕПАРАТОВ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 30:

- ДОЛЯ СТОИМОСТИ ДРУГИХ НУТРАЦЕВТИЧЕСКИХ ПРЕПАРАТОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 31:

- ОБЪЕМ ПИТАТЕЛЬНЫХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 32:

- СТОИМОСТЬ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 33:

- ОБЪЕМНАЯ ДОЛЯ БАДОВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, %, ЮЖНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 34:

- ДОЛЯ В СТОИМОСТИ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО ТИПАМ ЖИВОТНЫХ, %, ЮЖНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 35:

- ОБЪЕМ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ДОМАШНИХ КОШЕК, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 36:

- СТОИМОСТЬ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ДОМАШНИХ КОШЕК, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 37:

- ДОЛЯ В СТОИМОСТИ НУТРАЦЕВТИЧЕСКИХ СРЕДСТВ/ ДОБАВОК ДЛЯ КОШЕК ПО КАТЕГОРИЯМ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ ДОБАВОК ДЛЯ ДОМАШНИХ КОШЕК, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 38:

- ОБЪЕМ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ДОМАШНИХ СОБАК, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 39:

- СТОИМОСТЬ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ДОМАШНИХ СОБАК, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 40:

- ДОЛЯ В СТОИМОСТИ НУТРАЦЕВТИЧЕСКИХ СРЕДСТВ/ ДОБАВОК ДЛЯ ДОМАШНИХ СОБАК ПО КАТЕГОРИЯМ НУТРАЦЕВТИЧЕСКИХ СРЕДСТВ/ ДОБАВОК ДЛЯ ДОМАШНИХ ЛЮБИМЫХ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 41:

- ОБЪЕМ ПРОЧИХ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ДРУГИХ ЖИВОТНЫХ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 42:

- СТОИМОСТЬ ДРУГИХ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ДРУГИХ ЖИВОТНЫХ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 43:

- ДОЛЯ В СТОИМОСТИ ДРУГИХ ЖИВОТНЫХ НУТРАЦЕВТИЧЕСКИХ СРЕДСТВ/ ДОБАВОК ПО КАТЕГОРИЯМ НУТРАЦЕВТИЧЕСКИХ СРЕДСТВ/ ДОБАВОК ДЛЯ ДОМАШНИХ ЖИВОТНЫХ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 44:

- ОБЪЕМ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВШИХ ЧЕРЕЗ КАНАЛЫ РАСПРЕДЕЛЕНИЯ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 45:

- СТОИМОСТЬ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВШИХ ЧЕРЕЗ КАНАЛЫ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 46:

- ОБЪЕМНАЯ ДОЛЯ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВШИХ ЧЕРЕЗ КАНАЛЫ ДИСТРИБУЦИИ, %, ЮЖНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 47:

- ДОЛЯ В СТОИМОСТИ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВШИХ ЧЕРЕЗ КАНАЛЫ РАСПРЕДЕЛЕНИЯ, %, ЮЖНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 48:

- ОБЪЕМ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЛЮБИМЫХ, ПРОДАВШИХ ЧЕРЕЗ МАГАЗИНЫ, В ТОННАХ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 49:

- СТОИМОСТЬ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЛЮБИМЫХ, ПРОДАВШИХ ЧЕРЕЗ МАГАЗИНЫ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 50:

- ДОЛЯ В СТОИМОСТИ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВАЕМЫХ ЧЕРЕЗ МАГАЗИНЫ, ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 51:

- ОБЪЕМ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЛЮБИМЫХ, ПРОДАВШИХ ЧЕРЕЗ ОНЛАЙН-КАНАЛ, В ТОННАХ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 52:

- СТОИМОСТЬ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЛЮБИМЫХ, ПРОДАВШИХ ЧЕРЕЗ ОНЛАЙН-КАНАЛ, В ДОЛЛАРАХ США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 53:

- ДОЛЯ В СТОИМОСТИ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВАЕМЫХ ЧЕРЕЗ ОНЛАЙН-КАНАЛ, ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 54:

- ОБЪЕМ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВШИХ ЧЕРЕЗ СПЕЦИАЛИЗИРОВАННЫЕ МАГАЗИНЫ, В ТОННАХ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 55:

- СТОИМОСТЬ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЛЮБИМЫХ, ПРОДАВШИХ ЧЕРЕЗ СПЕЦИАЛИЗИРОВАННЫЕ МАГАЗИНЫ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 56:

- ДОЛЯ В СТОИМОСТИ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВАЕМЫХ ЧЕРЕЗ СПЕЦИАЛИЗИРОВАННЫЕ МАГАЗИНЫ, ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 57:

- ОБЪЕМ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВШИХ ЧЕРЕЗ СУПЕРМАРКЕТЫ/ГИПЕРМАРКЕТЫ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 58:

- СТОИМОСТЬ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВАЕМЫХ ЧЕРЕЗ СУПЕРМАРКЕТЫ/ГИПЕРМАРКЕТЫ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 59:

- ДОЛЯ В СТОИМОСТИ ПИТАТЕЛЬНЫХ СРЕДСТВ/ ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВАЕМЫХ ЧЕРЕЗ СУПЕРМАРКЕТЫ/ГИПЕРМАРКЕТЫ, ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 60:

- ОБЪЕМ ПРОДАННЫХ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЛЮБИМЫХ ЧЕРЕЗ ДРУГИЕ КАНАЛЫ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 61:

- СТОИМОСТЬ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВШИХ ЧЕРЕЗ ДРУГИЕ КАНАЛЫ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 62:

- ДОЛЯ В СТОИМОСТИ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ПРОДАВАННЫХ ПО ДРУГИМ КАНАЛАМ, ПО КАТЕГОРИЯМ СУБПРОДУКТОВ, %, ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 63:

- ОБЪЕМ ПИТАНСТВ/ДОБАВОК ДЛЯ ДОМАШНИХ ЛЮБИМЫХ ПО СТРАНАМ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 64:

- СТОИМОСТЬ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО СТРАНАМ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 65:

- ОБЪЕМНАЯ ДОЛЯ БАДОВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО СТРАНАМ, %, ЮЖНАЯ АМЕРИКА, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 2029 Г.

- Рисунок 66:

- ДОЛЯ СТОИМОСТИ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО СТРАНАМ, %, ЮЖНАЯ АМЕРИКА, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 67:

- ОБЪЕМ ПИТАТЕЛЬНЫХ ПИТАНЦЕВ/ДОБАВОК, ТОННЫ, АРГЕНТИНА, 2017–2029 гг.

- Рисунок 68:

- СТОИМОСТЬ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ДОЛЛАРЫ США, АРГЕНТИНА, 2017–2029 гг.

- Рисунок 69:

- ДОЛЯ В СТОИМОСТИ ПИТАТЕЛЬНЫХ СРЕДСТВ/ ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО СУБПРОДУКТАМ, %, АРГЕНТИНА, 2022 И 2029 ГГ.

- Рисунок 70:

- ОБЪЕМ ПИТАНСТВ/ДОБАВОК ДЛЯ ПЭТ, ТОННЫ, БРАЗИЛИЯ, 2017–2029 гг.

- Рисунок 71:

- СТОИМОСТЬ НУТРАЦЕВТИЧЕСКИХ ДОБАВОК/ДОБАВОК ДЛЯ ЖИВОТНЫХ, ДОЛЛ. США, БРАЗИЛИЯ, 2017–2029 гг.

- Рисунок 72:

- ДОЛЯ В СТОИМОСТИ ПИТАТЕЛЬНЫХ СРЕДСТВ/ ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО СУБПРОДУКТАМ, %, БРАЗИЛИЯ, 2022 И 2029 ГГ.

- Рисунок 73:

- ОБЪЕМ ПИТАТЕЛЬНЫХ ПИТАНЦЕВ/ДОБАВОК, ТОННЫ, ОСТАЛЬНАЯ ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 74:

- СТОИМОСТЬ ПИТАТЕЛЬНЫХ СРЕДСТВ/ДОБАВОК ДЛЯ ДОМАШНИХ ЛЮБИМЫХ, В ДОЛЛАРАХ США, ОСТАЛЬНАЯ ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 75:

- ДОЛЯ В СТОИМОСТИ ПИТАТЕЛЬНЫХ СРЕДСТВ/ ДОБАВОК ДЛЯ ЖИВОТНЫХ ПО СУБПРОДУКТАМ, %, ОСТАЛЬНАЯ ЮЖНАЯ АМЕРИКА, 2022 И 2029 ГГ.

- Рисунок 76:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, ЮЖНАЯ АМЕРИКА, 2017–2023 гг.

- Рисунок 77:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, ЮЖНАЯ АМЕРИКА, 2017–2023 гг.

- Рисунок 78:

- ДОЛЯ В СТОИМОСТИ ОСНОВНЫХ ИГРОКОВ, %, ЮЖНАЯ АМЕРИКА, 2022 Г.

Сегментация индустрии нутрицевтиков для домашних животных в Южной Америке

Биоактивные вещества молока, жирные кислоты омега-3, пробиотики, белки и пептиды, витамины и минералы включены в сегменты подпродуктов. Кошки и собаки представлены как сегменты домашних животных. Круглосуточные магазины, онлайн-каналы, специализированные магазины, супермаркеты/гипермаркеты рассматриваются как сегменты канала сбыта. Аргентина и Бразилия представлены сегментами по странам.

- Нутрицевтики для домашних животных — это специально разработанные добавки, направленные на улучшение здоровья и благополучия домашних животных. Эти продукты завоевали популярность среди владельцев домашних животных в качестве профилактической меры. В 2022 году на долю нутрицевтиков для домашних животных приходилось 4,5% рынка кормов для домашних животных в Южной Америке. В период с 2017 по 2022 год на рынке наблюдался рост на 62,1%, в первую очередь благодаря растущей осведомленности владельцев домашних животных о важности профилактического медицинского обслуживания их питомцев. Исследование, проведенное в регионе, показало, что владельцы домашних животных стали уделять больше внимания здоровью своих питомцев после пандемии COVID-19.

- Собаки занимают наибольшую долю рынка нутрицевтиков для домашних животных — 193,4 миллиона долларов США в 2022 году. За ними в том же году следуют другие домашние животные стоимостью 80,7 миллиона долларов США и кошки — 69,5 миллиона долларов США. Более высокий спрос на нутрицевтики для собак обусловлен, прежде всего, их большей популяцией по сравнению с другими домашними животными. Например, в 2022 году популяция собак составляла 89,0 млн, а кошек — 98,8 млн.

- Рынок нутрицевтиков для домашних животных в регионе определяется такими факторами, как растущая тенденция гуманизации среди владельцев домашних животных, старение популяции домашних животных, особые потребности домашних животных и рост каналов электронной коммерции. Эти факторы способствуют росту рынка. Здоровье суставов, общее состояние здоровья, кожный покров и иммунитет — одни из самых популярных условий, ради которых владельцы домашних животных готовы тратить деньги как на собак, так и на кошек. Нутрицевтики, предназначенные для решения этих проблем, получили значительный рост на рынке.

- Ожидается, что на южноамериканском рынке нутрицевтиков для домашних животных среднегодовой темп роста составит 8,0% в течение прогнозируемого периода. Рост рынка объясняется растущим спросом на профилактические решения для здоровья домашних животных.

| Субпродукт | |

| Молочные биоактивные вещества | |

| Омега-3 жирные кислоты | |

| Пробиотики | |

| Белки и пептиды | |

| Витамины и минералы | |

| Другие нутрицевтики |

| Домашние питомцы | |

| Кошки | |

| Собаки | |

| Другие домашние животные |

| Канал распределения | |

| Магазины | |

| Интернет-канал | |

| Специализированные магазины | |

| Супермаркеты/гипермаркеты | |

| Другие каналы |

| Страна | |

| Аргентина | |

| Бразилия | |

| Остальная часть Южной Америки |

Определение рынка

- ФУНКЦИИ - Корма для домашних животных обычно предназначены для обеспечения полноценного и сбалансированного питания питомца, но в основном используются как функциональные продукты. В сферу охвата входят корма и добавки, потребляемые домашними животными, включая ветеринарные диеты. Добавки/нутрицевтики, которые вводятся непосредственно домашним животным, рассматриваются в рамках области применения.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормов для домашних животных без добавленной стоимости, были исключены из рынка во избежание двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Владельцы домашних животных считаются конечными потребителями на изучаемом рынке.

- КАНАЛЫ РАСПРЕДЕЛЕНИЯ - В сферу охвата входят супермаркеты/гипермаркеты, специализированные магазины, магазины повседневного спроса, интернет-каналы и другие каналы. Магазины, предлагающие исключительно базовые и специальные товары для домашних животных, считаются специализированными магазинами.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1 ОПРЕДЕЛИТЕ КЛЮЧЕВЫЕ ПЕРЕМЕННЫЕ: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, и средняя цена продажи (ASP) остается постоянной на протяжении всего прогнозируемого периода.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки