Анализ рынка жиров и масел Южной Америки

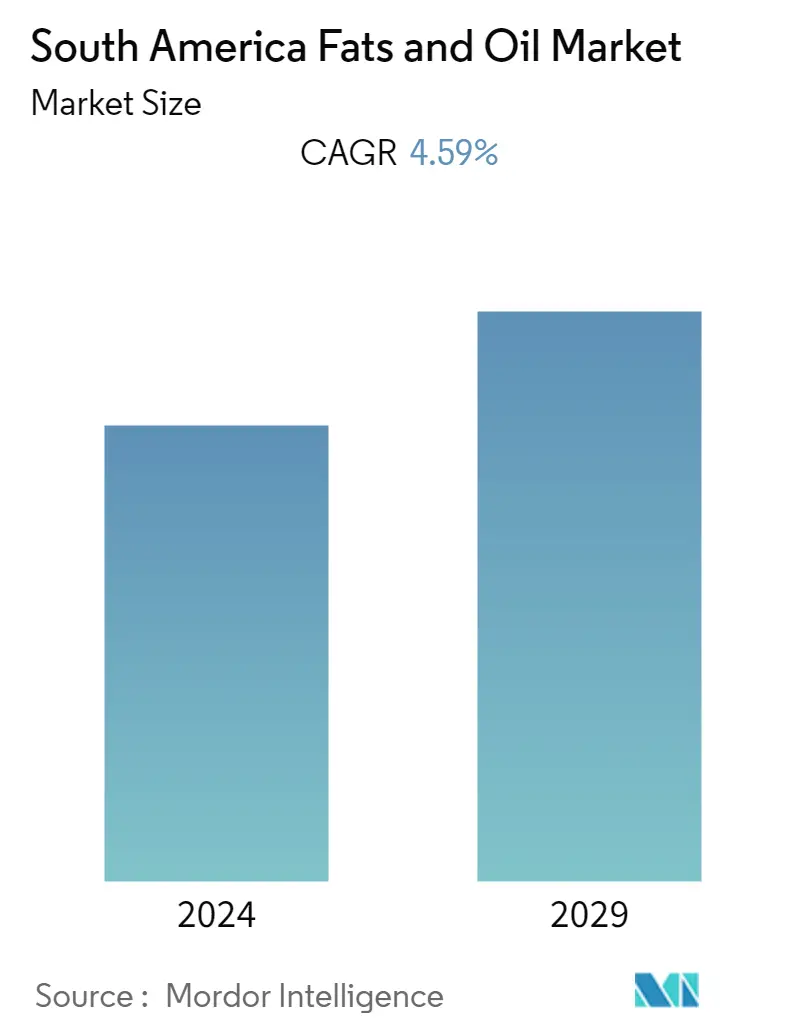

Ожидается, что в течение прогнозируемого периода 2022-2027 годов на южноамериканском рынке жиров и масел среднегодовой темп роста составит 4,59%.

Вспышка COVID-19 нарушила цепочку поставок продуктов питания и напитков по всей стране. Кроме того, влияние пандемии на общество и экономику стало очевидным в результате карантинных мер по всему миру. Ограничения на мобильность рабочей силы, запреты на поездки, приостановка работы авиакомпаний и замедление экономического роста повлияли на устойчивость цепочек поставок пищевой промышленности и напитков по всему миру. Потребительские привычки потребителей изменились из-за их восприятия риска, связанного с COVID-19. Чтобы снизить риск заражения, потребители покупали продукты и продукты питания через службы доставки. Кроме того, страх перед потенциальной нехваткой пищевых ингредиентов усилил тенденцию к накоплению среди потребителей. Недоступность сырья вызвала новые опасения у участников рынка.

Рынок в первую очередь обусловлен его широким применением в пищевой промышленности для производства хлебобулочных, кондитерских, молочных и других продуктов, а также его промышленным использованием в производстве биодизельного топлива, жирных кислот, кормов для животных, красок и покрытий, добавок к пластмассам, мыло, смазки и смазки, косметика, фармацевтические препараты и т. д.

Кроме того, растущий спрос на пищевые ингредиенты растительного происхождения стимулировал применение масел в пищевых продуктах. По данным Good Food Institute (GFI), в 2020 году рынок продуктов питания растительного происхождения в латиноамериканском регионе стоил около 800 миллионов долларов США. Из-за ряда рисков для сердца, связанных с частично гидрогенизированными растительными жирами и их побочными продуктами, правительства меняют свою политику и объявляют вне закона, чтобы ограничить их использование. Это отражает замедление роста рынка в ближайшем будущем.

Тенденции рынка жиров и масел Южной Америки

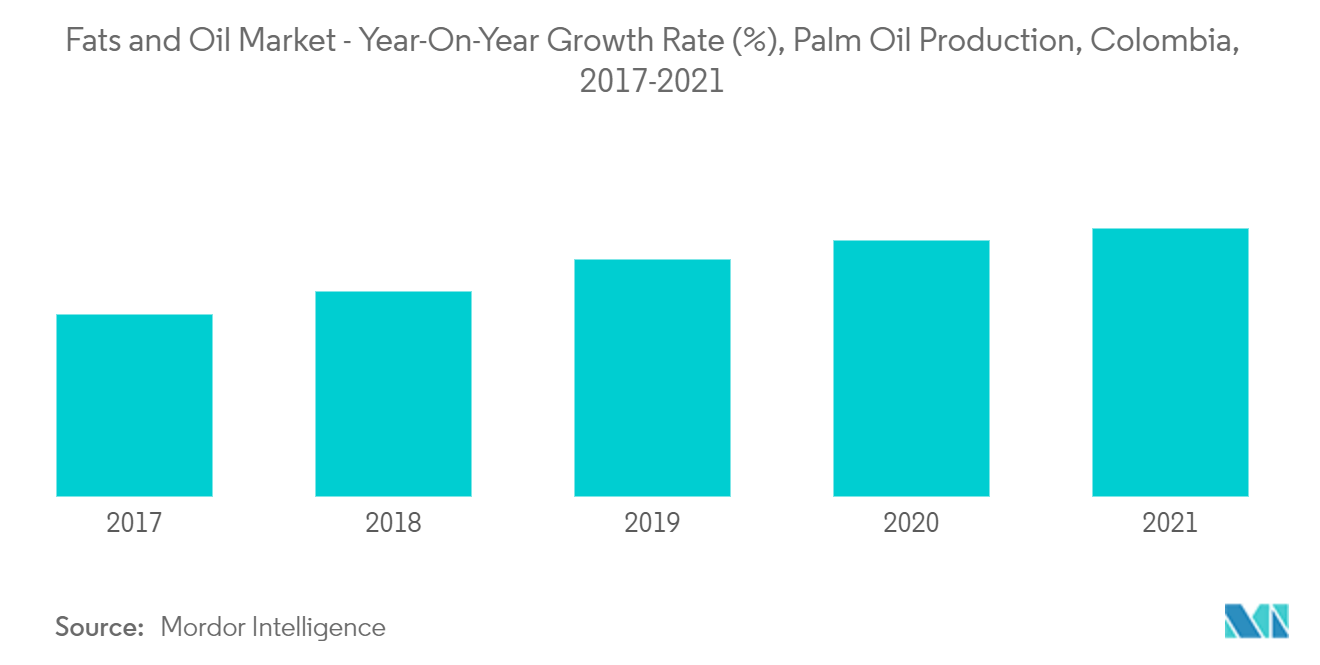

Пальмовое масло, вероятно, будет способствовать росту рынка в регионе

Такие страны, как Колумбия и Эквадор, склоняются к устойчивому производству пальмового масла, поскольку пальмовое масло усиливает свое влияние на остальную часть Южной Америки, получив сертификацию Круглого стола по устойчивому пальмовому маслу. Поскольку пальмовое масло широко используется в регионе, все больше производителей пытаются расширить свой местный бизнес и принять участие в зарубежной торговле пальмовым маслом. Пальмовое масло набирает популярность благодаря пониженному содержанию трансжиров и низкой цене. Кроме того, пальмовое масло очень конкурентоспособно по цене по сравнению с рапсовым, соевым и подсолнечным маслами. Пальмовое масло и пальмоядровое масло также используются для замены молочного жира из заменителей молока для кормления молодняка, а рафинированное пальмовое масло обеспечивает текстуру и вкус различных продуктов, таких как маргарин, кондитерские изделия, шоколад и мороженое. В большинстве промышленно развитых регионов растет спрос на биотопливо, что привело к увеличению спроса на пальмовое масло.

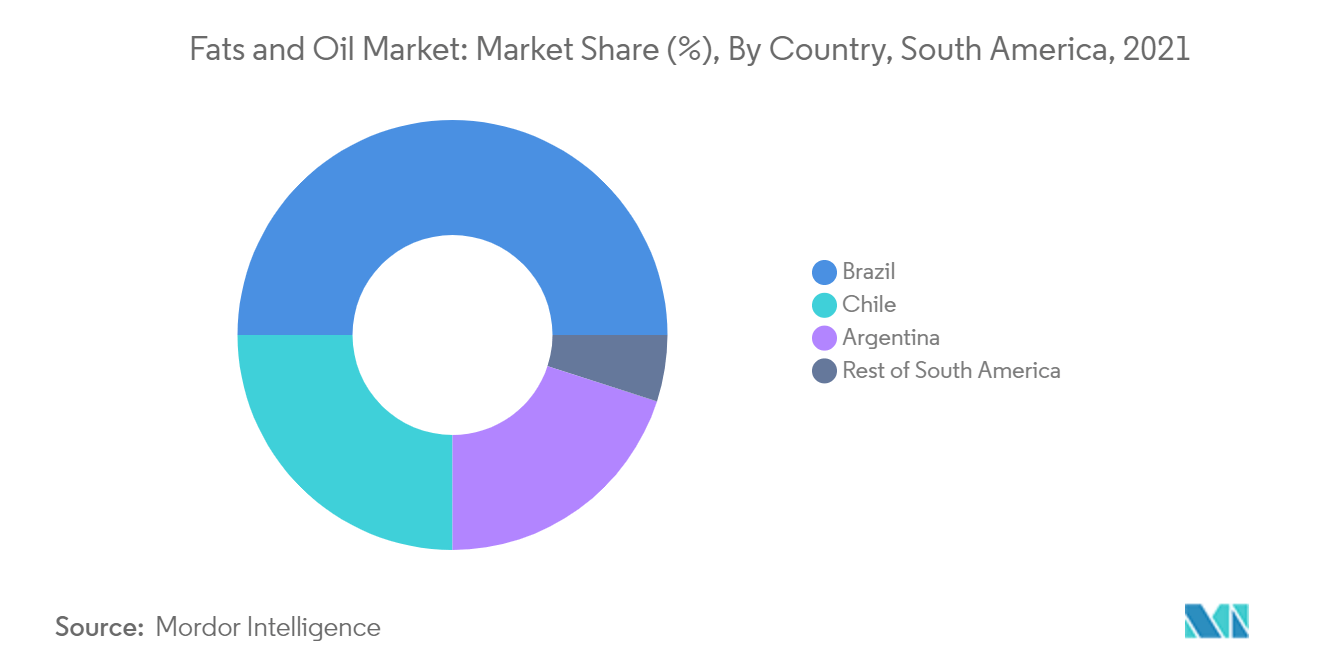

Бразилия занимает самый большой сегмент

Бразилия является ведущим мировым производителем и экспортером соевых масличных культур. Это основной поставщик сои в Китай, крупнейший потребитель сои в мире, на долю которого приходится 85% от общего объема закупок сои. В 2020 году страна стала вторым по величине экспортером соевого масла в мире, отправив 1 414,5 тыс. тонн в Индию, Китай, Бангладеш и на другие мировые рынки. Кроме того, достижения в области применения косметики проложили путь к растущему спросу страны на растительные масла. Например, в 2020 году компания Cargill представила категорию ингредиентов Ultra Oils, представляющую уникальный уровень чистоты масел и нефтепродуктов. Этот ассортимент был создан путем объединения натуральных характеристик растительных масел с липидными технологиями и пониманием компании. Помимо внешнего рынка, увеличение местного потребления способствовало расширению выращивания сои в Бразилии. Использование соевого масла в промышленном секторе за последнее десятилетие неуклонно росло благодаря его использованию в качестве основного сырья для синтеза биодизеля.

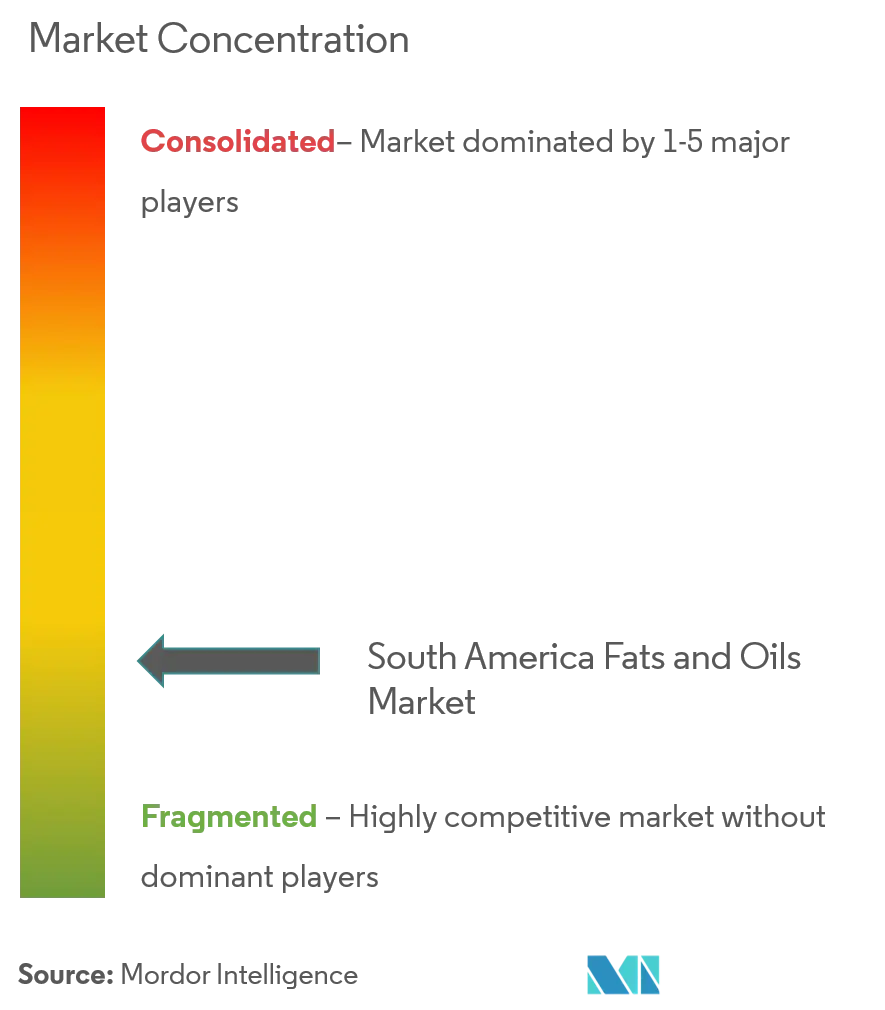

Обзор масложировой отрасли Южной Америки

Производители жиров и масел в регионе в конечном итоге стремятся доказать свое превосходство на не столь консолидированном рынке, предлагая продукты, которые можно использовать для большего числа применений, чем традиционные. Некоторые из основных игроков на рынках - Cargill Inc., Bunge Limited, Olam International Limited, Fuji Oil Holding Inc., Aceitera General Deheza, AAK, Sime Darby Plantation Berhad, Agropalma, Archer Daniels Midland Company, Wilmar International. Для достижения этой цели основными факторами, которые необходимо контролировать, являются стабильность масел/жиров за счет использования антиоксидантов, уменьшения запаха и химической модификации. Чистота масел является одним из факторов, требуемых отраслями промышленности при оптовых закупках сырья. Таким образом, заинтересованные производители соблюдают требования по созданию сильной потребительской базы.

Лидеры рынка жиров и масел Южной Америки

Cargill Inc.

Bunge Limited

Olam International Limited

Fuji Oil Holding Inc.

ADM

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка жиров и масел Южной Америки

В октябре 2021 года Cargill объявила о внедрении кормов для птицы с эфирными маслами для обеспечения здоровья поголовья и увеличения производства яиц. Усовершенствованные формулы Nutrena® NatureWise® повышают здоровье, счастье и продуктивность цыплят на приусадебных участках. Владельцам домашних птиц на приусадебных участках требуются органические, полезные корма, которые способствуют процветанию их птиц и поддерживают их яйца здоровыми, а их курятники естественным образом.

В 2020 году компания Cargill Brazil выпустила Lévia+c, новый жир, который может снизить содержание насыщенных жиров в мороженом, сливках и молочных напитках до 30%. Жир представляет собой смесь растительных масел, в первую очередь соевых масел и эмульгаторов, используемых для достижения твердости, замедления плавления, текстуры и кремообразности. Технология, использованная для его разработки, запатентована.

В 2019 году ADM приобрела бразильские мощности по производству масличных культур у Algar Agro. ADM также получит доступ к обширной сети источников и хранилищ на северо-востоке и юго-востоке Бразилии.

Сегментация масложировой отрасли Южной Америки

Рынок жиров и масел Южной Америки сегментирован по типам на жиры, специальные жиры и масла. В зависимости от применения рынок классифицируется по применению жиров и масел в пищевой, промышленной и кормовой промышленности. Рынок также дифференцирован по географическому признаку.

| Жиры | Масло |

| сальный | |

| Сало | |

| Специальные жиры | Эквиваленты масла какао |

| Заменители какао-масла | |

| Заменители какао-масла | |

| Улучшитель масла какао | |

| Заменитель молочного жира | |

| Другие специальные жиры | |

| Масла | Соевое масло |

| Пальмовое масло | |

| Кокосовое масло | |

| Оливковое масло | |

| Подсолнечное масло | |

| Другие масла |

| Еда | Кондитерские изделия |

| Выпечка | |

| молочные продукты | |

| Другие продукты | |

| Промышленный | |

| Корма для животных |

| Бразилия |

| Аргентина |

| Чили |

| Остальная часть Южной Америки |

| По типу | Жиры | Масло |

| сальный | ||

| Сало | ||

| Специальные жиры | Эквиваленты масла какао | |

| Заменители какао-масла | ||

| Заменители какао-масла | ||

| Улучшитель масла какао | ||

| Заменитель молочного жира | ||

| Другие специальные жиры | ||

| Масла | Соевое масло | |

| Пальмовое масло | ||

| Кокосовое масло | ||

| Оливковое масло | ||

| Подсолнечное масло | ||

| Другие масла | ||

| По применению | Еда | Кондитерские изделия |

| Выпечка | ||

| молочные продукты | ||

| Другие продукты | ||

| Промышленный | ||

| Корма для животных | ||

| География | Бразилия | |

| Аргентина | ||

| Чили | ||

| Остальная часть Южной Америки | ||

Часто задаваемые вопросы по исследованию рынка жиров и масел Южной Америки

Каков текущий размер рынка жиров и масел в Южной Америке?

Прогнозируется, что на рынке жиров и масел Южной Америки среднегодовой темп роста составит 4,59% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке жиров и масел в Южной Америке?

Cargill Inc., Bunge Limited, Olam International Limited, Fuji Oil Holding Inc., ADM — крупнейшие компании, работающие на рынке жиров и масел Южной Америки.

В какие годы охватывает рынок жиров и масел Южной Америки?

В отчете рассматривается исторический размер рынка жиров и масел в Южной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка жиров и масел в Южной Америке на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Последнее обновление страницы:

Отчет о масложировой промышленности Южной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке жиров и масел в Южной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ жиров и масел Южной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.