| Период исследования | 2020-2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 9.70 Billion |

| Размер Рынка (2029) | USD 12.38 Billion |

| CAGR (2024 - 2029) | 5.00 % |

| Концентрация Рынка | Середина |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ отраслевого рынка ETF Южной Америки

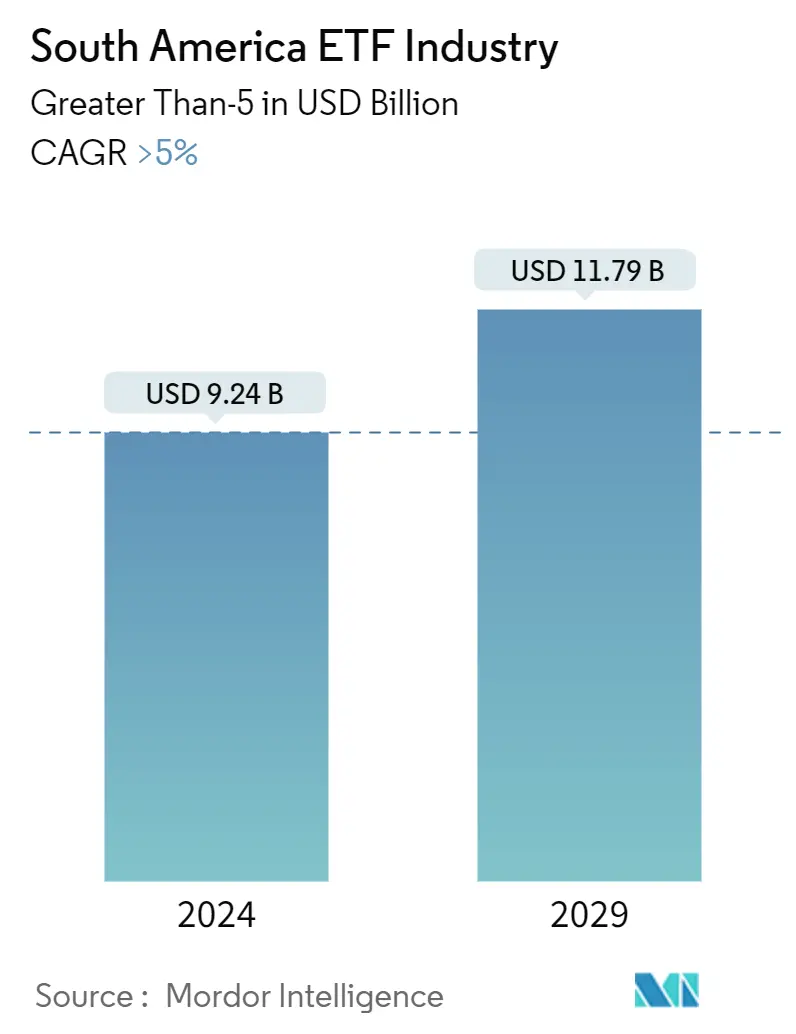

Ожидается, что индустрия ETF Южной Америки с точки зрения выше 5 вырастет с 9,24 млрд долларов США в 2024 году до 11,79 млрд долларов США к 2029 году, при среднегодовом темпе роста более 5% в течение прогнозируемого периода (2024-2029 гг.).

ETF, базирующиеся в Южной Америке, являются привлекательным вариантом. В основном, есть 5 суверенных государств, которые завоевали популярность на этом рынке. Центральный банк Бразилии заявил о своем намерении усилить поддержку реальной валюты после пандемии, а многие компании по управлению активами утверждали, что этот развивающийся рынок представляет собой отличную дешевую возможность. Акции банков и отраслевые биржевые фонды сильно пострадали и отстали от более широкого рынка, но этот сегмент может стать дешевой возможностью.

ETF торгуются так же, как акции, их рыночная стоимость колеблется и может торговаться по ценам выше или ниже стоимости их чистых активов. Брокерские комиссии и расходы ETF снизят доходность. В настоящее время вторая по величине экономика Южной Америки, Аргентина, недавно провела политику, которая сделала ее более благоприятной для иностранных инвесторов. Некоторые известные ETF, предлагаемые в этом регионе, — это iShares MSCI Brazil Capped ETF, WisdomTree Brazil Real Strategy ETF, iShares MSCI Brazil Small-cap ETF, VanEck Vector Brazil Small-cap ETF и другие.

Сценарий развития южноамериканской индустрии ETF после COVID-19 демонстрирует признаки восстановления. По мере стабилизации экономики и повышения доверия инвесторов растет интерес к биржевым фондам (ETF), ориентированным на Южную Америку. Эти ETF предоставляют инвесторам доступ к рынкам региона, включая Бразилию, Аргентину и Чили. Хотя некоторая волатильность все еще может сохраняться, отрасль постепенно приходит в норму, предоставляя возможности инвесторам, стремящимся диверсифицировать свои портфели в Южной Америке.

Тенденции рынка ETF в Южной Америке

Увеличение количества ETF

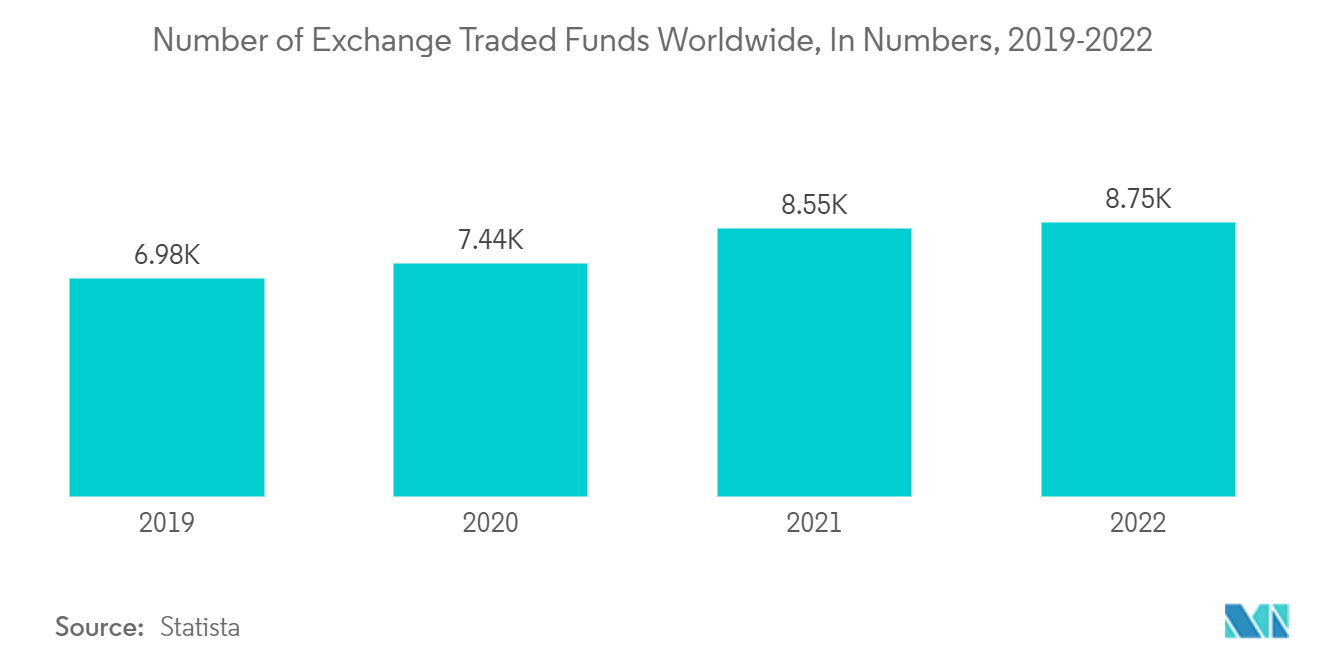

Рост биржевых фондов (ETF) стал самой разрушительной тенденцией в индустрии управления активами за последние 20 лет. Увеличение числа биржевых фондов (ETF) действительно оказало влияние на индустрию ETF в Южной Америке. Растущая популярность ETF во всем мире привела к расширению индустрии ETF и в Южной Америке. Введение новых ETF позволяет инвесторам в Южной Америке легче диверсифицировать свои портфели. ETF предлагают доступ к широкому спектру классов активов и секторов как внутри страны, так и за рубежом. Этот потенциал диверсификации привлекает инвесторов, стремящихся снизить риск и расширить свои инвестиционные горизонты.

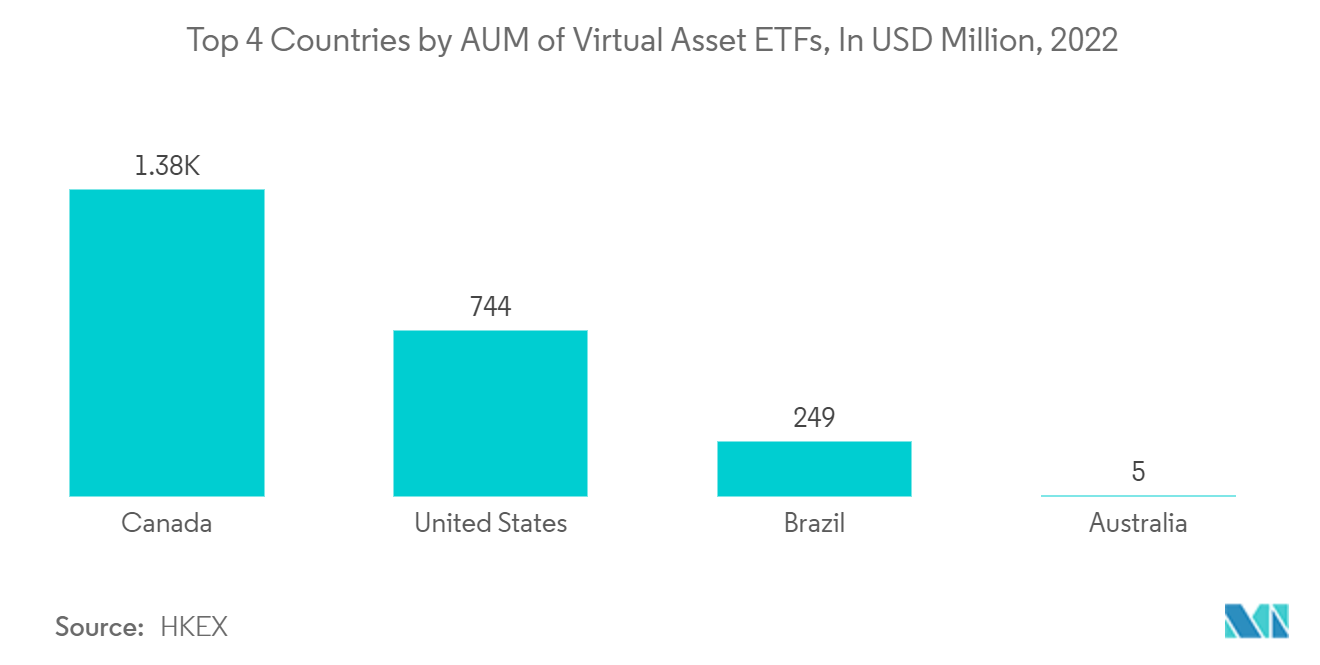

Активы Бразилии под управлением ETF виртуальных активов

Бразилия известна тем, что имеет одну из самых надежных и эффективных банковских систем в мире. Ее рынок капитала также является международным эталоном с точки зрения технологий, безопасности и качества регулирования. Он стал колыбелью самых разнообразных ETF виртуальных активов для инвестиций в криптовалютную вселенную, которая все больше привлекает инвесторов и производит революцию в обращении активов и инвестиций по всему миру. Положительным аспектом ETF цифровых активов является то, что они торгуются в регулируемой среде фондовой биржи, на виртуальной бразильской фондовой бирже B3.

Обзор отрасли ETF Южной Америки

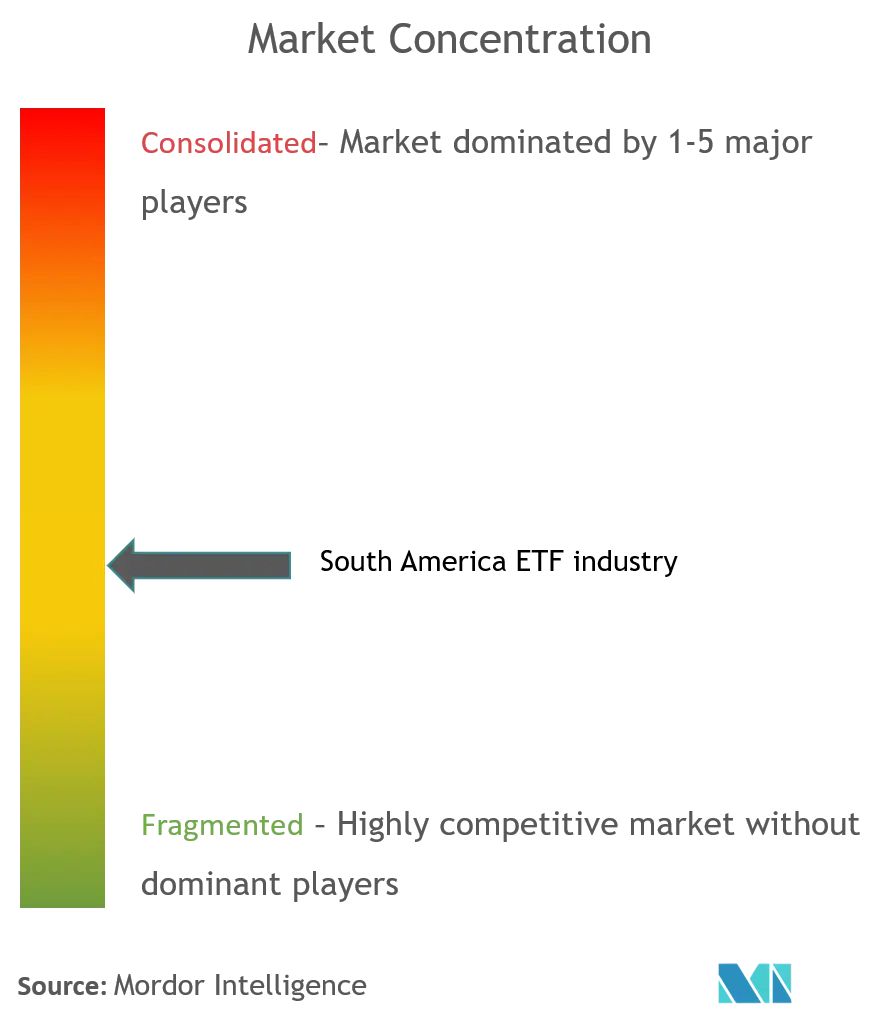

Южноамериканская индустрия ETF относительно фрагментирована. Отчет включает обзор компаний-операторов ETF по всему региону. Мы хотим представить подробный анализ нескольких крупных компаний, который охватывает предложения продуктов, регулирующие их правила, их штаб-квартиры и финансовые показатели. В настоящее время на рынке доминируют некоторые крупные игроки, в том числе Deutsche Asset Wealth Management, Direxion, First Trust, Global X ETF и iShares – BlackRock.

Лидеры отраслевого рынка ETF Южной Америки

-

Deutsche Asset & Wealth Management

-

Direxion

-

iShares - BlackRock

-

Banco Do Brasil

-

Itau Asset Management

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ETF Южной Америки

- Апрель 2023 г. Xtrackers от DWS запускает биржевые фонды (ETF) UCITS (Предприятия по коллективному инвестированию в переводные ценные бумаги) в Бразилии.

- Ноябрь 2022 г. Galaxy и Itau объединились для разработки комплексного набора биржевых фондов цифровых активов с физическим обеспечением, зарегистрированных в Бразилии.

Отраслевая сегментация ETF Южной Америки

Биржевой фонд — это разновидность инвестиционного фонда и биржевого продукта, т. е. они торгуются на фондовых биржах. ETF владеют финансовыми активами, такими как акции, облигации, валюты, фьючерсные контракты и/или товары, такие как золотые слитки. Понимание южноамериканской индустрии ETF, нормативной среды, поставщиков ETF и их бизнес-моделей, а также детальной сегментации рынка, типов продуктов, доходов и дивидендов, текущих рыночных тенденций, изменений в динамике рынка и возможностей роста. Углубленный анализ размера рынка и прогноз для различных сегментов. Южноамериканская индустрия ETF сегментирована по типам ETF, которые включают ETF на акции, ETF с фиксированным доходом, ETF на недвижимость, товарные ETF, валютные ETF и другие).

В отчете представлен размер рынка и прогнозы южноамериканской индустрии ETF с точки зрения доходов (в долларах США) для всех вышеуказанных сегментов.

| Виды ETF | ETF с фиксированным доходом |

| Фондовые ETF | |

| Товарные ETF | |

| Альтернативы ETF | |

| ETF денежного рынка | |

| ETF со смешанными активами | |

| Другие типы ETF | |

| По географии | Аргентинские ETF |

| Бразильские ETF | |

| Чилийские ETF | |

| ETF Колумбии | |

| Перуанские ETF |

Часто задаваемые вопросы по отраслевым исследованиям рынка ETF в Южной Америке

Насколько велика индустрия ETF в Южной Америке?

Ожидается, что размер отрасли ETF Южной Америки достигнет 9,24 млрд долларов США в 2024 году, а среднегодовой темп роста составит более 5% и достигнет 11,79 млрд долларов США к 2029 году.

Каков текущий размер отрасли ETF в Южной Америке?

Ожидается, что в 2024 году размер индустрии ETF Южной Америки достигнет 9,24 миллиарда долларов США.

Кто являются ключевыми игроками в отрасли ETF в Южной Америке?

Deutsche Asset & Wealth Management, Direxion, iShares - BlackRock, Banco Do Brasil, Itau Asset Management — крупнейшие компании, работающие в индустрии ETF Южной Америки.

Какие годы охватывает эта индустрия ETF в Южной Америке и каков был размер рынка в 2023 году?

В 2023 году размер индустрии ETF Южной Америки оценивался в 8,78 миллиарда долларов США. В отчете рассматривается исторический размер рынка ETF в Южной Америке за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер отрасли ETF в Южной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Asset Management Reports

Popular Financial Services and Investment Intelligence Reports

Отраслевой отчет ETF Южной Америки

Статистические данные о доле рынка ETF в Южной Америке в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ отрасли ETF Южной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.