| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

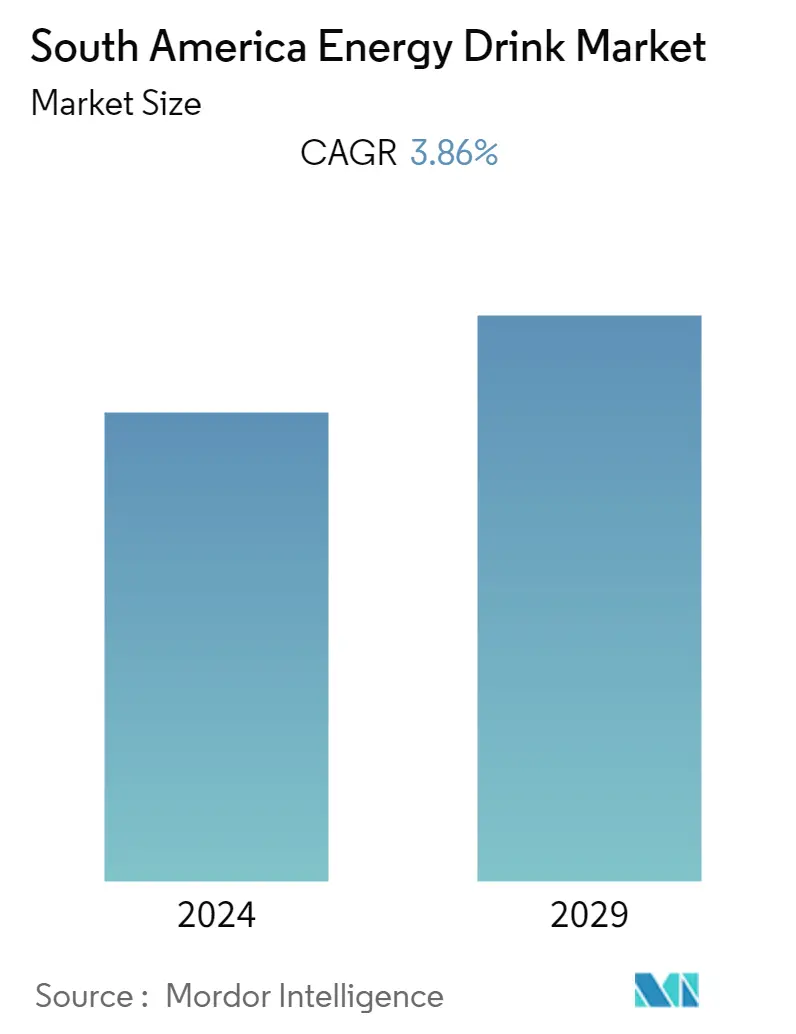

| CAGR | 3.86 % |

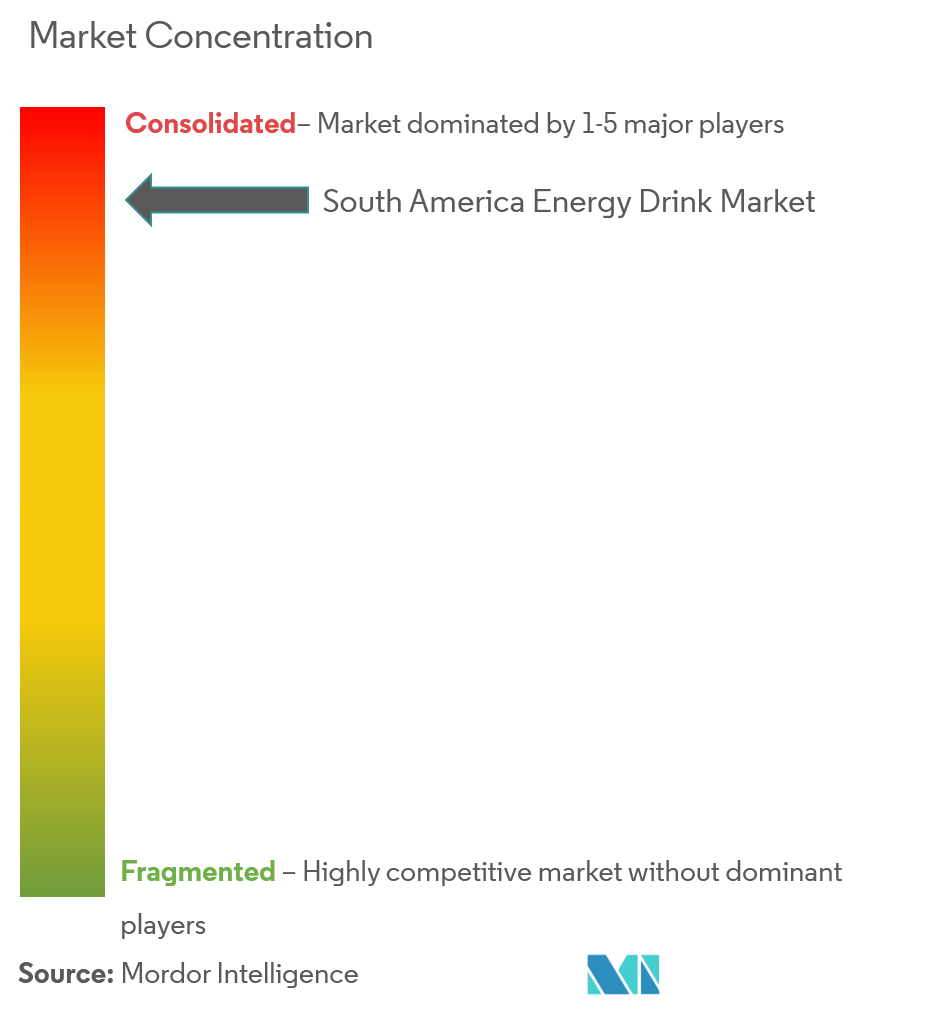

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка энергетических напитков Южной Америки

Прогнозируется, что на рынке энергетических напитков Южной Америки в течение прогнозируемого периода среднегодовой темп роста составит 3,86%.

Энергетические напитки являются одной из самых интересных и динамичных категорий напитков благодаря своим инновационным идеям, интригующим вкусам и универсальным возможностям позиционирования. Покупателям нравится тонизирующий эффект стимуляторов, что привело к росту спроса на энергетические напитки, изготовленные из природных источников энергии, таких как гуаюса, гуарана и других. Это новое поколение энергетических напитков предлагает дополнительные маркетинговые возможности для различных вариантов позиционирования, поскольку они содержат полезные компоненты, такие как белки, BCAA, витамины или минералы.

Энергетические напитки обычно популярны среди миллениалов Южной Америки и поколения Z. Он удовлетворяет потребности и требования потребителей, таких как ведение беспокойного образа жизни, напряженный график, холостяки, хозяева общежитий и другие, которые могут предложить потенциальный рост рынка. Кроме того, Бразилия, за которой следует Аргентина, является самым быстрорастущим рынком для сектора напитков в южноамериканском регионе. Он также выигрывает от относительной доступности энергетических напитков, что повышает его привлекательность.

На рынке Южной Америки снижение содержания сахара является одним из сильных движущих факторов в секторе напитков. Спрос на энергетические напитки и газированную воду растет, однако общий сектор напитков сокращается. Продажи газированных и энергетических напитков растут в результате более заботящегося о своем здоровье спроса потребителей на менее сладкие и натуральные продукты. Таким образом, спрос на варианты без сахара и с пониженным содержанием сахара стимулирует рынок энергетических напитков.

Тенденции рынка энергетических напитков Южной Америки

Каналы общественного питания и электронной коммерции значительно освобождают место на полках для энергетических напитков

Энергетические напитки превратились из востребованного товара, продаваемого обычно в розничных магазинах и на заправочных станциях, в значимые в повседневной жизни. Наиболее распространенными утренними покупками на рынке Южной Америки являются энергетические напитки, чипсы и говядина. Напитки продаются непосредственно покупателям, которые ищут способ пережить рабочие дни, через уличных продавцов на транспортных развязках. Энергетические напитки стали популярны благодаря концепции напитка, который может одновременно освежать и придавать энергию, позволяя людям дольше оставаться бодрыми и повышать производительность.

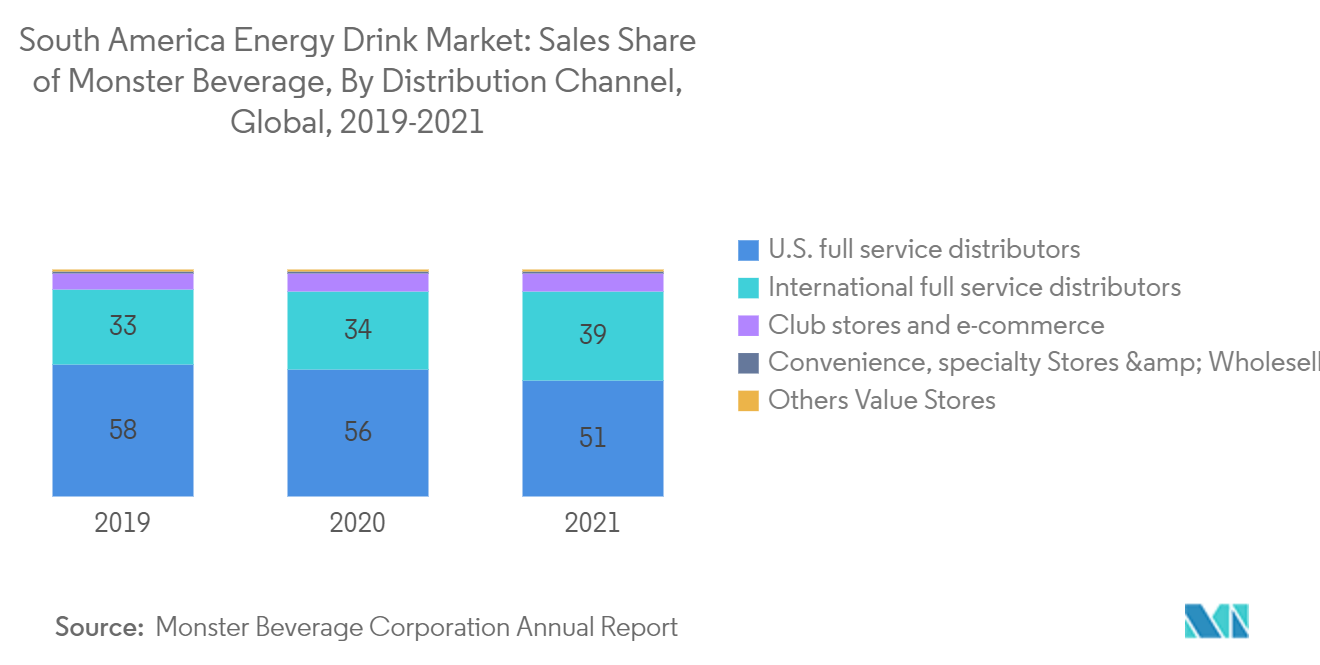

Энергетический напиток употребляют в Южной Америке, поскольку это интересный вариант с оздоровительными свойствами. Тенденции в области здоровья и благополучия, ориентированные на потребителя, также сказываются на продолжающемся росте сегмента энергетических напитков среди других напитков. Современные продуктовые супермаркеты и крупные сети гипермаркетов США и Европы постоянно расширяют свою деятельность в регионе, чтобы обеспечить доступность напитков. Это, в свою очередь, привело к увеличению потребления продукции в регионе. Например, Campbell Soup Company обеспечила около 22% консолидированных чистых продаж за счет продолжающейся деятельности в 2022 году через Wal-Mart Stores Inc. и ее дочерние компании. Более того, из-за стремления потребителей к новым вкусовым ощущениям энергетические напитки считаются альтернативой безалкогольным напиткам. Он также нашел свое место в ночных клубах в качестве напитка для общения или миксера напитков.

Растущее предпочтение потребителей к здоровым напиткам в регионе

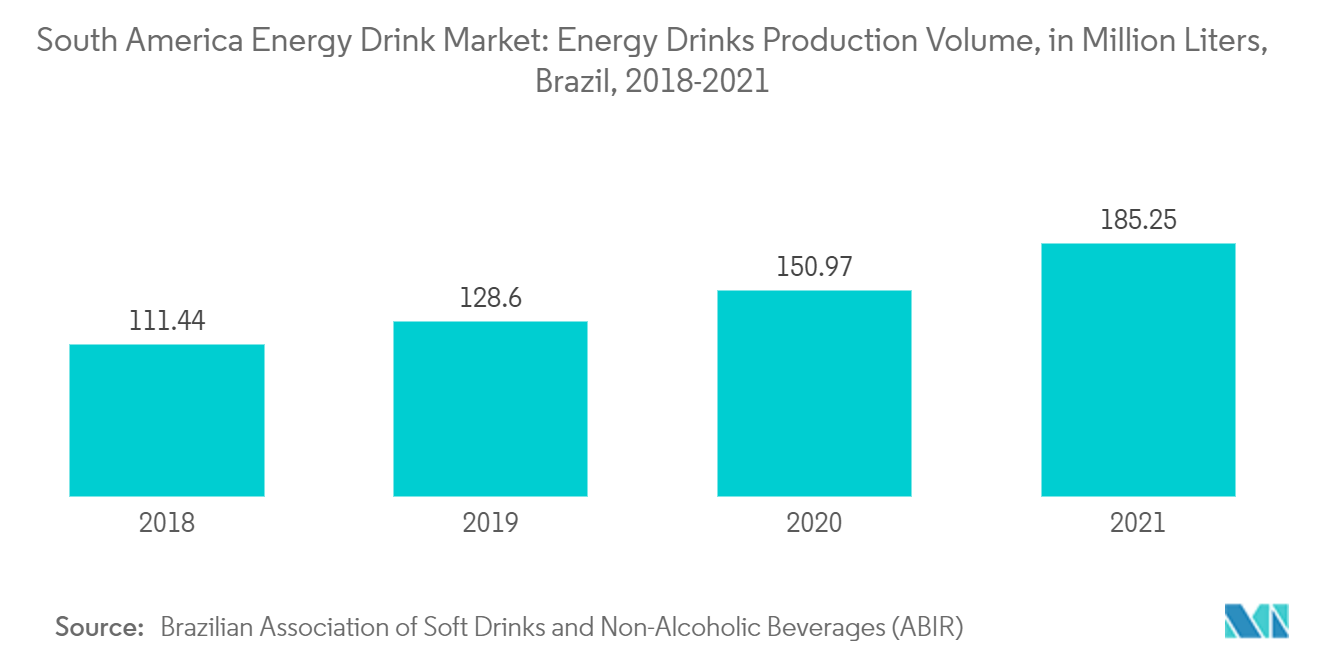

За последние несколько лет резко возросло потребление энергетических напитков, особенно среди подростков и молодежи. Энергетические напитки агрессивно рекламируются с утверждением, что они дадут вам больше энергии и повысят вашу умственную и физическую работоспособность. В последнее время производители переключили свое внимание со спортсменов на миллениалов или поколение Z. Реклама энергетических напитков сильна в местах, где собираются подростки и молодые люди. Средний возраст любителей энергетических напитков составляет от 13 до 35 лет. Энергетические напитки — вторая по популярности пищевая добавка, используемая подростками. Это результат повышенного внимания потребителей к фитнесу и здоровью. Энергетические напитки продаются как альтернатива газированным напиткам. Таким образом, в последние годы значительно выросло число потребителей, переходящих с газированных напитков на энергетические, что привело к увеличению продаж в регионе. По данным Бразильской ассоциации безалкогольных и безалкогольных напитков (ABIR), в 2021 году потребление энергетических напитков в Бразилии составило примерно 0,87 литра на человека, что немного больше, чем 0,71 литра на человека годом ранее.

Обзор отрасли энергетических напитков Южной Америки

Развивающиеся национальные экономики, модернизация каналов розничной торговли и растущие доходы среднего класса открывают новые возможности роста для производителей энергетических напитков в Южной Америке. Производители заботятся о том, чтобы их бренды тщательно соответствовали растущему потребительскому спросу на более здоровые продукты, особенно среди важной группы молодых городских потребителей. Игроки также постоянно прилагают усилия для эффективного общения с новой городской демографической группой в регионе из-за роста городского населения и распространенности мигрантов в регионе. Кроме того, производители также стремятся расширить ассортимент своей продукции путем установления стратегического партнерства. В 2022 году Keurig Dr. Pepper заключила стратегическое партнерство с Red Bull для распространения энергетического напитка на мексиканском рынке. Соглашение также позволяет распространять любые будущие готовые напитки, разработанные или выпущенные Red Bull в стране.

Лидеры рынка энергетических напитков Южной Америки

-

Red Bull GmbH

-

The Coca-Cola Company

-

Anheuser-Busch InBev SA/NV (Ambev SA)

-

PepsiCo, Inc.

-

Globalbev Bebidas e Alimentos SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка энергетических напитков Южной Америки

- В ноябре 2022 года Grupo Petropolis выпустила линейку энергетических напитков на фруктовой основе под торговой маркой TNT Energy Drink. Первым ароматом расширенной линейки продуктов является Mango Summer, который состоит из фруктовой смеси с высоким содержанием аромата манго. На рынке Южной Америки он доступен в банках по 473 мл и 269 мл.

- В мае 2022 года компания Monster Beverage Corporation, принадлежащая Coca-Cola, выпустила несколько новых продуктов в Южной Америке. Компания запустила VR46 The Doctor в Аргентине и расширила ассортимент своей продукции в Чили, представив Melon Mania Lemon Heads и Organce Dreamsicle. Кроме того, компания запустила Monster Mango Loco в Колумбии и Monster Ultra Gold в Пуэрто-Рико.

- В феврале 2022 года тайваньский производитель оборудования и электронных гаджетов Acer Inc. представил энергетический напиток PredatorShot для геймеров в Бразилии. Компания утверждает, что он содержит таурин и кофеин, которые стимулируют концентрацию и придают игрокам больше энергии во время онлайн-матчей. Продукт представлен в стране по цене 7,42 доллара США (упаковка из 6 банок по 269 мл), который можно приобрести через интернет-магазин Acer.

Сегментация индустрии энергетических напитков в Южной Америке

Энергетические напитки содержат большое количество стимулирующих ингредиентов, обычно кофеина, сахара и частых добавок, таких как витамины или карнитин, которые продаются как продукт, способный улучшить умственную активность и физическую работоспособность. Рынок сегментирован по типу продукта, типу упаковки, каналам сбыта и географии. По типу продукта рынок сегментирован на напитки, шоты и миксеры. По типу упаковки рынок сегментирован на бутылки (ПЭТ/стекло), банки и другие типы упаковки. В зависимости от каналов сбыта рынок подразделяется на on-trade и off-trade. Внеторговая торговля далее подразделяется на супермаркеты/гипермаркеты, магазины повседневного спроса, интернет-магазины розничной торговли и другие каналы сбыта. По географическому признаку рынок сегментирован на Бразилию, Аргентину и остальную часть Южной Америки. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Тип продукта | Напитки | ||

| Выстрелы | |||

| Миксеры | |||

| Тип упаковки | Бутылка (ПЭТ/стекло) | ||

| Банки | |||

| Другие типы упаковки | |||

| Канал распределения | Он-трейд | ||

| Вне торговли | Супермаркеты/гипермаркеты | ||

| Магазины | |||

| Розничные интернет-магазины | |||

| Другие каналы внеторговой торговли | |||

| География | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

Часто задаваемые вопросы по исследованию рынка энергетических напитков в Южной Америке

Каков текущий размер рынка энергетических напитков в Южной Америке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке энергетических напитков Южной Америки среднегодовой темп роста составит 3,86%.

Кто являются ключевыми игроками на рынке энергетических напитков в Южной Америке?

Red Bull GmbH, The Coca-Cola Company, Anheuser-Busch InBev SA/NV (Ambev SA), PepsiCo, Inc., Globalbev Bebidas e Alimentos SA — крупнейшие компании, работающие на рынке энергетических напитков Южной Америки.

Какие годы охватывает рынок энергетических напитков в Южной Америке?

В отчете рассматривается исторический размер рынка энергетических напитков в Южной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка энергетических напитков в Южной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Beverages Reports

Popular Food & Beverage Reports

Отчет об индустрии энергетических напитков Южной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке энергетических напитков в Южной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ энергетических напитков Южной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.