| Период исследования | 2021 - 2029 |

| Базовый Год Для Оценки | 2023 |

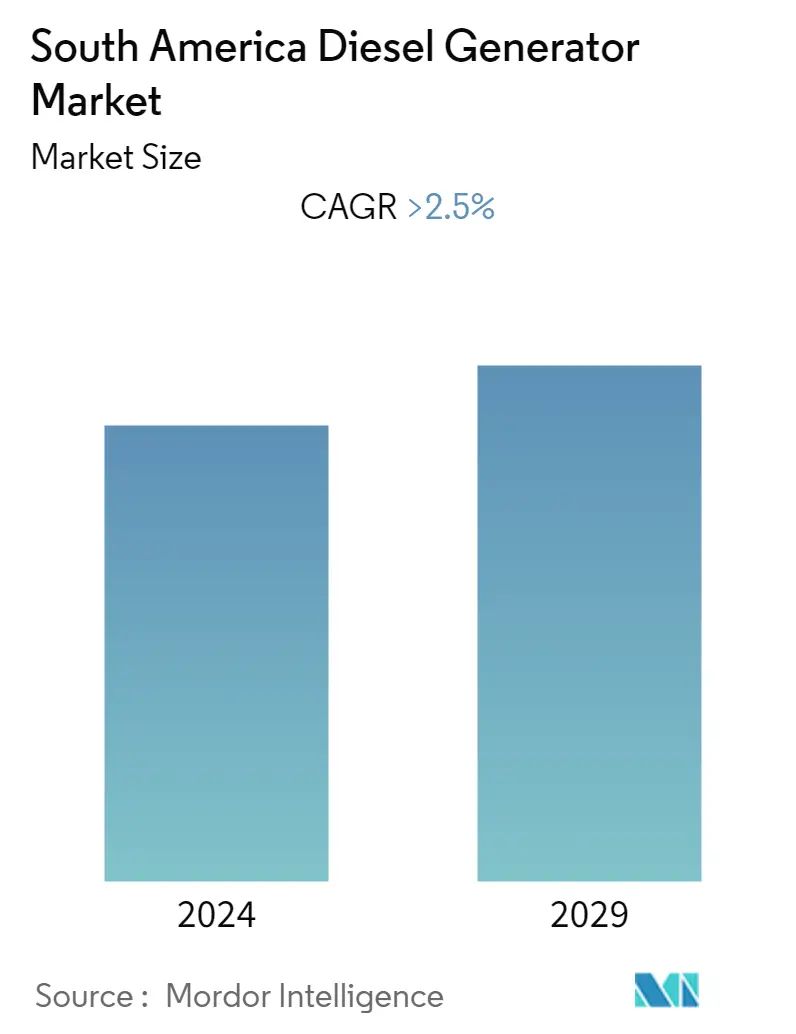

| CAGR | 2.50 % |

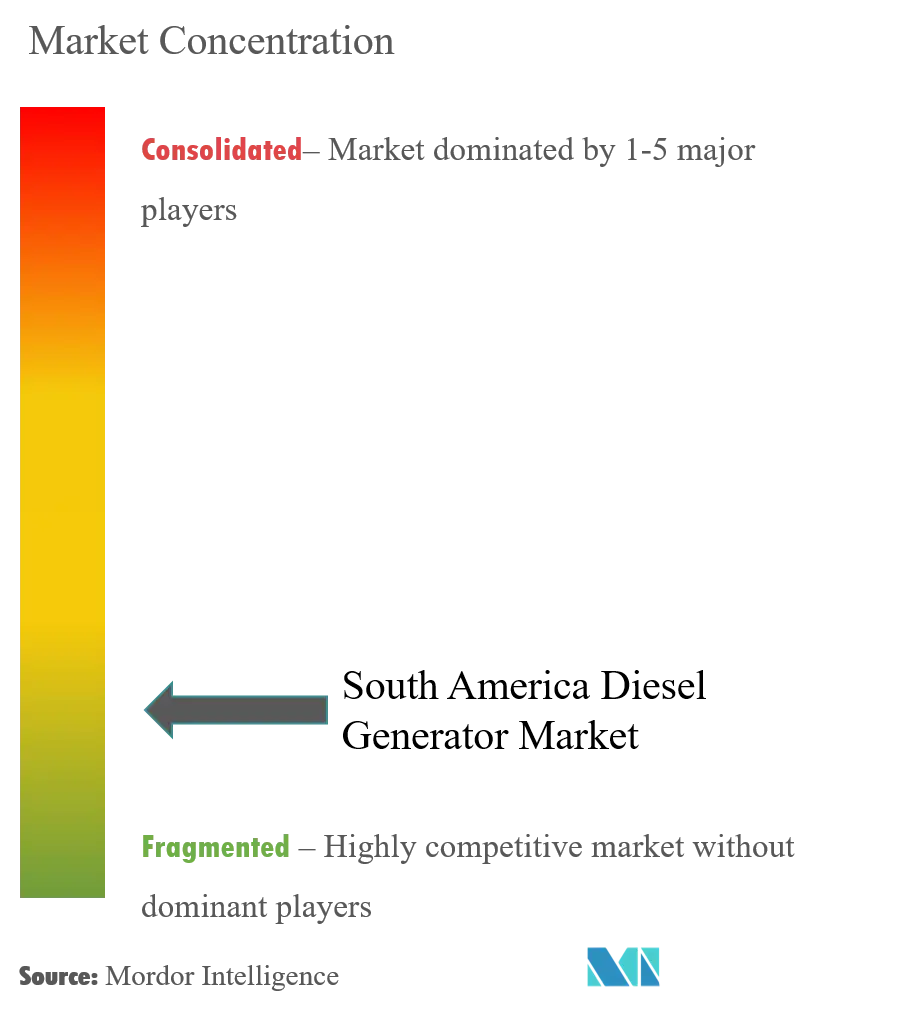

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка дизельных генераторов в Южной Америке

Ожидается, что рынок дизельных генераторов в Южной Америке будет расти в среднем на 2,5% в течение прогнозируемого периода (2022-2027 гг.).

На рынок негативно повлияла пандемия Covid-19, поскольку спрос на электроэнергию со стороны основных сегментов конечных пользователей значительно упал. Однако с тех пор рынок восстановился и, как ожидается, в течение прогнозируемого периода достигнет допандемического уровня.

- Ожидается, что в долгосрочной перспективе плохая сетевая инфраструктура региона, вызывающая необходимость подачи электроэнергии в автономные места, будет стимулировать спрос на дизельные генераторы в течение прогнозируемого периода.

- С другой стороны, переход к более чистым ресурсам и развитию аккумуляторных технологий, вероятно, будет сдерживать рынок дизельных генераторов в течение прогнозируемого периода.

- Ожидается, что растущее использование портативных дизельных генераторов в домашних условиях и на мероприятиях, которые производят энергию для освещения, водоотливных насосов, холодильников, кондиционеров и медицинского оборудования, создаст широкие возможности для дизельных генераторов в ближайшем будущем.

Тенденции рынка дизельных генераторов в Южной Америке

Промышленный сектор будет доминировать на рынке

- В южноамериканском регионе есть страны, находящиеся на стадии развития или слаборазвитые. Эти страны очень надежны в отношении резервного производства электроэнергии или нетрадиционных методов производства электроэнергии. Промышленные операции в основном зависят от электроэнергии, вырабатываемой дизельными генераторами во время отключений электроэнергии и в регионах с ограниченным доступом к сети.

- Увеличение спроса на дизельные генераторы в регионе в основном связано с ростом многочисленных отраслей конечного потребления, включая горнодобывающую промышленность, разведку нефти и газа, производство электроэнергии и строительство, которые требуют мощных генераторов для непрерывного и надежного энергоснабжения. для эксплуатации.

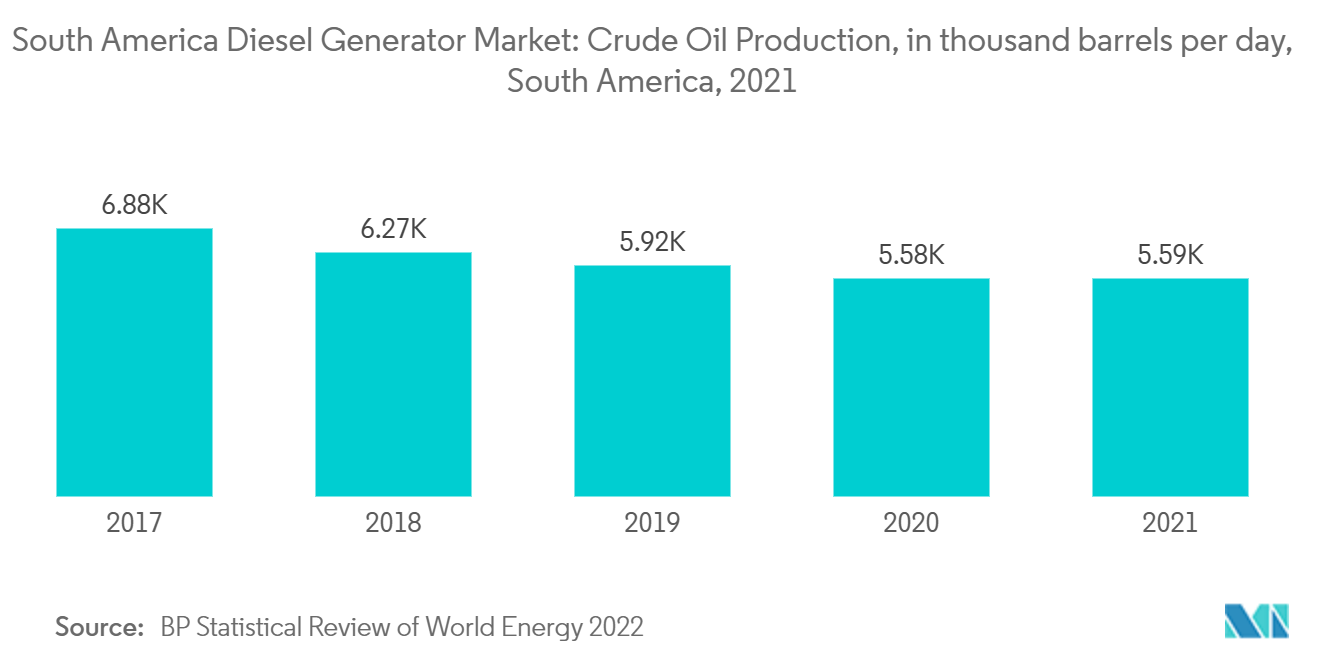

- Одним из основных промышленных секторов, определяющих спрос, является сектор разведки нефти и газа. По состоянию на 2021 год добыча сырой нефти в Южной Америке составила 5588 тысяч баррелей в день, что снизилось почти на 18,7% с 2017 года. По мере роста спроса на продукты нефтепереработки и нефтехимии спрос на сырую нефть растет, что приводит к увеличению импорта. объемы. Поскольку регион Южной Америки обладает значительными запасами нефти и газа, большинство стран региона вкладывают значительные средства в разработку новых запасов. Кроме того, страны также инвестируют значительные суммы в сектора средней и переработки, чтобы удовлетворить внутренний спрос и максимизировать прибыль.

- Например, в Гайане недавние значительные открытия в Атлантике, у побережья Гайаны, обещают бум доходов от нефти, что, в свою очередь, как ожидается, окажет положительное влияние на рынок в течение прогнозируемого периода. Морской блок Стабрук является одним из самых значительных открытий углеводородов в этом десятилетии, и в октябре 2021 года компания ExxonMobil, оператор блока, обновила свою оценку извлекаемых ресурсов углеводородов до 10 миллиардов баррелей нефтяного эквивалента.

- Чтобы максимально использовать свой углеводородный потенциал, Гайана начала процесс развития оставшейся части своей слаборазвитой цепочки создания стоимости углеводородов. GoInvest, правительственное агентство Гайаны, объявило в октябре 2021 года, что страна планирует построить подводный газопровод длиной 220 км, который будет иметь мощность для транспортировки около 50 миллионов квадратных футов газа из проектов Liza Phase 1 и 2, находящихся под управлением ExxonMobil. Трубопровод также будет поставлять газ на предлагаемую газовую электростанцию, строительство которой, как ожидается, начнется в 2022 году. В сентябре 2021 года Гайана одобрила строительство берегового нефтяного терминала Врид-ан-Хуп стоимостью 600 миллионов долларов США.

- Правительство Бразилии провело несколько реформ, чтобы привлечь иностранные компании и положить конец сценарию сокращения инвестиций. В прошлом правительство провело ряд заявок на увеличение геологоразведочной деятельности в стране. В Бразилии находится несколько крупномасштабных морских проектов по разведке и добыче нефти, и ожидается, что к 2025 году на страну будет приходиться более 20% мировой добычи сырой нефти и конденсата на шельфе. Ожидается, что большая часть добычи будет поступать из месторождения Пао-де-Асукар в бассейн Кампос и месторождения Каркара. Ожидается, что с началом добычи на этих двух месторождениях спрос на дизельные генераторы в добывающей и средней отраслях промышленности значительно увеличится, что будет стимулировать рынок в течение прогнозируемого периода.

- В зависимости от мощности ожидается, что сегмент мощностью более 375 кВА будет иметь значительный рост в этом сегменте благодаря широкому диапазону выходной мощности. Эти генераторы номинальной мощности широко используются в крупномасштабном промышленном секторе Южной Америки, поскольку они обеспечивают бесперебойное электроснабжение. поставок и сокращения простоев промышленности, что приводит к приросту капитала. Таким образом, ожидается, что растущая индустриализация в основных секторах, таких как нефть и газ, строительство и нефть и газ, будет стимулировать рынок в течение прогнозируемого периода.

Ожидается, что в Аргентине произойдет значительный рост рынка

- Ожидается, что в ближайшие годы в Аргентине произойдет более быстрый рост на фоне растущего спроса на дизельные генераторы в целях улучшения энергетической отрасли и увеличения инвестиций в развитие нефтегазовой деятельности, аэропортов и других транспортных узлов.

- Прогнозируется, что в Аргентине рынок дизельных генераторов будет расти в течение прогнозируемого периода на фоне растущего числа инфраструктурных проектов в транспортном, нефтегазовом и коммерческом секторах. Кроме того, предстоящие проекты в жилом и гостиничном секторах в таких регионах, как Буэнос-Айрес и Кордова, финансируемые иностранными и частными инвесторами, вероятно, будут способствовать увеличению спроса на дизельные генераторы в стране.

- Строительство новых жилых домов, отелей, больниц и т. д. является одним из основных факторов роста рынка дизельных генераторов в Аргентине. Более того, коммерческий сектор доминирует на общем рынке дизельных генераторов Аргентины, обеспечивая эффективную энергетическую поддержку растущего числа строительных проектов.

- Кроме того, сланцевые месторождения страны обладают огромным потенциалом для расширения компаний, открытия предприятий и процветания инвесторов. Ожидается, что это позволит компаниям получить дизельные генераторы для разработки сланцевых ресурсов, разбросанных по бассейнам Аргентины.

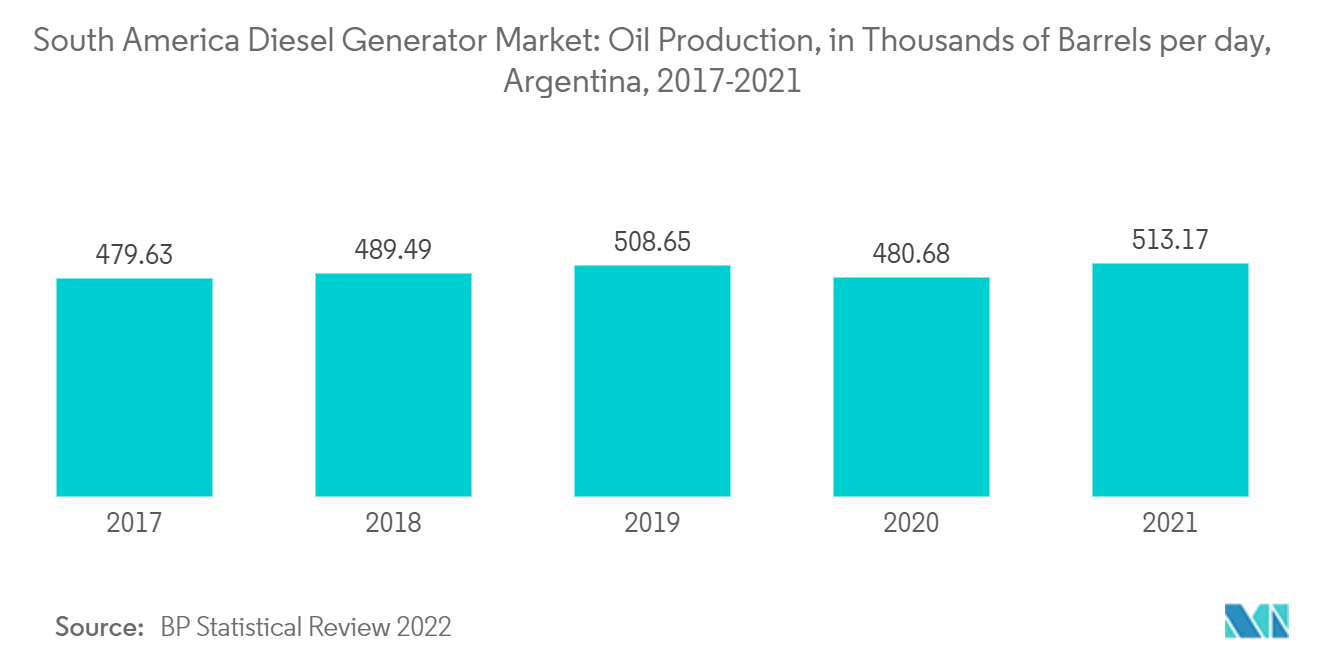

- Добывающий сектор в стране относительно хорошо развит. По состоянию на 2021 год добыча сырой нефти в Аргентине составила 513 тысяч баррелей в день, что почти на 6,9% больше, чем в 2017 году, что резко контрастирует с падением добычи в остальной части региона. Государственная энергетическая компания Аргентины YPF объявила, что нынешняя стратегия компании больше ориентирована на нетрадиционные разведку и добычу, такие как формация Вака Муэрта, которая в основном представляет собой сланцевый газ и нефть.

- В январе 2022 года сообщалось, что добыча сланцевого газа в Аргентине выросла на 42% по сравнению с январем 2021 года, до 69 миллионов кубических метров в сутки. Ожидается, что это откроет новые возможности для компаний, занимающихся системами охлаждения. В сентябре 2021 года правительство Аргентины приняло закон о поощрении инвестиций в углеводороды с целью увеличения внутренней добычи в обширной сланцевой формации Вака-Муэрта и за ее пределами, а также для увеличения экспорта нефти и газа.

- Аргентина также попыталась привлечь иностранные инвестиции в свой горнодобывающий сектор и в октябре 2021 года снизила экспортные пошлины с 12% до 8%. По данным правительства Аргентины, инвестиции в горнодобывающую промышленность в 2020 и 2021 годах вместе взятые составили почти 9,3 миллиарда долларов США, при этом 94,5% проектов были сосредоточены на расширении и строительстве. По данным правительства, стране необходимо 22,2 миллиарда долларов США для разработки выявленных медных активов и 7,3 миллиарда долларов США для освоения литиевых месторождений. Напротив, инвестиции, необходимые для производства золота, оцениваются в 1,65 миллиарда долларов США, а для серебра — в 1,11 миллиарда долларов США.

- Большая часть сделок в 2021 году пришлась на сектор добычи лития, инвестиции в который составили 5,3 млрд долларов США. Orocobre-Toyota, австралийско-японское партнерство, и Livent объявили о расширении мощностей. В то же время компании Lithium Americas и Ganfeng Lithium одобрили увеличение второго этапа литиевого проекта Каучари-Олароз в провинции Жужуй, производство которого, как ожидается, будет запущено в четвертом квартале 2022 года.

- Таким образом, прогнозируется, что резкое отключение электроэнергии и рост объемов разведки, добычи и добычи нефти и газа в стране будут способствовать росту рынка дизельных генераторов в Южной Америке.

Обзор отрасли дизельных генераторов в Южной Америке

Рынок дизельных генераторов Южной Америки умеренно фрагментирован. Некоторые из основных ключевых игроков на рынке (в произвольном порядке) включают Caterpillar Inc., Cummins Inc., Generac Holdings Inc., MTU Onsite Energy Corp и Kohler Co. и другие.

Лидеры рынка дизельных генераторов Южной Америки

-

Caterpillar Inc.

-

Cummins Inc.

-

Generac Holdings Inc.

-

Kohler Co.

-

MTU Onsite Energy Corp

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка дизельных генераторов Южной Америки

- В ноябре 2022 года новое правительство Бразилии объявило, что оно отменяет решение о сохранении обязательного содержания биодизельного топлива в дизельном топливе на уровне 10% до 31 марта 2023 года и увеличит мандат на смешивание до более высокого уровня, чем нынешний.

Сегментация отрасли дизельных генераторов в Южной Америке

Дизельные генераторы обеспечивают основную, резервную и непрерывную подачу электроэнергии в жилой, коммерческий и промышленный сектор, а также являются надежным источником выработки электроэнергии в чрезвычайных ситуациях и в удаленных местах. Рынок дизельных генераторов Южной Америки сегментирован по мощности, конечному пользователю и географическому положению. По мощности рынок разделен на менее 75 кВА, от 75 до 375 кВА и более 375 кВА. По конечным пользователям рынок сегментирован на жилой, коммерческий и промышленный. По географическому признаку рынок разделен на Бразилию, Аргентину и остальную часть Южной Америки.

| Емкость | Менее 75 кВА |

| Между 75-375 кВА | |

| Более 375 кВА | |

| Конечный пользователь | Жилой |

| Коммерческий | |

| Промышленный | |

| География | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки |

Часто задаваемые вопросы по исследованию рынка дизельных генераторов в Южной Америке

Каков текущий размер рынка дизельных генераторов в Южной Америке?

Прогнозируется, что на рынке дизельных генераторов в Южной Америке среднегодовой темп роста составит более 2,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Дизель-генераторы в Южной Америке?

Caterpillar Inc., Cummins Inc., Generac Holdings Inc., Kohler Co., MTU Onsite Energy Corp — основные компании, работающие на рынке дизельных генераторов в Южной Америке.

Какие годы охватывает рынок дизельных генераторов в Южной Америке?

В отчете рассматривается исторический размер рынка дизельных генераторов в Южной Америке за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка дизельных генераторов в Южной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Power Equipment Reports

Popular Energy & Power Reports

Отчет о производстве дизельных генераторов в Южной Америке

Статистические данные о доле рынка дизельных генераторов в Южной Америке в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ дизельных генераторов в Южной Америке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.