| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 4.00 % |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка авиационного топлива для оборонных самолетов Южной Америки

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста южноамериканского рынка авиационного топлива для оборонных самолетов составит более 4%.

На рынок негативно повлияла вспышка COVID-19 из-за региональных ограничений. В настоящее время рынок достиг допандемического уровня.

- Такие факторы, как угрозы безопасности со стороны соседней страны и местных или региональных террористических группировок, усилились, что потребовало от правительств Южной Америки дальнейшего увеличения своих оборонных бюджетов. Более того, в последние десятилетия в Южной Америке наблюдается рост количества самолетов как для ВВС, так и для военно-морского флота, что, вероятно, будет стимулировать рынок авиационного топлива для оборонных самолетов.

- Однако правительство сокращает расходы на оборону, что, вероятно, будет мешать южноамериканскому рынку авиационного топлива для оборонных самолетов в ближайшем будущем.

- Ожидается, что растущая обеспокоенность по поводу выбросов самолетов и инициативы правительств по внедрению современных двигателей и авиационного топлива, смешанного с биотопливом, для сокращения выбросов откроют значительные возможности для рынка авиационного топлива для оборонной авиации в будущем.

- Бразилия, вероятно, будет доминировать на южноамериканском рынке топлива для оборонной авиации благодаря растущему оборонному бюджету.

Тенденции рынка авиационного топлива для оборонных самолетов Южной Америки

Топливо для воздушных турбин будет доминировать на рынке

- Ожидалось, что расходы на оборону вырастут на 3–4% в 2022 году, поскольку правительства стран региона продолжат модернизировать и рекапитализировать свои вооруженные силы. Впоследствии ожидается, что сектор оборонной авиации также увеличится, что откроет путь для добавления новых самолетов в оборонный сектор.

- Правительства многих стран поддерживают отдельные спецификации на авиационное топливо для использования в военных целях. Причины различных спецификаций включают эксплуатационные и логистические различия между военными и гражданскими системами, а также дополнительные требования, предъявляемые высокопроизводительными двигателями реактивных истребителей к топливу.

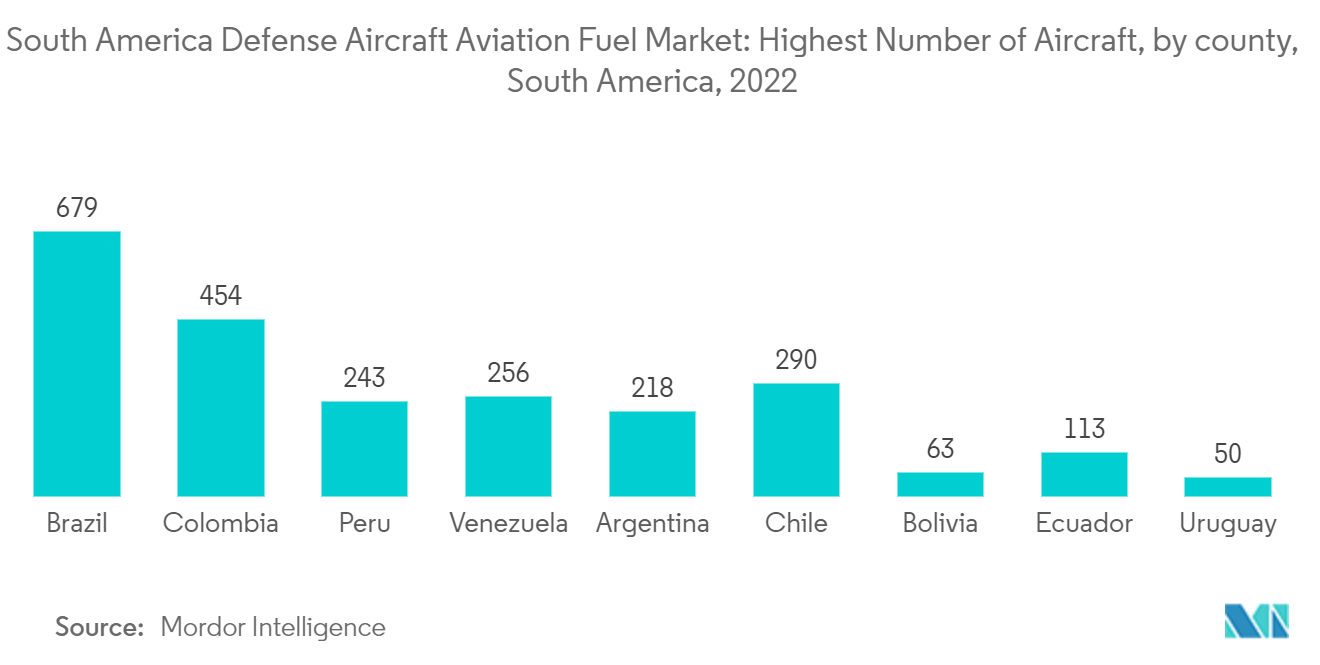

- Ожидалось, что в 2022 году наибольшее количество военных самолетов будет иметь Бразилия (679 единиц), за ней следуют Колумбия (454 единицы) и Чили (290). Тем не менее, Соединенные Штаты, Европа и Россия производят много самолетов для стран Южной Америки. Эти самолеты используют топливо для воздушных турбин (в основном топливо для реактивных самолетов А-1) и, следовательно, вероятно, будут использоваться для топлива южноамериканской оборонной авиации. рынке в течение прогнозируемого периода.

- 22 сентября 2021 года Министерство обороны Аргентины (МО) объявило, что с помощью разрешения на проведение государственных кредитных операций оно запросило включение в бюджет на 2022 год разрешения на управление кредитом на сумму до 664 миллионов долларов США для приобретения многоцелевых истребителей для наблюдения и контроля воздушного пространства. Все вышеперечисленное, вероятно, приведет к увеличению и укреплению потенциала ВВС региона, что приведет к увеличению спроса на авиационное топливо для новых самолетов.

- В свою очередь, такие факторы, как эксплуатационные технологии и государственное регулирование, определяют топливо для воздушных турбин, которое, как ожидается, будет стимулировать южноамериканский рынок топлива для оборонной авиации.

Бразилия будет доминировать на рынке

- Бразилия является крупнейшим потребителем авиационного топлива в Южной Америке. Продуктами, предназначенными для использования в самолетах страны, являются авиационный керосин (QAV), авиационный бензин и альтернативный авиационный керосин (альтернативный QAV). Страна обладает наиболее значительными военно-воздушными силами и военно-морским флотом в регионе, насчитывающими в общей сложности 679 военных самолетов.

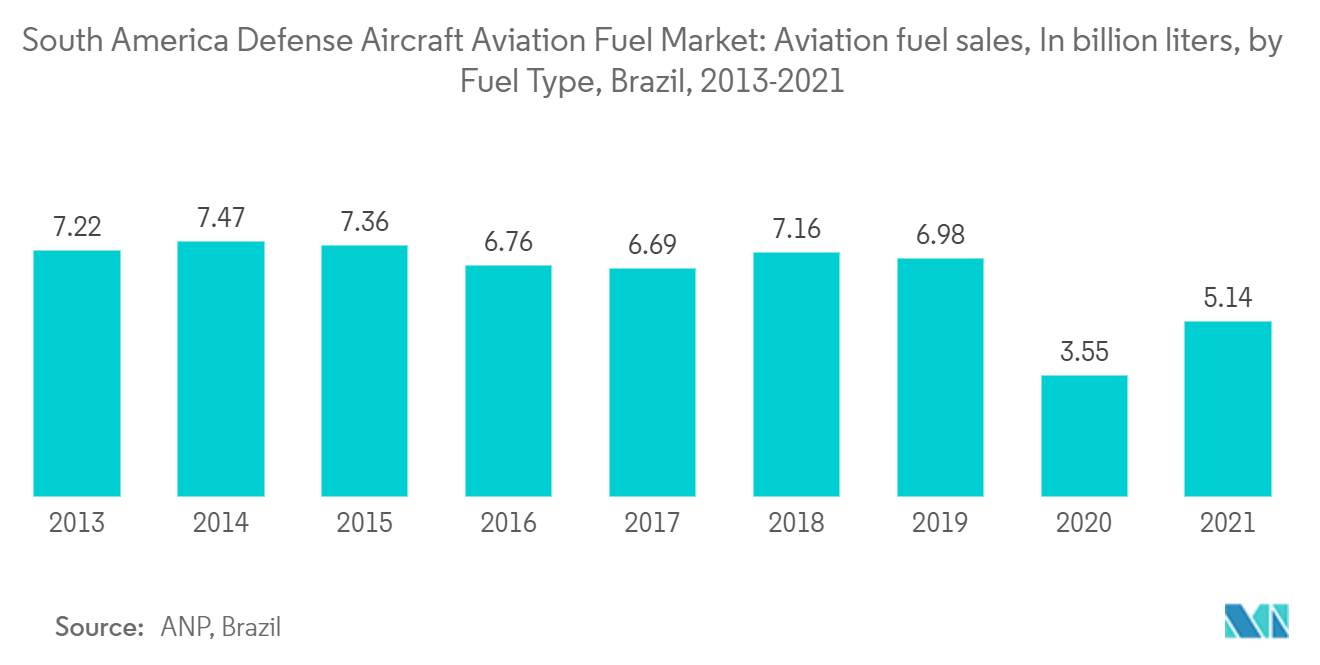

- Общий объем продаж авиационного топлива в последние несколько лет оставался стабильным в 2021 году было продано 5,14 млрд литров авиационного дизельного топлива, а в том же году — 40,5 млрд литров авиационного бензина, из которых только от 6% до 8% было использовано в оборонных целях..

- Кроме того, в Южной Америке ожидается, что Бразилия станет пионером в разработке возобновляемых видов топлива из сахарного тростника, которые, как ожидается, заменят традиционное авиационное топливо. В настоящее время, хотя конкретной федеральной политики в отношении экологически чистого авиационного топлива (SAF) не существует, инициативы реализуются на уровне штатов.

- На протяжении многих лет многие организации, такие как компания Boeing, активно работали над инициированием поставок экологически чистого авиационного биотоплива, одновременно сокращая выбросы углекислого газа в Бразилии.

- Это, в свою очередь, вероятно, будет стимулировать рынок топлива для оборонной авиации в стране, что, как ожидается, будет способствовать росту южноамериканского рынка авиационного топлива для оборонной авиации в течение прогнозируемого периода.

Обзор топливной отрасли для оборонной авиации Южной Америки

Рынок авиационного топлива для оборонной авиации Южной Америки умеренно концентрирован. Некоторые из ключевых игроков на этом рынке (в произвольном порядке) включают Petroleo Brasileiro SA, Shell PLC, BP plc, TotalEnergies SE, Repsol SA и другие.

Лидеры рынка авиационного топлива для оборонной авиации Южной Америки

-

Petróleo Brasileiro S.A.

-

BP PLC

-

Repsol S.A.

-

TotalEnergies SE

-

Shell PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка авиационного топлива для оборонной авиации Южной Америки

- Март 2022 г. United Airlines через свой корпоративный венчурный фонд United Airlines Ventures (UAV) и Oxy Low Carbon Ventures (дочерняя компания Occidental) объявила о сотрудничестве с хьюстонской биотехнологической фирмой Comvita Factory в целях коммерциализации производства экологически чистой авиации. топливо (SAF), разработанное с помощью нового процесса с использованием углекислого газа (CO2) и синтетических микробов.

- Декабрь 2022 г. ВВС Бразилии (FAB) объявили о начале оперативной деятельности своих истребителей Gripen E на авиабазе Анаполис (BAAN) в стране.

Сегментация топливной промышленности оборонной авиации Южной Америки

Авиационное топливо — это топливо на нефтяной основе, используемое в двигателях самолетов. Эти виды топлива должны соответствовать строгим требованиям к летным характеристикам, таким как температура вспышки и точка замерзания. Южноамериканский рынок топлива для оборонной авиации сегментирован по типу топлива и географическому положению. По типу топлива его подразделяют на топливо для воздушных турбин и другие виды топлива. В отчете также рассматриваются размер рынка и прогнозы рынка авиационного топлива для оборонной авиации в основных странах региона. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Тип топлива | Топливо для воздушных турбин |

| Другие виды топлива | |

| География | Бразилия |

| Венесуэла | |

| Чили | |

| Остальная часть Южной Америки |

Часто задаваемые вопросы по исследованию рынка авиационного топлива для оборонных самолетов Южной Америки

Каков текущий размер рынка авиационного топлива для оборонных самолетов Южной Америки?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке авиационного топлива для оборонных самолетов Южной Америки среднегодовой темп роста составит более 4%.

Кто являются ключевыми игроками на рынке авиационного топлива для оборонных самолетов Южной Америки?

Petróleo Brasileiro S.A., BP PLC, Repsol S.A., TotalEnergies SE, Shell PLC — крупнейшие компании, работающие на рынке авиационного топлива для оборонных самолетов Южной Америки.

Какие годы охватывает рынок авиационного топлива для оборонных самолетов Южной Америки?

В отчете рассматривается исторический размер рынка авиационного топлива для оборонных самолетов Южной Америки за 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиационного топлива для оборонных самолетов в Южной Америке на 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Oil and Gas Reports

Popular Energy & Power Reports

Отчет о топливной промышленности для оборонной авиации Южной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке авиационного топлива для оборонных самолетов Южной Америки в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ топлива для самолетов оборонной авиации Южной Америки включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.