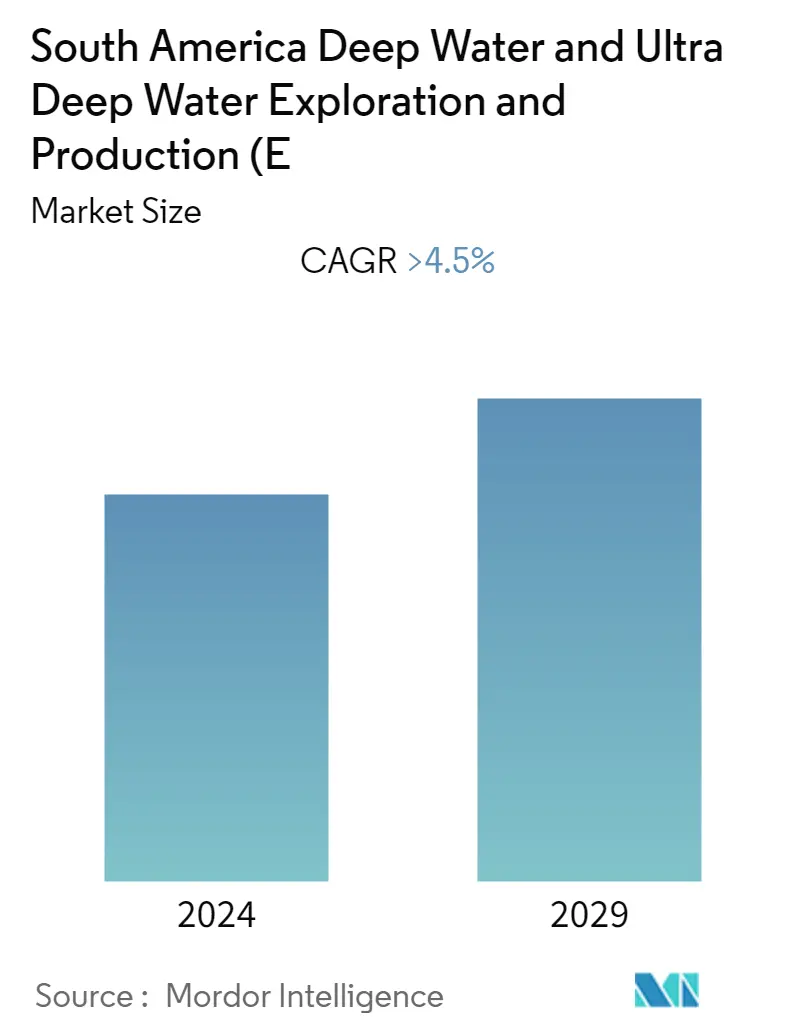

Размер рынка глубоководной и сверхглубоководной разведки и добычи в Южной Америке

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

| CAGR | > 4.50 % |

Основные игроки_Market_-_Major_Players.webp)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка глубоководной и сверхглубоководной разведки и добычи в Южной Америке

Ожидается, что на южноамериканском рынке глубоководной и сверхглубоководной разведки и добычи (EP) среднегодовой темп роста составит более 4,5% в период 2020-2025 годов. Такие факторы, как повышение жизнеспособности глубоководных и сверхглубоководных проектов и глобальный спрос на нефть, который, как ожидается, будет ежегодно расти на 1,2 миллиона баррелей в день (мбд) до 2023 года, вероятно, будут стимулировать рынок в течение прогнозируемого периода. Однако нестабильные цены на сырую нефть, нестабильность в нефтегазовой отрасли и более серьезные проблемы в разработке глубоководных перспектив, вероятно, повлияют на рост рынка.

- Глубоководные нефтегазовые проекты являются крупнейшим сегментом, и ожидается, что в течение прогнозируемого периода они будут иметь значительные темпы роста благодаря предстоящим проектам глубоководной разведки и добычи в Бразилии, Аргентине и т. д.

- Такие факторы, как технологические усовершенствования и повышение жизнеспособности глубоководных и сверхглубоководных проектов, активно способствуют разработке глубоководных и сверхглубоководных запасов. Это, в свою очередь, как ожидается, создаст значительные возможности для действующих стран региона в ближайшем будущем.

- Ожидается, что Бразилия станет крупнейшим рынком для изучаемого рынка.

Тенденции рынка глубоководной и сверхглубоководной разведки и добычи в Южной Америке

Глубоководный сегмент будет доминировать на рынке

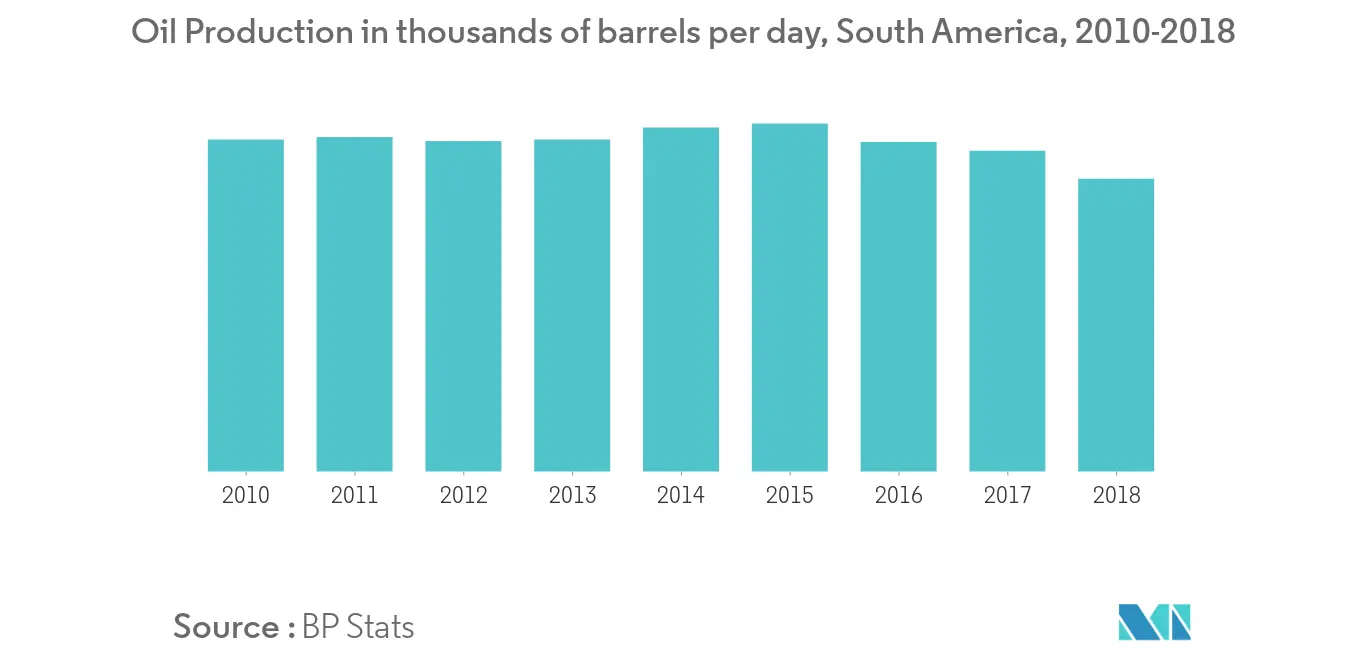

- В 2014 году нефтегазовая отрасль столкнулась с непростой деловой средой из-за падения цен на нефть, которое продолжалось и в последующие годы. Однако период сентябрь 2017 г. по сентябрь 2018 г. оказался лучшим годом для нефтегазовой отрасли, чем ожидалось, поскольку он стал свидетелем значительного роста цен на нефть и расширения деятельности по разведке и разработке по всей Южной Америке, особенно в морских районах. , с повышением жизнеспособности проектов.

- Более того, Petrobras, крупнейшая компания в регионе, запланировала инвестиции в размере 74,5 млрд долларов США в Бразилию в течение 2018-2022 годов, около 81% из которых будет направлено на разведку и добычу.

- Кроме того, в апреле 2019 года консорциуму, образованному ExxonMobil и Qatar Petroleum, было выдано новое разрешение на разведку в бассейне Malvinas Oeste. Около 13 компаний предложили около 995 миллионов долларов США за лицензии на разведку территорий в бассейнах Северной Аргентины и Мальвинских островов Оэсте. Все три бассейна расположены на море, а их общая заявленная на торги площадь составляет более 200 000 кв. км. никогда раньше не исследовался.

- Кроме того, в апреле 2018 года правительство Боливии предложило два закона, которые утвердили контракты на оказание услуг по разведке и добыче природного газа в районах Сан-Тельмо-Норте и Астильеро на сумму около 700 миллионов долларов США.

- Ожидается, что благодаря огромным инвестициям и государственной политике рынок будет расти в течение прогнозируемого периода.

Бразилия, вероятно, станет самым быстрорастущим рынком

- Большая часть добычи нефти в стране приходится на шельфовый регион, при этом на глубоководные и сверхглубоководные месторождения приходится более 90% морской добычи в 2018 году.

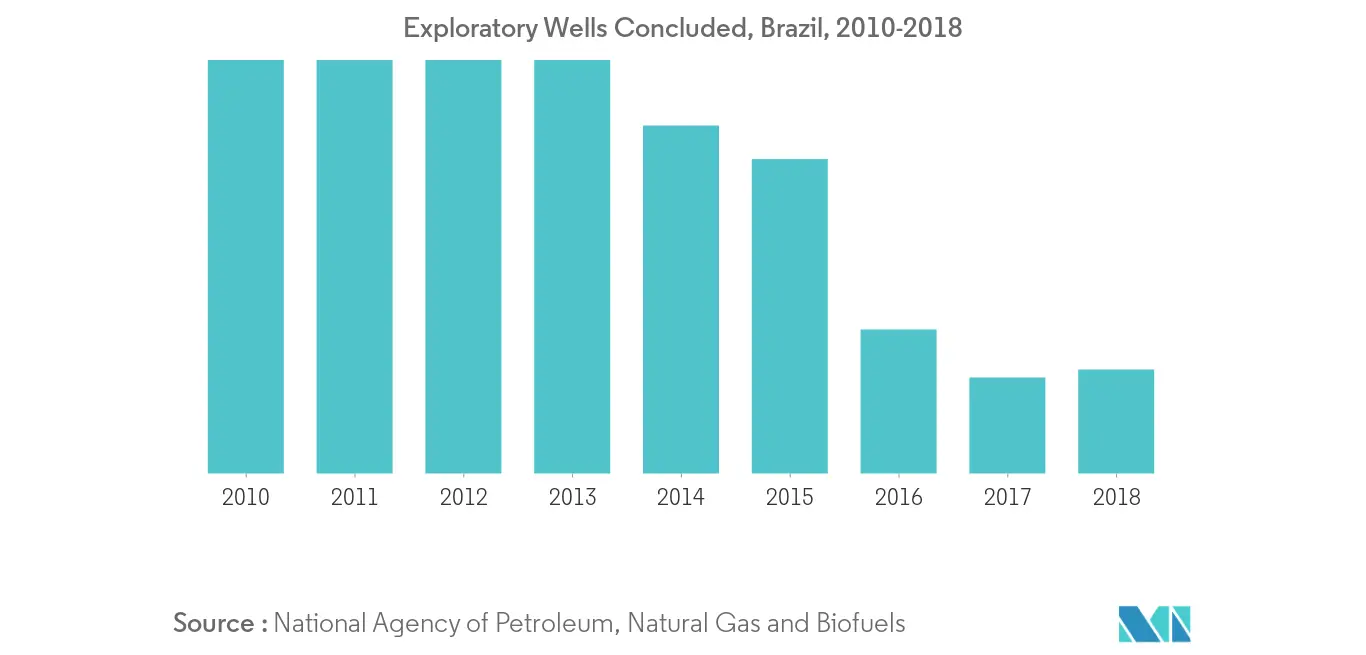

- В 2018 году среднее количество действующих морских буровых установок в стране составляло восемь, что представляет собой снижение примерно на 33% по сравнению с количеством морских буровых установок в 2017 году. Таким образом, правительство Бразилии провело несколько реформ, чтобы привлечь иностранные компании и положить конец сценарию сокращения инвестиций.. В прошлом правительство провело ряд заявок на увеличение геологоразведочной деятельности в стране.

- Кроме того, ожидается, что в период с 2016 по 2025 год в бразильскую морскую нефтегазовую отрасль будет вложен огромный объем инвестиций. просто подписав бонусы в 16-м раунде торгов, состоявшемся в октябре 2019 года, что дает возможность стимулировать изучаемый рынок.

- Кроме того, Petrobas является ведущей фирмой Бразилии по объему планируемого производства и капитальным затратам в нефтегазовом секторе. В период с 2016 по 2025 год компания планирует инвестировать в Бразилию 90,9 млрд долларов США, включая шельфовые и оншорные месторождения.

- В 2019 году Бразилия доминировала в топ-10 крупнейших новых проектов, санкционированных в Южной Америке. Другими словами, ожидается, что страна будет доминирующим драйвером роста морской нефтегазовой отрасли, которая, как ожидается, будет стимулировать исследуемый рынок в течение прогнозируемого периода.

Обзор глубоководной и сверхглубоководной разведки и добычи в Южной Америке

Южноамериканский рынок глубоководной и сверхглубоководной разведки и добычи (EP) умеренно фрагментирован. В число ключевых игроков рынка входят Petroleo Brasileiro SA Petrobras, Halliburton Company, Transocean LTD, Equinor ASA и Shell Offshore Inc.

Лидеры рынка глубоководной и сверхглубоководной разведки и добычи в Южной Америке

-

Petroleo Brasileiro SA Petrobras

-

Halliburton Company

-

Transocean LTD

-

Equinor ASA

-

Royal Dutch Shell PLC

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

_Market_-_Market_Concentration.webp)

Отчет о рынке глубоководной и сверхглубоководной разведки и добычи в Южной Америке – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Объем исследования

-

1.2 Определение рынка

-

1.3 Предположения исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ОБЗОР РЫНКА

-

4.1 Введение

-

4.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2025 года

-

4.3 Глубоководные активные буровые установки, до 2019 г.

-

4.4 Количество плавучих буровых установок и годы контрактных буровых установок, 2007–2018 гг.

-

4.5 Крупные глубоководные проекты по разведке и добыче

-

4.6 Последние тенденции и события

-

4.7 Государственная политика и постановления

-

4.8 Динамика рынка

-

4.8.1 Драйверы

-

4.8.2 Ограничения

-

-

4.9 Анализ цепочки поставок

-

4.10 Анализ пяти сил Портера

-

4.10.1 Рыночная власть поставщиков

-

4.10.2 Переговорная сила потребителей

-

4.10.3 Угроза новых участников

-

4.10.4 Угроза заменителей продуктов и услуг

-

4.10.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Глубина воды

-

5.1.1 Глубокая вода

-

5.1.2 Сверхглубоководный

-

-

5.2 Субмаркет

-

5.2.1 Сейсмический субмаркет

-

5.2.2 Буровой субрынок

-

5.2.3 Субрынок плавучих производственных систем

-

5.2.4 Другие субрынки

-

-

5.3 География

-

5.3.1 Бразилия

-

5.3.2 Аргентина

-

5.3.3 Венесуэла

-

5.3.4 Эквадор

-

5.3.5 Остальная часть Южной Америки

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

-

6.2 Стратегии, принятые ведущими игроками

-

6.3 Профили компании

-

6.3.1 Petroleo Brasileiro SA Petrobras

-

6.3.2 Halliburton Company

-

6.3.3 Transocean LTD

-

6.3.4 Equinor ASA

-

6.3.5 Shell Offshore Inc.

-

6.3.6 Chevron U.S.A. Inc.

-

6.3.7 CGX Energy Inc.

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация глубоководной и сверхглубоководной разведки и добычи в Южной Америке

Объем отчета о рынке глубоководной и сверхглубоководной разведки и добычи (EP) в Южной Америке включает в себя:.

| Глубина воды | ||

| ||

|

| Субмаркет | ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка глубоководной и сверхглубоководной разведки и добычи в Южной Америке

Каков текущий размер рынка глубоководной и сверхглубоководной разведки и добычи (EP) в Южной Америке?

Прогнозируется, что на рынке глубоководной и сверхглубоководной разведки и добычи (EP) Южной Америки среднегодовой темп роста составит более 4,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке глубоководной и сверхглубоководной разведки и добычи (EP) в Южной Америке?

Petroleo Brasileiro SA Petrobras, Halliburton Company, Transocean LTD, Equinor ASA, Royal Dutch Shell PLC — крупнейшие компании, работающие на рынке глубоководной и сверхглубоководной разведки и добычи (EP) Южной Америки.

Какие годы охватывает рынок глубоководной и сверхглубоководной разведки и добычи (EP) Южной Америки?

В отчете рассматривается исторический размер рынка глубоководной и сверхглубоководной разведки и добычи (EP) в Южной Америке за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем глубоководной и сверхглубоководной разведки и добычи в Южной Америке ( Разведка и добыча) Размер рынка по годам 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли разведки глубоководных и сверхглубоких вод Южной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке глубоководных и сверхглубоководных исследований в Южной Америке в 2023 году, составленные Mordor Intelligence™ Industry Reports. Анализ глубоководных и сверхглубоководных исследований в Южной Америке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.