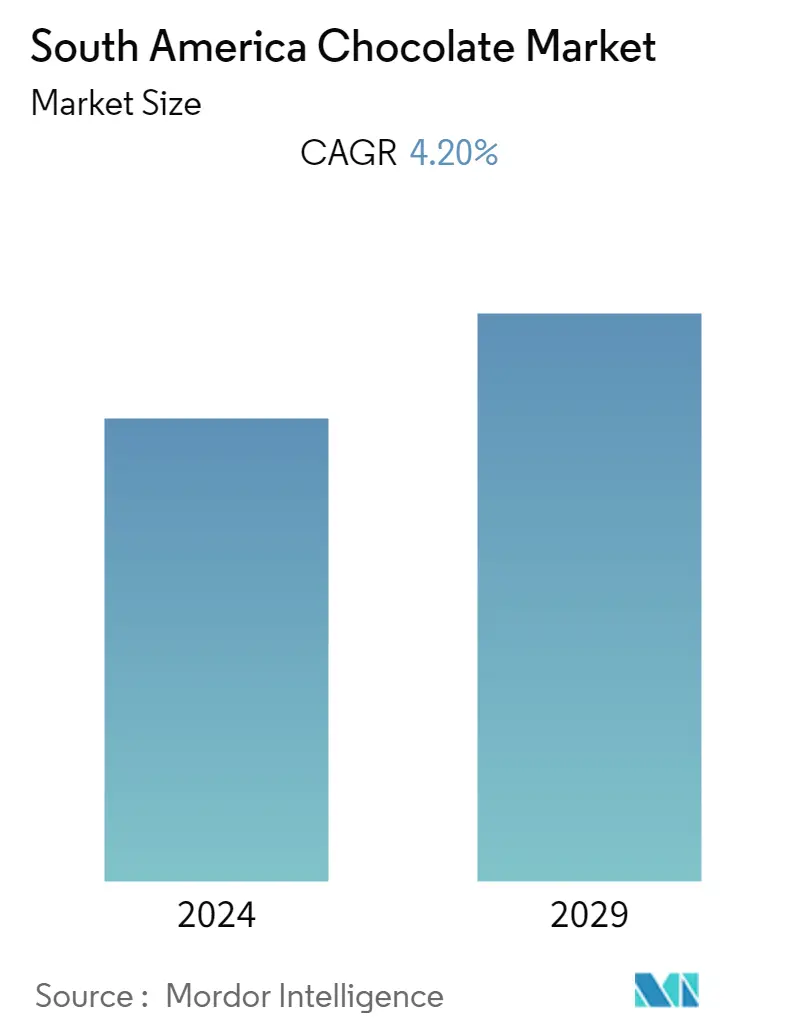

Размер рынка шоколада в Южной Америке

|

|

Период исследования | 2019 - 2029 |

|

|

CAGR | 4.20 % |

|

|

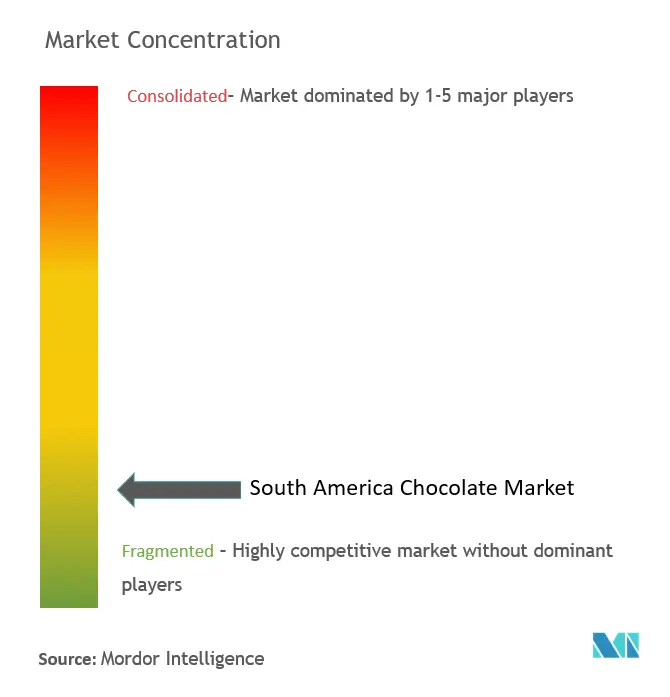

Концентрация Рынка | Низкий |

Ключевые игроки |

||

|

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка шоколада в Южной Америке

Ожидается, что рынок шоколада в Южной Америке будет расти в среднем на 4,2% в течение следующих пяти лет.

Потребители в южноамериканском регионе выбирают различные виды шоколада, такие как ароматизированный шоколад, молочный шоколад и другие, из-за роста располагаемого дохода и увеличения количества общественных мероприятий, таких как вечеринки и фестивали. Шоколадные конфеты, такие как шоколад премиум-класса и ассортимент, потребляются в больших количествах, поскольку их легко носить с собой и их можно дарить. Инновации в продуктах и упаковке, импульсивные покупки и рост потребления шоколада также стимулируют рынок. Кроме того, потребительский спрос на здоровый шоколад также растет из-за растущего сознания здоровья.

Шоколадные кондитерские изделия с фруктами и семенами на рынке приобретают все большую популярность, поскольку потребители ищут новые вкусовые впечатления. Поэтому производители стараются разрабатывать продукты одновременно привлекательные и неожиданные. Компании, продающие свою шоколадную продукцию на рынке Южной Америки, экспериментируют с запуском и ребрендингом своей продукции, чтобы сохранить свои продажи и интерес среди потребителей. Игроки рынка также запускают шоколадные конфеты, ориентируясь на аудиторию. Например, в феврале 2022 года Hershey's создала плитку шоколада в честь всех женщин и девочек. Эта ограниченная серия получила название батончиков Celebrate SHE. Бренд выделил надпись ОНА в центре плитки молочного шоколада. Поэтому спрос на шоколад среди женщин-потребительниц также растет. Ожидается, что в среднесрочной перспективе рынок будет расти благодаря растущему спросу на шоколад премиум-класса и его ассортимент в регионе.

Растущий спрос на премиальный и полезный шоколад

Потребительский спрос на шоколад премиум-класса в регионе растет из-за увеличения располагаемого дохода и увеличения количества таких мероприятий, как семейные встречи и праздничные встречи. Премиальные шоколадные конфеты и ассортимент используются в качестве подарков на таких праздниках, как Рождество. В связи с этим потребители предпочитают покупать шоколад премиум-класса. Кроме того, потребительский спрос на здоровый шоколад, такой как органический шоколад, шоколад с низким содержанием сахара и шоколад без сахара, также растет из-за растущего сознания здоровья. Участники рынка региона выпускают на рынок новые шоколадные конфеты, учитывая обстоятельства и спрос. Например, в декабре 2021 года Groupo Arcor запустила к праздникам 3 новых сорта шоколада Bon Or Bon. Шоколадные конфеты доступны с различными начинками, такими как молочный шоколад и арахис.

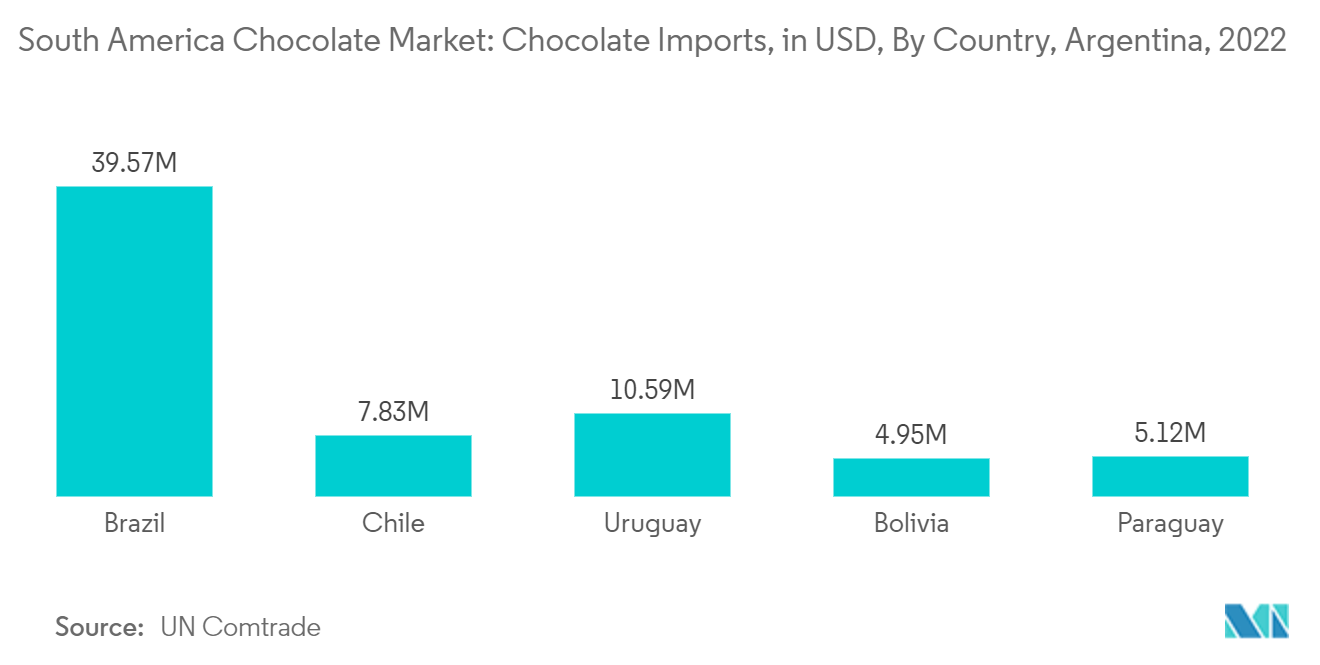

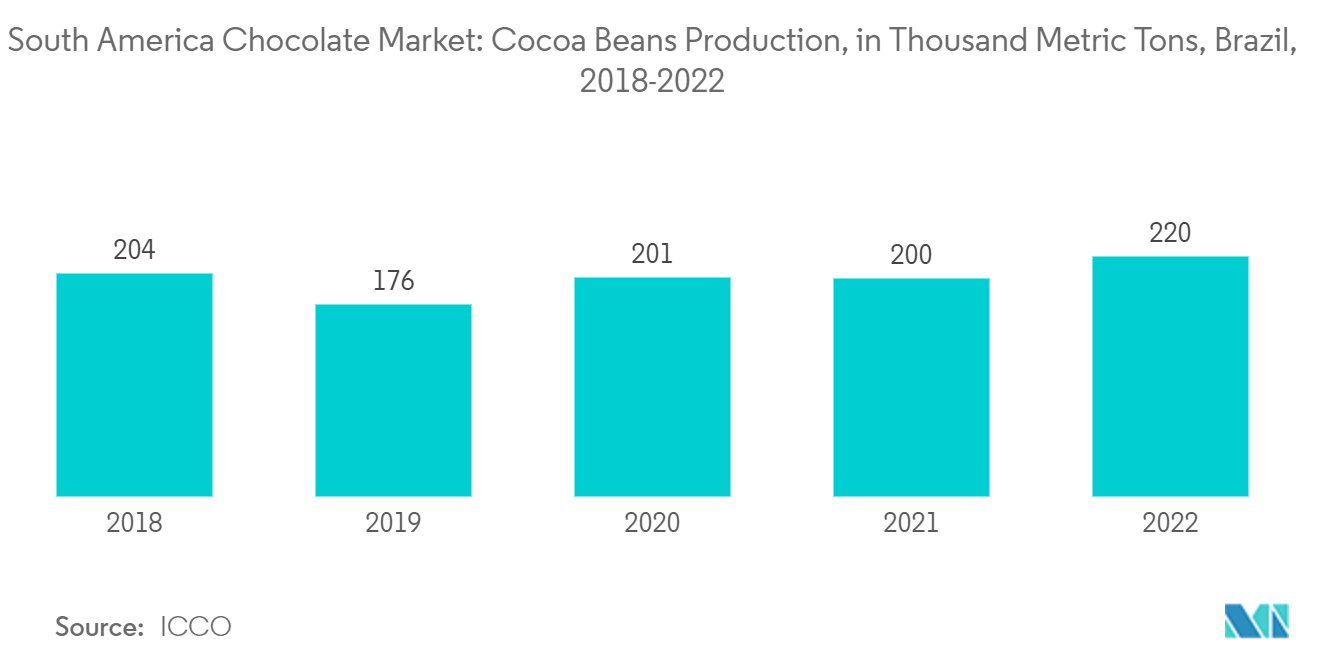

Бразилия занимает крупнейший сегмент рынка

Национальная ассоциация производителей какао-перерабатывающей промышленности Бразилии (AIPC) ожидает, что рост посадок какао поможет удвоить производство шоколадного сырья в стране к 2028 году до 400 000 метрических тонн в год. Бразилия является одним из крупнейших производителей какао в мире. Благодаря этому в стране растет производство и потребление шоколада. Потребители в регионе отдают предпочтение разнообразным шоколадным изделиям из-за роста инноваций. Игроки рынка фокусируются на определенной возрастной группе, например, на детях, чтобы увеличить свои продажи. Благодаря этому игроки рынка запускают новые продукты для привлечения молодых потребителей. Например, в ноябре 2021 года Florestal Foods выпустила новую шоколадную плитку с тематикой принцессы. Особенность этого продукта в том, что в него добавлен съедобный розовый жемчуг, называемый нонпарейлс, для привлечения потребителей.

Обзор шоколадной промышленности Южной Америки

Рынок шоколада в Южной Америке является конкурентоспособным, на нем активно присутствуют пять крупнейших мировых игроков, а именно Lindt Sprungli AG, The Hershey Company, Ferrero Group, Mondelez International и Groupo Arcor. Ведущие игроки южноамериканского рынка шоколада занимают доминирующее положение по всему миру. Лояльность к бренду среди потребителей дает этим компаниям преимущество.

Лидеры шоколадного рынка Южной Америки

Lindt & Sprüngli AG

The Hershey Company

Ferrero Group

Mondelēz International

Groupo Arcor

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости шоколадного рынка Южной Америки

- В июне 2022 года Groupo Arcor выпустила Blockazo Argentina, шоколад ограниченной серии, который можно употреблять в особых случаях, например, на встречах с друзьями, семейных мероприятиях или в качестве десерта после ужина. Продукт выпускается в форме блоков, благодаря чему он получил название Blockazo.

- В августе 2021 года бренд Mission Chocolate выпустил ограниченную серию плитки шоколада Camel Milk. Бренд утверждает, что запуск стал частью специального проекта под названием Лица Бразилии. Шоколад создается для каждой общины Бразилии.

- В июле 2021 года Groupo Arcor выпустила Bon или Bon Dulce De Leche, шоколад премиум-класса, призванный привнести аргентинский вкус на международный рынок. Компания утверждает, что продукт продается в галерейной коробке по двенадцать единиц и будет доступен во всех супермаркетах Южной Америки.

Отчет о рынке шоколада в Южной Америке – Содержание

1. ВВЕДЕНИЕ

- 1.1 Допущения исследования и определение рынка

- 1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

- 4.1 Драйверы рынка

- 4.2 Рыночные ограничения

-

4.3 Анализ пяти сил Портера

- 4.3.1 Угроза новых участников

- 4.3.2 Переговорная сила покупателей/потребителей

- 4.3.3 Рыночная власть поставщиков

- 4.3.4 Угроза продуктов-заменителей

- 4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 Категория

- 5.1.1 Темный шоколад

- 5.1.2 Молочный шоколад

- 5.1.3 Белый шоколад

-

5.2 Тип продукта

- 5.2.1 Софтлайнс/Селфлайнс

- 5.2.2 Коробочные наборы

- 5.2.3 Счетные линии

- 5.2.4 Сезонный шоколад

- 5.2.5 Формованный шоколад

- 5.2.6 Другие типы продуктов

-

5.3 Канал распределения

- 5.3.1 Супермаркеты/гипермаркеты

- 5.3.2 Специализированные розничные продавцы

- 5.3.3 Магазины

- 5.3.4 Интернет-канал

- 5.3.5 Другие каналы сбыта

-

5.4 География

- 5.4.1 Бразилия

- 5.4.2 Аргентина

- 5.4.3 Остальная часть Южной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Анализ доли рынка

- 6.2 Наиболее распространенные стратегии

-

6.3 Профили компании

- 6.3.1 Mars Incorporated

- 6.3.2 Ferrero Group

- 6.3.3 Mondalez International

- 6.3.4 Hershey Co.

- 6.3.5 Nestle SA

- 6.3.6 Pladis

- 6.3.7 Lindt & Sprungli AG

- 6.3.8 Groupo Arcor

- 6.3.9 Dori Alimentos SA Inc.

- 6.3.10 Barry Callebaut

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация шоколадной промышленности Южной Америки

Шоколад – известный, наиболее потребляемый и высокорентабельный компонент кондитерской промышленности. Рынок шоколада в Южной Америке сегментирован по категориям на молочный/белый шоколад и темный шоколад. По типам продукции рынок сегментирован на линии мягкого шоколада/самосортировки, коробочные ассортименты, линии поштучной продукции, формованные шоколадные конфеты и другие типы продуктов. По каналам сбыта изучаемый рынок был сегментирован на супермаркеты/гипермаркеты, магазины повседневного спроса, специализированные магазины розничной торговли, каналы онлайн-торговли и другие каналы сбыта. По географическому признаку рынок разделен на Бразилию, Аргентину и остальную часть Южной Америки. Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Категория | Темный шоколад |

| Молочный шоколад | |

| Белый шоколад | |

| Тип продукта | Софтлайнс/Селфлайнс |

| Коробочные наборы | |

| Счетные линии | |

| Сезонный шоколад | |

| Формованный шоколад | |

| Другие типы продуктов | |

| Канал распределения | Супермаркеты/гипермаркеты |

| Специализированные розничные продавцы | |

| Магазины | |

| Интернет-канал | |

| Другие каналы сбыта | |

| География | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки |

Определение рынка

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.