Размер авиационного рынка Латинской Америки

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 11.39 Billion |

| Размер Рынка (2029) | USD 11.74 Billion |

| CAGR (2024 - 2029) | 3.03 % |

| Концентрация Рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ авиационного рынка Латинской Америки

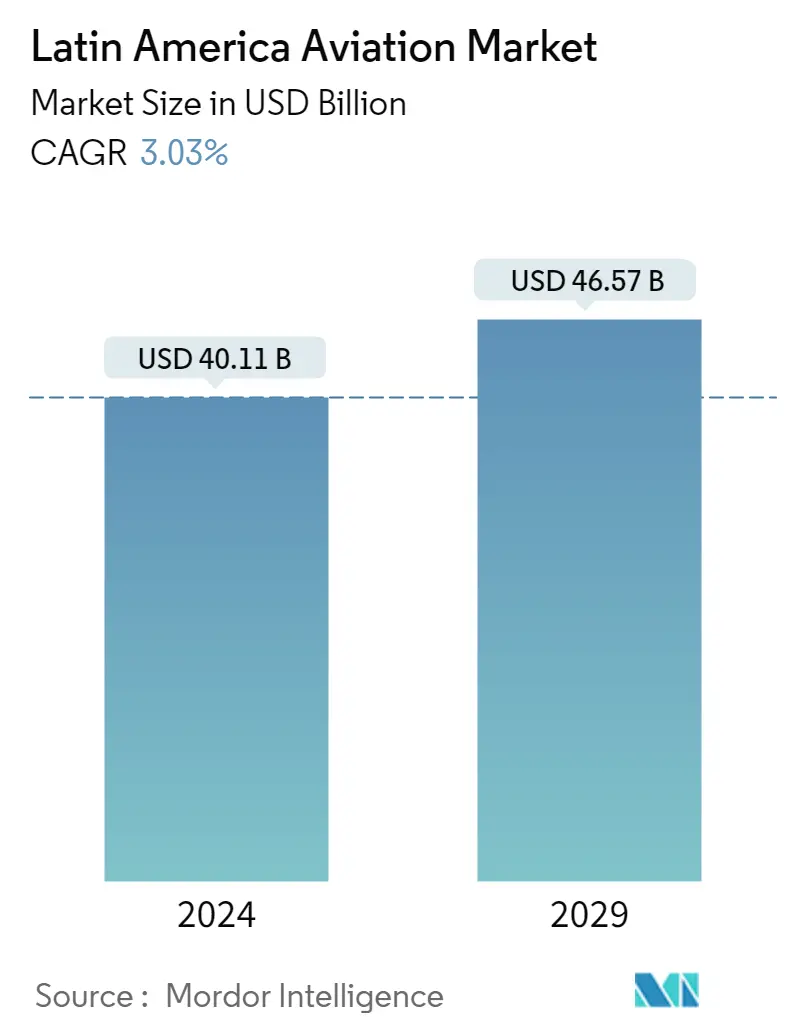

Размер авиационного рынка Латинской Америки оценивается в 40,11 млрд долларов США в 2024 году и, как ожидается, достигнет 46,57 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 3,03% в течение прогнозируемого периода (2024-2029 гг.).

Вспышка COVID-19 серьезно повлияла на авиационную отрасль в Латинской Америке, поскольку спрос на авиаперевозки упал, и авиакомпании были вынуждены сократить свои мощности в 2020 и 2021 годах. Однако потребность во внутренних поездках и грузовых перевозках, а также рост низких Авиаперевозчики в регионе стимулируют возрождение авиационного рынка в Латинской Америке. Ослабление ограничений на поездки привело к восстановлению пассажиропотоков внутри региона и в Северную Америку, что способствовало восстановлению пассажиропотока в этом регионе. По данным IATA, количество пассажиров в 2019 году, по прогнозам, превысит в 2023 году Центральную Америку (102%), за ней последует Южная Америка в 2024 году (103%) и страны Карибского бассейна в 2025 году (101%).

Несмотря на медленный рост экономики региона и экономические последствия пандемии, страны Латинской Америки планируют модернизировать парк военной авиации для укрепления своих вооруженных сил. Ожидается, что в течение прогнозируемого периода это будет стимулировать развитие сектора военной авиации в стране.

Ожидается, что приватизация аэропортов в таких странах, как Бразилия, Ямайка, Гондурас, Парагвай и Перу, приведет к развитию инфраструктуры аэропортов и увеличению пропускной способности, тем самым поддерживая рост рынка авиации общего назначения в регионе.

Тенденции авиационного рынка Латинской Америки

Ожидается, что рынок коммерческих самолетов будет иметь наибольшую долю рынка в течение прогнозируемого периода.

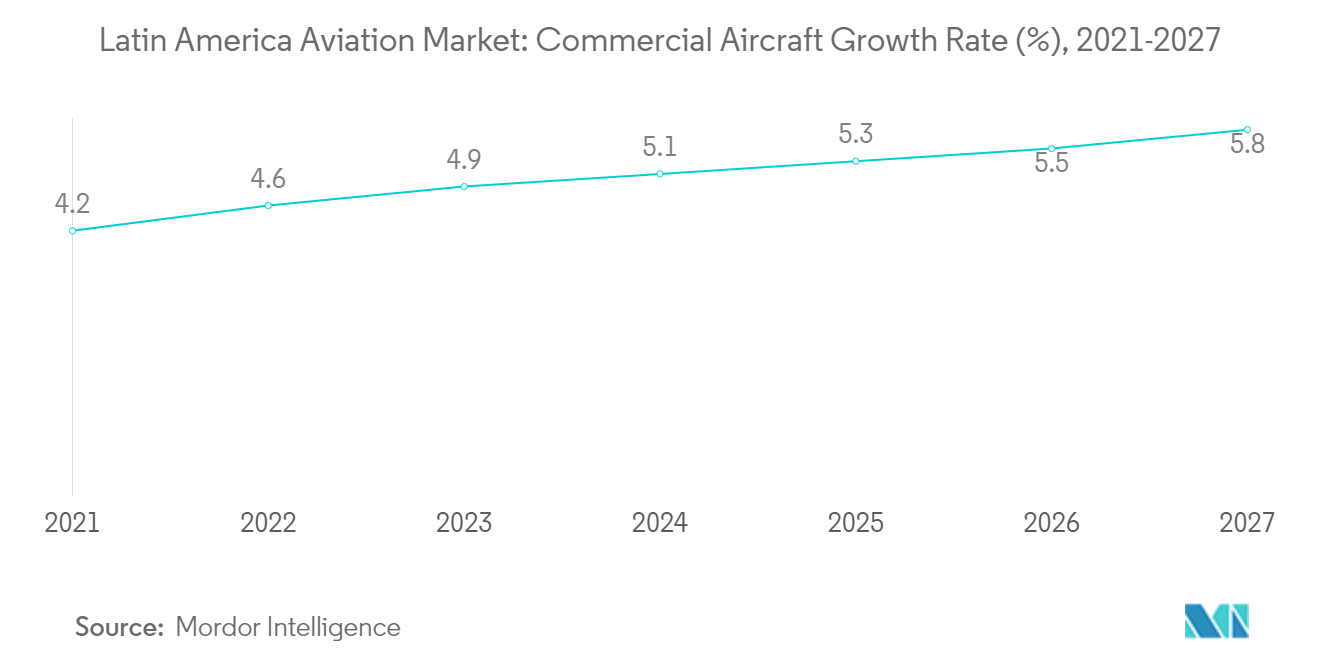

Ожидается, что рынок коммерческих самолетов будет занимать наибольшую долю рынка латиноамериканской авиации. Ожидается, что увеличение поставок самолетов и пассажиропотока будет способствовать росту рынка в ближайшие годы. В прошлом авиакомпании Латинской Америки, такие как SCADTA в Колумбии (ныне Avianca) и VARIG в Бразилии, расширили свои маршруты самолетами Boeing. Растущая авиационная промышленность в Латинской Америке увеличила потребность в новых самолетах. По прогнозам Airbus, в период с 2022 по 2041 год в латиноамериканский регион будет поставлено 2550 новых самолетов. Новые поставки приведут к тому, что коммерческие авиакомпании, работающие в Латинской Америке, станут свидетелями значительного роста размера парка самолетов. В ближайшие годы они заметят увеличение с нынешних 1450 самолетов, которые присутствуют в Латинской Америке, до 2850 самолетов.

Латинская Америка занимает второе место по прогнозируемым поставкам на следующие два десятилетия, опережая только Африку, где ожидается 1230 поставок и 370 переоборудований самолетов. Около 81% флота Латинской Америки составляют узкофюзеляжные самолеты, а по прогнозам Airbus почти 92% поставок составляют узкофюзеляжные лайнеры. Более того, узкофюзеляжные самолеты приобрели популярность в авиации Латинской Америки благодаря появлению недорогих перевозчиков, которые используют такие самолеты для повышения эффективности и стимулирования трафика.

Кроме того, узкофюзеляжные самолеты семейства Boeing 737 MAX и Airbus A320neo предлагают дальность полета для открытия новых, более тонких маршрутов между Северной Америкой и Латинской Америкой, что было невозможно для самолетов предыдущих поколений. Airbus и Boeing являются ведущими производителями оригинального оборудования в латиноамериканском регионе и имеют крупные заказы от ключевых компаний, таких как LATAM, Avianca, Volaris, Aeromexico и GOL. По данным Airbus, в портфеле еще 465 самолетов, которые должны быть поставлены латиноамериканской авиационной промышленности. Мексиканский сверхбюджетный авиаперевозчик Volaris остается одним из ведущих клиентов Airbus Airbus еще не поставил невыполненный заказ на 122 самолета. С другой стороны, такие авиакомпании, как JetSMART, Avianca и группа авиакомпаний LATAM, также являются ключевыми клиентами европейского производителя оригинального оборудования, при этом у Airbus имеется 98, 88 и 69 невыполненных заказов соответственно для JetSMART, Avianca и LATAM. Группа авиакомпаний. Таким образом, повышение рейтингов в Латинской Америке будет стимулировать рост рынка в ближайшие годы.

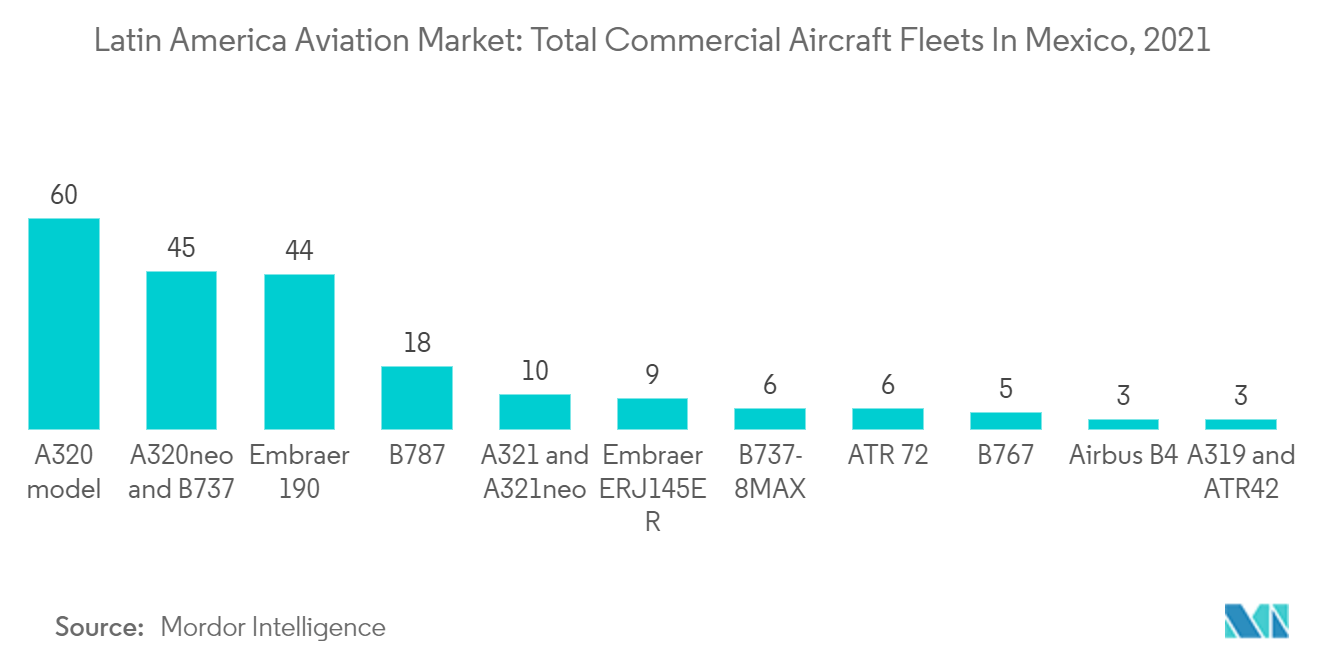

Мексика имеет самую большую долю рынка в прогнозируемый период

Мексика в Латинской Америке будет иметь самую большую долю рынка в течение прогнозируемого периода. До пандемии COVID-19 авиационный рынок Мексики демонстрировал устойчивый рост, несмотря на множество проблем. Развитие было обусловлено несколькими факторами, в том числе расширением рынка бюджетных авиаперевозчиков и заключением соглашения об открытом небе между США и Мексикой, которое устранило ограничения на маршруты между двумя странами. До пандемии на авиационном рынке Мексики было восемь известных пассажирских авиакомпаний, в том числе Volaris, Grupo Aeromexico, Viva Aerobus, Interjet, Aeromar, Magnicharters, Transportes Aéreos Regionales и Aéreo Calafia. Тем не менее, начало пандемии привело к глобальной остановке авиационной отрасли, в результате чего Мексика потеряла одну из своих основных авиакомпаний — Interjet. В настоящее время в авиационной отрасли Мексики доминируют два бюджетных перевозчика, Volaris и VivaAerobus, а также единственный в Мексике перевозчик полного спектра услуг Grupo Aeromexico. Согласно данным, представленным Федеральным агентством гражданской авиации Мексики, 2021 год считался годом роста для бюджетных авиакомпаний, таких как Volaris и VivaAerobos, и годом восстановления для Grupo Aeromexico.

Кроме того, эти авиакомпании являются основными конкурентами на авиационном рынке Мексики в 2021 году все три перевезут около 54 миллионов пассажиров. С другой стороны, такие авиакомпании, как Aeromar, Magnicharters, Transportes Aéreos Regionales и Aéreo Calafia, являются меньшими конкурентами с нишевыми рынками. и работают только в Мексике. По данным AFAC, Федерального агентства гражданской авиации Мексики, эти небольшие авиакомпании обслуживают авиационную отрасль, перевезя в 2021 году 14 миллионов пассажиров.

С начала пандемии Volaris укрепляет свои позиции ведущего отечественного оператора с долей рынка почти 40%. Этот рост объясняется упадком Interjet и финансовыми трудностями, охватившими Grupo Aeromexico. Более того, по сравнению с конкурентами Volaris, Grupo Aeromexico и VivaAerobus, компании удалось перевезти наибольшее количество пассажиров за 2021 год, которое составило 24,4 млн с ростом на 11% по сравнению с 2019 годом. Кроме того, Volaris в январе 2022 года перевезено 2,3 миллиона пассажиров, что на 21% больше, чем в 2020 году.

Таким образом, растущий авиационный рынок Мексики и увеличение количества авиапассажирских перевозок в последнее время будут способствовать росту рынка в течение прогнозируемого периода.

Обзор авиационной отрасли Латинской Америки

Одними из наиболее известных игроков на авиационном рынке Латинской Америки являются Textron Inc., Embraer SA, Bombardier Inc., Airbus SE и Boeing. Рост числа авиапассажиров привел к увеличению спроса на новые самолеты в латиноамериканской авиационной промышленности. Различные производители оригинального оборудования самолетов в Латинской Америке увеличили свои производственные мощности, чтобы удовлетворить спрос. В конечном итоге это приведет к росту латиноамериканской авиационной промышленности в ближайшие годы.

Лидеры авиационного рынка Латинской Америки

-

Embraer SA

-

Airbus SE

-

Boeing Company

-

Lockheed Martin Corporation

-

Bombardier Inc.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

.webp)

Новости авиационного рынка Латинской Америки

- В октябре 2022 года Air Canada Cargo впервые объявила о расширении своей сети грузовых перевозок в США за счет рейсов в Даллас и Атланту. Компания также расширит свое присутствие в Латинской Америке, открыв рейсы в Боготу, Колумбия.

- В сентябре 2022 года Avianca и Boliviana de Aviación объявили о подписании интерлайн-соглашения, позволяющего клиентам обеих авиакомпаний осуществлять прямую стыковку на рейсах. Партнерство позволит пассажирам путешествовать в семь боливийских городов и обратно по одному билету и зарегистрированному багажу до места назначения. Они также смогут воспользоваться примерно 125 маршрутами Avianca, по которым они смогут соединяться с 24 странами Латинской Америки и Европы.

Отчет об авиационном рынке Латинской Америки – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Угроза новых участников

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Рыночная власть поставщиков

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По типу

5.1.1 Коммерческий самолет

5.1.2 Военный самолет

5.1.3 Авиация общего назначения

5.2 По географии

5.2.1 Бразилия

5.2.2 Мексика

5.2.3 Аргентина

5.2.4 Остальная часть Латинской Америки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Профили компании

6.1.1 Textron Inc.

6.1.2 Embraer SA

6.1.3 Bombardier Inc.

6.1.4 Airbus SE

6.1.5 The Boeing Company

6.1.6 Dassault Aviation

6.1.7 Lockheed Martin Corporation

6.1.8 Leonardo SPA

6.1.9 Saab AB

6.1.10 Honda Aircraft Company

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация авиационной промышленности Латинской Америки

Латиноамериканский авиационный рынок охватывает продажи самолетов и вертолетов в коммерческом, военном и авиационном секторах латиноамериканского региона.

В отчете представлены последние тенденции, размер, доля и обзор отрасли. Рынок сегментирован по типу (коммерческая, военная авиация и авиация общего назначения) и географическому положению (Бразилия, Мексика, Аргентина и остальная часть Латинской Америки). В отчете представлены размер рынка и прогнозы его стоимости (в миллиардах долларов США) для всех вышеуказанных сегментов.

| По типу | ||

| ||

| ||

|

| По географии | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию авиационного рынка Латинской Америки

Насколько велик авиационный рынок Латинской Америки?

Ожидается, что объем латиноамериканского авиационного рынка достигнет 40,11 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,03% и достигнет 46,57 млрд долларов США к 2029 году.

Каков текущий размер авиационного рынка Латинской Америки?

Ожидается, что в 2024 году объем авиационного рынка Латинской Америки достигнет 40,11 млрд долларов США.

Кто являются ключевыми игроками на авиационном рынке Латинской Америки?

Embraer SA, Airbus SE, Boeing Company, Lockheed Martin Corporation, Bombardier Inc. — крупнейшие компании, работающие на авиационном рынке Латинской Америки.

В какие годы охватывает этот авиационный рынок Латинской Америки и каков был размер рынка в 2023 году?

В 2023 году объем авиационного рынка Латинской Америки оценивался в 38,93 миллиарда долларов США. В отчете рассматривается исторический размер рынка авиационного рынка Латинской Америки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер авиационного рынка Латинской Америки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли авиакомпаний Латинской Америки

Статистические данные о доле рынка, размере и темпах роста доходов Latin America Airlines в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Latin America Airlines включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.