Объем рынка авиационного топлива в Южной Америке

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

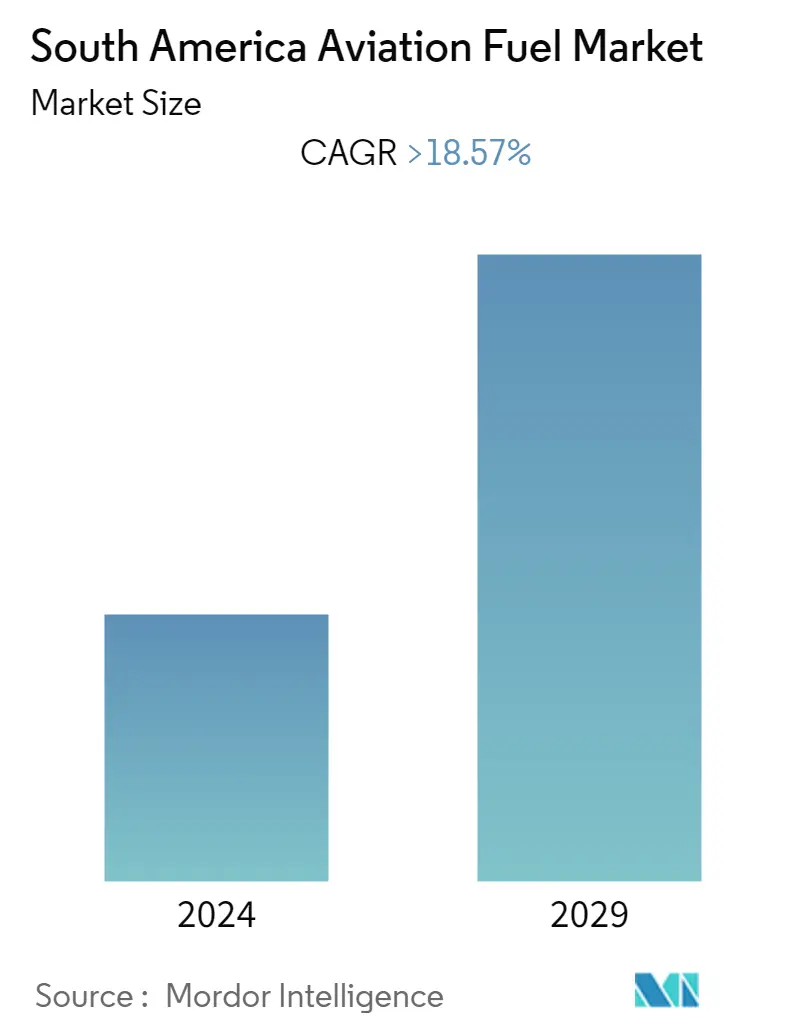

| CAGR | > 18.57 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка авиационного топлива Южной Америки

Ожидается, что в 2027 году объем рынка авиационного топлива Южной Америки составит 17,71 миллиарда долларов США по сравнению с 5,20 миллиарда долларов США в 2020 году, а среднегодовой темп роста составит 18,57% в течение прогнозируемого периода 2022-2027 годов. Пандемия COVID-19 негативно повлияла на рынок авиационного топлива в Южной Америке, что привело к блокировкам во всем мире (включая Южную Америку) в сочетании с ограничением национальных и международных поездок, что серьезно ударило по авиационной отрасли в 2020 году. Однако рынок продемонстрировал признаки восстановления. Ожидается, что к концу 2022 года благодаря широкой доступности вакцины уровень заболеваемости восстановится до уровня, существовавшего до COVID-19. Восстановление количества авиапассажиров в связи с удешевлением стоимости авиабилетов в последнее время, улучшение экономических условий и увеличение располагаемого дохода являются одними из основных движущих факторов рынка. Более того, в ближайшие годы рынок может столкнуться с препятствиями из-за высокой доли авиационного топлива на основе ископаемого топлива в странах Южной Америки, которое несет ответственность за деградацию окружающей среды.

- Ожидается, что в связи с увеличением связности и снижением стоимости авиабилетов в коммерческом секторе в течение прогнозируемого периода произойдет значительный рост рынка авиационного топлива.

- Южная Америка является одним из ведущих регионов по производству биотоплива. В связи с растущим переходом на авиационное биотопливо в ближайшем будущем, вероятно, откроются значительные возможности.

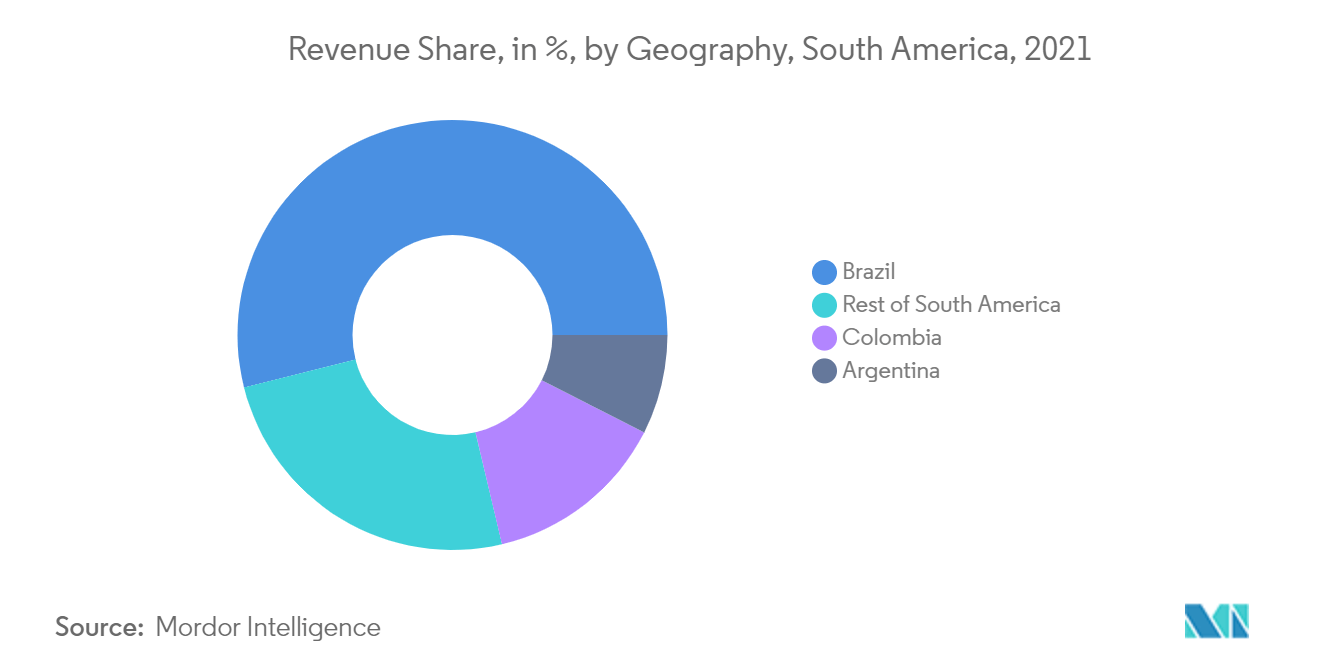

- Бразилия является крупнейшим потребителем авиационного топлива в Южной Америке, что обуславливает ее доминирование в регионе. Ожидается, что благодаря растущему рынку страна продолжит свое доминирование и в течение прогнозируемого периода.

Тенденции рынка авиационного топлива Южной Америки

Коммерческий сектор ожидает значительный рост

- Коммерческая авиация включает в себя регулярные и нерегулярные воздушные суда, предполагающие коммерческие воздушные перевозки пассажиров или грузов. Коммерческий сегмент является одним из крупнейших потребителей авиационного топлива и на его долю приходится четверть общих операционных расходов авиакомпании-оператора.

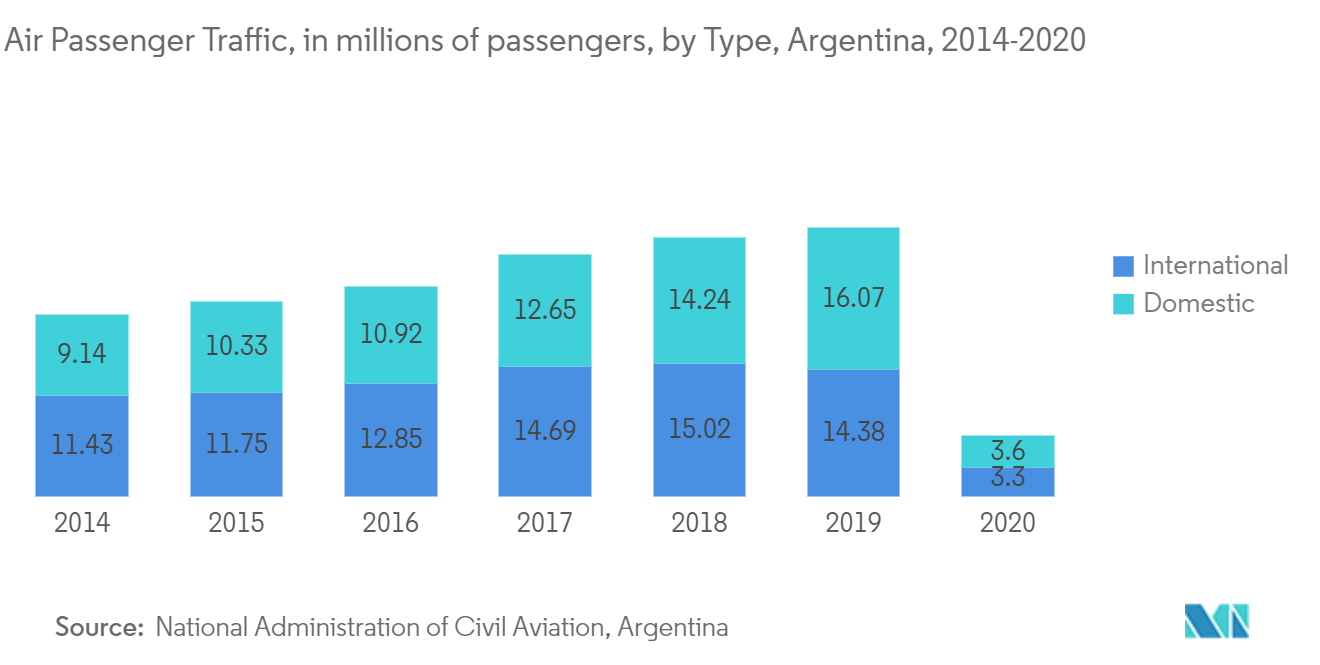

- Общее количество пассажиров, перевезенных в Латинской Америке, составило 21,73 миллиона в 2020 году (IATA), что на 72% меньше, чем в 2019 году.

- Ожидается, что приватизация аэропортов в таких странах, как Бразилия, Ямайка, Гондурас, Парагвай и Перу, приведет к развитию инфраструктуры аэропортов и увеличению пропускной способности, тем самым поддержав изучаемый рынок в регионе.

- С другой стороны, доля ближнемагистральных рейсов в регионе увеличивается в авиаперевозках. В Латинской Америке полным ходом идет движение лоу-костов (LCC) и ультра-лоукостов (ULCC). В настоящее время, более чем когда-либо, бюджетные перевозчики в регионе, похоже, набирают популярность быстрее, чем устаревшие авиакомпании.

- Более того, в апреле 2021 года LanzaJet, один из самых многообещающих мировых стартапов по производству авиационного биотоплива, объявил, что Shell присоединилась к компании в качестве инвестора, чтобы способствовать глобальному росту, ускорить коммерциализацию ее технологий и масштабировать производство экологически чистого авиационного топлива. САФ). В рамках своего совместного бразильского предприятия Raizen компания Shell уже более десяти лет производит биоэтанол и продемонстрировала производство целлюлозного этанола из отходов.

- Благодаря вышеизложенному ожидается, что коммерческий сектор станет свидетелем значительного роста южноамериканского рынка авиационного топлива в течение прогнозируемого периода.

Бразилия будет доминировать на рынке

- Бразилия является крупнейшим потребителем авиационного топлива в Южной Америке. Продуктами, предназначенными для использования в самолетах страны, являются авиационный керосин (QAV), авиационный бензин и альтернативный авиационный керосин (альтернативный QAV).

- Продажи авиационного топлива оставались стабильными в предыдущие годы, за исключением 2020 года, когда продажи авиационного керосина и авиационного бензина снизились с 6,98 млрд м3 и 43 млн м3 в 2019 году до 3,46 млрд м3 и 38 млн м3 в 2020 году.

- Тем не менее, с учетом смягчения ограничений на поездки, ожидается, что авиационная отрасль в стране начнет восстанавливаться. По данным Национального агентства гражданской авиации (ANAC), по состоянию на август 2021 года перевозчики, работающие в стране, восстановили 44% трафика, который был до пандемии.

- Еще одним фактором, повлиявшим на продажи авиационного топлива внутри страны, стало прекращение поставок импортного авиационного топлива компанией Petrobras из-за результатов химических испытаний импортированной партии, которые подняли потенциальную проблему. Это также заставило крупных дистрибьюторов топлива BR Distribuidora и Raizen приостановить продажу продукта.

- В октябре 2020 года федеральное правительство Бразилии запустило программу Voo Simples, которая предложит комплекс из 50 мер для авиационной отрасли общего назначения, особенно для специалистов, операторов самолетов, образовательных учреждений и малого бизнеса.

- В целом, рынок авиационного топлива в Бразилии, как ожидается, продемонстрирует приличный рост в течение прогнозируемого периода благодаря поддержке правительственных инициатив, которые, вероятно, будут способствовать дальнейшему росту рынка.

Обзор отрасли авиационного топлива Южной Америки

Рынок авиационного топлива Южной Америки умеренно фрагментирован. Некоторые из крупных компаний включают Petroleo Brasileiro SA, BP PLC, Shell PLC, TotalEnergies SE и Repsol SA.

Лидеры рынка авиационного топлива Южной Америки

-

Petroleo Brasileiro S.A.

-

Repsol SA

-

BP PLC

-

TotalEnergies SE

-

Shell PLC

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка авиационного топлива Южной Америки

- В сентябре 2021 года группа ЕЦБ подписала соглашение о режиме зоны свободной торговли с правительством Парагвая на строительство завода стоимостью 800 миллионов долларов США. Это будет первый в Южной Америке проект возобновляемого дизельного топлива в Парагвае под названием Комплекс возобновляемого топлива Omega Green. Предприятие будет использовать смесь сырья, включая соевое масло, масло Понгамия, животные жиры и отработанное кулинарное масло, для производства как возобновляемого дизельного топлива, так и экологически чистого авиационного топлива.

- В феврале 2021 года компания Essential Energy USA Corp объявила о своих планах построить в Южной Америке завод по производству возобновляемого дизельного и биоавиационного топлива. Завод, скорее всего, будет рассчитан на производство 200 000 тонн в год высококачественного возобновляемого дизельного топлива из современного биологического сырья. NextChem будет эксклюзивным подрядчиком по проектированию, закупкам и строительству (EPC), а завод в Бразилии, как ожидается, будет введен в эксплуатацию в 2023 году.

Отчет о рынке авиационного топлива в Южной Америке – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2027 года

4.3 Последние тенденции и события

4.4 Государственная политика и постановления

4.5 Динамика рынка

4.5.1 Драйверы

4.5.2 Ограничения

4.6 Анализ цепочки поставок

4.7 Анализ пяти сил Портера

4.7.1 Рыночная власть поставщиков

4.7.2 Переговорная сила потребителей

4.7.3 Угроза новых участников

4.7.4 Угроза замещающих продуктов и услуг

4.7.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип топлива

5.1.1 Топливо для воздушных турбин (ATF)

5.1.2 Авиационное биотопливо

5.1.3 ВЫХЛОП

5.2 Приложение

5.2.1 Коммерческий

5.2.2 Защита

5.2.3 Авиация общего назначения

5.3 География

5.3.1 Бразилия

5.3.2 Аргентина

5.3.3 Колумбия

5.3.4 Остальная часть Южной Америки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 Petroleo Brasileiro SA

6.3.2 Repsol SA

6.3.3 BP PLC

6.3.4 Shell PLC

6.3.5 TotalEnergies SE

6.3.6 Pan American Energy SL

6.3.7 Exxon Mobil Corporation

6.3.8 Allied Aviation Services Inc.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли авиационного топлива Южной Америки

Отчет о рынке авиационного топлива Южной Америки включает в себя:.

| Тип топлива | ||

| ||

| ||

|

| Приложение | ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка авиационного топлива в Южной Америке

Каков текущий размер рынка авиационного топлива в Южной Америке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке авиационного топлива Южной Америки среднегодовой темп роста составит более 18,57%.

Кто являются ключевыми игроками на рынке авиационного топлива в Южной Америке?

Petroleo Brasileiro S.A., Repsol SA, BP PLC, TotalEnergies SE, Shell PLC — крупнейшие компании, работающие на рынке авиационного топлива Южной Америки.

Какие годы охватывает рынок авиационного топлива Южной Америки?

В отчете рассматривается исторический размер рынка авиационного топлива Южной Америки за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиационного топлива Южной Америки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии авиационного топлива Южной Америки

Статистика доли, размера и темпов роста доходов на рынке авиационного топлива в Южной Америке в 2024 году, составленная Mordor Intelligence™ Industry Reports. Анализ авиационного топлива Южной Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.