| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

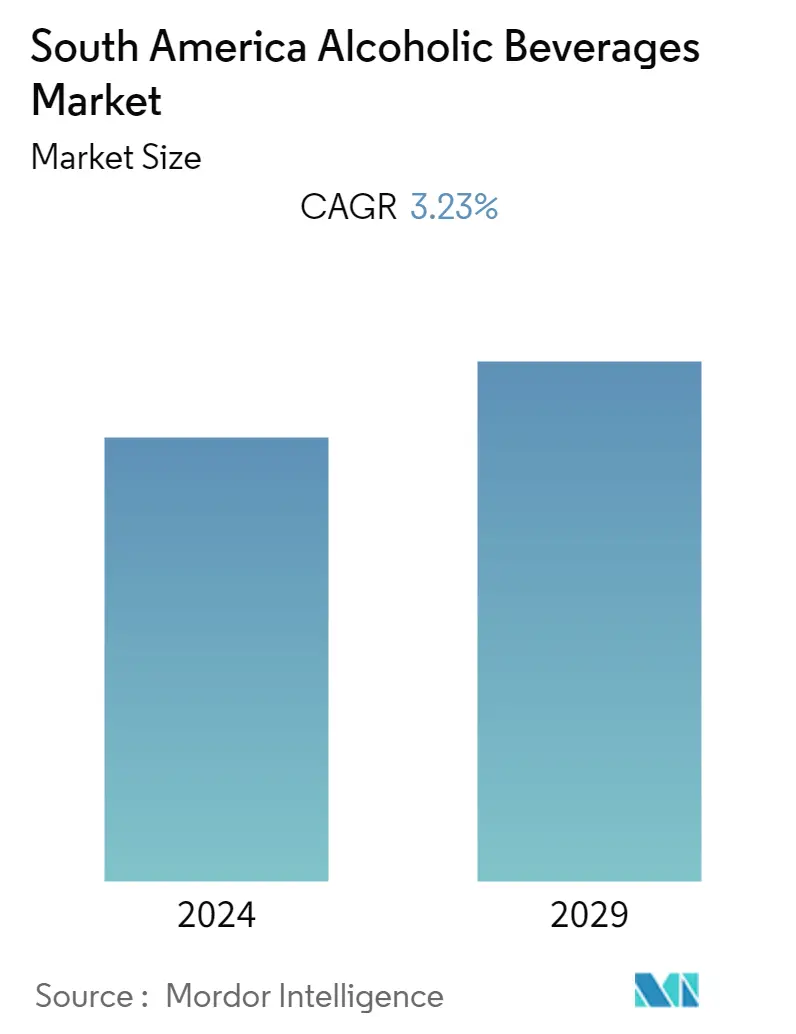

| CAGR | 3.23 % |

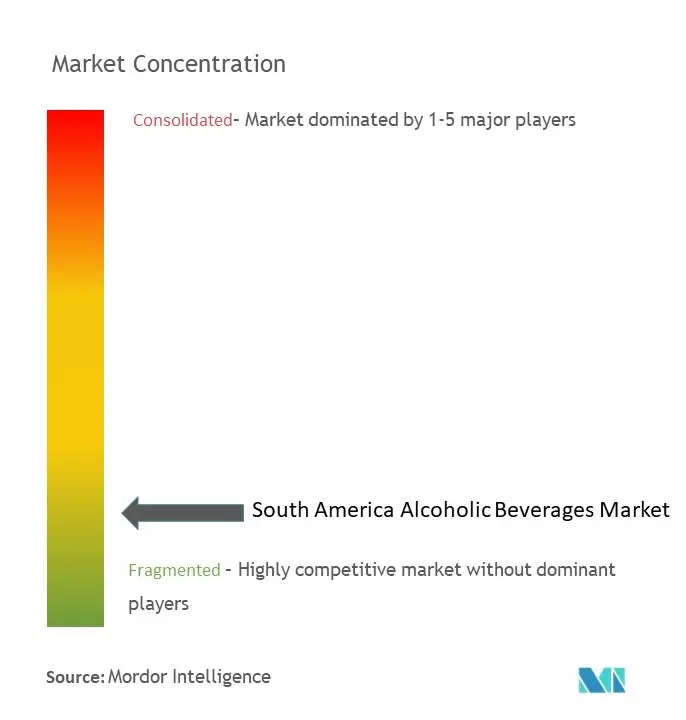

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка алкогольных напитков в Южной Америке

Прогнозируется, что на южноамериканском рынке алкогольных напитков среднегодовой темп роста составит 3,23% в течение следующих пяти лет.

Потребители в южноамериканском регионе демонстрируют растущее предпочтение виски и водке, которые, как ожидается, будут регулировать соответствующие рынки в этом регионе. Кроме того, среди миллениалов на рынке увеличился спрос на этнические спиртные напитки премиум-класса, супер-премиум-класса и ароматизированные спиртные напитки. Молодое поколение делает выбор в пользу низкокалорийных и слабоалкогольных напитков из-за проблем со здоровьем. Игроки рынка запускают инновационные продукты, учитывая предпочтения потребителей. Например, в октябре 2022 года Diageo plc запустила Johnnie Walker Blonde после того , как она будет представлена в рамках программы запуска в 2021 году в городах Бразилии, Мексики и некоторых других стран.

Изменения вкуса и растущий спрос на напитки ручной работы, изготовленные небольшими партиями, с уникальными вкусовыми характеристиками способствуют росту южноамериканского рынка крафтовых спиртных напитков. Постоянно растущее число молодых людей стимулирует рынок этих напитков. Рост экономики обеспечивает большую гибкость и дает потребителям роскошь требовать алкогольные напитки, изготовленные вручную. Спрос на напитки премиум-класса также увеличивается по мере увеличения потребления алкогольных напитков в случайных случаях. Игроки рынка расширяют свой бизнес в других странах для укрепления своих портфелей.

Тенденции рынка алкогольных напитков в Южной Америке

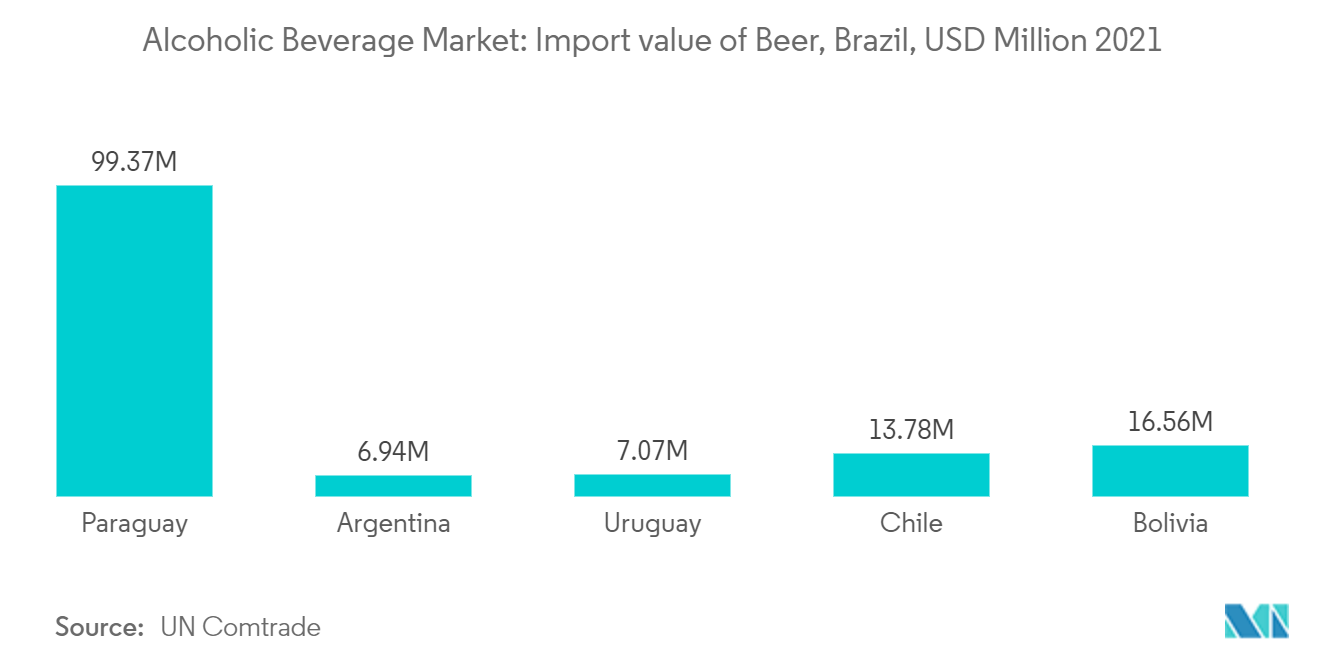

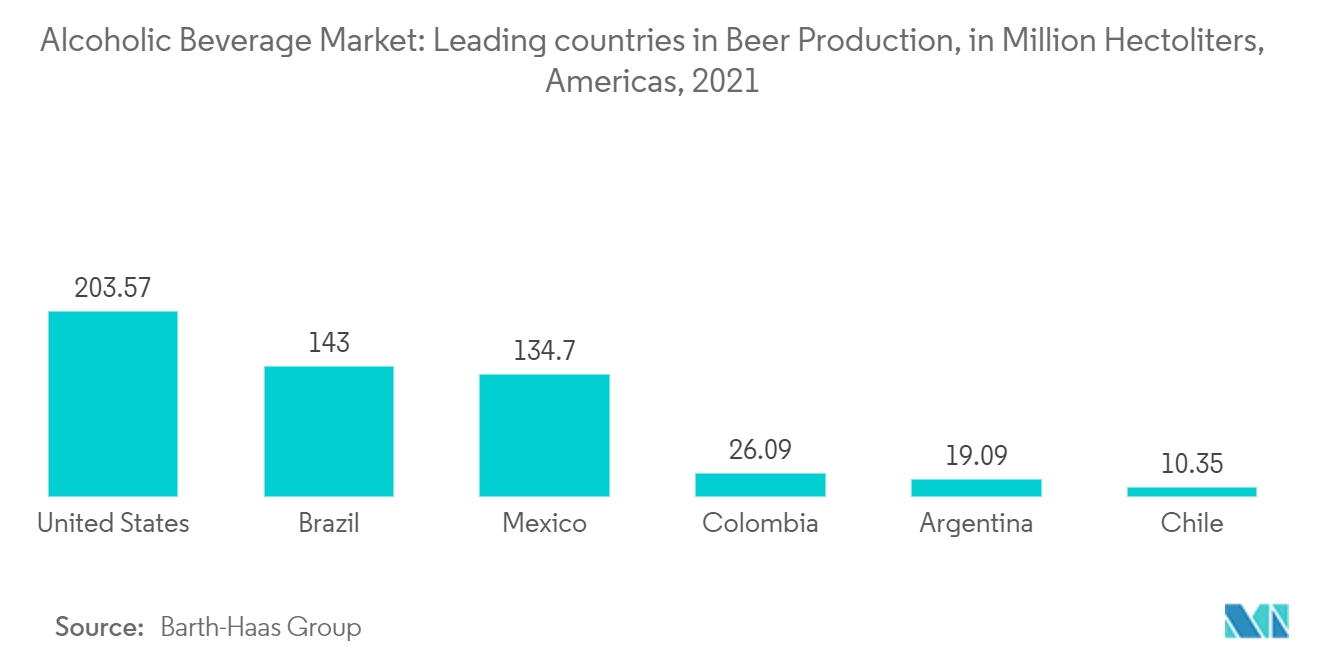

Бразилия доминирует в регионе

Из-за роста располагаемого дохода и больше нет. работающего населения в регионе увеличивается спрос на алкогольные напитки премиум-класса. Согласно данным Бразильского института географии и статистики за 2021 год, ежемесячный доход семьи на душу населения в Федеральном округе составляет 2513 бразильских реалов. Бразильцы предпочитают пиво другим алкогольным напиткам в регионе. Благодаря законодательству о производстве и потреблении алкогольных напитков рынок дифференцирован на территории. Регулярные корпоративы, дни рождения и другие корпоративные мероприятия, употребление алкоголя стало обычным явлением в Бразилии. Молодые потребители региона сместили свои предпочтения в сторону различных ароматизированных алкогольных напитков. Игроки рынка выпускают на рынок различные алкогольные напитки, учитывая спрос потребителей. В августе 2021 года Coca-Cola FEMSA приобрела бразильский бренд специального пива Therezópolis. Целью этого приобретения было усиление портфеля пивных брендов в Бразилии.

Рост числа местных мини-пивоварен

Растущее число мини-пивоварен лидирует на рынке алкогольных напитков в странах Южной Америки. Приоритет новых вкусов и новых технологий пивоварения в этих независимых заведениях привлекает местных потребителей. AB InBev в настоящее время владеет Cervejaria Colorado и Cervejaria Wals в Бразилии, а также Bogota Beer Company в Колумбии, крупнейшей крафтовой пивоварне страны. В связи с увеличением количества пивоваренных заводов в регионе увеличивается и спрос на различные алкогольные напитки в регионе. Пиво — любимый алкогольный напиток жителей Южной Америки, но инновации и появление на рынке новых продуктов также привлекают потребителей. Кроме того, молодые потребители делают выбор в пользу различных ароматизированных и низкокалорийных алкогольных напитков, благодаря чему также увеличивается инновация в продукции. В октябре 2022 года бренд Johnnie Walker, принадлежащий Diageo Plc, выпустил линию Johnnie Walker Blonde. Продукт становится более сладким и имеет более мягкий вкус. Продукт был запущен в Бразилию, США, Болгарию, Германию и Таиланд.

Обзор индустрии алкогольных напитков Южной Америки

Рынок алкогольных напитков Южной Америки фрагментирован региональными и глобальными игроками. На региональном рынке доминируют несколько мировых лидеров рынка, поскольку местные потребители любят вкус и качество хорошо дистиллированных спиртных напитков и качественного пива. Некоторые из основных игроков на рынке — Anheuser-Busch InBev, Heineken NV, Cervejaria Petropolis S/A, Grupo Peñaflor и Diageo Plc. Местные производители или частные игроки в первую очередь сосредоточены на производстве традиционных алкогольных напитков, чтобы сохранить свою культуру. Крупнейшие игроки также практикуют географическую экспансию и слияния и поглощения.

Лидеры рынка алкогольных напитков Южной Америки

-

Anheuser-Busch InBev

-

Heineken N.V.

-

Cervejaria Petropolis S/A

-

Grupo Peñaflor

-

Diageo Plc

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка алкогольных напитков Южной Америки

- Ноябрь 2022 г. Diageo Plc объявила о приобретении компании Balcones Distilling (Balcones), техасской компании Craft Distiller. Balcones — один из ведущих производителей американского односолодового виски.

- Февраль 2022 г. Grupo Peñaflor объявила о своем выходе в категорию Hard Seltzer, запустив новый бренд Mingo Hard Seltzer. Содержание алкоголя в продукте составляет 4%, а калорийность менее 100 ккал на банку. Продукт доступен в трех вкусах Лимон с огурцом и имбирем, Грейпфрут с шиповником и кардамоном и Маракуйя с гуавой и кориандром. Компания стремится расширить свой текущий портфель напитков, приготовленных без рецепта, за счет значительного присутствия в этой категории благодаря бренду Frizzé.

- Ноябрь 2021 г. Grupo Petrópolis Ltda. под своим брендом Itaipava объявила о выпуске новой 100%-ной солодовой версии для своей линейки пива премиум-класса. Это лагер в американском стиле в новой упаковке, подчеркивающей его золотистый цвет и превосходный внешний вид. Компания провела масштабное мероприятие по презентации продукта в Баии, на котором присутствовали влиятельные лица социальных сетей, представители прессы и другие гости.

Сегментация индустрии алкогольных напитков в Южной Америке

Алкогольные напитки производятся путем ферментации фруктов, овощей, зерна или других источников сахара. Южноамериканский рынок алкогольных напитков сегментирован по типам продукции на пиво, вино и спиртные напитки. В зависимости от канала сбыта рынок подразделяется на розничный и внеторговый. Рынок также географически диверсифицирован, учитывая Бразилию, Аргентину и остальную часть южноамериканского региона. Для каждого сегмента размер рынка и прогноз были сделаны на основе стоимости (в миллионах долларов США).

| Тип продукта | Пиво |

| Вино | |

| духи | |

| Канал распределения | Он-трейд |

| Вне торговли | |

| География | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки |

Часто задаваемые вопросы по исследованию рынка алкогольных напитков в Южной Америке

Каков текущий размер рынка алкогольных напитков в Южной Америке?

Прогнозируется, что среднегодовой темп роста рынка алкогольных напитков в Южной Америке составит 3,23% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке алкогольных напитков в Южной Америке?

Anheuser-Busch InBev, Heineken N.V., Cervejaria Petropolis S/A, Grupo Peñaflor, Diageo Plc — крупнейшие компании, работающие на рынке алкогольных напитков Южной Америки.

В какие годы охватывает рынок алкогольных напитков Южной Америки?

В отчете рассматривается исторический размер рынка алкогольных напитков в Южной Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка алкогольных напитков в Южной Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Beverages Reports

Popular Food & Beverage Reports

Отчет об индустрии алкогольных напитков Южной Америки

Статистические данные о доле, размере и темпах роста доходов на рынке алкогольных напитков в Южной Америке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ алкогольных напитков в Южной Америке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.