Анализ рынка переработанного мяса в Южной Африке

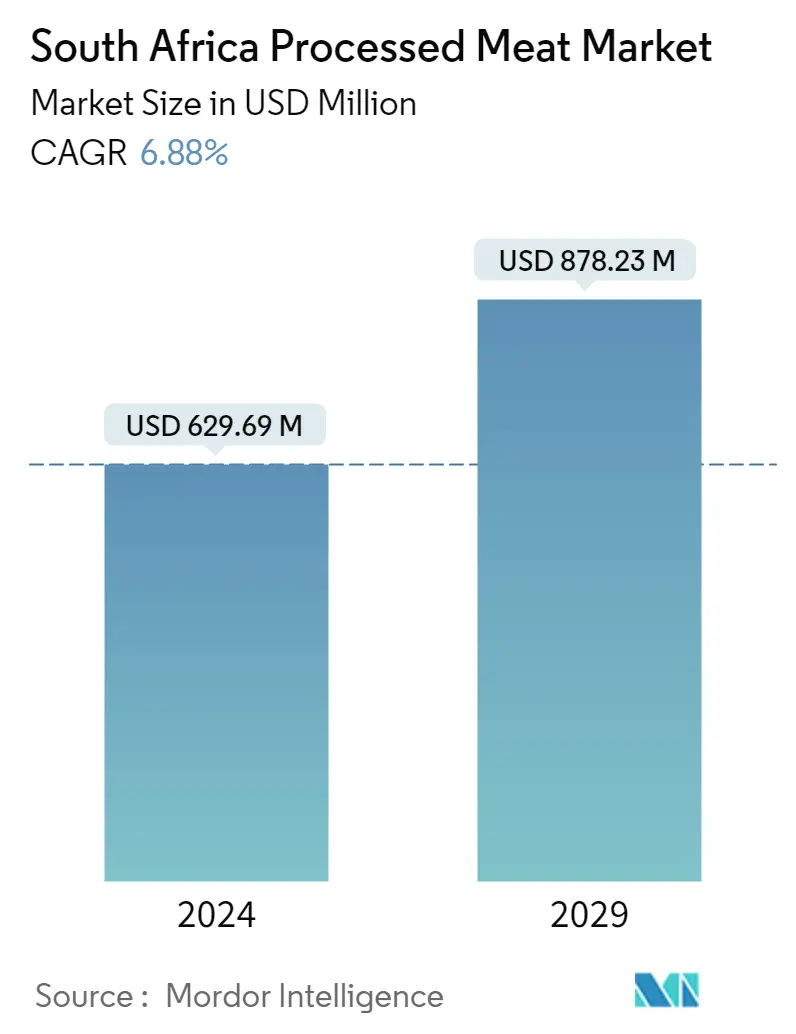

Объем рынка переработанного мяса в Южной Африке оценивается в 629,69 млн долларов США в 2024 году и, как ожидается, достигнет 878,23 млн долларов США к 2029 году, при этом среднегодовой темп роста составит 6,88% в течение прогнозируемого периода (2024-2029 гг.).

В Южной Африке наблюдается рост потребления упакованных пищевых продуктов, что стимулирует рынок переработанного мяса. Все большее число миллениалов в стране потребляет готовые к приготовлению и готовые к употреблению продукты, что увеличивает спрос на переработанное мясо в стране. Кроме того, спрос на качественные мясные продукты и резкий рост потребительских расходов на мясные продукты, особенно среди среднего класса, могут стимулировать рынок переработанного мяса. Наибольший спрос на переработанное мясо, скорее всего, будет исходить от отелей, ресторанов и предприятий общественного питания. Но люди по-прежнему будут есть много свежего мяса, хотя и будут есть больше мяса птицы и других продуктов.

Увеличение располагаемого дохода стимулирует рост южноафриканского рынка мясных продуктов. Кроме того, все более динамичный образ жизни потребителей и меньше времени, затрачиваемого на приготовление пищи, стимулируют рыночный спрос на переработанные мясные продукты. Однако растущая стоимость сырья, используемого в кормах, является существенным сдерживающим фактором на рынке. Религиозные обычаи снижают вероятность употребления свинины и говядины, а маркетинговые кампании крупных компаний способствуют росту рынка. Южная Африка является крупнейшим региональным экспортером переработанного мяса.

Тенденции рынка переработанного мяса в Южной Африке

Рост количества ресторанов общественного питания Увеличение потребления мяса

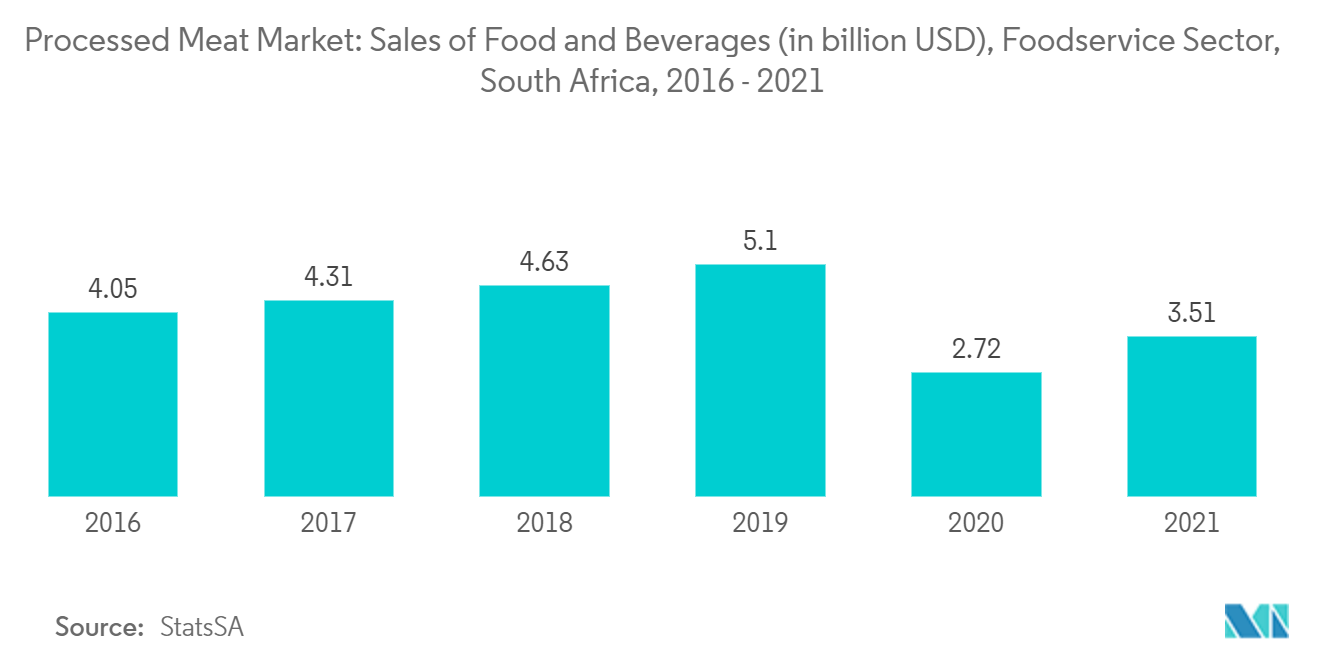

В связи с растущим присутствием международных потребителей рынок общественного питания в первую очередь определяется увеличением частоты обедов вне дома в условиях сжатых графиков и растущим влиянием межкультурных моделей питания. Рост общественного питания очевиден в том факте, что ожидается рост рынка переработанного мяса, ссылаясь на предложения в различных форматах, призванные привлечь больше отечественных потребителей и иностранных туристов. Кроме того, в результате глобализации, урбанизации и растущего присутствия среднего класса, а также растущего участия женщин в рабочей силе, Южная Африка переживает быстрый рост количества ресторанов быстрого обслуживания (QSR), таких как KFC, Steers. , Wimpy, Debonairs и другие. Это привело к увеличению потребления фаст-фуда и готовых к употреблению блюд, что, в свою очередь, стимулирует спрос на мясные продукты в стране.

Что касается франчайзинга продуктов питания в Южной Африке, то более 100 компаний зарегистрированы в Ассоциации франчайзинга Южной Африки (FASA). Согласно данным торговой экономики, Южная Африка также оказывается очень успешным рынком для иностранных франшиз в сфере общественного питания, где несколько международных брендов воспользовались средним ростом розничной торговли в стране на 3–5% за последние несколько лет, инвестируя значительные средства в сегмента в рамках расширения или обнародования планов сделать это в будущем.

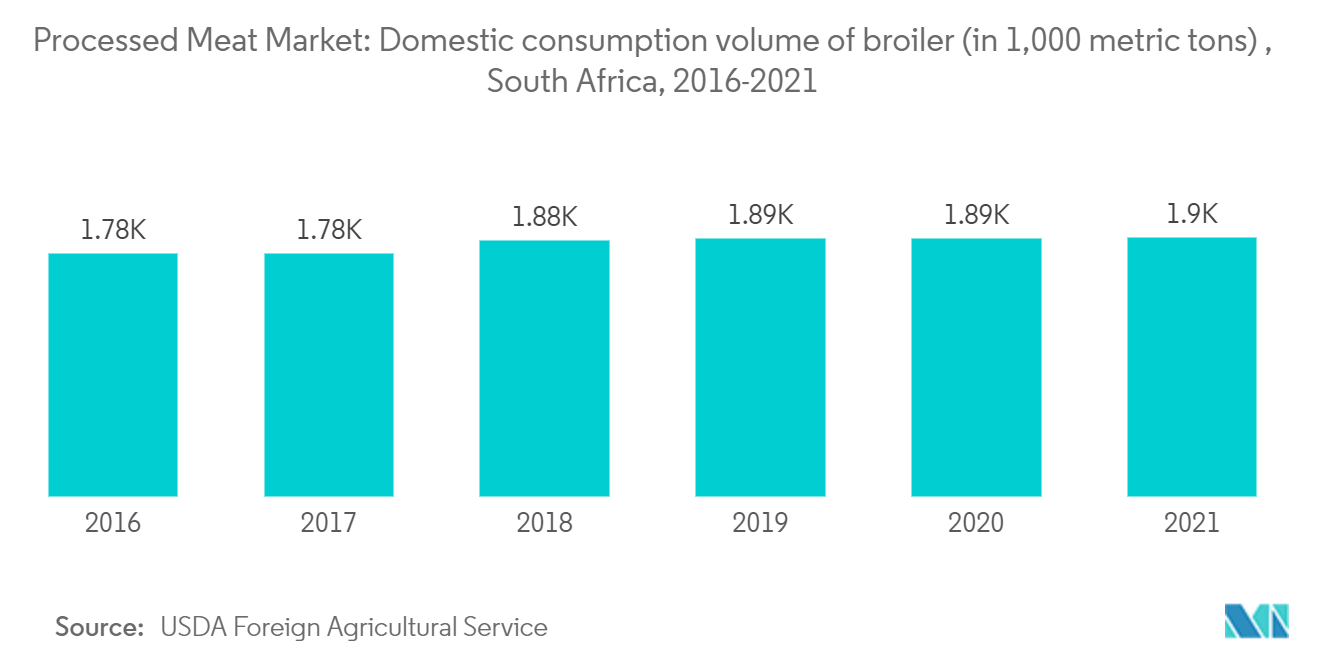

Птица — наиболее предпочтительный вид обработанного мяса

Южная Африка является крупнейшим региональным экспортером переработанного мяса. Южноафриканские страны Ботсвана, Лесото, Малави, Мозамбик, Намибия, Сейшельские острова, Свазиленд, Замбия и Зимбабве приостановили импорт переработанного мяса из Южной Африки, что затруднило развитие мясной промышленности. Ожидается, что переработанное куриное мясо будет иметь хорошие показатели, в основном из-за роста цен на другие виды мяса и высокой популярности куриного мяса в Южной Африке. Куриное мясо широко потребляется в стране; По данным Службы зарубежного сельского хозяйства Министерства сельского хозяйства США, объем внутреннего потребления бройлеров увеличился на 5 метрических тонн в 2021 году. Кроме того, на спрос на мясные продукты повлияли разнообразие, цены и услуги, которые розничные продовольственные компании предлагали своим клиентам.

Обзор южноафриканской мясной промышленности

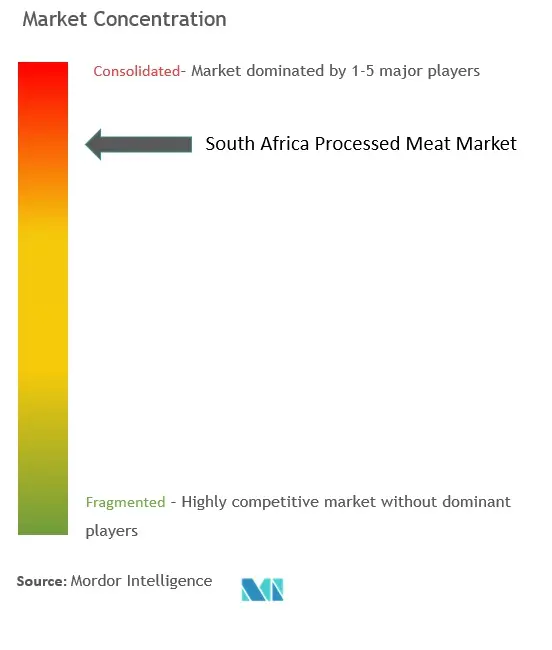

Рынок обработанного мяса Южной Африки является конкурентоспособным благодаря множеству региональных и внутренних игроков. Южная Африка является развивающимся рынком, и поставщики подчеркивают слияния, расширения, поглощения, партнерские отношения и разработку новых продуктов компаний как стратегические подходы, принятые ведущими компаниями для увеличения присутствия своего бренда среди потребителей. Крупные компании пропагандируют пользу животных белков для здоровья в этом регионе, чтобы ускорить рост рынка. Инновации в технологии переработки мяса стимулируют производителей внедрять новые продукты. Крупнейшими компаниями, работающими в стране, являются Tiger Brands, RCL Foods, Tyson Foods, Eskort Co-operative и BRF SA и другие.

Лидеры рынка мясных продуктов Южной Африки

-

Tiger Brands

-

RCL Foods

-

Eskort Co-operative

-

BRF S.A.

-

Tyson Foods Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка переработанного мяса Южной Африки

- Май 2022 г. JBS объявила, что два завода дочерней компании Seara получили разрешение на экспорт куриного мяса в Южную Африку. При этом у компании теперь есть 28 предприятий, готовых экспортировать кур и свиней в африканскую страну.

- Апрель 2022 г. CULT Food Science Corp. объявила, что ее портфельная компания Mogale Meat Co. создала свой первый продукт из культивированной куриной грудки в Африке.

- Март 2022 г. BRF получила лицензию на экспорт колбас в Южную Африку. В заявлении компании говорилось, что товар был произведен в Марау, на севере Риу-Гранди-ду-Сул, специально для рынка Южной Африки.

Сегментация мясной промышленности Южной Африки

Переработанным мясом считается любое мясо, которое было модифицировано с целью улучшения его вкуса или продления срока хранения. Методы обработки мяса включают засолку, вяление, ферментацию, копчение и добавление химических консервантов. Рынок переработанного мяса в Южной Африке сегментирован по источникам, продуктам и каналам сбыта. В зависимости от источника рынок сегментирован на птицу, свинину, говядину, баранину и баранину. В зависимости от типа продукта рынок подразделяется на охлажденный, замороженный и длительного хранения. В зависимости от канала сбыта рынок сегментирован на розничные интернет-магазины и офлайн-магазины. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Птица |

| Свинина |

| Говядина |

| Баранина |

| Охлажденный |

| Замороженный |

| Полка стабильная |

| Интернет-каналы розничной торговли |

| Офлайн-каналы розничной торговли |

| По источнику | Птица |

| Свинина | |

| Говядина | |

| Баранина | |

| По типу продукта | Охлажденный |

| Замороженный | |

| Полка стабильная | |

| По распространению | Интернет-каналы розничной торговли |

| Офлайн-каналы розничной торговли |

Часто задаваемые вопросы по исследованию рынка переработанного мяса в Южной Африке

Насколько велик рынок обработанного мяса в Южной Африке?

Ожидается, что объем рынка переработанного мяса в Южной Африке достигнет 629,69 млн долларов США в 2024 году, а среднегодовой темп роста составит 6,88% и достигнет 878,23 млн долларов США к 2029 году.

Каков текущий размер рынка переработанного мяса в Южной Африке?

Ожидается, что в 2024 году объем рынка переработанного мяса в Южной Африке достигнет 629,69 млн долларов США.

Кто являются ключевыми игроками на рынке мясных продуктов в Южной Африке?

Tiger Brands, RCL Foods, Eskort Co-operative, BRF S.A., Tyson Foods Inc. — основные компании, работающие на рынке переработанного мяса в Южной Африке.

Какие годы охватывает рынок переработанного мяса в Южной Африке и каков был размер рынка в 2023 году?

В 2023 году объем рынка переработанного мяса Южной Африки оценивался в 589,16 млн долларов США. В отчете рассматривается исторический размер рынка переработанного мяса в Южной Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка переработанного мяса в Южной Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет мясной промышленности Южной Африки

Статистические данные о доле, размере и темпах роста доходов на южноафриканском рынке мяса в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ южноафриканского мяса включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.