Анализ рынка нутрицевтиков Южной Африки

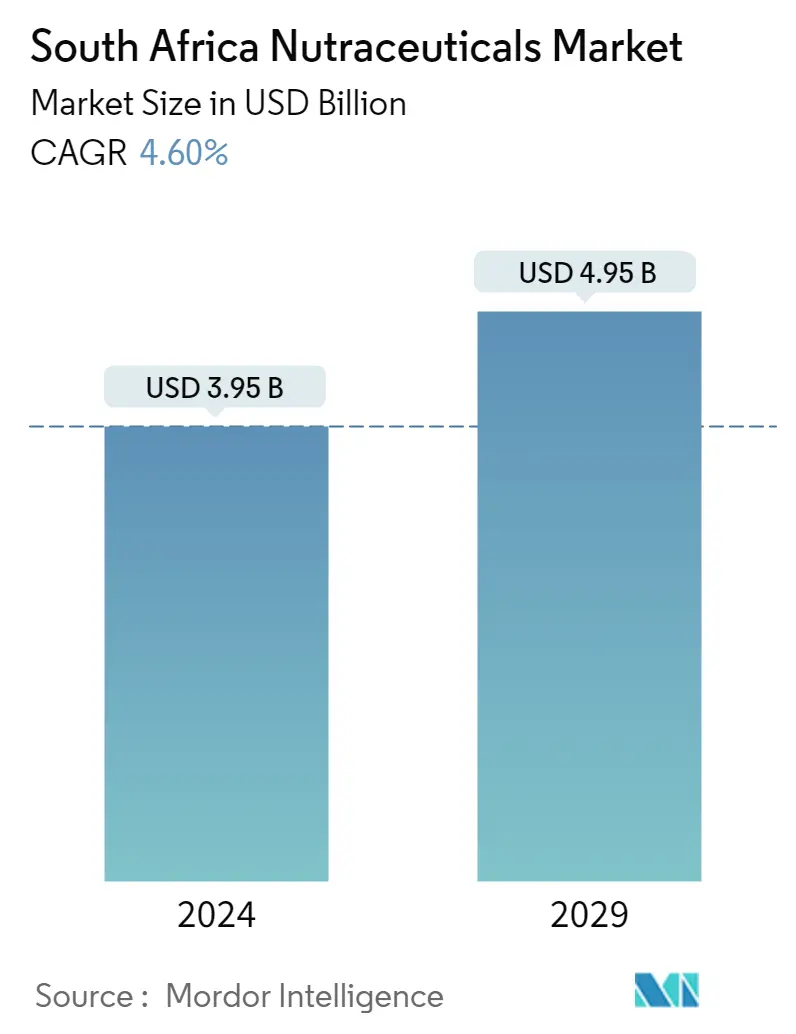

Объем рынка нутрицевтиков Южной Африки оценивается в 3,95 миллиарда долларов США в 2024 году и, как ожидается, достигнет 4,95 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 4,60% в течение прогнозируемого периода (2024-2029 годы).

Пандемия COVID-19 негативно повлияла на несколько стран мира, включая Южную Африку, вынудив национальные правительства ввести жесткие ограничения на передвижение товаров и людей, чтобы смягчить распространение вируса. Однако пандемия также побудила потребителей пересмотреть свои пищевые привычки и образ жизни. Это ускорило рост рынка нутрицевтиков в стране за последние несколько месяцев с появлением на нем нескольких глобальных и местных игроков.

Кроме того, ключевые игроки рынка сосредоточили внимание на инновациях продуктов и партнерстве для расширения своего присутствия в регионе. Например, в 2020 году Royal DSM, ведущая научная компания в области питания, агентство ООН по правам детей, Детский фонд ООН (ЮНИСЕФ) и швейцарский аналитический центр по питанию Sight and Life объявили о расширении своего межсекторального партнерства на сосредоточить внимание на улучшении питания детей и матерей из групп риска в Южной Африке до конца 2021 года.

Ожидается, что южноафриканский рынок нутрицевтиков будет в первую очередь определяться образом жизни и предпочтениями потребителей в регионе. В связи с ростом числа неинфекционных хронических заболеваний и повышением осведомленности о здоровье, связанном с потреблением функциональных продуктов питания, возрос интерес потребителей к включению нутрицевтиков в свой ежедневный рацион, что способствует росту продаж нутрицевтиков.

Тенденции рынка нутрицевтиков Южной Африки

Рост расходов на здравоохранение и акцент на профилактическом здравоохранении

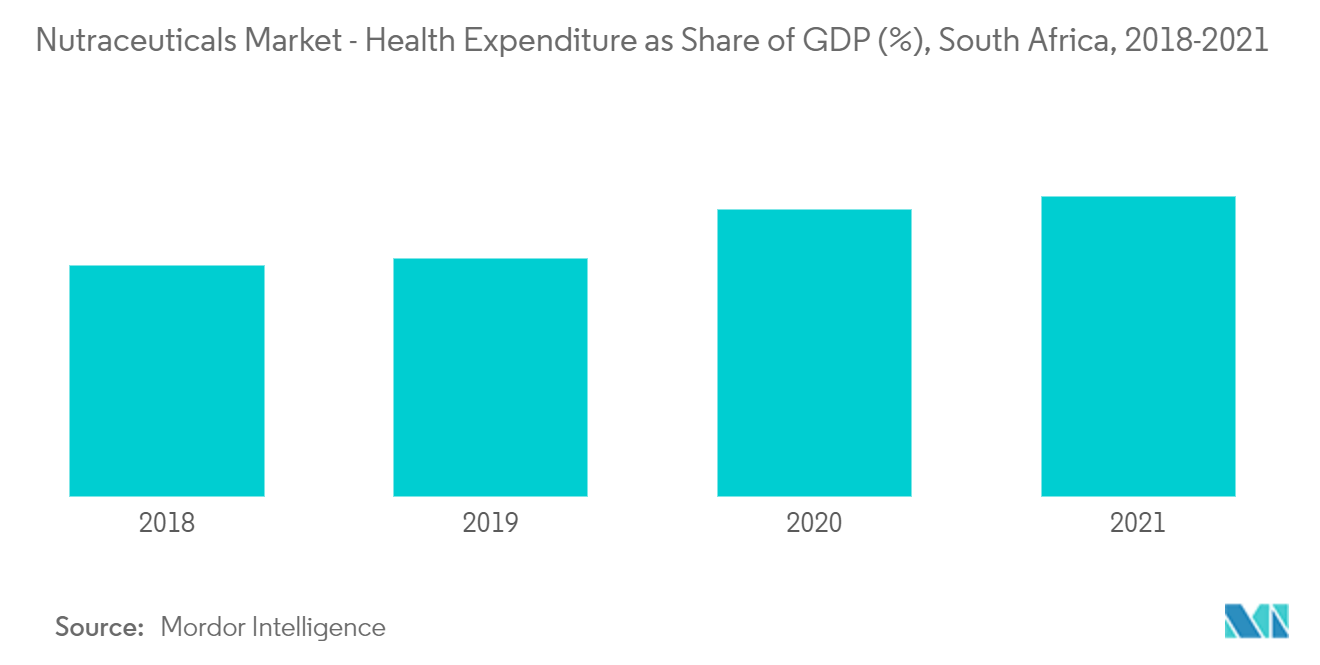

Южная Африка — большая, разнообразная и сложная страна, которая ставит перед политиками здравоохранения противоречия и проблемы. Страна выделяет на здравоохранение довольно приличные 8,7% своего ВВП и в абсолютном выражении тратит на здравоохранение больше, чем любая другая африканская страна. Бремя здравоохранения в Южной Африке обычно разбивается на три компонента тревожно высокий уровень инфекционных заболеваний, множество проблем со здоровьем, затрагивающих женщин и девочек, маленьких детей и младенцев, а также растущую проблему неинфекционных заболеваний. В стране существует двухуровневая система здравоохранения с крупным субсидируемым государственным сектором и небольшим, но высококачественным частным сектором. Поскольку значительное финансирование и лучшие специалисты переходят в частный сектор, по всей стране существует серьезный разрыв между государственными и частными медицинскими учреждениями.

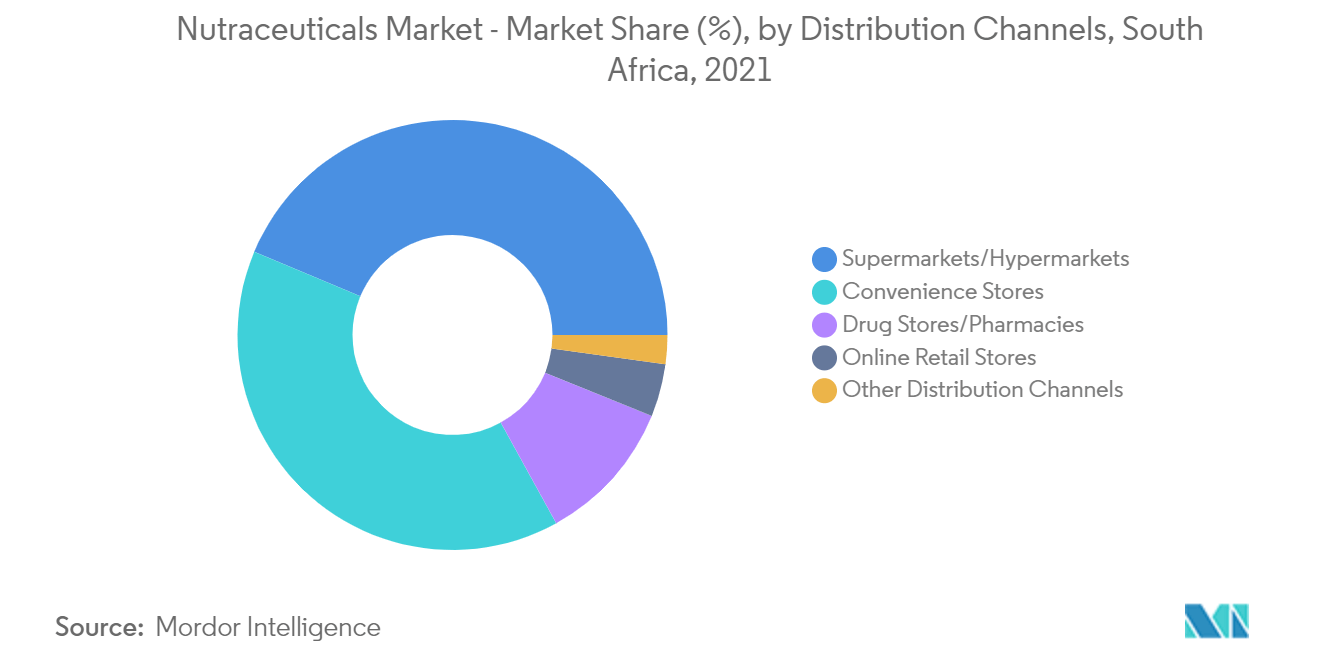

Супермаркеты/гипермаркеты занимают наибольшую долю

Супермаркеты и гипермаркеты являются одними из наиболее посещаемых и желанных мест для производителей нутрицевтиков, где они могут продемонстрировать свой ассортимент продукции. За последнее десятилетие супермаркеты и гипермаркеты значительно расширились по всей стране и, следовательно, являются одними из наиболее доминирующих каналов продаж нутрицевтиков. Доступность различных брендов стала ключевым фактором в удовлетворении различных потребительских предпочтений. Это, в свою очередь, увеличило продажи нутрицевтиков, тем самым ускорив рост рынка в стране за исследуемый период. Продажи нутрицевтиков через супермаркеты/гипермаркеты были затруднены в первые месяцы пандемии, но вскоре возобновились и, как ожидается, будут продолжать расти в ближайшие годы.

Обзор индустрии нутрицевтиков Южной Африки

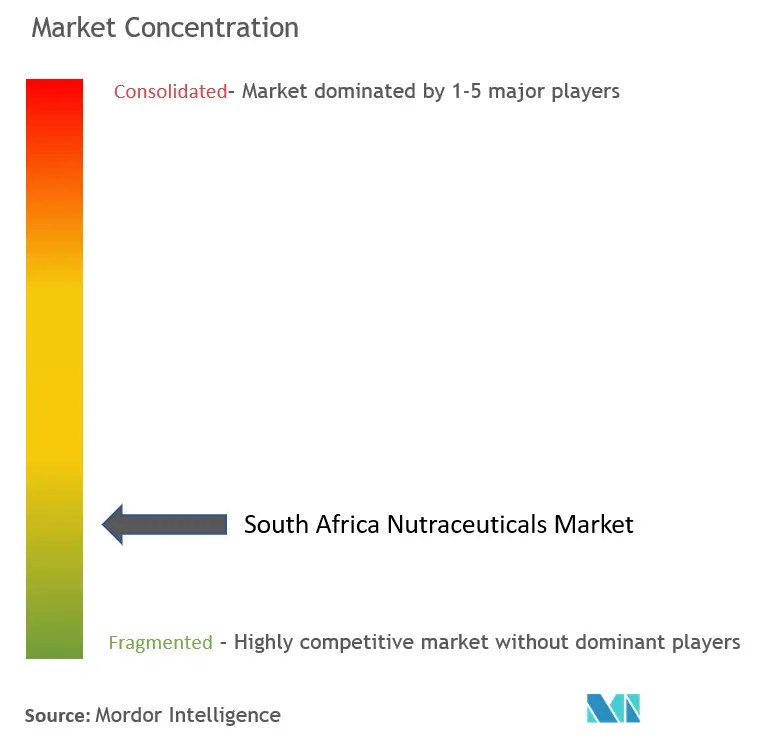

Южная Африка считается одной из самых нездоровых стран половина всех взрослых жителей Южной Африки имеют избыточный вес или страдают ожирением. Детское ожирение также растет из-за неправильной практики кормления младенцев и детей раннего возраста. Следовательно, перед производителями нутрицевтиков открываются огромные возможности удовлетворить потребности населения, лишенного здоровья, путем выпуска на рынок различных продуктов. Игроки на рынке извлекли выгоду из своих существующих портфелей продуктов или запуска новых продуктов, чтобы установить доминирование на рынке. Запуск новых продуктов и партнерские отношения остаются одними из основных шагов среди ключевых игроков рынка. В число основных игроков на изученном рынке входят GlaxoSmithKline PLC (GSK), Nestlé SA и Herbalife Nutrition и другие.

Лидеры рынка нутрицевтиков Южной Африки

Herbalife Nutrition

Genesis Nutritional Product

GlaxoSmithKline PLC

The Kellogg Company

Nestlé S.A.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нутрицевтиков Южной Африки

В апреле 2021 года компания Nestlé SA анонсировала свой новый улучшенный рецепт NESTLÉ NIDO 3+, специально разработанный для пищевых потребностей детей в возрасте от трех до пяти лет. Новый рецепт содержит оптимальные уровни витамина А, цинка и железа, одних из наиболее распространенных дефицитов микроэлементов в этой возрастной группе в Южной Африке.

В октябре 2020 года фармацевтическая компания Evexia Pharma, базирующаяся в Симондиуме, выпустила первый пробиотик в Южной Африке, в котором используется технология DuoCap — Probitec.

Сегментация индустрии нутрицевтиков Южной Африки

Нутрицевтик — это термин, используемый для описания любого продукта, полученного из пищевых источников, имеющего пользу для здоровья и отвечающего основным потребностям в питании. Изученный рынок сегментирован по типу и каналу сбыта. По типу изучаемый рынок в широком масштабе сегментирован на функциональные продукты питания, функциональные напитки и диетические добавки. Кроме того, функциональные напитки подразделяются на энергетические напитки, спортивные напитки и другие функциональные напитки. Пищевые добавки подразделяются на витамины и минералы, жирные кислоты и другие пищевые добавки. По каналам сбыта изучаемый рынок сегментирован на супермаркеты/гипермаркеты, круглосуточные магазины, аптеки/аптеки, розничные интернет-магазины и другие каналы сбыта. В отчете представлены размер рынка и прогнозы стоимости (в миллионах долларов США) для всех вышеуказанных сегментов.

| Функциональная пища | Хлопья |

| Хлебобулочные и кондитерские изделия | |

| Молочный | |

| Другие функциональные продукты | |

| Функциональный напиток | Энергетик |

| Спортивный напиток | |

| Обогащенный сок | |

| Другие функциональные напитки | |

| Пищевые добавки | Витамины и минералы |

| Жирные кислоты | |

| Ферменты | |

| Пробиотики | |

| Другие пищевые добавки |

| Супермаркеты/гипермаркеты |

| Магазины |

| Аптеки/Аптеки |

| Розничные интернет-магазины |

| Другие каналы сбыта |

| По типу | Функциональная пища | Хлопья |

| Хлебобулочные и кондитерские изделия | ||

| Молочный | ||

| Другие функциональные продукты | ||

| Функциональный напиток | Энергетик | |

| Спортивный напиток | ||

| Обогащенный сок | ||

| Другие функциональные напитки | ||

| Пищевые добавки | Витамины и минералы | |

| Жирные кислоты | ||

| Ферменты | ||

| Пробиотики | ||

| Другие пищевые добавки | ||

| По каналу распространения | Супермаркеты/гипермаркеты | |

| Магазины | ||

| Аптеки/Аптеки | ||

| Розничные интернет-магазины | ||

| Другие каналы сбыта | ||

Часто задаваемые вопросы по исследованию рынка нутрицевтиков в Южной Африке

Насколько велик рынок нутрицевтиков Южной Африки?

Ожидается, что объем рынка нутрицевтиков Южной Африки достигнет 3,95 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,60% и достигнет 4,95 млрд долларов США к 2029 году.

Каков текущий размер рынка нутрицевтиков в Южной Африке?

Ожидается, что в 2024 году объем рынка нутрицевтиков Южной Африки достигнет 3,95 миллиарда долларов США.

Кто являются ключевыми игроками на рынке нутрицевтиков в Южной Африке?

Herbalife Nutrition, Genesis Nutritional Product, GlaxoSmithKline PLC, The Kellogg Company, Nestlé S.A. — основные компании, работающие на рынке нутрицевтиков Южной Африки.

В какие годы охватывает рынок нутрицевтиков Южной Африки и каков был размер рынка в 2023 году?

В 2023 году объем рынка нутрицевтиков Южной Африки оценивался в 3,78 миллиарда долларов США. В отчете рассматривается исторический размер рынка нутрицевтиков Южной Африки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нутрицевтиков Южной Африки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли нутрицевтиков в Южной Африке

Статистические данные о доле, размере и темпах роста доходов на рынке нутрицевтиков в Южной Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нутрицевтиков в Южной Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.