Объем рынка пищевых консервантов в Южной Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

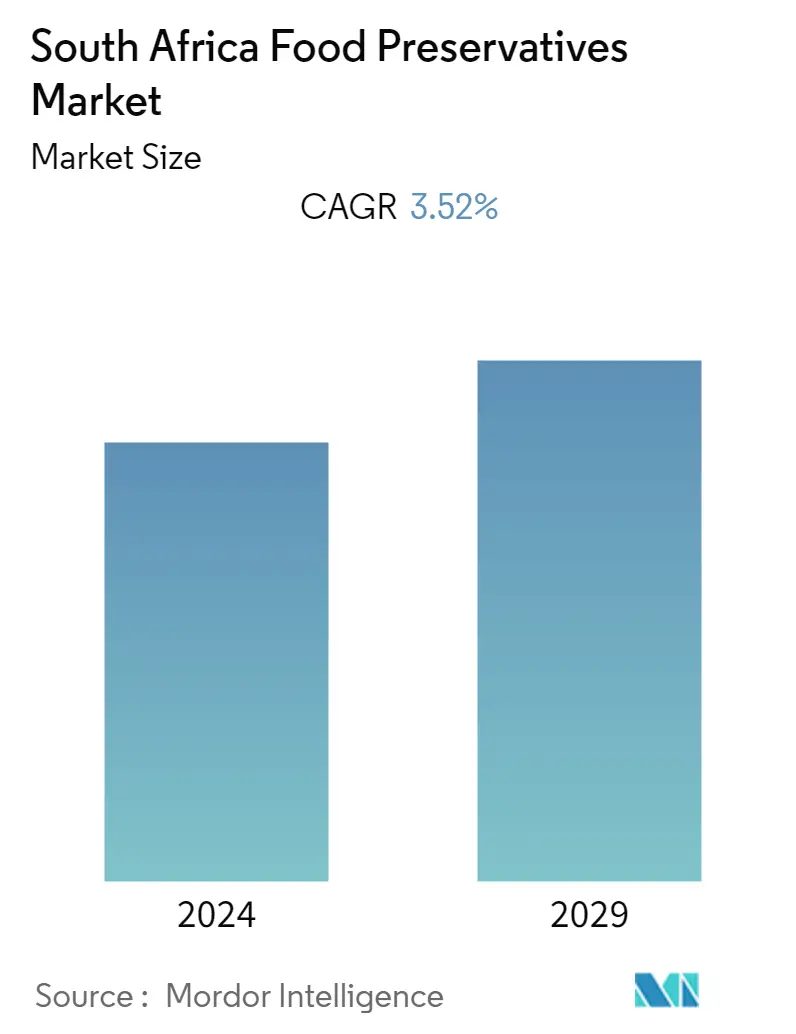

| CAGR | 3.52 % |

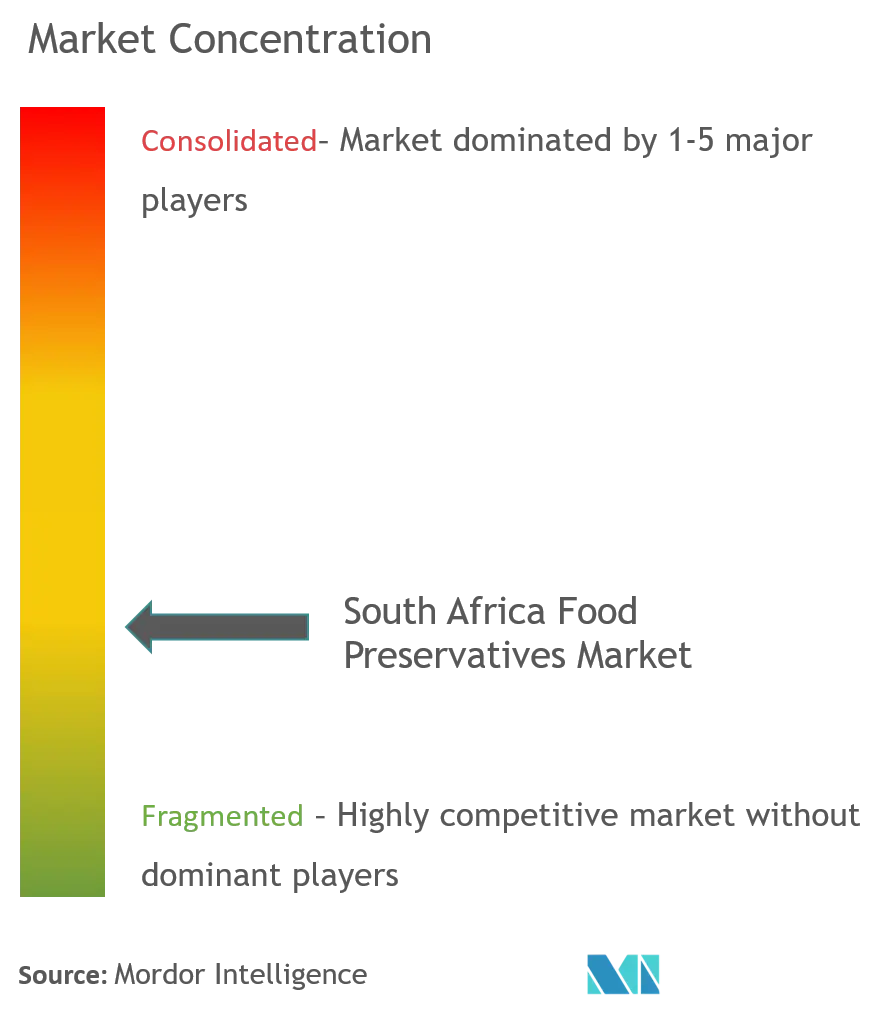

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка пищевых консервантов в Южной Африке

Прогнозируется, что рынок пищевых консервантов в Южной Африке будет расти, среднегодовой темп роста составит 3,52% в течение прогнозируемого периода (2020–2025 гг.).

- Рынок консервантов в Южной Африке во многом обусловлен спросом на полуфабрикаты и фасованные продукты питания со стороны растущего населения и растущих темпов урбанизации.

- Увеличение сегмента официальной розничной торговли стимулирует рынок обработанных пищевых продуктов в регионе к югу от Сахары, тем самым стимулируя рынок пищевых консервантов в стране. Кроме того, производители оценивают сложность цепочки поставок и низкую инфраструктуру в Африке, оценивая огромный потенциал рынка консервантов для обеспечения продовольственной безопасности региона, включая Южную Африку.

- Основным препятствием является растущая осведомленность о вредном воздействии синтетических ингредиентов и растущий потребительский спрос на свежие и натуральные продукты. Компании видят в этом возможность для инноваций и предоставления решений в виде натуральных и функциональных ингредиентов.

Тенденции рынка пищевых консервантов в Южной Африке

Растущая склонность потребителей к натуральным продуктам и продуктам с чистой этикеткой

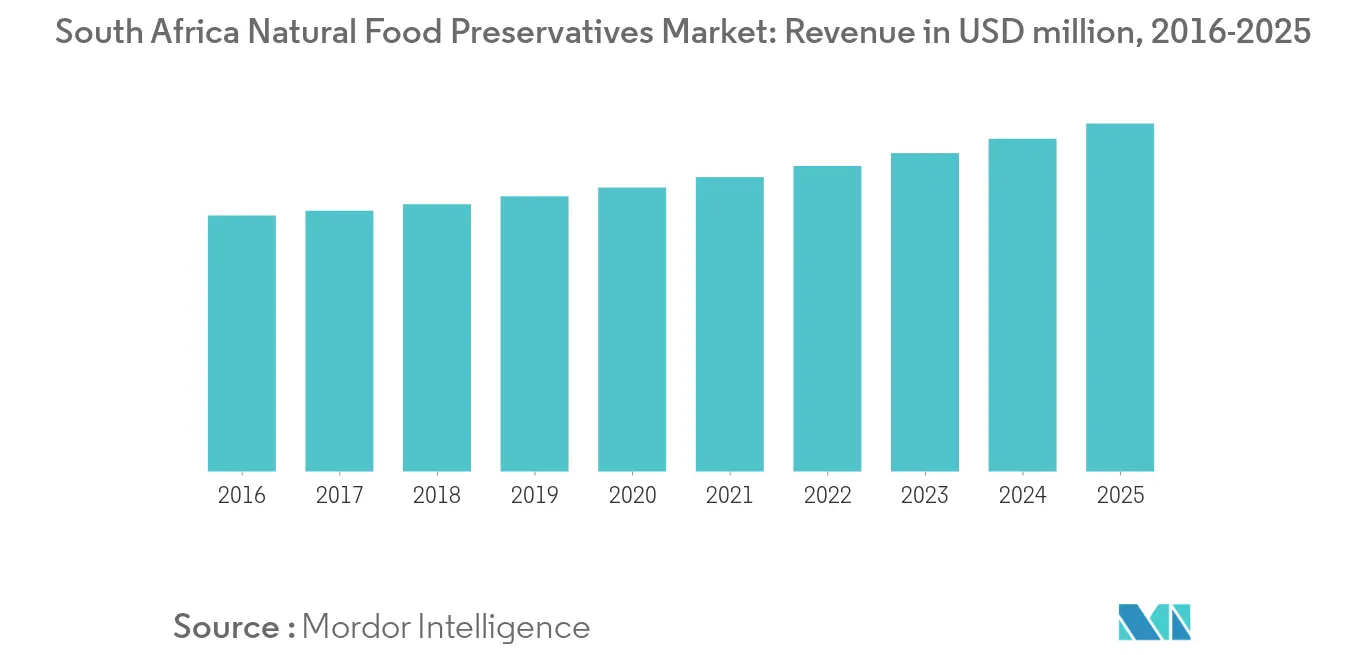

Текущий рыночный сценарий описывает стремление к натуральным продуктам питания с чистой этикеткой, которое стало самой важной проблемой, влияющей на категорию консервантов/антиоксидантов. Это привело к угрозе традиционным химическим консервантам со стороны натуральных альтернатив, таких как экстракт розмарина и других. В прошлом широко использовались органические кислоты, такие как сорбиновая и бензойная. Доступность этих кислот во фруктах, то есть естественная доступность, проложила путь к консервантам с чистой этикеткой на рынке.

Кроме того, производители поддерживают инновации и выпуск новых продуктов, используя органические кислоты, такие как сорбиновая и бензойная кислоты, в качестве натуральных консервантов с чистой маркировкой, что еще больше способствует росту рынка по всей стране. Ожидается, что в результате этой тенденции спрос на натуральные консерванты увеличится, что, в свою очередь, предоставит значительные возможности роста для игроков, работающих в индустрии продуктов питания и напитков по всей Южной Африке.

Важные применения в мясной, птицеводческой и морепродуктовой промышленности.

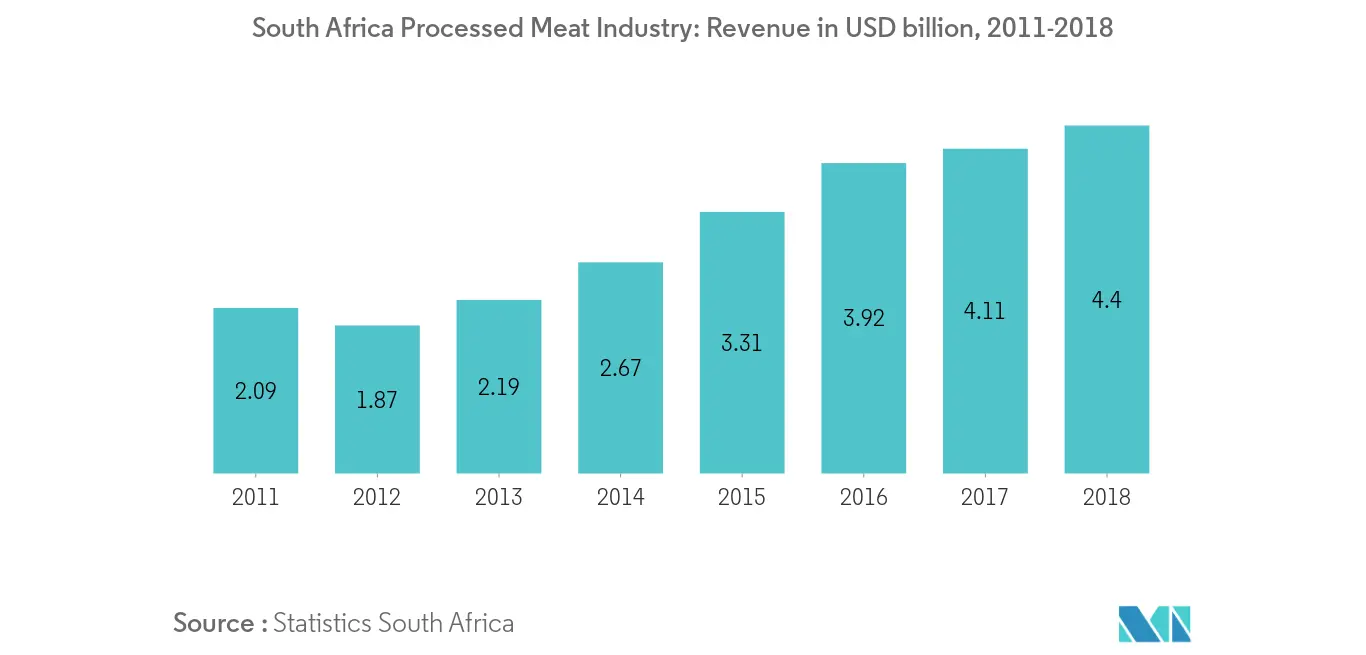

Ведущие компании по производству пищевых ингредиентов, производящие пищевые консерванты, рассматривают индустрию мяса, птицы и морепродуктов как прибыльный сегмент для роста. Рост сегмента мяса, птицы и морепродуктов обусловлен постоянными инновационными решениями для консервирования, которые также включают консервирующие добавки на натуральной основе. Например, ингредиенты, которые Corbion использует вместе с уксусом для консервирования мясных продуктов, включают экстракт жасминового чая, который является антиоксидантом, и цитрусовый порошок, который предотвращает миграцию влаги из продукта.

Более того, растущий размер рынка переработанной и консервированной промышленной продукции в Южной Африке определяет рост рынка пищевых консервантов в прогнозируемый период.

Обзор отрасли пищевых консервантов Южной Африки

В число ведущих игроков на рынке пищевых консервантов Южной Африки входят глобальные игроки, такие как Corbion NV, Kerry Group, Koninklijke DSM NV и т. д., а также отечественные игроки, такие как Crown National, Protea Chemicals, Cape Food Ingredients и другие. Ключевые стратегии, используемые компаниями, включают увеличение расходов на исследования и разработки для внедрения инновационных продуктов в сегменте натуральных консервантов для удовлетворения растущих потребительских предпочтений.

Лидеры рынка пищевых консервантов Южной Африки

-

Corbion N.V.

-

Koninklijke DSM N.V.

-

Crown National

-

Prime Pharma

-

Cape Food Ingredients

-

Kerry Group plc

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке пищевых консервантов в Южной Африке – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Результаты исследования и предположения исследования

-

1.2 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Драйверы рынка

-

4.2 Рыночные ограничения

-

4.3 Анализ пяти сил Портера

-

4.3.1 Угроза новых участников

-

4.3.2 Переговорная сила покупателей/потребителей

-

4.3.3 Рыночная власть поставщиков

-

4.3.4 Угроза продуктов-заменителей

-

4.3.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 По типу

-

5.1.1 Естественный

-

5.1.2 Синтетический

-

-

5.2 По применению

-

5.2.1 Напиток

-

5.2.2 Молочные и замороженные продукты

-

5.2.3 Пекарня

-

5.2.4 Мясо, птица и морепродукты

-

5.2.5 Кондитерские изделия

-

5.2.6 Соусы и салатные смеси

-

5.2.7 Другие

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Наиболее распространенные стратегии

-

6.2 Анализ позиции на рынке

-

6.3 Профили компании

-

6.3.1 Corbion N.V.

-

6.3.2 Kerry Group plc

-

6.3.3 Koninklijke DSM N.V.

-

6.3.4 Crown National

-

6.3.5 Protea Chemicals

-

6.3.6 Prime Pharma

-

6.3.7 Cape Food Ingredients

-

6.3.8 Kayo Fine Chemicals

-

6.3.9 Jungbunzlauer Ag

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация промышленности пищевых консервантов в Южной Африке

Рынок пищевых консервантов Южной Африки предлагает широкий выбор консервантов, включая натуральные и синтетические типы, применимые для напитков, молочных и замороженных продуктов, хлебобулочных изделий, мяса, птицы и морепродуктов, кондитерских изделий, соусов и салатных смесей и других отраслей промышленности.

| По типу | ||

| ||

|

| По применению | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка пищевых консервантов в Южной Африке

Каков текущий размер рынка пищевых консервантов в Южной Африке?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) рынок пищевых консервантов Южной Африки будет регистрировать среднегодовой темп роста 3,52%.

Кто являются ключевыми игроками на рынке пищевых консервантов в Южной Африке?

Corbion N.V., Koninklijke DSM N.V., Crown National, Prime Pharma, Cape Food Ingredients, Kerry Group plc — крупнейшие компании, работающие на рынке пищевых консервантов Южной Африки.

Какие годы охватывает рынок пищевых консервантов в Южной Африке?

В отчете рассматривается исторический размер рынка пищевых консервантов в Южной Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка пищевых консервантов в Южной Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет о промышленности пищевых консервантов Южной Африки

Статистические данные о доле, размере и темпах роста доходов на рынке пищевых консервантов в Южной Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ пищевых консервантов в Южной Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.