Размер агрохимического рынка Южной Африки

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер рынка (2024) | USD 1.27 миллиарда долларов США |

| Размер рынка (2029) | USD 1.53 миллиарда долларов США |

| CAGR(2024 - 2029) | 3.90 % |

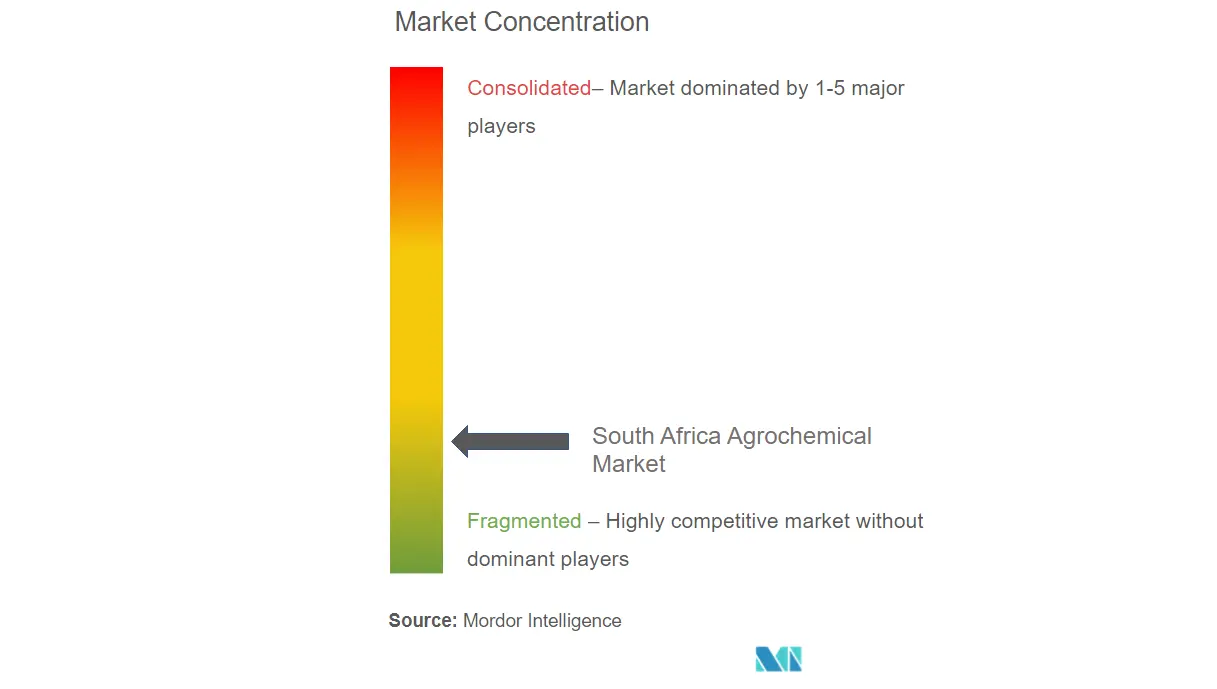

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ агрохимического рынка Южной Африки

Размер рынка агрохимикатов Южной Африки оценивается в 1,27 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,53 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 3,9% в течение прогнозируемого периода (2024-2029 годы).

- ЮАР – одна из крупнейших африканских стран, занимающихся производством сельскохозяйственной продукции. Сельское хозяйство как основной источник дохода, рост случаев заражения и болезней сельскохозяйственных культур, усиление внимания к продовольственной безопасности и изменению климата, а также увеличение доходов фермеров являются основными аспектами, ответственными за рост и развитие рынка агрохимикатов в Южной Африке.

- Южноафриканский агрохимический рынок зависит от импорта. В категории удобрений импортируются все потребляемые калийные удобрения, а также 60-70% азотных удобрений. Остальные удобрения производятся внутри страны. Однако стоимость агрохимикатов не всегда доступна фермерам низшего экономического класса, что становится основным ограничением спроса на удобрения в стране.

- По площади Южная Африка — огромная страна. Однако земель, пригодных для сельскохозяйственного использования, очень мало. Следовательно, необходимость повышения эффективности производства стимулирует рыночный спрос на агрохимикаты. Более того, с улучшением экономики фермеры стали лучше осознавать необходимость использования агрохимикатов на земле. Интегрированные методы ведения сельского хозяйства, если они будут приняты, могут еще больше создать возможности для рынка. Следовательно, необходимость повышения эффективности с помощью агрохимикатов стимулирует рыночный спрос.

Тенденции агрохимического рынка Южной Африки

Увеличение внедрения биохимических агрохимикатов

Биопестициды существенно менее вредны, чем обычные синтетические пестициды. Биопестициды обычно воздействуют только на целевых вредителей и другие близкородственные организмы. Поэтому биопестициды набирают популярность. Кроме того, увеличение потребления химических удобрений по сравнению с рекомендуемыми уровнями на протяжении многих лет привело к закислению почвы. Таким образом, для коррекции значения pH почвы необходимо больше биоудобрений.

Развитие агрохимической промышленности оказало огромное влияние на рынки средств защиты растений Южной Африки. Увеличение потребности в производстве продуктов питания, а также высокие темпы роста населения и экономики привели к увеличению спроса на различные агрохимикаты, такие как гербициды и пестициды. Необходимо увеличить производство на малоплодородных почвах, требующих большого количества биоудобрений. Это повышает доступность питательных веществ сельскохозяйственных культур посредством таких процессов, как фиксация атмосферного азота или растворение фосфора в почве, что улучшает здоровье сельскохозяйственных культур и почвы и повышает урожайность сельскохозяйственных культур. Ожидается, что это, в свою очередь, будет стимулировать рынок биоудобрений в течение прогнозируемого периода.

Сектор коммерческого сельского хозяйства производит более 95% всей реализуемой сельскохозяйственной продукции. Например, на кукурузу приходится 41% от общего количества удобрений, тогда как на сахарный тростник приходится 18%, которые можно заменить биоудобрениями, которые увеличивают урожайность сахарного тростника на 20-30 метрических тонн с гектара по сравнению с химическими удобрениями, которые дают 60 метрических тонн удобрений. тонну на гектар, поскольку он помогает растворять фосфор и калий, тем самым облегчая усвоение питательных веществ.

Бананы являются одной из основных культур, выращиваемых в регионе Мпумаланга, на долю которого приходится 42%, а на регион Киперсол приходится 19% от общего урожая страны. Биоудобрения, особенно инокуляция Azotobacter, могут заменить 50% потребности бананов в азоте и обеспечить более высокие урожаи по сравнению с внесением полных доз азота. Таким образом, возросший спрос на бананы в регионе может стимулировать рынок биоудобрений в течение прогнозируемого периода.

Необходимость повышения продуктивности земли

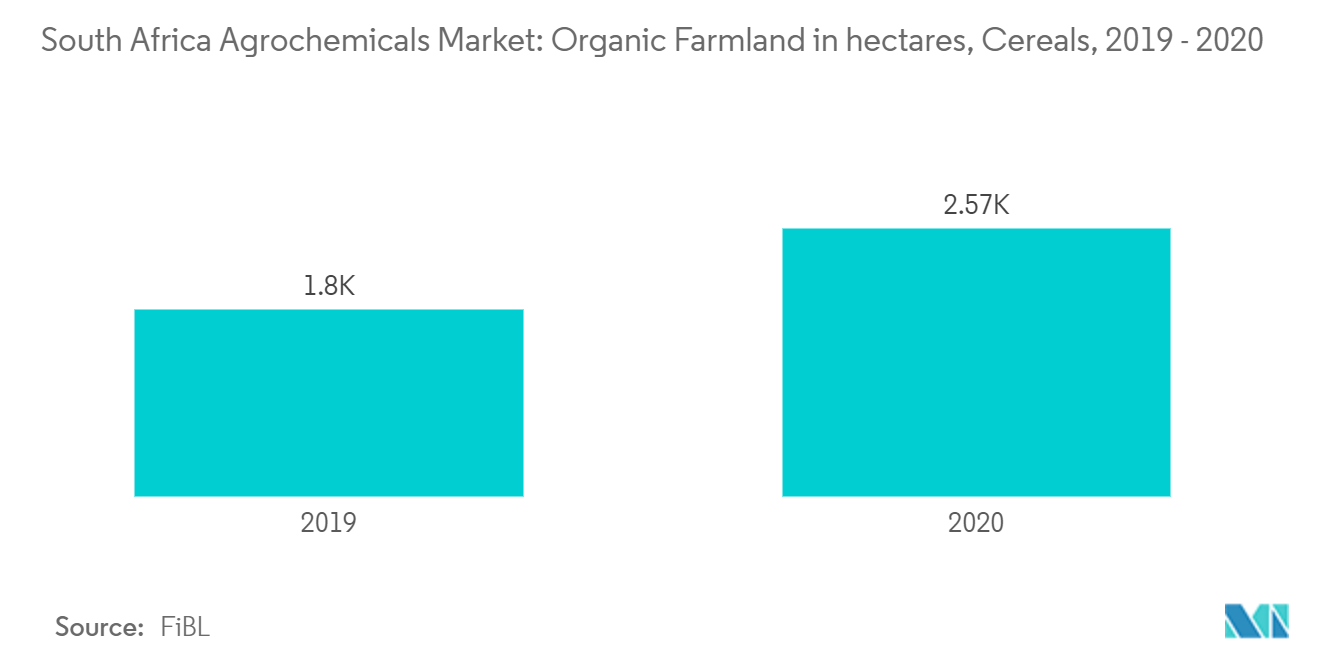

Основным направлением деятельности аграрного сектора является повышение производительности и продовольственной безопасности страны. Однако производительность сельского хозяйства страны сильно колеблется с годами по сравнению с экономиками соседних регионов. По данным Продовольственной и сельскохозяйственной организации, в 2020 году в стране наблюдается рост выращивания и производства зерновых и круп. Максимальный спрос на агрохимическую продукцию, такую как пестициды и удобрения, испытывают производители зерновых культур в стране. Например, в 2020 году производство кукурузы (кукурузы) увеличилось до 15 300 000 тонн с 11 275 500 тонн в 2019 году. Таким образом, ожидается, что увеличение производства зерновых, таких как кукуруза, будет стимулировать спрос на агрохимическую продукцию в течение прогнозируемого периода.

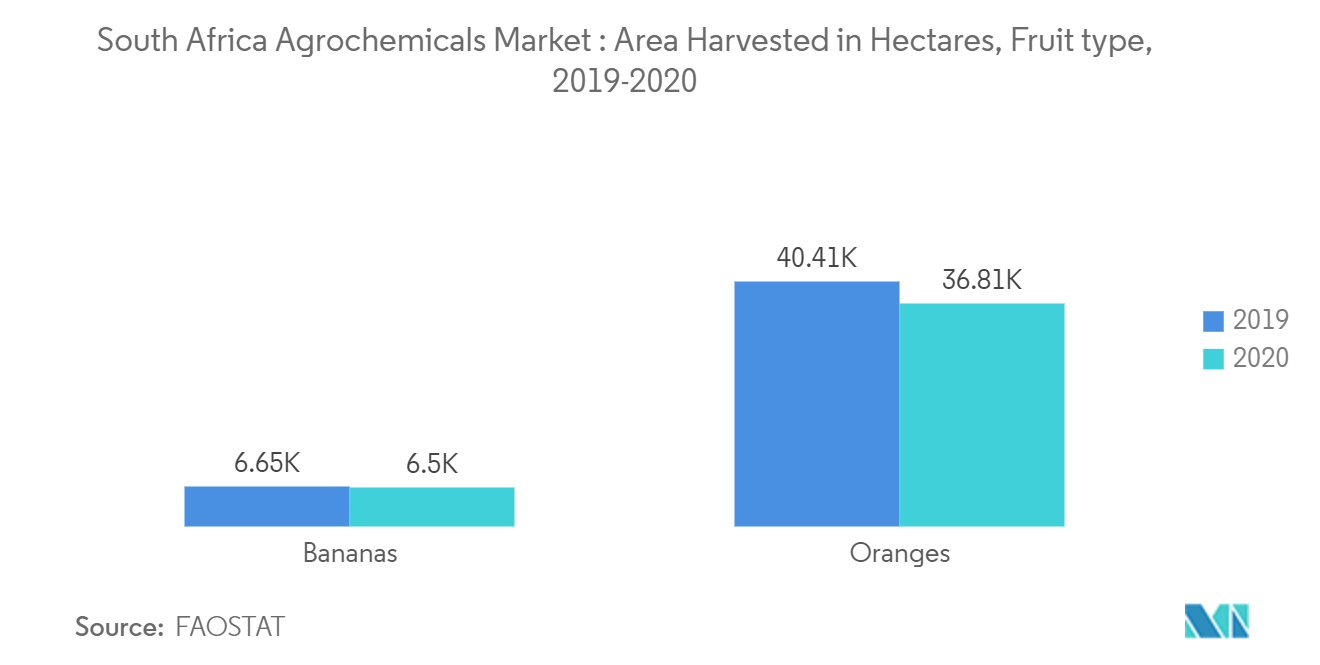

Кроме того, существует необходимость повышения продуктивности земель, поскольку посевные площади основных сельскохозяйственных культур в стране сокращаются. Например, в 2019 году площадь, убранная под бананы, составляла 6652 га, а в 2020 году она сократилась до 6504 га. Аналогично, площадь, убранная под апельсины, сократилась до 36808 га в 2020 году с 40413 га в 2019 году. Таким образом, существует необходимость повысить продуктивность земли. Таким образом, агрохимикаты используются южноафриканскими производителями для повышения производительности на ограниченной площади, что способствует росту южноафриканского рынка агрохимикатов.

Обзор агрохимической промышленности Южной Африки

Рынок агрохимикатов Южной Африки является высококонкурентным, на нем присутствует множество международных и отечественных игроков. Основными игроками агрохимического рынка Южной Африки являются Sasol Limited, Bayer Crop Science AG, Syngenta AG, BASF SE, CF Industries Holdings, ICL Group Ltd, Land O' Lakes (Villa Crop Protection (Pty) Ltd) и K+S. АГ. Эти видные игроки расширяют свои позиции в стране, чтобы иметь широкую потребительскую базу для своей агрохимической продукции. Кроме того, ключевые игроки разрабатывают новые инновационные продукты, которые удовлетворяют потребности производителей в регионе.

Лидеры агрохимического рынка Южной Африки

-

Sasol Limited

-

OCP Group

-

Yara International ASA

-

Sociedad Química y Minera de Chile (SQM)

-

K+S AG

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости агрохимического рынка Южной Африки

Март 2021 г .: Land O' Lakes Villa Crop Protection и Intelichem Group объединились под торговой маркой WinField United. Ожидается, что это слияние изменит африканский ландшафт сельского хозяйства и защиты растений.

Март 2021 г. BASF и AgBiome подписали соглашение о сотрудничестве по новому биологическому фунгициду для Европы, Ближнего Востока и Африки. Продукт, разработанный AgBiome, продавался в США под названием Howler. Это биологический фунгицид, который действует против болезней почвы и листьев.

Март 2021 г. Syngenta получила регистрацию своего нового фунгицида VAYANTIS в Агентстве по охране окружающей среды США (EPA). Фунгицид VAYANTIS содержит активный ингредиент, который можно использовать для обработки семян, разработанный для защиты сеянцев от основных болезней, вызывающих фитофтороз и выпревание, на всех рынках, включая Южную Африку.

Отчет о рынке агрохимикатов Южной Африки – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип

5.1.1 Удобрения

5.1.2 Пестициды

5.1.3 Адъюванты

5.1.4 Регуляторы роста растений

5.2 Приложение

5.2.1 На основе урожая

5.2.1.1 Зерно и крупы

5.2.1.2 Семена масличных культур

5.2.1.3 Фрукты и овощи

5.2.2 Неурожайный

5.2.2.1 Газон и декоративная трава

5.2.3 Другие основные культуры

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Bayer CropScience AG

6.3.2 BASF SE

6.3.3 Nutrien Ltd

6.3.4 CF Industries Holdings

6.3.5 UPL Limited

6.3.6 Sociedad Química y Minera de Chile (SQM)

6.3.7 Yara International ASA

6.3.8 Archer-Daniels-Midland (ADM)

6.3.9 Cargill Incorporated

6.3.10 Belaruskali

6.3.11 OCP Group

6.3.12 Land O' Lakes (Villa Crop Protection (Pty) Ltd

6.3.13 FMC Corporation

6.3.14 Sasol Limited

6.3.15 Corteva Agriscience

6.3.16 ADAMA Ltd

6.3.17 Nufarm

6.3.18 Sumitomo Chemical (Philagro SA)

6.3.19 ICL Group Ltd

6.3.20 Syngenta AG

6.3.21 K+S AG

6.3.22 Uralkali

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация агрохимической промышленности Южной Африки

По данным Организации экономического сотрудничества и развития (ОЭСР), агрохимикаты — это коммерчески производимые и обычно синтетические химические соединения, используемые в сельском хозяйстве, такие как удобрения, пестициды или кондиционеры для почвы. Рынок агрохимикатов в Южной Африке сегментирован по типу (удобрения, пестициды, адъюванты и регуляторы роста растений) и применению (на основе сельскохозяйственных культур (зерновые и зерновые, масличные культуры, фрукты и овощи), несельскохозяйственных (дерн и декоративная трава) и другие основные культуры). В отчете представлены размеры рынка в миллионах долларов США.

| Тип | ||

| ||

| ||

| ||

|

| Приложение | ||||||||

| ||||||||

| ||||||||

|

Часто задаваемые вопросы по исследованию агрохимического рынка Южной Африки

Насколько велик рынок агрохимикатов Южной Африки?

Ожидается, что объем рынка агрохимикатов Южной Африки достигнет 1,27 млрд долларов США в 2024 году, а среднегодовой темп роста составит 3,9% и достигнет 1,53 млрд долларов США к 2029 году.

Каков текущий размер рынка агрохимикатов в Южной Африке?

Ожидается, что в 2024 году объем рынка агрохимикатов Южной Африки достигнет 1,27 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Агрохимикаты в Южной Африке?

Sasol Limited, OCP Group, Yara International ASA, Sociedad Química y Minera de Chile (SQM), K+S AG — крупнейшие компании, работающие на рынке агрохимикатов Южной Африки.

В какие годы охватывает рынок агрохимикатов Южной Африки и каков был размер рынка в 2023 году?

В 2023 году объем рынка агрохимикатов Южной Африки оценивался в 1,22 миллиарда долларов США. В отчете рассматривается исторический размер рынка агрохимикатов Южной Африки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка агрохимикатов Южной Африки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли агрохимикатов в Южной Африке

Статистические данные о доле, размере и темпах роста доходов на рынке агрохимикатов в Южной Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ агрохимикатов в Южной Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.