Анализ рынка сельскохозяйственной техники Южной Африки

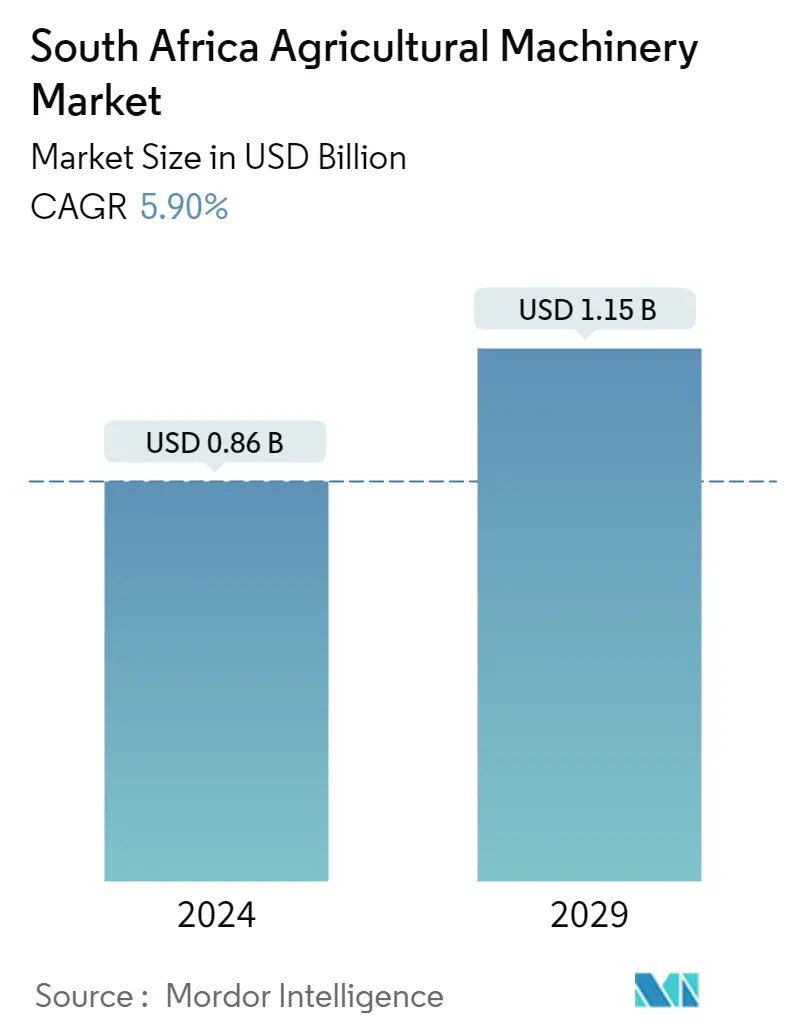

Объем рынка сельскохозяйственной техники Южной Африки оценивается в 0,86 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,15 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 5,90% в течение прогнозируемого периода (2024-2029 годы).

Сельскохозяйственный сектор Южной Африки является одним из самых разнообразных в мире и состоит из корпоративных и частных систем интенсивного и экстенсивного земледелия, включая производство овощей, фруктов, орехов и зерна. Хорошо развитое коммерческое сельское хозяйство в Южной Африке является основой сельскохозяйственной экономики страны.

Однако потенциал страны в растениеводстве остается неиспользованным из-за отсутствия технологических достижений и огромной механизации. По данным Организации Объединенных Наций, уровень механизации ферм по всей Африке в настоящее время недостаточен количество тракторов составляет 43 на кв.км в Южной Африке, по сравнению со 128 на кв.км в Индии и 116 на кв.км в Бразилии.

Кроме того, растущее внимание к устойчивой механизации сельского хозяйства, быстрая урбанизация, внедрение инновационных технологий, рост средних ферм, а также увеличение экспорта и, в конечном итоге, высокое производство товарных культур в стране будут стимулировать рост рынка, изучаемого в ходе исследования. прогнозный период. Передовые технологии, такие как искусственный интеллект, робототехника, Google Earth и растущее число правительственных инициатив, стимулируют спрос на сельскохозяйственную технику в Южной Африке.

Тенденции рынка сельскохозяйственной техники Южной Африки

Растущая зерновая промышленность

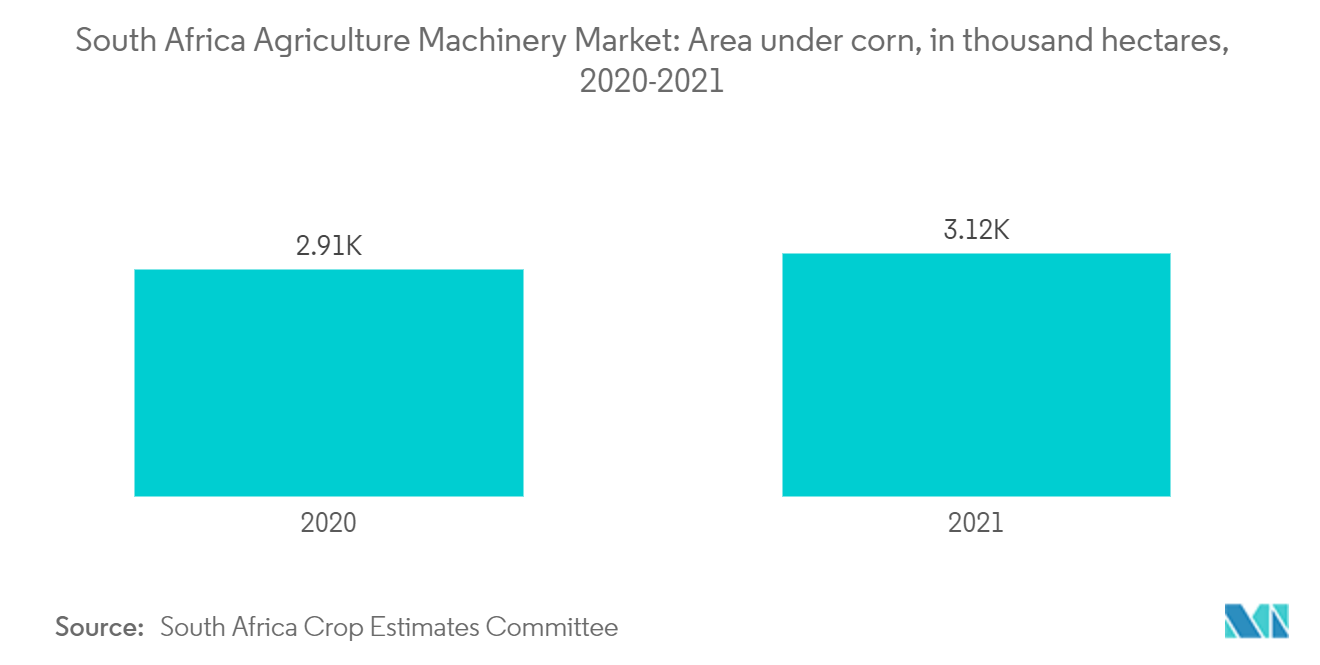

Зерновая промышленность, включающая ячмень, кукурузу, овес, сорго и пшеницу, является одной из крупнейших отраслей сельского хозяйства в Южной Африке, на ее долю приходится более 30% общей валовой стоимости сельскохозяйственной продукции. В отрасль входят несколько ключевых заинтересованных сторон, в том числе поставщики ресурсов, фермеры, владельцы элеваторов, торговцы, мукомольные предприятия, пекари, исследовательские организации, финансисты и т. д. Отрасль кормов для животных является важным клиентом и игроком в цепочке поставок зерна. Ежегодно в отрасли производства кормов для животных в Южной Африке используется около 6,0 млн тонн зерна и 1,6 млн тонн жмыха. Кроме того, кукуруза является крупнейшей полевой культурой местного производства. Южная Африка является ведущим производителем кукурузы в Сообществе развития юга Африки со средним объемом производства около 15 миллионов тонн в год за последние пять лет. Рост зерновой промышленности в конечном итоге увеличил производство и площади зерна, а также необходимость повышения эффективности сельского хозяйства, что увеличило спрос на механизацию в стране, чтобы максимизировать выпуск продукции и обеспечить экономически эффективное и быстрое производство, стимулируя рынок.

Рост продаж тракторов

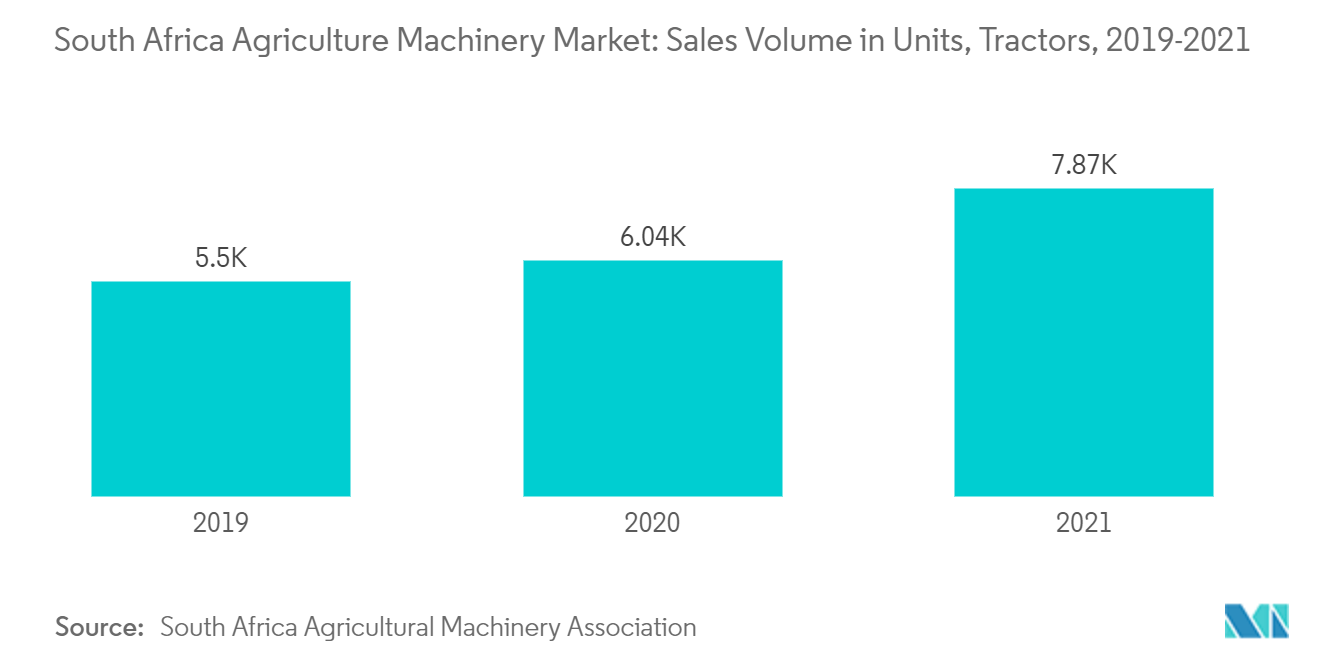

Тракторы — один из важнейших сегментов рынка сельскохозяйственной техники Южной Африки. Тракторы, как основная сельскохозяйственная техника, занимают значительную часть сельскохозяйственной техники по объему проданных единиц.

Кроме того, в течение последних нескольких лет наблюдается постоянный рост продаж тракторов. Например, согласно статистике продаж Южно-Африканской ассоциации сельскохозяйственной техники (SAAMA), продажи тракторов в октябре 2022 года составили 1268 единиц. Это почти на 48% больше, чем в октябре 2021 года было продано 856 единиц, тогда как в июне 2021 года продажи комбайнов составили всего 34 единицы. рост на 19,8% по сравнению с 2021 годом. Кроме того, продажам тракторов способствовали увеличение государственных субсидий на механизацию сельского хозяйства, льготное финансирование, рост сельскохозяйственной отрасли и повышение осведомленности о механизации сельскохозяйственных машин. Ожидается, что сельскохозяйственная политика 2021 года в Южной Африке будет способствовать внедрению автоматизации и, в конечном итоге, росту этого сегмента.

Обзор отрасли сельскохозяйственного машиностроения Южной Африки

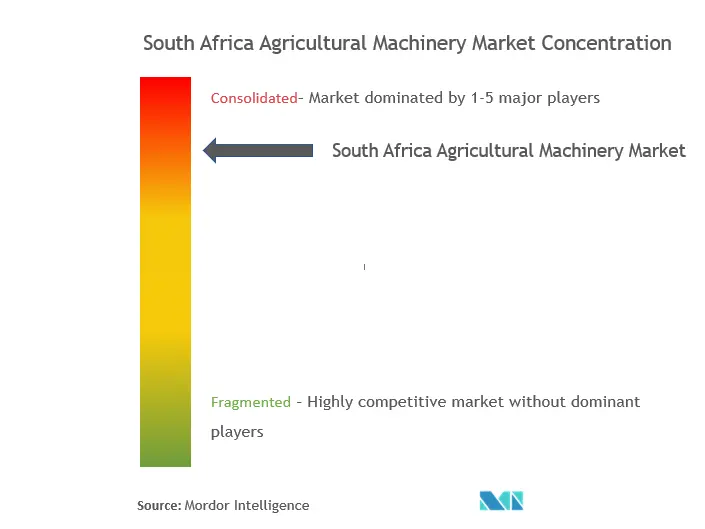

Рынок консолидирован за счет нескольких крупных игроков, на долю которых приходится более половины рынка. Ключевые игроки на рынке включают Deere and Company, AGCO Corporation, CNH Industrial NV, Mahindra Mahindra South Africa Pty Ltd и Kubota Corporation. Основная стратегия, принятая ключевыми игроками, заключается в инвестировании в исследования и разработки для поощрения инноваций и поддержания прочной рыночной базы.

Лидеры рынка сельскохозяйственной техники Южной Африки

John Deere

Mahindra & Mahindra South Africa Pty Ltd

Kubota Corporation

Agco Corporation

CNH Industial (New Holland Agriculture)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сельскохозяйственной техники Южной Африки

- В ноябре 2022 года Кубота создала цепочку поставок для продажи недорогих тракторов в Африке, произведенных в Индии, которые используют преимущества низких затрат на материалы и рабочую силу в Индии, при этом вместо экспорта из Японии Кубота будет иметь индийскую дочернюю компанию, которая будет поставлять компактные модели в Индию. мелкие фермы, которые доминируют в сельскохозяйственном секторе Африки, включая Южную Африку.

- В июне 2022 года поставщик сельскохозяйственной техники Argo Tractors South Africa (Argo SA) расширил свой офис в Кемптон-Парке, Южная Африка, который располагает полуразборной сборочной площадкой (SKD) с 12–16 участками, способными производить 2000 единиц техники в год.

- В июне 2022 года компания John Deere выпустила комбайн серии X9, который обеспечивает сверхэффективную подачу сельскохозяйственных культур с меньшими потерями зерна до 25 % и имеет высокопроизводительную подачу, что составляет самый значительный зерноуборочный комбайн в Южной Африке.

Сегментация отрасли сельскохозяйственного машиностроения Южной Африки

Сельскохозяйственные машины и оборудование — это сельскохозяйственное оборудование, машины и фермерские инструменты, которые повышают продуктивность сельскохозяйственных культур и производство продуктов питания. Он выполняет обычные сельскохозяйственные задачи, которые помогают увеличить производство продовольственных культур и снизить уровень бедности. Рынок сегментирован по тракторам по мощности двигателя (менее 40 л.с., 40-99 л.с., более 100 л.с.), типу (компактные коммунальные тракторы, коммунальные тракторы, пропашные тракторы), пахотной и культивационной технике (плуги, бороны, культиваторы и мотокультиваторы, и другая пахотная и почвообрабатывающая техника), уборочная техника (комбайны, кормоуборочная и другая уборочная техника), сенокосилочная и кормоуборочная техника (косилки и плющилки, пресс-подборщики и другая сенокосилочная и кормовая техника), а также оросительная техника (дождевальные, капельные и другие поливные машины). техника). В отчете представлен размер рынка и прогнозы его стоимости (в миллионах долларов США) для всех вышеуказанных сегментов.

| Тракторы | Мощность двигателя | Менее 40 л.с. |

| От 40 до 99 л.с. | ||

| Более 100 л.с. | ||

| Тип | Компактные коммунальные тракторы | |

| Коммунальные тракторы | ||

| Пропашные тракторы | ||

| Техника для вспашки и культивации | Плуги | |

| Бороны | ||

| Культиваторы и культиваторы | ||

| Другая техника для вспашки и культивации | ||

| Посадочная техника | Сеялки | |

| Плантаторы | ||

| Разбрасыватели | ||

| Другая посадочная техника | ||

| Уборочная техника | Зерноуборочные комбайны-молотилки | |

| Кормоуборочные комбайны | ||

| Другая уборочная техника | ||

| Машины для сенокошения и кормопроизводства | Косилка- Кондиционеры | |

| Пресс-подборщики | ||

| Другая техника для сенокошения и кормопроизводства | ||

| Ирригационная техника | Спринклерное орошение | |

| Капельное орошение | ||

| Другая ирригационная техника | ||

| Тип | Тракторы | Мощность двигателя | Менее 40 л.с. |

| От 40 до 99 л.с. | |||

| Более 100 л.с. | |||

| Тип | Компактные коммунальные тракторы | ||

| Коммунальные тракторы | |||

| Пропашные тракторы | |||

| Техника для вспашки и культивации | Плуги | ||

| Бороны | |||

| Культиваторы и культиваторы | |||

| Другая техника для вспашки и культивации | |||

| Посадочная техника | Сеялки | ||

| Плантаторы | |||

| Разбрасыватели | |||

| Другая посадочная техника | |||

| Уборочная техника | Зерноуборочные комбайны-молотилки | ||

| Кормоуборочные комбайны | |||

| Другая уборочная техника | |||

| Машины для сенокошения и кормопроизводства | Косилка- Кондиционеры | ||

| Пресс-подборщики | |||

| Другая техника для сенокошения и кормопроизводства | |||

| Ирригационная техника | Спринклерное орошение | ||

| Капельное орошение | |||

| Другая ирригационная техника | |||

Часто задаваемые вопросы по исследованию рынка сельскохозяйственной техники в Южной Африке

Насколько велик рынок сельскохозяйственной техники в Южной Африке?

Ожидается, что объем рынка сельскохозяйственной техники в Южной Африке достигнет 0,86 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,90% и достигнет 1,15 млрд долларов США к 2029 году.

Каков текущий размер рынка сельскохозяйственной техники в Южной Африке?

Ожидается, что в 2024 году объем рынка сельскохозяйственной техники Южной Африки достигнет 0,86 миллиарда долларов США.

Кто являются ключевыми игроками на рынке сельскохозяйственной техники в Южной Африке?

John Deere, Mahindra & Mahindra South Africa Pty Ltd, Kubota Corporation, Agco Corporation, CNH Industial (New Holland Agriculture) — крупнейшие компании, работающие на рынке сельскохозяйственной техники Южной Африки.

Какие годы охватывает рынок сельскохозяйственной техники в Южной Африке и каков был размер рынка в 2023 году?

В 2023 году объем рынка сельскохозяйственной техники Южной Африки оценивался в 0,81 миллиарда долларов США. В отчете рассматривается исторический размер рынка сельскохозяйственной техники Южной Африки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сельскохозяйственной техники Южной Африки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет о промышленности сельскохозяйственного машиностроения Южной Африки

Статистические данные о доле, размере и темпах роста доходов на рынке сельскохозяйственной техники в Южной Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сельскохозяйственной техники Южной Африки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.