Объем рынка подкислителей в Южной Африке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

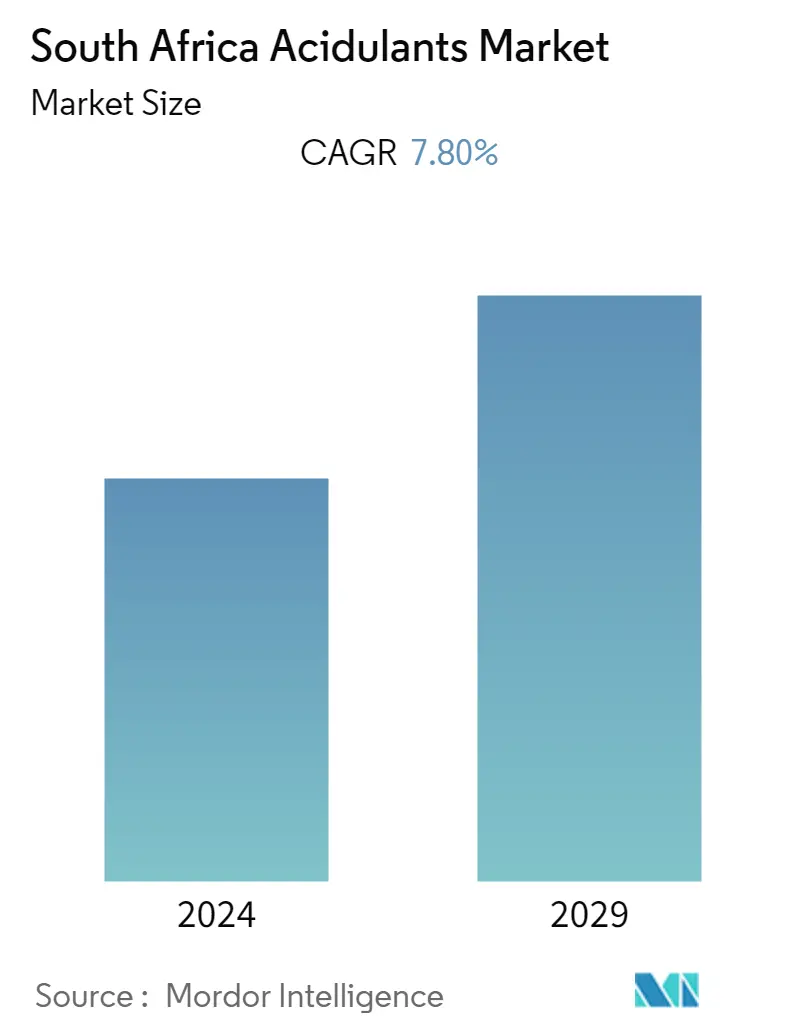

| CAGR | 7.80 % |

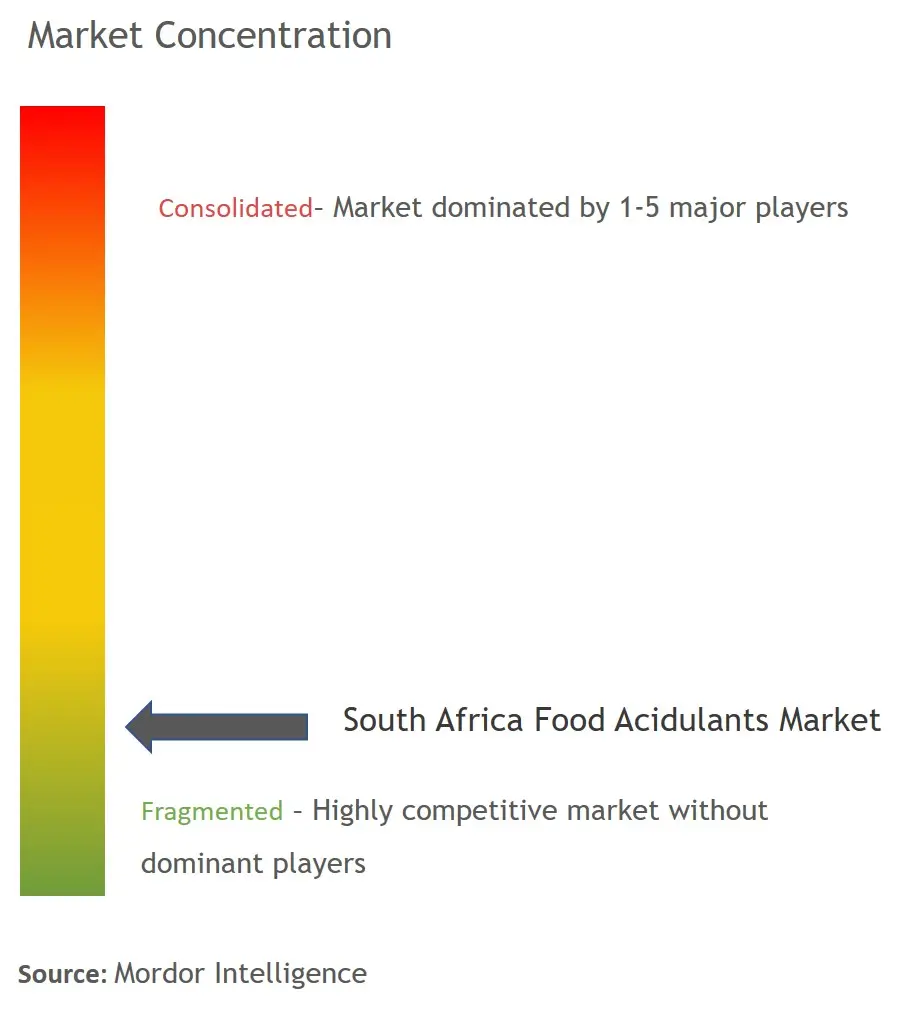

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка подкислителей в Южной Африке

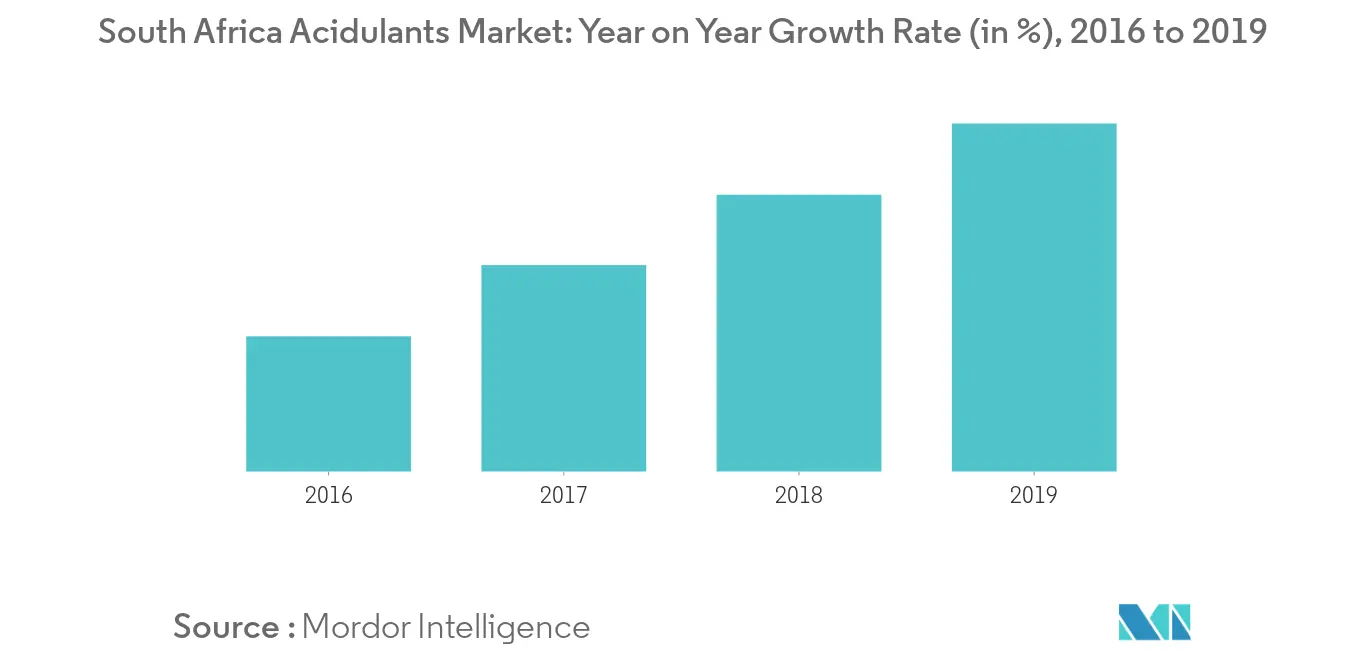

Прогнозируется, что среднегодовой темп роста южноафриканского рынка подкислителей составит 7,8% в течение прогнозируемого периода (2020-2025 гг.).

- Розничная торговля продуктами питания — высококонкурентная отрасль в Южной Африке. Увеличение количества розничных продавцов, каналов и форматов розничной торговли расширяет доступ потребителей к готовым продуктам питания и полуфабрикатам. Это еще больше увеличивает спрос на пищевые подкислители со стороны пищевой промышленности и индустрии напитков в Южной Африке. Предоставляя потребителям конкурентоспособные цены, качество и услуги, организованный сектор розничной торговли предоставляет потребителю информацию на этикетках, а сравнение качества как с частными торговыми марками, так и с фирменными продуктами стимулирует розничный рынок продуктов питания в Южной Африке.

- Рынок Южной Африки является растущим рынком, поскольку это также одна из развивающихся стран, которые очень заботятся о здоровье и благополучии. Его тяга к полуфабрикатам высока, что в конечном итоге дает толчок рынку пищевых подкислителей. В сфере обработанных и упакованных пищевых продуктов обеспечение безопасности и качества пищевых продуктов, начиная с транспортировки на ферму и заканчивая складскими помещениями, является серьезной проблемой.

Тенденции рынка подкислителей в Южной Африке

Увеличение спроса на пищевые подкислители на рынке кондитерских изделий

Кондитерские изделия остаются одной из самых популярных категорий товаров в Южной Африке. По мнению крупных производителей шоколада и кондитерских изделий, спрос на сахарные кондитерские изделия в южноафриканском регионе растет самыми быстрыми темпами. Этот рост усилил спрос на пищевые подкислители в кондитерском сегменте. Пищевые подкислители, в том числе яблочная, фумаровая, молочная и лимонная кислоты, преимущественно используются в кондитерской промышленности. Например, подкислители, такие как молочная кислота и лактаты, играют различную роль в производстве конфет. Он не только помогает бороться со сладким вкусом сахара и заменителей сахара, но также усиливает влияние ароматизаторов на вкус. Преимущества пищевых подкислителей и растущая осведомленность о них среди конечных потребителей привели к тому, что подкислители стали играть главную роль на кондитерском рынке региона. Этот фактор способствует общему росту рынка.

Растущий спрос на продукты питания в розничной торговле

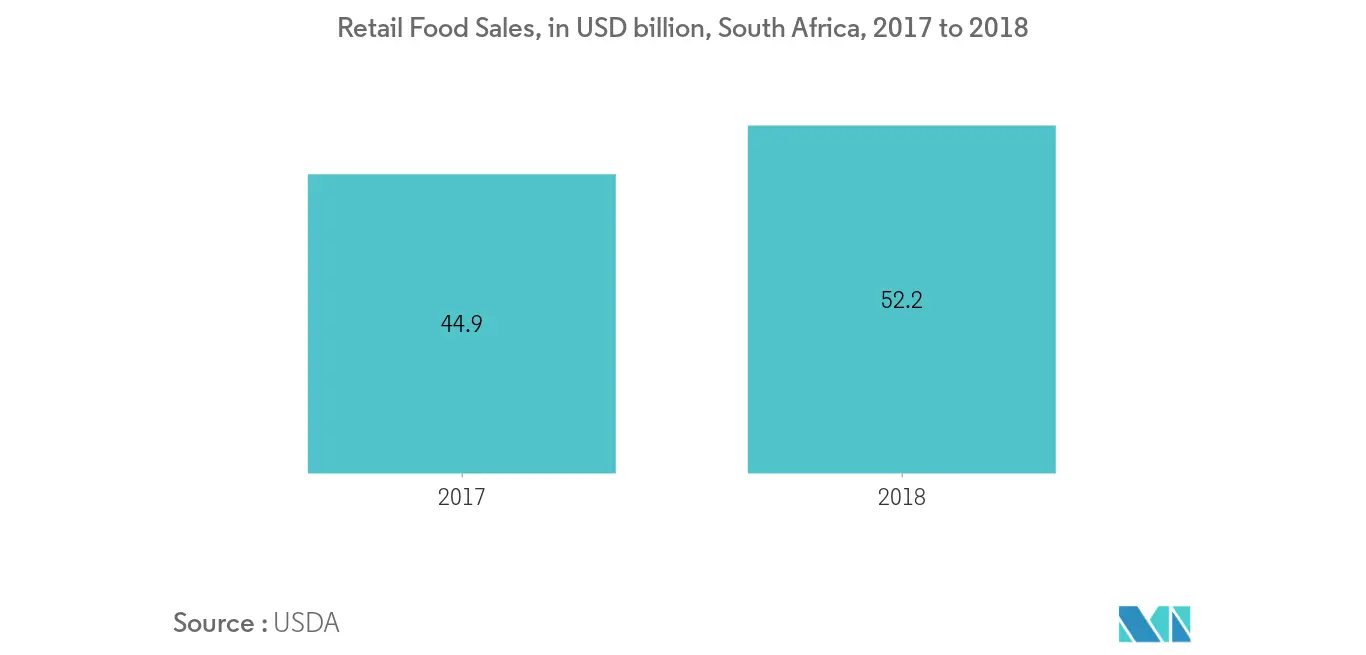

Южная Африка имеет хорошо развитый сектор розничной торговли, распространяющийся на другие африканские страны. Страна является крупнейшим рынком продуктов питания и напитков в Южной Африке и служит воротами в другие страны Африки к югу от Сахары. По данным Министерства сельского хозяйства США, в Южной Африке насчитывается более 1800 компаний по производству продуктов питания, что обеспечивает производителям пищевых подкислителей отличную платформу для расширения ассортимента своей продукции и получения конкурентных преимуществ. Розничные продажи продуктов питания в Южной Африке в 2018 году составили 52,2 миллиарда долларов США. Этот сектор хорошо развит и активно развивается в другие африканские страны, что, в свою очередь, как ожидается, будет стимулировать рынок пищевых подкислителей в течение прогнозируемого периода.

Обзор отрасли подкислителей в Южной Африке

Рынок пищевых подкислителей Южной Африки сталкивается с высокой конкуренцией, в которой присутствуют как глобальные, так и местные игроки. Некоторые из компаний, работающих на этом рынке, — это Tate Lyle, Cargill, ADM и Corbion NV Acquisitions, а партнерские отношения остаются наиболее распространенной стратегией, принятой ключевыми игроками на рынке пищевых подкислителей Южной Африки. Мировые гиганты, такие как Corbion, постоянно наращивают свое присутствие и расширяют свой бизнес по производству пищевых кислот за счет приобретений. Кроме того, компании активно выпускают новые продукты и осуществляют устойчивые закупки сырья. Крупнейшие производители сосредоточивают свое внимание на использовании технологии ферментации, как аэробного, так и анаэробного метода, для производства важных пищевых подкислителей.

Лидеры рынка подкислителей в Южной Африке

-

Corbion N.V.

-

Archer Daniels Midland Company

-

Cargill, Incorporated

-

Tate & Lyle PLC

-

Isegen South Africa (Pty) Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке подкислителей в Южной Африке – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Результаты исследования

-

1.2 Предположения исследования

-

1.3 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Драйверы рынка

-

4.2 Рыночные ограничения

-

4.3 Анализ пяти сил Портера

-

4.3.1 Угроза новых участников

-

4.3.2 Переговорная сила покупателей/потребителей

-

4.3.3 Рыночная власть поставщиков

-

4.3.4 Угроза продуктов-заменителей

-

4.3.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 По типу

-

5.1.1 Лимонная кислота

-

5.1.2 Молочная кислота

-

5.1.3 Уксусная кислота

-

5.1.4 Другие типы

-

-

5.2 По применению

-

5.2.1 Напиток

-

5.2.2 Молочные и замороженные продукты

-

5.2.3 Хлебобулочные и кондитерские изделия

-

5.2.4 Мясная промышленность

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Наиболее распространенные стратегии

-

6.2 Анализ позиции на рынке

-

6.3 Профили компании

-

6.3.1 Corbion NV

-

6.3.2 Archer Daniels Midland Company

-

6.3.3 Cargill Incorporated

-

6.3.4 Tate & Lyle PLC

-

6.3.5 Isegen South Africa (Pty) Ltd

-

6.3.6 Protea Chemicals

-

6.3.7 Kayo Fine Chemicals

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация промышленности подкислителей в Южной Африке

Рынок подкислителей в Южной Африке сегментирован по типу, применению и географическому положению. По типу рынок пищевых подкислителей подразделяется на лимонную кислоту, молочную кислоту, уксусную кислоту, фосфорную кислоту, яблочную кислоту и другие типы. Сегмент приложений включает в себя производство напитков, молочных и замороженных продуктов, хлебобулочную, мясную, кондитерскую и другие отрасли.

| По типу | ||

| ||

| ||

| ||

|

| По применению | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка подкислителей в Южной Африке

Каков текущий размер рынка подкислителей в Южной Африке?

По прогнозам, среднегодовой темп роста рынка кислот в Южной Африке составит 7,80% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Подкислители в Южной Африке?

Corbion N.V., Archer Daniels Midland Company, Cargill, Incorporated, Tate & Lyle PLC, Isegen South Africa (Pty) Ltd — основные компании, работающие на рынке подкислителей в Южной Африке.

В какие годы охватывает рынок кислот в Южной Африке?

В отчете рассматривается исторический размер рынка кислот в Южной Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка кислот в Южной Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о промышленности кислотных добавок в Южной Африке

Статистические данные о доле, размере и темпах роста доходов на рынке подкислителей в Южной Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ подкислителей Южной Африки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.