Размер рынка кисломолочных напитков

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | USD 9.03 Billion |

|

|

Размер Рынка (2029) | USD 11.62 Billion |

|

|

Наибольшая доля по каналу распределения | Вне торговли |

|

|

CAGR (2024 - 2029) | 4.76 % |

|

|

Наибольшая доля по региону | Европа |

|

|

Концентрация Рынка | Низкий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кисломолочных напитков

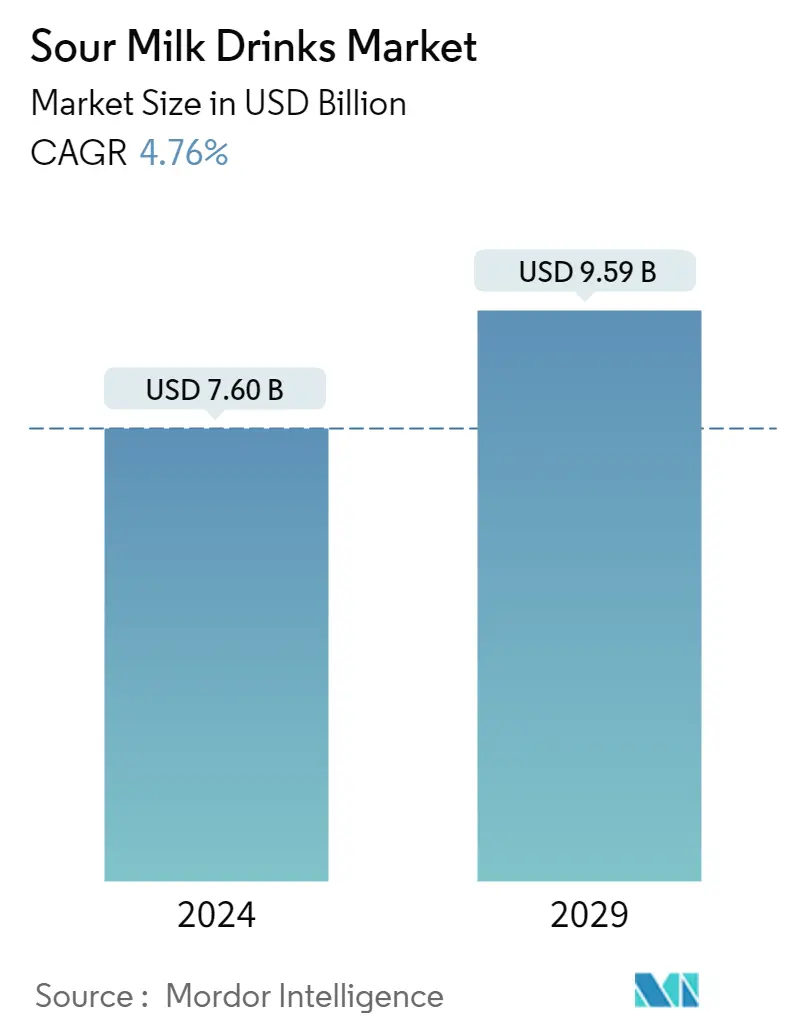

Объем рынка кисломолочных напитков оценивается в 7,60 млрд долларов США в 2024 году и, как ожидается, достигнет 9,59 млрд долларов США к 2029 году, а среднегодовой темп роста составит 4,76% в течение прогнозируемого периода (2024-2029 гг.).

Широкая доступность продуктов в сочетании с сильным проникновением розничных каналов стимулирует рынок.

- Гипермаркеты и супермаркеты в первую очередь обеспечивают высокую долю рынка внеторговых каналов. На долю супермаркетов и гипермаркетов пришлось 36,95% объёма продаж кисломолочных напитков в 2022 году. Европа является крупнейшим регионом потребления кисломолочных продуктов, и в 2022 году на неё пришлось 48,79% всего кисломолочного продукта, проданного в мире в супермаркетах и гипермаркетах.

- Эти магазины имеют обширные сети, обеспечивающие легкий доступ к потребителям в разных местах. В результате ключевые бренды предпочитают супермаркеты/гипермаркеты для вывода кисломолочных напитков на региональные рынки. В сентябре 2022 года компания Graham's The Family Dairy выпустила на европейский рынок через магазины Aldi новый кисломолочный напиток под названием Goodness of Kefir. Сети супермаркетов, предлагающие кисломолочные напитки, включают Safeway, Sobeys, Metro и Loblaw Companies.

- Прогнозируется, что онлайн-канал станет самым быстрорастущим каналом сбыта, поскольку современные потребители предпочитают покупать продукты онлайн из-за своего занятого образа жизни. В Северной Америке больше онлайн-продаж кисломолочных напитков, чем в других регионах. Около 22% канадцев регулярно планируют покупать продукты онлайн в 2021 году. В Канаде ключевые интернет-магазины, специализирующиеся на молочных продуктах, включают DairyCentral, Monforte Dairy, Bddybasket и Dairyland. По оценкам, среднегодовой темп роста онлайн-продаж кисломолочных напитков во всем мире составит 7,46% в течение прогнозируемого периода.

На мировом рынке доминирует спрос из Европы, за которой следует Ближний Восток.

- С 2017 по 2022 год мировое потребление кисломолочных напитков выросло на 14,15%. Кисломолочный напиток — древний продукт питания, который на протяжении тысячелетий был частью ежедневного рациона в разных странах. Европа и Ближний Восток являются крупнейшими потребителями кисломолочных напитков в мире, и в 2022 году их доля рынка составила 32,52% и 41,79% соответственно.

- Саудовская Аравия и Объединенные Арабские Эмираты являются основными рынками региона, и на них в совокупности приходилось 65,25% общего объема продаж кисломолочных напитков в регионе в 2022 году. Ключевыми факторами, способствующими росту рынка, являются высокие объемы производства сырого молока. , растущее предпочтение потребителей к качественным молочным продуктам и адекватное регулирование отрасли для облегчения производства и торговли молочными продуктами.

- Правительство Саудовской Аравии разрешило 100% ПИИ (прямые иностранные инвестиции) через автоматический маршрут для пищевой промышленности. В молочной промышленности зафиксированы значительные прямые иностранные инвестиции, составляющие около 30% прямых иностранных инвестиций в пищевую промышленность Саудовской Аравии. Саудовская Аравия является одной из крупнейших стран-потребителей кисломолочных напитков, поскольку лабан является ключевым компонентом традиционной кухни страны.

- В Европе продажи йогурта, по оценкам, зафиксируют среднегодовой темп роста в 4,50% в течение прогнозируемого периода, достигнув 40 103,14 миллиона долларов США к 2029 году. Кисломолочные напитки являются широко потребляемой категорией во всем регионе, при этом фруктовые вкусы являются наиболее популярными в ключевых странах, таких как Германия, Великобритания и Франция. В 2022 году 32% потребителей Великобритании были готовы платить больше за инновационные кисломолочные напитки.

- Ожидается, что Африка станет самым быстрорастущим рынком йогуртов с ожидаемым среднегодовым темпом роста 7,64% в стоимостном выражении в течение прогнозируемого периода. Рост рынка можно объяснить повышением осведомленности потребителей о питательной ценности кисломолочных напитков.

Тенденции мирового рынка кисломолочных напитков

- Производство молока растет во всем мире из-за таких факторов, как улучшение погодных условий, увеличение объема надоя на корову и изменение пищевых привычек потребителей.

Обзор отрасли кисломолочных напитков

Рынок кисломолочных напитков фрагментирован пять крупнейших компаний занимают 12,44%. Основными игроками на этом рынке являются компания Almarai, Dairy Farmers of America Inc., Gujarat Co-operative Milk Marketing Federation Ltd, Lifeway Foods Inc. и Nestlé SA (отсортировано в алфавитном порядке).

Лидеры рынка кисломолочных напитков

Almarai Company

Dairy Farmers of America Inc.

Gujarat Co-operative Milk Marketing Federation Ltd

Lifeway Foods Inc.

Nestlé SA

Other important companies include Green Valley Farms Market and Creamery, Hiland Dairy Foods Company LLC, Producers Dairy Foods Inc. (Umpqua Dairy).

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка кисломолочных напитков

- Июль 2022 г . Кооперативная федерация маркетинга молока Гуджарата объявила об инвестициях в размере 60 миллионов долларов США в новый молочный завод в Раджкоте для расширения сегмента молока, творога и пахты.

- Август 2021 г . Lifeway Foods Inc., производитель кефира и ферментированных пробиотических продуктов, расширила свое распространение кефира на ирландском рынке, разместив листинг на Tesco.

- Июль 2021 г . Lifeway Foods Inc. расширила дистрибуцию кефира на французский рынок через розничного продавца Costco France.

Отчет о рынке кисломолочных напитков – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Потребление на душу населения

-

4.2 Сырье/товарное производство

- 4.2.1 Молоко

-

4.3 Нормативно-правовая база

- 4.3.1 Россия

- 4.3.2 Саудовская Аравия

- 4.3.3 Южная Африка

- 4.3.4 Соединенные Штаты

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Канал распределения

- 5.1.1 Вне торговли

- 5.1.1.1 Магазины

- 5.1.1.2 Интернет-торговля

- 5.1.1.3 Специализированные розничные продавцы

- 5.1.1.4 Супермаркеты и гипермаркеты

- 5.1.1.5 Прочее (Складские клубы, АЗС и т.д.)

- 5.1.2 Он-Трейд

-

5.2 Область

- 5.2.1 Африка

- 5.2.1.1 По каналу распространения

- 5.2.1.2 Египет

- 5.2.1.3 Южная Африка

- 5.2.1.4 Остальная часть Африки

- 5.2.2 Азиатско-Тихоокеанский регион

- 5.2.2.1 По каналу распространения

- 5.2.2.2 Австралия

- 5.2.2.3 Индия

- 5.2.2.4 Индонезия

- 5.2.2.5 Пакистан

- 5.2.2.6 Южная Корея

- 5.2.3 Европа

- 5.2.3.1 По каналу распространения

- 5.2.3.2 Бельгия

- 5.2.3.3 Франция

- 5.2.3.4 Германия

- 5.2.3.5 Италия

- 5.2.3.6 Нидерланды

- 5.2.3.7 Россия

- 5.2.3.8 Испания

- 5.2.3.9 Турция

- 5.2.3.10 Великобритания

- 5.2.3.11 Остальная Европа

- 5.2.4 Средний Восток

- 5.2.4.1 По каналу распространения

- 5.2.4.2 Бахрейн

- 5.2.4.3 Иран

- 5.2.4.4 Кувейт

- 5.2.4.5 Мой собственный

- 5.2.4.6 Катар

- 5.2.4.7 Саудовская Аравия

- 5.2.4.8 Объединенные Арабские Эмираты

- 5.2.4.9 Остальной Ближний Восток

- 5.2.5 Северная Америка

- 5.2.5.1 По каналу распространения

- 5.2.5.2 Канада

- 5.2.5.3 Мексика

- 5.2.5.4 Соединенные Штаты

- 5.2.6 Южная Америка

- 5.2.6.1 По каналу распространения

- 5.2.6.2 Остальная часть Южной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Almarai Company

- 6.4.2 Dairy Farmers of America Inc.

- 6.4.3 Green Valley Farms Market and Creamery

- 6.4.4 Gujarat Co-operative Milk Marketing Federation Ltd

- 6.4.5 Hiland Dairy Foods Company LLC

- 6.4.6 Lifeway Foods Inc.

- 6.4.7 Nestlé SA

- 6.4.8 Producers Dairy Foods Inc. (Umpqua Dairy)

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРЕДПРИЯТИЙ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- ПОТРЕБЛЕНИЕ кисломолочных напитков на душу населения, кг, в мире, 2017–2029 гг.

- Рисунок 2:

- ПРОИЗВОДСТВО МОЛОКА, ТОННЫ, В МИРЕ, 2017–2021 гг.

- Рисунок 3:

- ОБЪЕМ ПРОДАВАНИЯ кисломолочных напитков, ТОННЫ ПО МИРУ, 2017–2029 гг.

- Рисунок 4:

- СТОИМОСТЬ КИСОМОЛОЧНЫХ НАПИТКОВ В МИРЕ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 5:

- ОБЪЕМ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 6:

- СТОИМОСТЬ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 7:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 г. ПРОТИВ 202

- Рисунок 8:

- СТОИМОСТНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 9:

- ОБЪЕМ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 10:

- ОБЪЕМ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 11:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 12:

- ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ В СТОИМОСТИ ПО СУБКАНАЛАМ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 13:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ПРОДАВШЕГО ЧЕРЕЗ МАГАЗИНЫ, В ТОННАХ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 14:

- ОБЪЕМ МОЛОЧНЫХ РЫНКОВ, ПРОДАВШИХ ЧЕРЕЗ МАГАЗИНЫ, В МИРЕ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 15:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ПРОДАВШЕГО ЧЕРЕЗ ОНЛАЙН-РОЗНИЦУ, В ТОННАХ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 16:

- ОБЪЕМ МОЛОЧНОЙ ПРОДАЖИ НА РЫНКЕ ОНЛАЙН-РОЗНИЦЫ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 17:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ПРОДАВШЕГО ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИХ РИТЕЙЛЕРОВ, В ТОННАХ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 18:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ПРОДАВШЕГО ЧЕРЕЗ СПЕЦИАЛИСТИЧЕСКИХ РИТЕЙЛЕРОВ, В США, В МИРЕ, 2017–2029 гг.

- Рисунок 19:

- ОБЪЕМ ПРОДАВАННОГО МОЛОЧНОГО РЫНКА ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, ТОННЫ, В МИРЕ, 2017–2029 гг.

- Рисунок 20:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ПРОДАВАЕМОГО ЧЕРЕЗ СУПЕРМАРКЕТЫ И ГИПЕРМАРКЕТЫ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 21:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ПРОДАВШЕГО ЧЕРЕЗ ДРУГИХ (СКЛАДСКИЕ КЛУБЫ, АЗС И Т.Д.), В ТОННАХ, В МИРЕ, 2017–2029 гг.

- Рисунок 22:

- СТОИМОСТЬ МОЛОЧНОГО РЫНКА, ПРОДАВШЕГО ЧЕРЕЗ ДРУГИХ (СКЛАДСКИЕ КЛУБЫ, ЗАПРАВОЧНЫЕ СТАНЦИИ И Т.Д.), В США, В МИРЕ, 2017–2029 гг.

- Рисунок 23:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ПРОДАВШЕГО ЧЕРЕЗ ON-TRADE, В ТОННАХ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 24:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ПРОДАВШЕГО ЧЕРЕЗ ON-TRADE, В ДОЛЛАРАХ США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 25:

- ОБЪЕМ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО РЕГИОНАМ, ТОННЫ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 26:

- СТОИМОСТЬ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО РЕГИОНАМ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 27:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО РЕГИОНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 28:

- ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ В СТОИМОСТИ, ПО РЕГИОНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 29:

- ОБЪЕМ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 30:

- СТОИМОСТЬ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 31:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 г. ПРОТИВ 202

- Рисунок 32:

- СТОИМОСТНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 33:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ТОННЫ, АФРИКА, 2017–2029 гг.

- Рисунок 34:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ДОЛЛ. США, АФРИКА, 2017–2029 гг.

- Рисунок 35:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 36:

- ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ В СТОИМОСТИ, ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 37:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ЕГИПЕТ, 2017–2029 гг.

- Рисунок 38:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, ЕГИПЕТ, 2017–2029 гг.

- Рисунок 39:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ЮЖНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 40:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, ЮЖНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 41:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ОСТАЛЬНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 42:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, ОСТАЛЬНАЯ АФРИКА, 2017–2029 гг.

- Рисунок 43:

- ОБЪЕМ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 44:

- СТОИМОСТЬ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 45:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 г. ПРОТИВ 202

- Рисунок 46:

- СТОИМОСТНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 47:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ТОННЫ, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 48:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 49:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 50:

- ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ В СТОИМОСТИ, ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 51:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, АВСТРАЛИЯ, 2017 – 2029 гг.

- Рисунок 52:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, АВСТРАЛИЯ, 2017–2029 гг.

- Рисунок 53:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ИНДИЯ, 2017–2029 гг.

- Рисунок 54:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, ИНДИЯ, 2017–2029 гг.

- Рисунок 55:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ИНДОНЕЗИЯ, 2017–2029 гг.

- Рисунок 56:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, ИНДОНЕЗИЯ, 2017–2029 гг.

- Рисунок 57:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ПАКИСТАН, 2017–2029 гг.

- Рисунок 58:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, ПАКИСТАН, 2017–2029 гг.

- Рисунок 59:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ЮЖНАЯ КОРЕЯ, 2017 – 2029 гг.

- Рисунок 60:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, ЮЖНАЯ КОРЕЯ, 2017–2029 гг.

- Рисунок 61:

- ОБЪЕМ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 62:

- СТОИМОСТЬ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 63:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 г. ПРОТИВ 202

- Рисунок 64:

- СТОИМОСТНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 65:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ТОННЫ, ЕВРОПА, 2017–2029 гг.

- Рисунок 66:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ДОЛЛ. США, ЕВРОПА, 2017–2029 гг.

- Рисунок 67:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 68:

- ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ В СТОИМОСТИ, ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 69:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, БЕЛЬГИЯ, 2017–2029 гг.

- Рисунок 70:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, БЕЛЬГИЯ, 2017–2029 гг.

- Рисунок 71:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ФРАНЦИЯ, 2017–2029 гг.

- Рисунок 72:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, ФРАНЦИЯ, 2017–2029 гг.

- Рисунок 73:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ГЕРМАНИЯ, 2017 – 2029 гг.

- Рисунок 74:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, ГЕРМАНИЯ, 2017–2029 гг.

- Рисунок 75:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ИТАЛИЯ, 2017 – 2029 гг.

- Рисунок 76:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, ИТАЛИЯ, 2017–2029 гг.

- Рисунок 77:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, НИДЕРЛАНДЫ, 2017–2029 гг.

- Рисунок 78:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, НИДЕРЛАНДЫ, 2017–2029 гг.

- Рисунок 79:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, РОССИЯ, 2017 - 2029 гг.

- Рисунок 80:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, РОССИЯ, 2017–2029 гг.

- Рисунок 81:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ИСПАНИЯ, 2017–2029 гг.

- Рисунок 82:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, ИСПАНИЯ, 2017–2029 гг.

- Рисунок 83:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ТУРЦИЯ, 2017 – 2029 гг.

- Рисунок 84:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, ТУРЦИЯ, 2017–2029 гг.

- Рисунок 85:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ВЕЛИКОБРИТАНИЯ, 2017–2029 гг.

- Рисунок 86:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, ВЕЛИКОБРИТАНИЯ, 2017–2029 гг.

- Рисунок 87:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ОСТАЛЬНАЯ ЕВРОПА, 2017–2029 гг.

- Рисунок 88:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, ОСТАЛЬНАЯ ЕВРОПА, 2017–2029 гг.

- Рисунок 89:

- ОБЪЕМ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 90:

- СТОИМОСТЬ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 91:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 г. ПРОТИВ 202

- Рисунок 92:

- СТОИМОСТНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 93:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ТОННЫ, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 94:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ДОЛЛ. США, БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 95:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 96:

- ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ В СТОИМОСТИ, ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 97:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, БАХРЕЙН, 2017–2029 гг.

- Рисунок 98:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, БАХРЕЙН, 2017–2029 гг.

- Рисунок 99:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ИРАН, 2017–2029 гг.

- Рисунок 100:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, ИРАН, 2017–2029 гг.

- Рисунок 101:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, КУВЕЙТ, 2017–2029 гг.

- Рисунок 102:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, КУВЕЙТ, 2017–2029 гг.

- Рисунок 103:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ОМАН, 2017–2029 гг.

- Рисунок 104:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, ОМАН, 2017–2029 гг.

- Рисунок 105:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, КАТАР, 2017–2029 гг.

- Рисунок 106:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, КАТАР, 2017–2029 гг.

- Рисунок 107:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, САУДОВСКАЯ АРАВИЯ, 2017–2029 гг.

- Рисунок 108:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, САУДОВСКАЯ АРАВИЯ, 2017–2029 гг.

- Рисунок 109:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ОБЪЕДИНЕННЫЕ АРАБСКИЕ ЭМИРАТЫ, 2017–2029 гг.

- Рисунок 110:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, ОБЪЕДИНЕННЫЕ АРАБСКИЕ ЭМИРАТЫ, 2017–2029 гг.

- Рисунок 111:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ОСТАЛЬНОЙ БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 112:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, ОСТАЛЬНОЙ БЛИЖНИЙ ВОСТОК, 2017–2029 гг.

- Рисунок 113:

- ОБЪЕМ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 114:

- СТОИМОСТЬ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 115:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 г. ПРОТИВ 202

- Рисунок 116:

- СТОИМОСТНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 117:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ТОННЫ, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 118:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 119:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 120:

- ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ В СТОИМОСТИ, ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 121:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, КАНАДА, 2017–2029 гг.

- Рисунок 122:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, КАНАДА, 2017–2029 гг.

- Рисунок 123:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, МЕКСИКА, 2017–2029 гг.

- Рисунок 124:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛАРЫ США, МЕКСИКА, 2017–2029 гг.

- Рисунок 125:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, США, 2017–2029 гг.

- Рисунок 126:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, США, 2017–2029 гг.

- Рисунок 127:

- ОБЪЕМ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ТОННЫ, МИРОВОЙ, 2017–2029 гг.

- Рисунок 128:

- СТОИМОСТЬ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛАМ РАСПРЕДЕЛЕНИЯ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 129:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 г. ПРОТИВ 202

- Рисунок 130:

- СТОИМОСТНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО КАНАЛУ РАСПРЕДЕЛЕНИЯ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202

- Рисунок 131:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ТОННЫ, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 132:

- ОБЪЕМ МОЛОЧНОГО РЫНКА ПО КАТЕГОРИЯМ, ДОЛЛ. США, ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 133:

- ОБЪЕМНАЯ ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 134:

- ДОЛЯ РЫНКА КИСОМОЛОЧНЫХ НАПИТКОВ В СТОИМОСТИ, ПО СТРАНАМ, %, В МИРЕ, 2017 Г. ПРОТИВ 2023 Г. ПРОТИВ 202 Г.

- Рисунок 135:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ТОННЫ, ОСТАЛЬНАЯ ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 136:

- ОБЪЕМ МОЛОЧНОГО РЫНКА, ДОЛЛ. США, ОСТАЛЬНАЯ ЮЖНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 137:

- САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ МЕРОПРИЯТИЙ, В МИРЕ, 2017–2029 гг.

- Рисунок 138:

- САМЫЕ ПРИНЯТЫЕ СТРАТЕГИИ, В МИРЕ, 2017–2029 гг.

- Рисунок 139:

- ДОЛЯ СТОИМОСТИ ОСНОВНЫХ ИГРОКОВ, %, В МИРЕ, 2022 Г.

Сегментация отрасли кисломолочных напитков

Off-Trade и On-Trade рассматриваются как сегменты канала сбыта. Африка, Азиатско-Тихоокеанский регион, Европа, Ближний Восток, Северная Америка, Южная Америка покрываются сегментами по регионам.

- Гипермаркеты и супермаркеты в первую очередь обеспечивают высокую долю рынка внеторговых каналов. На долю супермаркетов и гипермаркетов пришлось 36,95% объёма продаж кисломолочных напитков в 2022 году. Европа является крупнейшим регионом потребления кисломолочных продуктов, и в 2022 году на неё пришлось 48,79% всего кисломолочного продукта, проданного в мире в супермаркетах и гипермаркетах.

- Эти магазины имеют обширные сети, обеспечивающие легкий доступ к потребителям в разных местах. В результате ключевые бренды предпочитают супермаркеты/гипермаркеты для вывода кисломолочных напитков на региональные рынки. В сентябре 2022 года компания Graham's The Family Dairy выпустила на европейский рынок через магазины Aldi новый кисломолочный напиток под названием Goodness of Kefir. Сети супермаркетов, предлагающие кисломолочные напитки, включают Safeway, Sobeys, Metro и Loblaw Companies.

- Прогнозируется, что онлайн-канал станет самым быстрорастущим каналом сбыта, поскольку современные потребители предпочитают покупать продукты онлайн из-за своего занятого образа жизни. В Северной Америке больше онлайн-продаж кисломолочных напитков, чем в других регионах. Около 22% канадцев регулярно планируют покупать продукты онлайн в 2021 году. В Канаде ключевые интернет-магазины, специализирующиеся на молочных продуктах, включают DairyCentral, Monforte Dairy, Bddybasket и Dairyland. По оценкам, среднегодовой темп роста онлайн-продаж кисломолочных напитков во всем мире составит 7,46% в течение прогнозируемого периода.

| Канал распределения | Вне торговли | Магазины | |

| Интернет-торговля | |||

| Специализированные розничные продавцы | |||

| Супермаркеты и гипермаркеты | |||

| Прочее (Складские клубы, АЗС и т.д.) | |||

| Он-Трейд | |||

| Область | Африка | По каналу распространения | |

| Египет | |||

| Южная Африка | |||

| Остальная часть Африки | |||

| Азиатско-Тихоокеанский регион | По каналу распространения | ||

| Австралия | |||

| Индия | |||

| Индонезия | |||

| Пакистан | |||

| Южная Корея | |||

| Европа | По каналу распространения | ||

| Бельгия | |||

| Франция | |||

| Германия | |||

| Италия | |||

| Нидерланды | |||

| Россия | |||

| Испания | |||

| Турция | |||

| Великобритания | |||

| Остальная Европа | |||

| Средний Восток | По каналу распространения | ||

| Бахрейн | |||

| Иран | |||

| Кувейт | |||

| Мой собственный | |||

| Катар | |||

| Саудовская Аравия | |||

| Объединенные Арабские Эмираты | |||

| Остальной Ближний Восток | |||

| Северная Америка | По каналу распространения | ||

| Канада | |||

| Мексика | |||

| Соединенные Штаты | |||

| Южная Америка | По каналу распространения | ||

| Остальная часть Южной Америки | |||

Определение рынка

- Масло - Сливочное масло представляет собой твердую эмульсию жировых шариков, воды и неорганических солей желтого или белого цвета, получаемую путем сбивания сливок из коровьего молока.

- Молочный - Молочные продукты включают молоко и любые продукты, изготовленные из молока, включая масло, сыр, мороженое, йогурт, а также сгущенное и сухое молоко.

- Замороженные Десерты - Замороженный молочный десерт означает и включает продукты, содержащие молоко или сливки и другие ингредиенты, которые замораживаются или полузамораживаются перед употреблением, такие как ледяное молоко или шербет, включая замороженные молочные десерты для специальных диетических целей и сорбет.

- Кисломолочные напитки - Простокваша — густое свернувшееся молоко с кислым вкусом, получаемое в результате брожения молока. В исследовании рассмотрены кисломолочные напитки кефир, лабан, пахта.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итеративного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, а средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и обращения аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки