| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

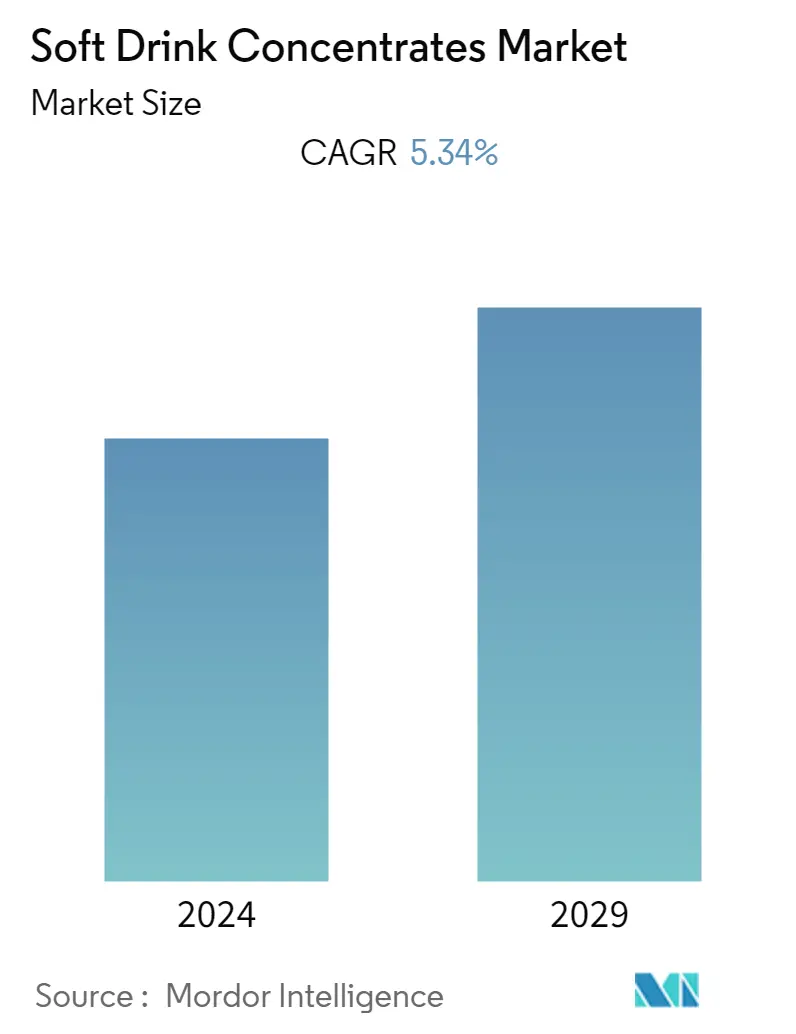

| CAGR | 5.34 % |

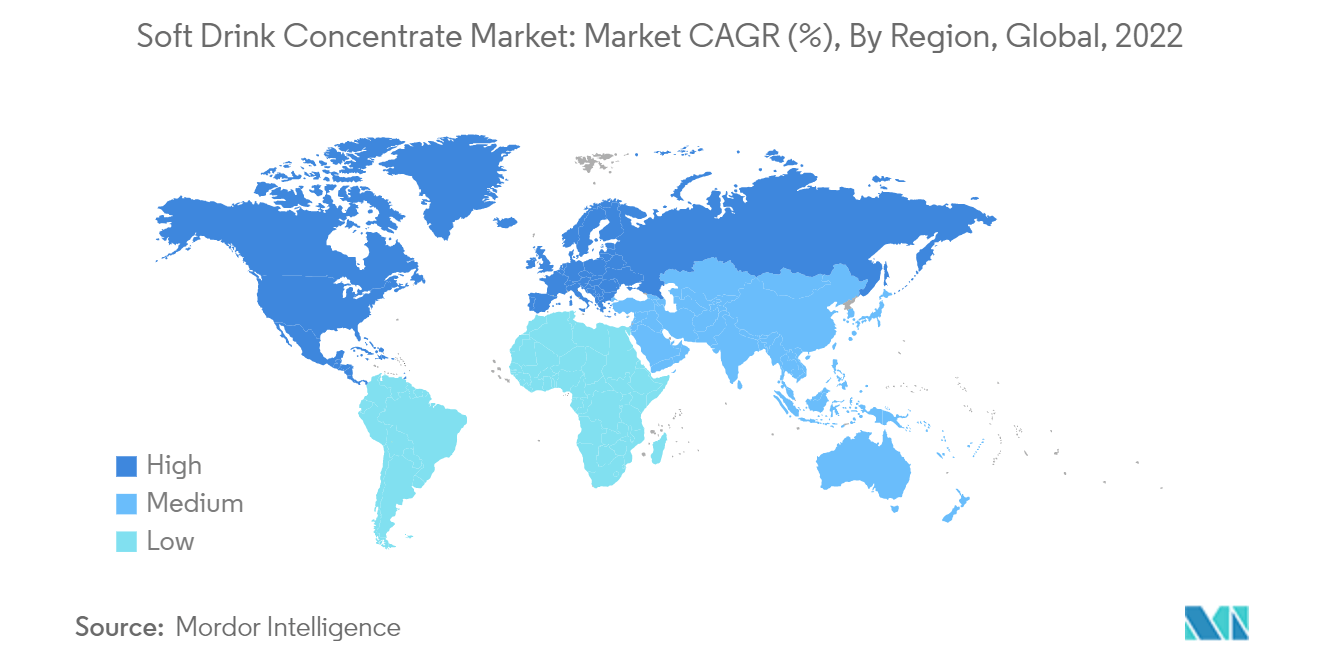

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

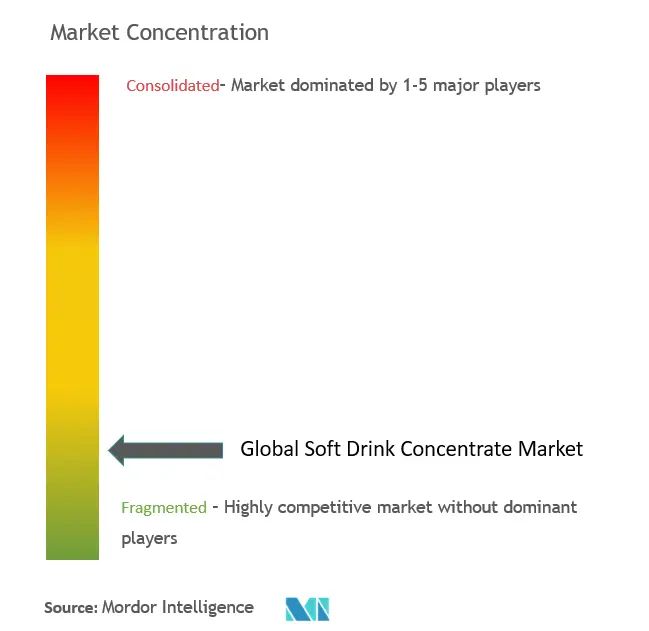

| Концентрация Рынка | Низкий |

Ключевые игроки.webp)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка концентратов безалкогольных напитков

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста мирового рынка концентратов безалкогольных напитков составит 5,34%.

Всплеск урбанизации в развивающихся странах привел к росту спроса на готовую еду и напитки. Это привело к легкой доступности концентратов безалкогольных напитков на развивающихся рынках для удовлетворения спроса без возникновения дефицита предложения. Однако потребители в развивающихся странах склоняют свой интерес к натуральным напиткам без следов искусственных подсластителей. Благодаря этому рынок концентратов безалкогольных напитков на устоявшихся рынках движется к зрелости. Кроме того, растущее предпочтение потребителей к таким напиткам подпитывает рынок. Кроме того, потенциал роста рынка зависит от исследований и разработок, а также от возможностей внедрения новых вкусов концентратов.

Кроме того, согласно прогнозам, мировой рынок концентратов безалкогольных напитков в течение прогнозируемого периода значительно разовьется благодаря увеличению потребительского спроса на более здоровую продукцию. Более того, ожидается, что растущие расходы населения на безалкогольные напитки как в развивающихся, так и в развитых странах также повысят спрос на напитки. По данным Управления национальной статистики, в 2021 году годовые расходы на фруктовые, овощные соки и другие безалкогольные напитки в Соединенном Королевстве составили 8,98 млрд фунтов стерлингов (11,3 млрд долларов США). Это, вероятно, ускорит расширение мирового рынка концентратов безалкогольных напитков в ближайшие годы. Кроме того, ожидается, что повышение осведомленности потребителей о преимуществах концентратов безалкогольных напитков будет способствовать росту мирового рынка концентратов безалкогольных напитков. Ключевые участники отрасли работают над новыми продуктами, которые побуждают людей потреблять их продукцию, что, вероятно, приведет к увеличению продаж безалкогольных напитков на международном уровне. Более того, изменение образа жизни потребителей в сочетании с ростом спроса на продукты питания и напитки, вероятно, ускорит рост мирового рынка концентратов безалкогольных напитков. Кроме того, ожидается, что резкий рост числа клиентов по всему миру будет стимулировать расширение мирового рынка концентратов безалкогольных напитков.

Тенденции рынка концентратов безалкогольных напитков

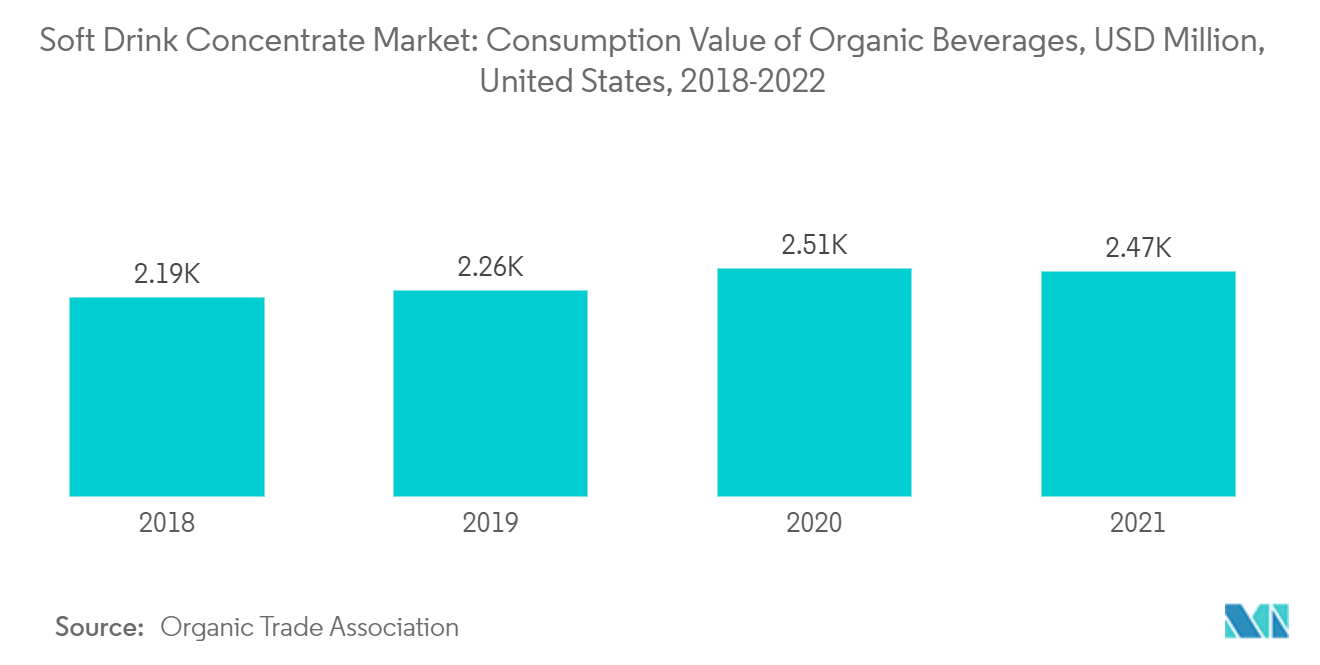

Повышенный спрос на органические безалкогольные напитки

Растущая осведомленность о преимуществах органических напитков способствовала росту количества органических безалкогольных напитков на рынке. Органические безалкогольные напитки — это напитки, изготовленные из свежих органических фруктов или овощей, выращенных на фермах без инсектицидов и пестицидов, продукты, изготовленные без ионизирующего излучения и без использования широкого спектра пищевых добавок. Однако он содержит натуральные подсластители, низкую калорийность и высокую пищевую ценность. Хотя традиционные безалкогольные напитки по-прежнему популярны, осведомленность о чрезмерном потреблении кофеина, негативная пресса о госпитализациях и смертях от употребления безалкогольных напитков, а также целостное движение за здоровье и благополучие привели к изменению этой категории. По данным Иностранной сельскохозяйственной службы Министерства сельского хозяйства США; Согласно Global Organic Trade Guide, в 2022 году стоимость потребления органических напитков в Индии составила 92 миллиона долларов США.

На рынке наблюдается рост потребления органических безалкогольных напитков, и бренды разрабатывают эти напитки с использованием органических и/или натуральных ингредиентов, которые считаются лучшей альтернативой. Помимо заявлений о функциональных ингредиентах, бренды позиционируют свою продукцию как чистую этикетку, которая включает чистые, органические, натуральные и полезные для здоровья напитки, чтобы привлечь потребителей и стимулировать рост рынка.

Азиатско-Тихоокеанский регион — самый быстрорастущий регион

Прогнозируется, что рынок концентратов безалкогольных напитков в Азиатско-Тихоокеанском регионе будет расти в течение прогнозируемого периода. Такие страны, как Австралия, Япония и Индия, все чаще принимают концентраты безалкогольных напитков, в первую очередь из-за увеличения располагаемого дохода и растущей осведомленности людей о здоровье. Более того, ожидается, что Китай станет крупнейшим источником дохода на рынке концентратов безалкогольных напитков. Некоторые производители концентратов безалкогольных напитков специально ориентированы на детей. Кроме того, ожидается, что растущий ассортимент концентратов безалкогольных напитков будет способствовать расширению рынка. Например, в сентябре 2021 года бренд концентратов безалкогольных напитков Rasna купил безалкогольный напиток Made in India под названием Indie Cola. Компания вошла в сегмент, в котором доминировали такие компании, как Coca-Cola, Thums Up и Pepsi.

Индустрия безалкогольных напитков стимулируется потребностью потребителей в переработанных пищевых продуктах, независимо от их питательной ценности и вкуса. Кроме того, ожидается, что повышение осведомленности потребителей о преимуществах концентратов безалкогольных напитков будет способствовать росту рынка концентратов безалкогольных напитков. Например, индийский производитель фруктовых концентратов позиционирует свою продукцию преимущественно для индийских детей. Помимо развития продукции и каналов продаж, производители концентратов безалкогольных напитков также уделяют особое внимание совершенствованию упаковки для удовлетворения одновременного потребительского спроса на упаковку.

Обзор отрасли концентратов безалкогольных напитков

Рынок концентратов безалкогольных напитков отличается высокой конкуренцией благодаря сильному присутствию отечественных и глобальных игроков, таких как The Coca-Cola Company, RC Cola International, Dohler GmbH, Pepsico Inc. и Keurig Dr. Pepper, Inc. Ключевые игроки сосредоточены на слияния, расширения, поглощения и партнерские отношения с другими компаниями, а также разработка новых продуктовых стратегий для расширения присутствия компании и привлечения большей потребительской базы. Например, в феврале 2021 года компания CocaCola Germany объявила, что с марта она будет предлагать некоторые из своих самых популярных брендов в виде газированных сиропов, что позволит потребителям готовить напитки дома, просто добавляя газированную воду. Содовые сиропы будут доступны онлайн и в некоторых розничных точках. Они будут предлагаться в стеклянной бутылке объемом 0,33 л, из которой можно приготовить 5 л готового напитка.

Лидеры рынка концентратов безалкогольных напитков

-

The Coca-Cola Company

-

RC Cola International

-

Dohler GmbH

-

Pepsico Inc.

-

Keurig Dr Pepper, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка концентратов безалкогольных напитков

- В марте 2022 года подразделение SodaStream компании PepsiCo выпустило в Калифорнии смеси сиропов Pepsi, которые можно использовать с газированной водой, произведенной с помощью устройства для газировки, сделанного своими руками. Сиропы также были доступны для Pepsi Zero Sugar, Diet Pepsi, Sierra Mist Zero Sugar и Sierra Mist.

- В сентябре 2021 года бренд концентратов безалкогольных напитков Rasna вышел в категорию безалкогольных напитков, запустив Indie Cola. Этот продукт из фруктовой колы выпускался для семей среднего класса в небольших городах, а затем для элитной публики метрополитена.

- В сентябре 2021 года PepsiCo выпустила квартет фирменных сиропов SodaStream со вкусами Pepsi, Pepsi Max, 7up и 7up Free, каждая бутылка объемом 440 мл позволяет потребителям приготовить девять литров безалкогольного напитка. Выпуск сиропов был направлен на то, чтобы побудить покупателей сократить количество отходов в упаковке, покупая меньше банок и бутылок ведущих напитков PepsiCo.

Сегментация отрасли по производству концентратов безалкогольных напитков

Концентрат безалкогольных напитков – это напитки, содержащие газированную или очищенную воду, подсластители и вкусоароматические вещества. Подсластителями могут быть сахар, кукурузный сироп с фруктозой, фруктовый сок или заменители сахара, то есть искусственные или натуральные. Мировой рынок концентратов безалкогольных напитков сегментирован по типу, каналу сбыта и географическому положению. По типу включают газированные напитки и негазированные напитки. По каналам сбыта рынок сегментирован на супермаркеты и гипермаркеты, магазины повседневного спроса, интернет-магазины и другие каналы сбыта. По географическому признаку рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Тип | Газированный | ||

| Негазированный | |||

| Канал распределения | Супермаркеты/гипермаркеты | ||

| Магазины | |||

| Розничные интернет-магазины | |||

| Другие каналы сбыта | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Остальная часть Северной Америки | |||

| Европа | Испания | ||

| Великобритания | |||

| Германия | |||

| Франция | |||

| Италия | |||

| Россия | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Австралия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Южная Африка | ||

| Объединенные Арабские Эмираты | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка концентратов безалкогольных напитков

Каков текущий размер рынка концентратов безалкогольных напитков?

Прогнозируется, что на рынке концентратов безалкогольных напитков среднегодовой темп роста составит 5,34% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Концентраты безалкогольных напитков?

The Coca-Cola Company, RC Cola International, Dohler GmbH, Pepsico Inc., Keurig Dr Pepper, Inc. — основные компании, работающие на рынке концентратов безалкогольных напитков.

Какой регион на рынке Концентраты безалкогольных напитков является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Концентраты безалкогольных напитков?

В 2024 году Северная Америка будет занимать наибольшую долю рынка концентратов безалкогольных напитков.

Какие годы охватывает рынок концентратов безалкогольных напитков?

В отчете рассматривается исторический размер рынка концентратов безалкогольных напитков за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка концентратов безалкогольных напитков на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Beverages Reports

Popular Food & Beverage Reports

Отчет об отрасли концентратов безалкогольных напитков

Статистические данные о доле, размере и темпах роста выручки на рынке концентратов безалкогольных напитков в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ концентратов безалкогольных напитков включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.