| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

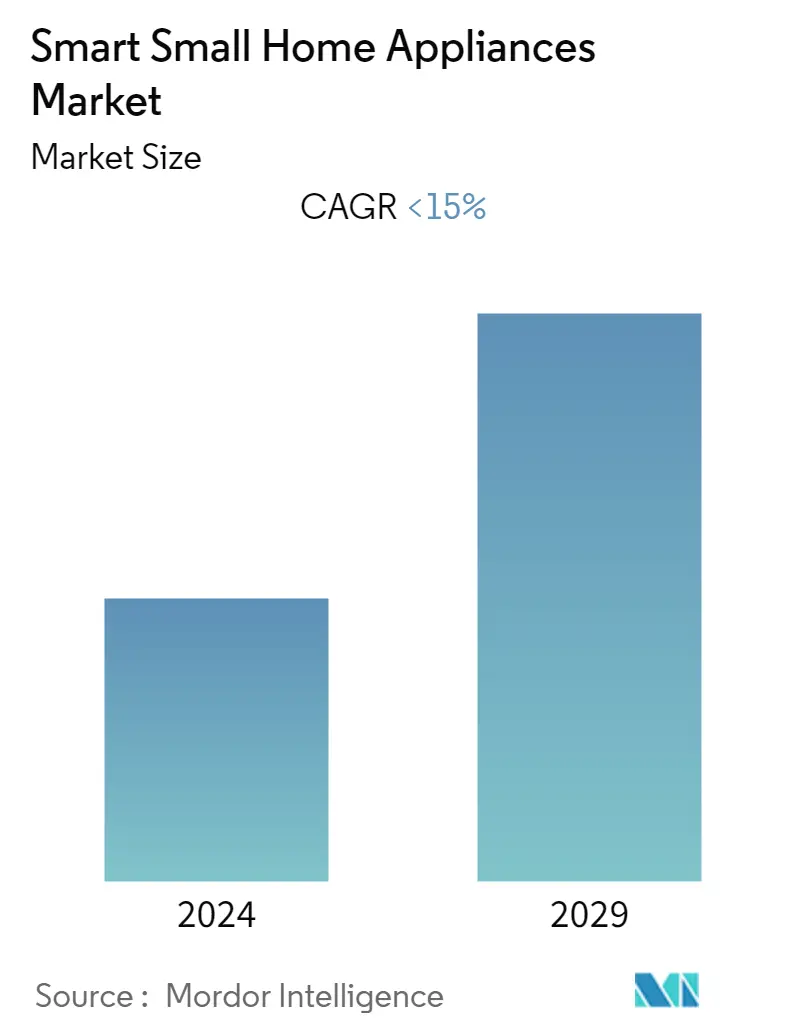

| CAGR | 15.00 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

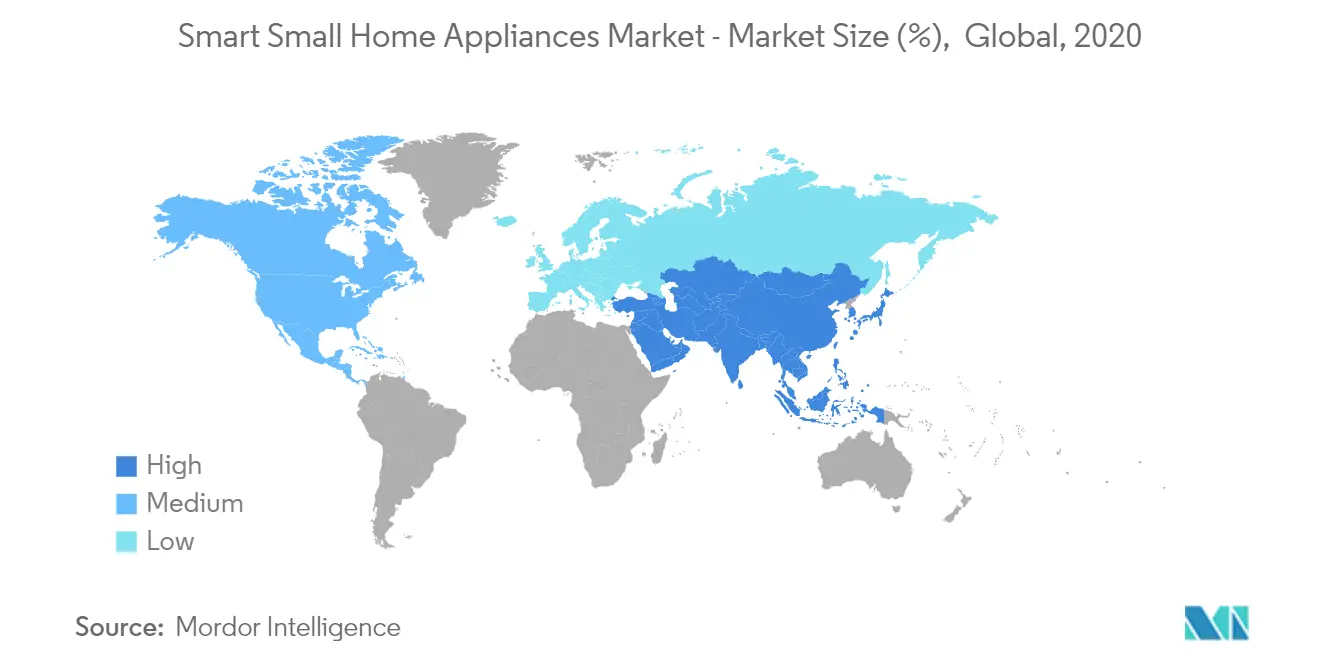

| Самый Большой Рынок | Северная Америка |

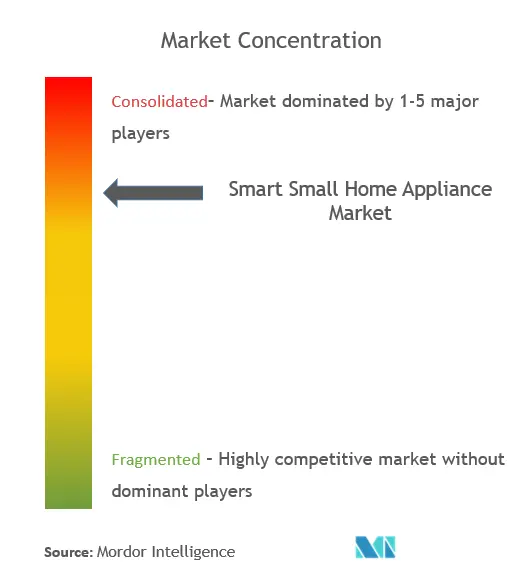

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка умной малой бытовой техники

Малая умная бытовая техника — это класс подключенного оборудования нового поколения, которое предназначено для управления с помощью команд центральной системы или связи с другими приборами в сети и принятия определенных решений за владельца. Концепция умной малой бытовой техники, которая позволяет пользователю управлять повседневными бытовыми приборами, такими как очистители воздуха, пылесосы, увлажнители воздуха, умные кофеварки и т. д., с использованием какой-либо сети, весьма увлекательна.

Однако рынок сталкивается с некоторыми проблемами, которые препятствуют его росту на рынке. Некоторые из основных проблем, с которыми сталкивается отрасль, — это недостаточная осведомленность потребителей и растущие угрозы конфиденциальности. Принимая во внимание, что рост рынка будет дополнительно поддерживаться различными рыночными тенденциями, такими как облачные технологии, развитие технологий искусственного интеллекта, стремительное внедрение Интернета вещей (IoT).

Рынок пострадал от COVID-19 из-за сокращения производства из-за введения карантина и, как следствие, остановки логистики и производства на заводах или их сборки. Смещение спроса со стороны жилых помещений из-за падения доходов на людей, которые перешли на культуру работы на дому (WFH) и, таким образом, требовали умную мелкую бытовую технику, которая облегчала совмещение их жилого и рабочего пространства.

Тенденции рынка умной малой бытовой техники

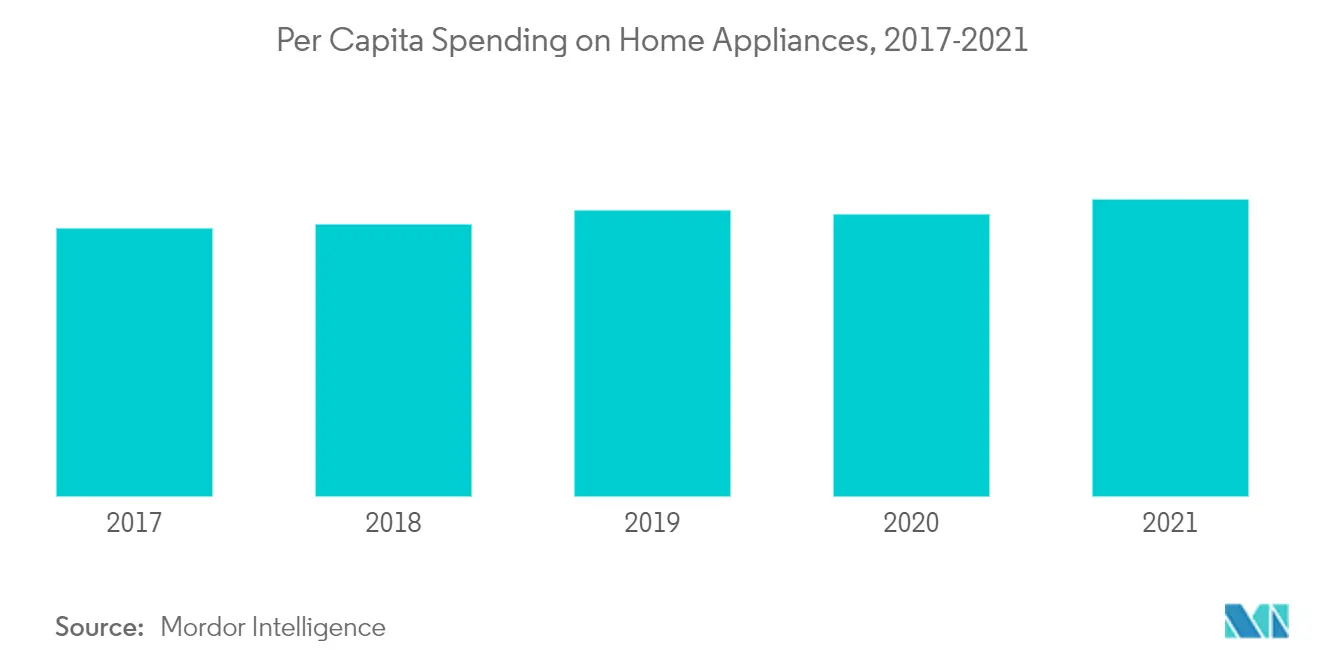

Расходы на бытовую технику на душу населения, свидетельствующие о росте рынка

Расходы на бытовую технику на душу населения означают рост рынка умной малой бытовой техники, поскольку он направляет расходы людей в развитых и развивающихся странах на интеллектуальную технику, а бытовая техника имеет тенденцию к росту за последние 5 лет, а также из-за COVID-19. С 19 года продажи умной бытовой техники резко вырастут из-за перемещения рабочего места только в дом и, следовательно, повышения уровня комфорта на своем месте. Такой рост расходов на бытовую технику на душу населения привел к значительному росту рынка умной малой бытовой техники, который, как ожидается, будет расти и в течение прогнозируемого периода.

В Азии ожидается значительный рост рынка

Крупнейший рынок умной малой бытовой техники в Азиатско-Тихоокеанском регионе, учитывая факторы увеличения располагаемого дохода, домохозяйств с двойным доходом и изменения образа жизни, позволил бытовым потребителям в Китае покупать интеллектуальную мелкую бытовую технику на основе искусственного интеллекта. Китай является одним из крупнейших рынков бытовой техники, что также делает его привлекательным регионом для умной мелкой бытовой техники. За ней следует Япония, один из крупнейших инвесторов в интеллектуальную мелкую бытовую технику в регионе. Он увеличил инвестиции в продукты для подключенного дома и широкое распространение умной мелкой бытовой техники, что привело к быстрому росту размера рынка, поскольку искусственный интеллект проник на рынок, а умные пылесосы со встроенной в них звуковой системой доказали свое широкое проникновение на рынок Японии. рынок умной мелкой бытовой техники.

Другие небольшие и развитые или развивающиеся страны, такие как Сингапур, Гонконг и т. д., имеют высокий уровень проникновения, но являются сравнительно небольшими рынками по сравнению с Индией.

Обзор отрасли умной малой бытовой техники

Рынок умной малой бытовой техники консолидирован и, в частности, возглавляется некоторыми ведущими технологически продвинутыми электрическими брендами, которые предлагают самые инновационные и удобные для пользователя продукты. Благодаря технологическим достижениям и инновациям продуктов компании среднего и малого размера увеличивают свое присутствие на рынке, заключая новые контракты и осваивая новые рынки.

Некоторые из наиболее известных в мире компаний по производству бытовой электроники, такие как Whirlpool, GE Appliances, LG и т. д., оставляют свой след на рынке умной бытовой техники, производя интеллектуальные технологические устройства. Сместив фокус со зрелых бизнесов, таких как смартфоны и телевизоры, эти компании получили преимущество благодаря раннему выходу на рынок. Это усилило конкуренцию в электротехнической отрасли за счет новых инноваций и импровизации в существующих устройствах за счет внедрения интеллектуальных небольших приборов для достижения той же цели.

Вдобавок ко всему, поставщики изо всех сил пытаются определить ценностное предложение для умной мелкой бытовой техники и должным образом продвигать свою продукцию, чтобы распространить информацию среди потенциальных клиентов. Кроме того, цена на интеллектуальную мелкую бытовую технику очень высока и может быть доступна только элитным слоям общества, что ограничивает клиентскую базу рынка мелкой умной бытовой техники. Тем не менее, продавцы инвестируют в рекламные и информационные кампании, которые помогут им позиционировать свои бренды на рынке и в то же время побудят клиентов покупать продукцию, что дает преимущество в конкурентной среде среди брендов, повышая осведомленность общественности об их продукции. продукты.

Лидеры рынка умной малой бытовой техники

-

Bosch

-

Whirlpool

-

LG

-

Samsung

-

Electrolux

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли умной малой бытовой техники

В отчете представлен полный справочный анализ рынка Умная малая бытовая техника, который включает оценку экономики, обзор рынка, оценку размера рынка для ключевых сегментов, а также возникающие тенденции на рынке, динамику рынка и ключевые профили компаний. Рынок умной малой бытовой техники сегментирован по типу продукта на умные чайники/кофеварки, умные пылесосы, умные очистители воздуха, умные увлажнители воздуха и другие, по каналу сбыта — в автономном и онлайн-режиме, а также по географическому положению — Северная Америка, Европа, Азиатско-Тихоокеанский регион. , Латинская Америка, Ближний Восток и Африка. В отчете представлен размер рынка и прогнозы стоимости малой умной бытовой техники (в миллионах долларов США) для всех вышеуказанных сегментов.

| По типу | Умная кофеварка/чайник |

| Умный пылесос | |

| Умный очиститель воздуха | |

| Умный увлажнитель воздуха | |

| Другие продукты | |

| По каналу распространения | В сети |

| Не в сети | |

| По географии | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Латинская Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка умной малой бытовой техники

Каков текущий размер рынка умной малой бытовой техники?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) рынок умной малой бытовой техники будет регистрировать среднегодовой темп роста менее 15%.

Кто являются ключевыми игроками на рынке Умная малая бытовая техника?

Bosch, Whirlpool, LG, Samsung, Electrolux — основные компании, работающие на рынке умной малой бытовой техники.

Какой регион на рынке Умная малая бытовая техника является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Умная малая бытовая техника?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка умной малой бытовой техники.

Какие годы охватывает рынок умной малой бытовой техники?

В отчете рассматривается исторический размер рынка смарт-малой бытовой техники за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка смарт-малой бытовой техники на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Home Appliances Reports

Popular Home and Property Improvement Reports

Отчет об отрасли умной малой бытовой техники

Статистические данные о доле, размере и темпах роста доходов на рынке малой умной бытовой техники в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ умной малой бытовой техники включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.