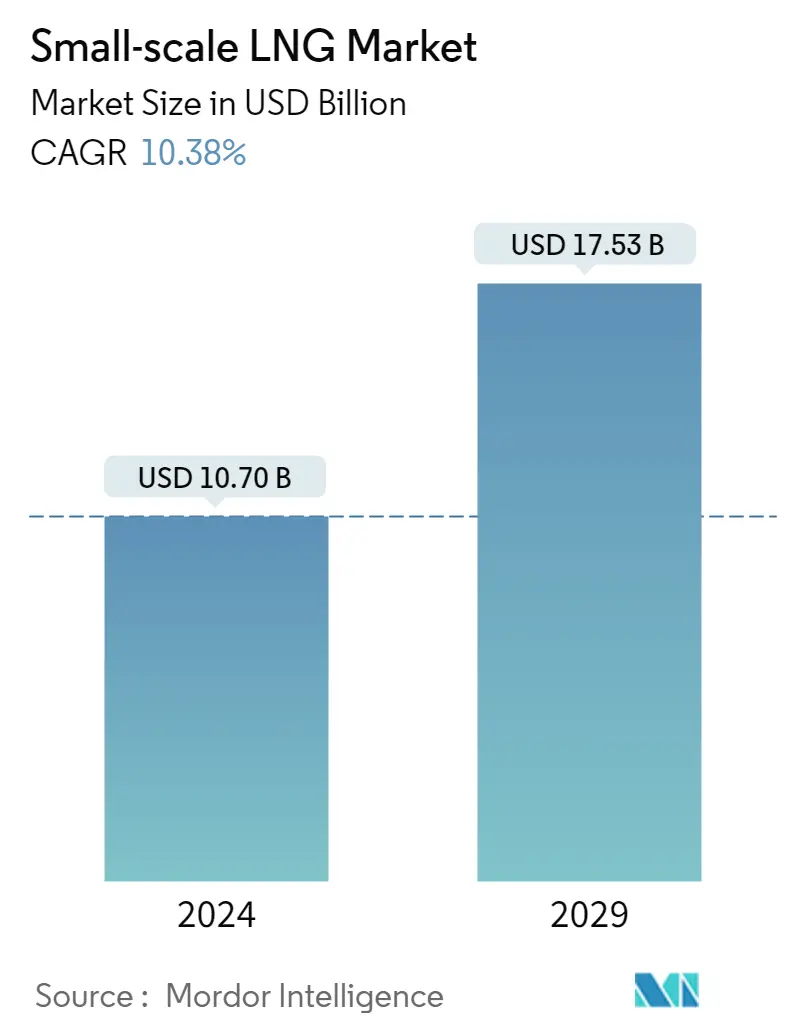

Размер рынка малотоннажного СПГ

| Период исследования | 2020 - 2029 |

| Размер рынка (2024) | USD 10.70 миллиардов долларов США |

| Размер рынка (2029) | USD 17.53 миллиарда долларов США |

| CAGR(2024 - 2029) | 10.38 % |

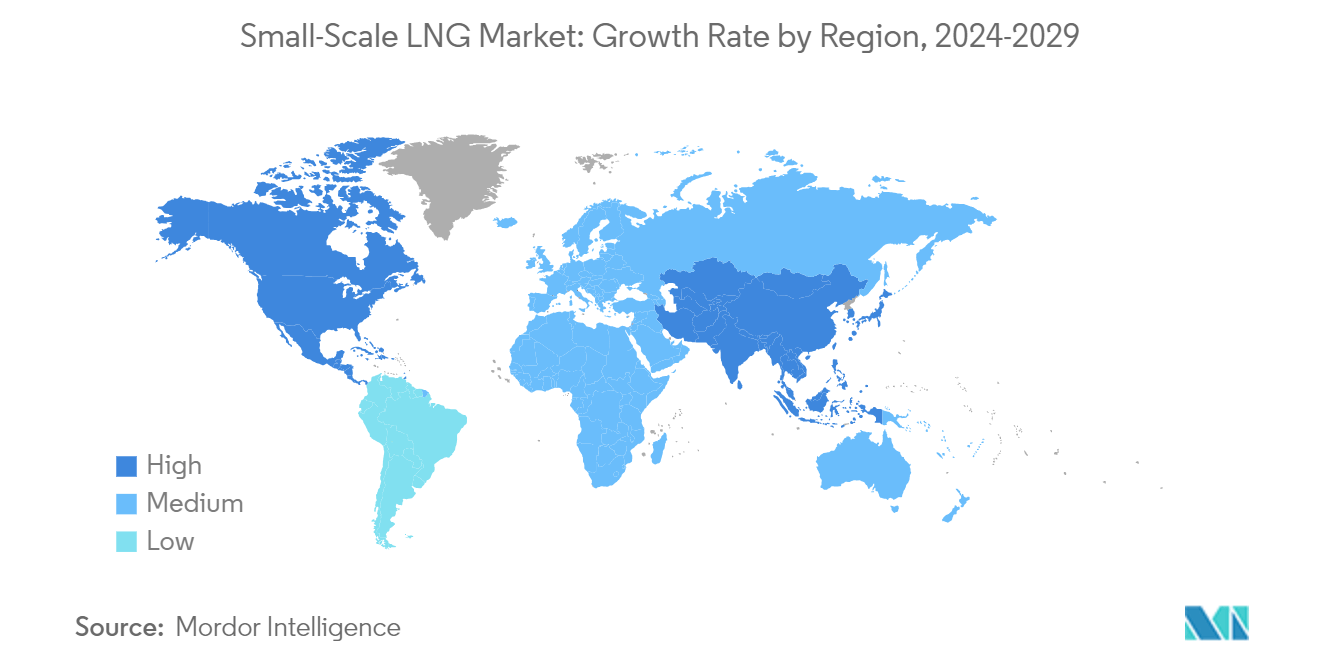

| Самый Быстрорастущий Рынок | Северная Америка |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка малотоннажного СПГ

Объем рынка малотоннажного СПГ оценивается в 10,70 млрд долларов США в 2024 году и, как ожидается, достигнет 17,53 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 10,38% в течение прогнозируемого периода (2024-2029 гг.).

- Ожидается, что в долгосрочной перспективе такие факторы, как растущий спрос на СПГ для бункеровки, автомобильных перевозок и автономной энергетики, будут стимулировать рынок малотоннажного СПГ в ближайшие годы.

- С другой стороны, такие факторы, как высокая стоимость эксплуатации малотоннажного СПГ и отсутствие вспомогательной инфраструктуры в таких регионах, как Ближний Восток и Африка, а также высокие требования к капитальным затратам, а также длительный период окупаемости, составляющий более 12 лет, Ожидается, что они будут препятствовать росту изучаемого рынка.

- Тем не менее, из-за высоких капитальных затрат, необходимых для малотоннажной инфраструктуры СПГ, ожидается, что развитие экономически эффективной инфраструктуры малотоннажного СПГ предоставит значительные возможности мелким поставщикам технологий и перевозчикам СПГ в будущем.

- Азиатско-Тихоокеанский регион доминирует на рынке и, вероятно, станет свидетелем самого высокого среднегодового темпа роста в течение прогнозируемого периода. Этот рост объясняется возросшим спросом на СПГ, целевыми показателями нулевых выбросов углекислого газа, инициативой правительства по развитию инфраструктуры, связанной с СПГ, и увеличением инвестиций со стороны частных компаний из таких стран, как Япония, Китай и Южная Корея.

Тенденции рынка малотоннажного СПГ

Ожидается, что транспортный сегмент будет доминировать на рынке

- СПГ в основном используется для заправки грузовиков и судов, главным образом из-за его экономических и экологических преимуществ по сравнению с дизельным топливом и мазутом. Поскольку СПГ не вызывает коррозии и нетоксичен по своей природе, он может продлить срок службы транспортного средства до трех раз. Более того, поскольку СПГ имеет чрезвычайно низкую температуру кипения, для его преобразования в газообразную форму при высоком давлении требуется очень мало тепла с незначительной механической энергией. Это делает СПГ эффективным топливом для транспорта.

- Обращение со СПГ — огромная задача, поскольку даже небольшая разница температур может привести к кипению и испарению топлива, что, в свою очередь, приводит к его перерасходу. Таким образом, это делает легковые автомобили гораздо менее жизнеспособными, чем тяжелые транспортные средства, такие как коммерческие грузовики. Это ограничило применение СПГ в транспортном сегменте.

- Использование СПГ в качестве транспортного топлива набирает обороты во всем мире. Китай, США и Европа уже начали использовать грузовики, работающие на СПГ, в основном для грузовых перевозок на дальние расстояния. В основном это связано с правительственной политикой и постановлениями по декарбонизации и контролю выбросов, такими как China VI и European Green Deal.

- Европейский зеленый курс, созданный Европейской комиссией в 2019 году, представляет собой набор политических инициатив, целью которых является сделать Европу углеродно-нейтральной к 2050 году. В политике кратко подчеркивается важность СПГ для достижения этой цели, а также подчеркивается использование СПГ. в качестве топлива для грузовых автомобилей и морских судов.

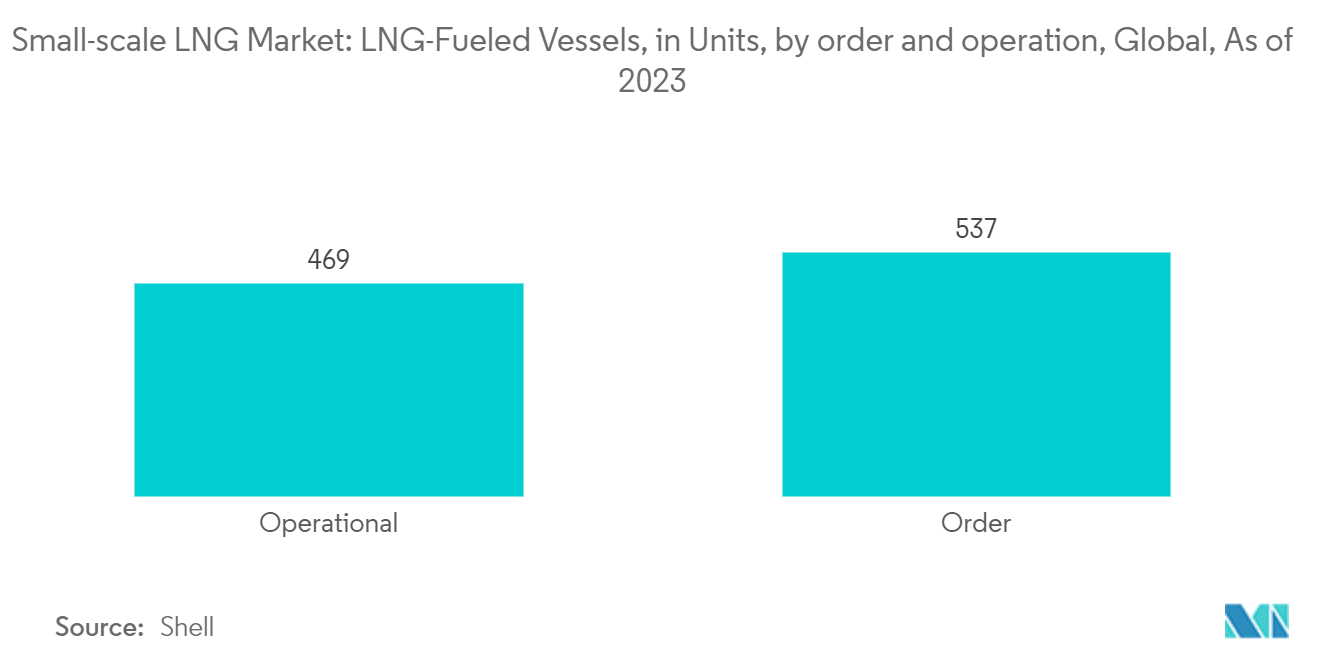

- По данным SEA-LNG, по состоянию на февраль 2022 года в эксплуатации находилось 137 судов, работающих на СПГ, и 350 судов, работающих на СПГ, находились в заказе. Быстро растущий портфель заказов на суда, работающие на СПГ, стал свидетелем быстрого роста по сравнению с предыдущими годами, и все большее число судовладельцев и операторов осознают экологические и климатические преимущества СПГ.

- В январе 2020 года Международная морская организация начала внедрять новые правила, установив глобальное ограничение содержания серы в 0,5% на морское топливо. Таким образом, СПГ стал более жизнеспособным вариантом в качестве судового топлива, поскольку он выделяет почти на 90% меньше NOx и практически не содержит SOx и твердых частиц по сравнению с существующими судовыми мазутами на нефтяной основе. Таким образом, в этой инициативе по чистоте воздуха СПГ будет играть ключевую роль. Это также окажет существенное положительное влияние на рынок малотоннажного СПГ.

- Новые развивающиеся экономики также планируют заложить основу для будущего использования СПГ на транспорте. Например, в апреле 2022 года компания Mitsui OSK Lines (MOL) планирует спустить на воду 110 океанских судов с нулевым уровнем выбросов к 2035 году. Помимо содействия широкому внедрению чистой энергии, японский перевозчик планирует к 2030 году спустить на воду 90 судов, работающих на СПГ. часть своей цели – способствовать широкому внедрению экологически чистой энергии.

- Таким образом, из-за вышеупомянутых факторов спрос на малотоннажную инфраструктуру СПГ для транспортного сегмента, вероятно, будет расти и значительно доминировать на рынке в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион в последние годы стал пионером в реализации маломасштабных проектов СПГ по всему миру. Интерес к использованию малотоннажного СПГ (SSLNG) возрос в последние годы, поскольку спрос на природный газ продолжает расти в таких странах, как Китай, Индия, Сингапур, Япония и других.

- По состоянию на 2021 год Китай является одной из крупнейших стран мира, что привело к росту спроса на СПГ. Импорт СПГ в 2022 году составил около 64,4 миллиона тонн. Благодаря такому росту спроса Китай стал одним из крупнейших в мире импортеров СПГ. Повышенный спрос обусловлен подписанием китайскими покупателями СПГ долгосрочных контрактов на поставку более 20 млн тонн в год.

- Рынок природного газа Китая включает внутреннюю добычу и импорт по трубопроводам и терминалам СПГ. В Китае растущий спрос на малотоннажный СПГ исходит от промышленного, жилищного и энергетического секторов, причем самый высокий потенциал наблюдается в транспортном секторе. Ожидается, что рост количества грузовиков СПГ из-за более высокой цены на дизельное топливо по сравнению с природным газом станет основной причиной роста небольших предприятий по производству СПГ в Китае.

- Хотя в Индии малотоннажный СПГ находится на очень ранней стадии, однако есть несколько станций СПГ, для которых осуществляется транспортировка СПГ грузовиками СПГ. Намереваясь увеличить долю природного газа в своем энергобалансе до 15% к 2030 году, Индия, вероятно, построит небольшие мощности по производству СПГ для поставок природного газа в отдаленные места, где нет трубопроводной инфраструктуры. Например, в июне 2022 года GAIL Limited, государственная компания по разведке и добыче природного газа, намеревалась построить небольшие установки по сжижению газа в районах, не подключенных к трубопроводам СПГ. Кроме того, GAIL, вероятно, в пилотном порядке построит два небольших завода по сжижению газа.

- Малый бизнес по производству СПГ в Сингапуре в основном развивается за счет бункеровочных мощностей СПГ в портах Сингапура. Сингапур имеет один из ведущих торговых портов и является одним из мировых лидеров в области международных морских перевозок. В мае 2021 года FueLNG и Морское и портовое управление Сингапура (MPA) завершили первую в Сингапуре бункеровку нефтяного танкера Pacific Emerald, работающего на СПГ.

- Таким образом, благодаря вышеизложенному ожидается, что Азиатско-Тихоокеанский регион будет доминировать в росте мелкомасштабного рынка в течение прогнозируемого периода.

Обзор отрасли малотоннажного СПГ

Рынок малотоннажного СПГ полуфрагментирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают Linde plc, Wartsila Oyj ABP, Shell PLC, Engie SA и ПАО Газпром и другие.

Лидеры рынка малотоннажного СПГ

-

Shell PLC

-

Linde plc

-

PJSC Gazprom

-

Engie SA

-

Wartsila Oyj ABP

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка малотоннажного СПГ

- В ноябре 2023 года компания Elengy, подразделение GRTgaz компании Engie, открыла новую службу погрузки малых танкеров СПГ на своем терминале Fos Tonkin на средиземноморском побережье Франции.

- В июле 2022 года итальянская энергетическая компания Edison и компания Snam, строитель энергетической инфраструктуры, договорились о сотрудничестве по проектам по всей цепочке создания стоимости малотоннажного СПГ. В соответствии с соглашением обе компании будут определять и развивать возможности сотрудничества в цепочке создания стоимости малотоннажного СПГ, включая автомобильные и морские перевозки, сжижение и распределение.

- В июне 2022 года Газовое управление Индии (GAIL) заказало две небольшие установки по сжижению природного газа, способные производить СПГ в пилотном режиме. Эти заводы будут распределять природный газ посредством сжижения в новой городской газораспределительной сети (ГРГ), а также будут способствовать созданию заправочных станций СПГ и бункеровочных комплексов.

Отчет о рынке малотоннажного СПГ – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в долларах США до 2028 г.

4.3 Последние тенденции и события

4.4 Государственная политика и постановления

4.5 Динамика рынка

4.5.1 Драйверы

4.5.1.1 Увеличение инвестиций в инфраструктуру СПГ

4.5.1.2 Растущий спрос на СПГ в сфере бункеровки, автомобильного транспорта и автономной энергетики

4.5.2 Ограничения

4.5.2.1 Отсутствие вспомогательной инфраструктуры в таких регионах, как Ближний Восток и Африка.

4.6 Анализ цепочки поставок

4.7 Анализ пяти сил Портера

4.7.1 Рыночная власть поставщиков

4.7.2 Переговорная сила потребителей

4.7.3 Угроза новых участников

4.7.4 Угроза заменителей продуктов и услуг

4.7.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип

5.1.1 Терминал сжижения

5.1.2 Регазификационный терминал

5.2 Способ поставки

5.2.1 Грузовик

5.2.2 Перевалка и бункеровка

5.2.3 Трубопровод и железная дорога

5.3 Приложение

5.3.1 Транспорт

5.3.2 Промышленное сырье

5.3.3 Выработка энергии

5.3.4 Другие приложения

5.4 География (Анализ регионального рынка {Прогноз размера рынка и спроса до 2028 г. (только для регионов)})

5.4.1 Северная Америка

5.4.1.1 Соединенные Штаты

5.4.1.2 Канада

5.4.1.3 Остальная часть Северной Америки

5.4.2 Европа

5.4.2.1 Германия

5.4.2.2 Франция

5.4.2.3 Великобритания

5.4.2.4 Остальная Европа

5.4.3 Азиатско-Тихоокеанский регион

5.4.3.1 Китай

5.4.3.2 Индия

5.4.3.3 Япония

5.4.3.4 Южная Корея

5.4.3.5 Остальная часть Азиатско-Тихоокеанского региона

5.4.4 Южная Америка

5.4.4.1 Бразилия

5.4.4.2 Аргентина

5.4.4.3 Остальная часть Южной Америки

5.4.5 Ближний Восток и Африка

5.4.5.1 Саудовская Аравия

5.4.5.2 Объединенные Арабские Эмираты

5.4.5.3 Южная Африка

5.4.5.4 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 Small-scale LNG Technology Providers

6.3.1.1 Линде ПЛС

6.3.1.2 Wartsila Oyj ABP

6.3.1.3 Компания Бейкер Хьюз

6.3.1.4 Honeywell UoP

6.3.1.5 Чарт Индастриз Инк.

6.3.1.6 Холдинговая компания Black & Veatch

6.3.2 Small-scale LNG Marine Transporter

6.3.2.1 Энтони Ведер Груп Н.В.

6.3.2.2 Энджи СА

6.3.2.3 Эвергаз АС

6.3.3 Small-scale LNG Operators

6.3.3.1 ПЛК «Шелл»

6.3.3.2 Эни СпА

6.3.3.3 ПАО «Газпром»

6.3.3.4 ТоталЭнерджис СЭ

6.3.3.5 Гасум Ой

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Развитие экономически эффективной инфраструктуры малотоннажного СПГ

Сегментация отрасли малотоннажного СПГ

Малотоннажный СПГ (SSLNG) определяется как терминалы сжижения, регазификации и импорта на заводах мощностью менее 1 млн тонн в год, согласно Международному газовому союзу (IGU), и с применением в производстве электроэнергии, транспортировке, промышленном сырье. и другие приложения. Что касается транспортировки, перевозчики SSLNG описываются как суда с емкостью хранения СПГ менее 30 000 кубических метров (м³). Типичный диапазон емкости хранилища SSLNG составляет от 500 м³ до 5000 м³. Другие элементы SSLNG включают в себя бункеровочные мощности СПГ для судов, работающих на СПГ, спутниковые станции СПГ и инфраструктуру для подачи СПГ в качестве топлива для автотранспортных средств.

Рынок малотоннажного СПГ сегментирован по типу, способу поставки, применению и географическому положению. По типу рынок сегментирован на терминал сжижения и терминал регазификации. По способу поставок рынок сегментирован на автомобильный, перевалочно-бункеровочный, трубопроводный и железнодорожный. По приложениям рынок сегментирован на транспорт, промышленное сырье, производство электроэнергии и другие приложения. В отчете также рассматриваются размер рынка и прогнозы развития рынка малотоннажного СПГ в основных регионах. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (доллары США).

| Тип | ||

| ||

|

| Способ поставки | ||

| ||

| ||

|

| Приложение | ||

| ||

| ||

| ||

|

| География (Анализ регионального рынка {Прогноз размера рынка и спроса до 2028 г. (только для регионов)}) | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка малотоннажного СПГ

Насколько велик рынок малотоннажного СПГ?

Ожидается, что объем рынка малотоннажного СПГ достигнет 10,70 млрд долларов США в 2024 году, а среднегодовой темп роста составит 10,38% и достигнет 17,53 млрд долларов США к 2029 году.

Каков текущий размер рынка малотоннажного СПГ?

Ожидается, что в 2024 году объем рынка малотоннажного СПГ достигнет 10,70 млрд долларов США.

Кто являются ключевыми игроками на рынке Малотоннажный СПГ?

Shell PLC, Linde plc, PJSC Gazprom, Engie SA, Wartsila Oyj ABP – основные компании, работающие на рынке малотоннажного СПГ.

Какой регион на рынке Малотоннажный СПГ является наиболее быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке малотоннажного СПГ?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка малотоннажного СПГ.

Отчет об отрасли малотоннажного СПГ

Статистические данные о доле, размере и темпах роста доходов на рынке малотоннажного СПГ в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ малотоннажного СПГ включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.