Небольшой размер рынка спутниковой связи

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 184.6 Миллиардов долларов США | |

| Размер Рынка (2029) | 278.9 Миллиардов долларов США | |

| Наибольшая доля по классу орбиты | ЛЕО | |

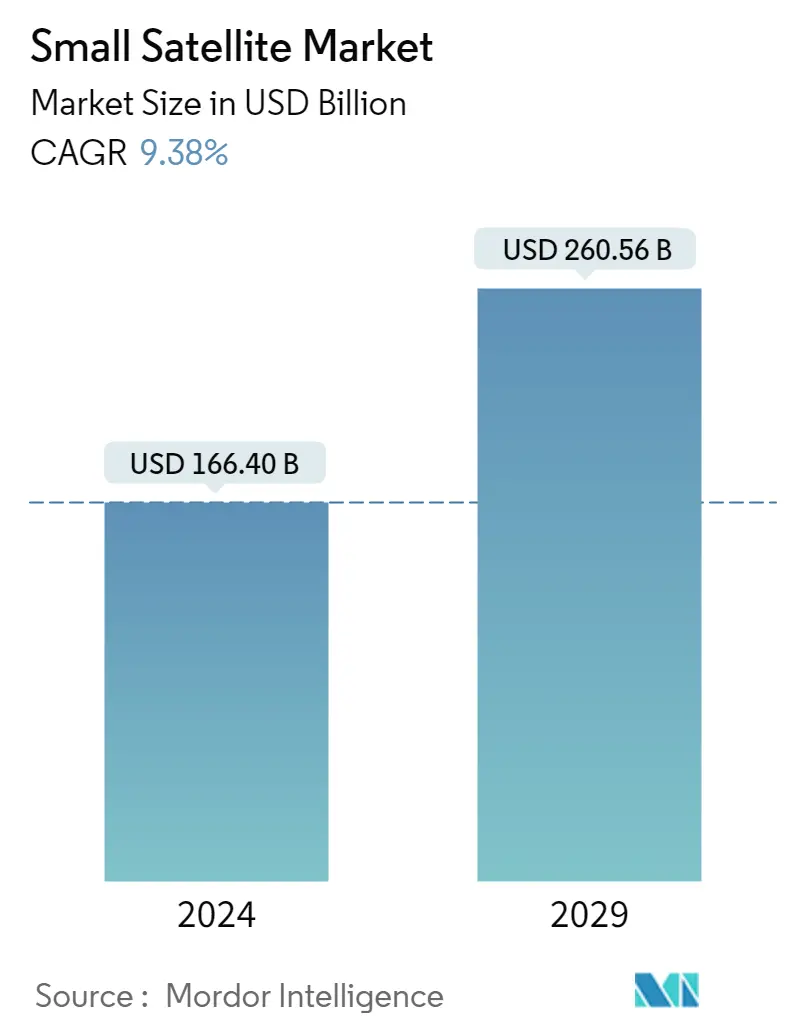

| CAGR (2024 - 2029) | 9.38 % | |

| Наибольшая доля по региону | Северная Америка | |

| Концентрация Рынка | Высокий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка малых спутников

Размер рынка малых спутников оценивается в 166,40 млрд долларов США в 2024 году и, как ожидается, достигнет 260,56 млрд долларов США к 2029 году, среднегодовой темп роста составит 9,38% в течение прогнозируемого периода (2024-2029 гг.).

Спутники LEO доминируют на рынке, занимая большую часть его доли.

- Спутник или космический корабль обычно выводят на одну из многих специальных орбит вокруг Земли или отправляют в межпланетное путешествие. Маленькие спутники произвели революцию в космической отрасли в последние годы, поскольку они обеспечили недорогой доступ к космосу для широкого спектра применений от научных исследований до коммерческих и военных приложений. Чтобы полностью реализовать потенциал малых спутников, важно понимать различные типы орбит, на которые они могут быть запущены. Большинство научных спутников, включая Систему наблюдения Земли НАСА, находятся на низкой околоземной орбите.

- Рынок малых спутников продолжает активно расти, чему способствует растущий спрос на спутники LEO, используемые для связи, навигации, наблюдения Земли, военной разведки и научных миссий. В период с 2017 по 2022 год было изготовлено и запущено около 2900 небольших спутников LEO, которые в основном использовались в целях связи. Это побудило такие компании, как SpaceX, OneWeb и Amazon, запланировать запуск тысяч спутников на НОО. С ростом спроса на низкую околоземную орбиту со стороны различных секторов, таких как наблюдение Земли, навигация, метеорология и военная связь, на рынке undefined наблюдается undefined рост количества запусков спутников LEO.

- Хотя в последние годы запуски небольших спутников на ГСО и СОО происходят очень редко, несмотря на этот факт, использование военными спутников СО и ГСО возросло. Ожидается также, что оно увеличится благодаря таким преимуществам, как повышенная мощность сигнала, улучшенные возможности связи и передачи данных, а также большая зона покрытия. Например, компании Raytheon Technologies и Millennium Space Systems компании Boeing разрабатывают первый прототип полезной нагрузки Missile Track Custody (MTC) MEO OPIR для Космических сил США.

This section covers the major market trends shaping the Small Satellite Market according to our research experts:

Ожидается, что военный сегмент будет доминировать на рынке в течение прогнозируемого периода

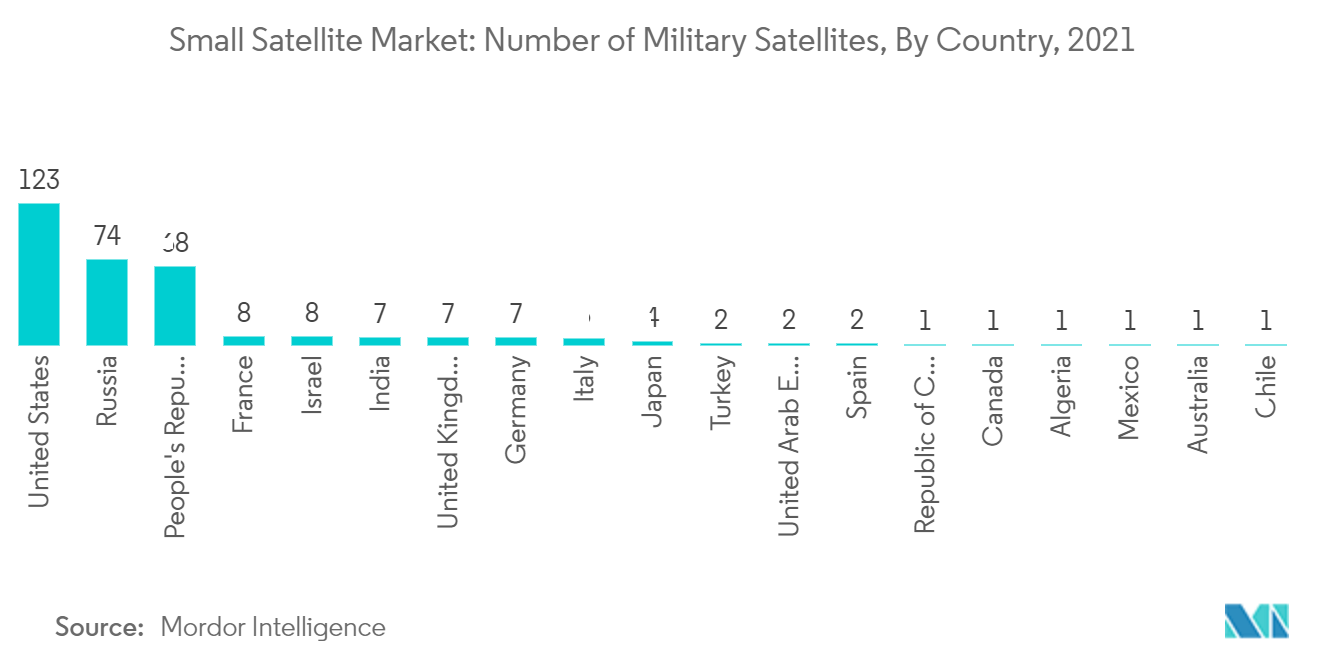

Военные спутники используются для связи, наблюдения и разведки профилей миссий. Военные спутники могут обеспечивать непрерывное покрытие района и могут использоваться для раннего предупреждения. Помимо наблюдения, военные спутники также могут выполнять стратегические и тактические операции. Помимо наблюдения за развитием вооружений противника, спутники могут также проверять соблюдение международным сообществом договоров об ограничении вооружений и оказывать помощь в стратегическом нацеливании, заранее определяя развертывание военных сил и средств в стратегических точках обзора в случае вооруженного конфликта. Военные производители малых спутников сосредотачиваются на экономически эффективных подходах к массовому производству малых спутников для удовлетворения растущего спроса. Этот подход предполагает использование недорогих пассивных материалов промышленного класса на этапах разработки и валидации проекта. Внедрение стандартизированных конструкций спутников позволило более гибко подходить к выбору систем запуска благодаря гибкости различных малых спутников. Малые спутники могут быть установлены в нескольких системах запуска и снижают стоимость запуска.

Малые военные спутники также могут быть запущены в качестве вторичной полезной нагрузки. Принятие увеличивается из-за растущего использования спутников в тактической войне. В настоящее время разрабатывается множество инновационных программ по производству и запуску малых спутников в оборонных целях. Например, в июле 2021 года Нидерланды запустили первый военный спутник страны. BRIK II, наноспутник компании Virgin Orbit, на орбиту вокруг Земли. BRIK II является экспериментальным проектом Королевских ВВС Нидерландов и знаменует собой вступление вооруженных сил страны в космическую сферу. Ожидается, что такие разработки окажут положительное влияние на спрос на военные спутники в течение прогнозируемого периода.

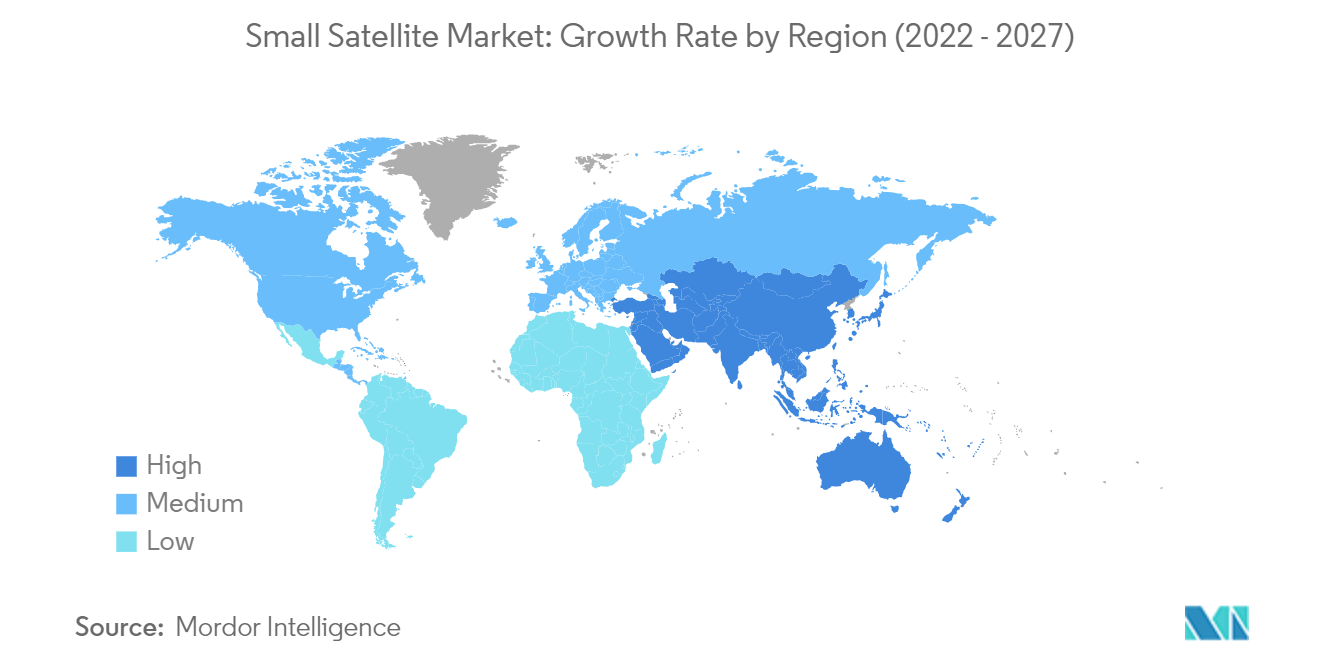

Ожидается, что Азиатско-Тихоокеанский регион станет самым быстрорастущим регионом в течение прогнозируемого периода.

Ожидается, что растущий спрос на услуги спутниковой передачи данных в таких областях, как спутниковая сетевая инфраструктура и услуги на основе информационных технологий, из-за увеличения дохода на душу населения в развивающихся странах Азиатско-Тихоокеанского региона, таких как Китай, Индия и Вьетнам, поможет рынку малых спутников в течение прогнозируемого периода. Ожидается, что с растущим вниманием к космическим исследованиям Индия станет крупным игроком во всем мире в области решений для малых спутников, поскольку Индийская организация космических исследований (ИСРО) направляет большую часть своей коммерческой космической деятельности в отрасль и уделяет больше внимания передовым исследованиям. Правительство Индии также выдвигает инициативы, направленные на привлечение крупных частных организаций космической отрасли к сотрудничеству и совместной работе. В дополнение к этому, другая крупная страна в регионе, Китай, также вкладывает значительные средства в космические технологии. По данным Китайского национального космического управления (CNSA), к 2025 году страна рассчитывает запустить около 100 спутников. Учитывая расширение космической деятельности в регионе, производители спутников расширяют свои возможности по производству спутников, чтобы выйти на быстро растущий рынок. Ожидается, что эти события окажут положительное влияние на рынок малых спутников в стране и Азиатско-Тихоокеанском регионе.

Обзор индустрии малых спутников

Рынок малых спутников достаточно консолидирован пять крупнейших компаний занимают 98,09%. Основными игроками на этом рынке являются Airbus SE, Китайская корпорация аэрокосмической науки и технологий (CASC), ICEYE Ltd., Space Exploration Technologies Corp. и Thales (отсортировано в алфавитном порядке).

Лидеры рынка малых спутников

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

ICEYE Ltd.

Space Exploration Technologies Corp.

Thales

Other important companies include Astrocast, Axelspace Corporation, Chang Guang Satellite Technology Co. Ltd, German Orbital Systems, GomSpaceApS, Planet Labs Inc., Satellogic, SpaceQuest Ltd, Spire Global, Inc., Swarm Technologies, Inc..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка малых спутников

- Июнь 2022 г . Falcon 9 запустил Globalstar FM15 на низкую околоземную орбиту с космодрома 40 (SLC-40) на станции космических сил на мысе Канаверал во Флориде.

- Май 2022 г . В рамках миссии Transporter-5 были запущены еще пять спутников, а именно ICEYE-X17, -X18, -X19, -X20 и -X24.

- Апрель 2022 г . Запущены 12 пикоспутников Swarm Technologies в рамках миссии Transporter 4 для создания сети связи с низкой скоростью передачи данных.

Отчет о рынке малых спутников – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Спутниковая масса

- 4.2 Расходы на космические программы

- 4.3 Нормативно-правовая база

- 4.3.1 Глобальный

- 4.3.2 Австралия

- 4.3.3 Бразилия

- 4.3.4 Канада

- 4.3.5 Китай

- 4.3.6 Франция

- 4.3.7 Германия

- 4.3.8 Индия

- 4.3.9 Иран

- 4.3.10 Япония

- 4.3.11 Новая Зеландия

- 4.3.12 Россия

- 4.3.13 Сингапур

- 4.3.14 Южная Корея

- 4.3.15 Объединенные Арабские Эмираты

- 4.3.16 Великобритания

- 4.3.17 Соединенные Штаты

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Приложение

- 5.1.1 Коммуникация

- 5.1.2 Наблюдение Земли

- 5.1.3 Навигация

- 5.1.4 Космическое наблюдение

- 5.1.5 Другие

- 5.2 Класс орбиты

- 5.2.1 ГЕО

- 5.2.2 ЛЕО

- 5.2.3 МОЙ

- 5.3 Конечный пользователь

- 5.3.1 Коммерческий

- 5.3.2 Военные и правительственные

- 5.3.3 Другой

- 5.4 Технология движения

- 5.4.1 Электрический

- 5.4.2 Газовый

- 5.4.3 Жидкое топливо

- 5.5 Область

- 5.5.1 Азиатско-Тихоокеанский регион

- 5.5.2 Европа

- 5.5.3 Северная Америка

- 5.5.4 Остальной мир

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Airbus SE

- 6.4.2 Astrocast

- 6.4.3 Axelspace Corporation

- 6.4.4 Chang Guang Satellite Technology Co. Ltd

- 6.4.5 China Aerospace Science and Technology Corporation (CASC)

- 6.4.6 German Orbital Systems

- 6.4.7 GomSpaceApS

- 6.4.8 ООО "АЙСАЙ"

- 6.4.9 Planet Labs Inc.

- 6.4.10 Satellogic

- 6.4.11 Space Exploration Technologies Corp.

- 6.4.12 SpaceQuest Ltd

- 6.4.13 Spire Global, Inc.

- 6.4.14 Swarm Technologies, Inc.

- 6.4.15 Thales

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация индустрии малых спутников

Связь, Наблюдение Земли, Навигация, Наблюдение за космосом и Прочее рассматриваются как сегменты по Приложениям. GEO, LEO, MEO охватываются сегментами класса орбиты. Коммерческий, военный и государственный секторы рассматриваются конечным пользователем как сегменты. Электрические, газовые и жидкотопливные двигатели рассматриваются как сегменты Propulsion Tech. Азиатско-Тихоокеанский регион, Европа и Северная Америка представлены сегментами по регионам.

- Спутник или космический корабль обычно выводят на одну из многих специальных орбит вокруг Земли или отправляют в межпланетное путешествие. Маленькие спутники произвели революцию в космической отрасли в последние годы, поскольку они обеспечили недорогой доступ к космосу для широкого спектра применений от научных исследований до коммерческих и военных приложений. Чтобы полностью реализовать потенциал малых спутников, важно понимать различные типы орбит, на которые они могут быть запущены. Большинство научных спутников, включая Систему наблюдения Земли НАСА, находятся на низкой околоземной орбите.

- Рынок малых спутников продолжает активно расти, чему способствует растущий спрос на спутники LEO, используемые для связи, навигации, наблюдения Земли, военной разведки и научных миссий. В период с 2017 по 2022 год было изготовлено и запущено около 2900 небольших спутников LEO, которые в основном использовались в целях связи. Это побудило такие компании, как SpaceX, OneWeb и Amazon, запланировать запуск тысяч спутников на НОО. С ростом спроса на низкую околоземную орбиту со стороны различных секторов, таких как наблюдение Земли, навигация, метеорология и военная связь, на рынке наблюдается рост количества запусков спутников LEO.

- Хотя в последние годы запуски небольших спутников на ГСО и СОО происходят очень редко, несмотря на этот факт, использование военными спутников СО и ГСО возросло. Ожидается также, что оно увеличится благодаря таким преимуществам, как повышенная мощность сигнала, улучшенные возможности связи и передачи данных, а также большая зона покрытия. Например, компании Raytheon Technologies и Millennium Space Systems компании Boeing разрабатывают первый прототип полезной нагрузки Missile Track Custody (MTC) MEO OPIR для Космических сил США.

| Коммуникация |

| Наблюдение Земли |

| Навигация |

| Космическое наблюдение |

| Другие |

| ГЕО |

| ЛЕО |

| МОЙ |

| Коммерческий |

| Военные и правительственные |

| Другой |

| Электрический |

| Газовый |

| Жидкое топливо |

| Азиатско-Тихоокеанский регион |

| Европа |

| Северная Америка |

| Остальной мир |

| Приложение | Коммуникация |

| Наблюдение Земли | |

| Навигация | |

| Космическое наблюдение | |

| Другие | |

| Класс орбиты | ГЕО |

| ЛЕО | |

| МОЙ | |

| Конечный пользователь | Коммерческий |

| Военные и правительственные | |

| Другой | |

| Технология движения | Электрический |

| Газовый | |

| Жидкое топливо | |

| Область | Азиатско-Тихоокеанский регион |

| Европа | |

| Северная Америка | |

| Остальной мир |

Определение рынка

- Приложение - Различные применения или назначения спутников подразделяются на связь, наблюдение Земли, космическое наблюдение, навигацию и другие. Перечисленные цели - это цели, о которых сообщил сам оператор спутника.

- Конечный пользователь - Основные пользователи или конечные пользователи спутника описываются как гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т. д.), военные. Спутники могут быть многоцелевыми, как для коммерческого, так и для военного применения.

- Максимальная взлетная масса ракеты-носителя - MTOW ракеты-носителя (максимальная взлетная масса) — максимальная масса ракеты-носителя при взлете, включая массу полезной нагрузки, оборудования и топлива.

- Класс орбиты - Спутниковые орбиты делятся на три широких класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, существенно отличающиеся друг от друга, и орбиты спутников с эксцентриситетом 0,14 и выше относят к эллиптическим.

- Двигательная технология - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая масса - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая подсистема - В этот сегмент включены все компоненты и подсистемы, включая топливо, автобусы, солнечные панели и другое оборудование спутников.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на исторический и прогнозный годы были представлены в терминах доходов и объемов. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.