Объем рынка сланцевой нефти

| Период исследования | 2021 - 2029 |

| Базовый Год Для Оценки | 2023 |

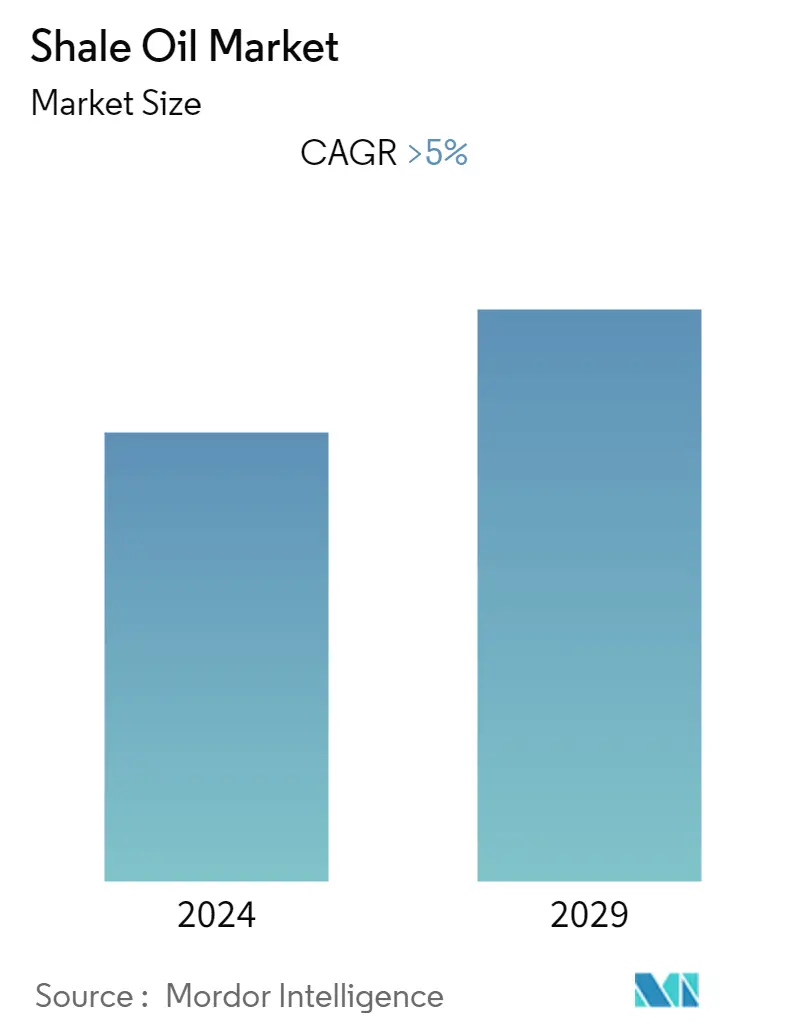

| CAGR | > 5.00 % |

| Самый Быстрорастущий Рынок | Северная Америка |

| Самый Большой Рынок | Северная Америка |

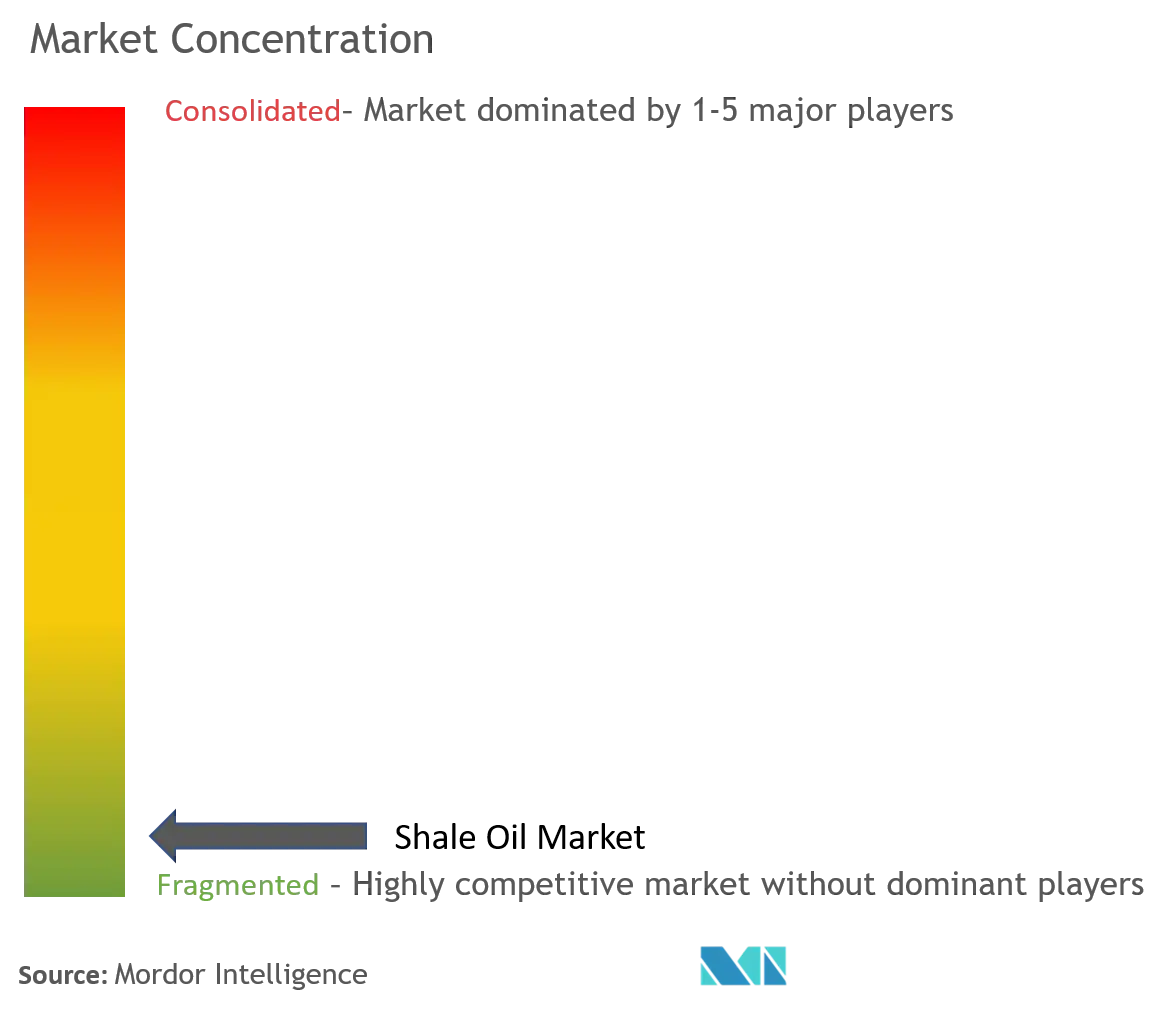

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка сланцевой нефти

Ожидается, что в течение прогнозируемого периода (2022-2027 гг.) рынок сланцевой нефти будет регистрировать среднегодовой темп роста более 5%.

На рынок серьезно повлияла пандемия Covid-19, поскольку бригадам гидроразрыва пришлось остановить операции из-за падения мировых цен на нефть.

- Ожидается, что такие факторы, как увеличение потребления нефтехимической продукции и растущий рост нефтехимических отраслей, использующих пластмассы и полимеры, будут стимулировать рынок.

- С другой стороны, ожидается, что экологические опасения по поводу практики гидроразрыва будут сдерживать рынок в течение прогнозируемого периода.

- Ожидается, что новые разработки в технологии добычи сланцевой нефти, такие как достижения в технологии горизонтального бурения, сделают месторождения сланцевой нефти более жизнеспособными и могут предоставить новые возможности для игроков рынка.

Тенденции рынка сланцевой нефти

Растущая нефтехимическая промышленность будет стимулировать рынок

- Многие страны обладают большими запасами месторождений сланцевой нефти, которые могут быть использованы для снижения зависимости от импорта нефти и удовлетворения потребностей нефтехимической промышленности страны. Это способствует росту индустрии сланцевой нефти в стране, обеспечивая стимул для инвестиций в добычу сланцевой нефти.

- Более того, доля сланцевой нефти в транспортировке и производстве электроэнергии снижается из-за того, что на рынке ее заменяют более качественные и экологически чистые альтернативы. Однако это важнейшее химическое вещество в нефтехимическом сегменте, без которого синтез необходимых соединений был бы существенно затруднен.

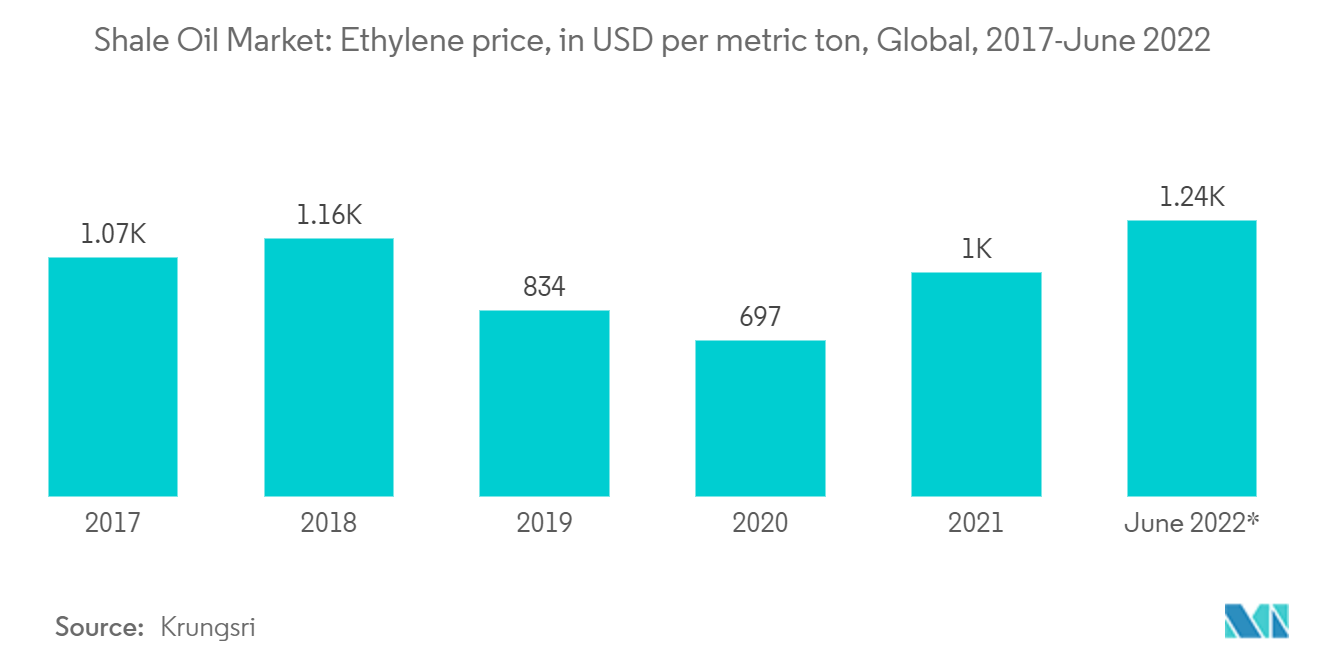

- Мировой спрос на нефтехимию значительно восстановился после того, как пандемия Covid-19 пошла на убыль, а по мере роста спроса в сочетании с экономическими последствиями российско-украинской войны мировые цены на нефтехимию резко выросли. По состоянию на июнь 2022 года цена на этилен, один из наиболее широко используемых нефтехимических продуктов, составляла 1235 долларов США за метрическую тонну, что почти на 90% выше с 2020 года и на 15% с 2017 года.

- Несколько проектов мирового масштаба в настоящее время идут по пути настройки нефтеперерабатывающего завода для производства максимальных объемов химикатов вместо транспортного топлива, как на обычном нефтеперерабатывающем заводе.

- В декабре 2022 года Saudi Aramco и TotalEnergies завершили принятие окончательного инвестиционного решения (FID) для ускорения строительства предлагаемого массового нефтехимического комплекса в Саторпе, который будет интегрирован с существующим нефтеперерабатывающим заводом в Джубайле мощностью 440 тысяч баррелей в день. Обе компании инвестируют в общей сложности около 11–4 миллиардов долларов США, из которых будут профинансированы за счет акций Aramco (62,5%) и TotalEnergies (37,5%).

- Ожидается, что нефтехимическая промышленность значительно вырастет в прогнозируемый период из-за увеличения использования нефтехимической продукции, внедрения инновационных процессов, таких как прямой крекинг сырой нефти, и увеличения инвестиций в этот сектор, как ожидается, будут способствовать росту рынка. Ожидается, что рост нефтехимической промышленности приведет к увеличению потребления сланцевого масла, тем самым способствуя росту рынка сланцевого масла.

Северная Америка будет доминировать на рынке

- Соединенные Штаты являются крупнейшим в мире производителем сланцевого газа, и, несмотря на пандемию Covid-19, которая уничтожила глобальный спрос на углеводороды, вынудив бригады по гидроразрыву приостановить операции, рынок восстанавливается.

- Поскольку в Соединенных Штатах одни из самых низких затрат на гидроразрыв в мире, большинство инвесторов привлекаются к инвестированию в этот сектор, что способствует росту сектора в течение прогнозируемого периода. По данным EIA США, почти 95% всех скважин, пробуренных в США, подвергаются гидроразрыву.

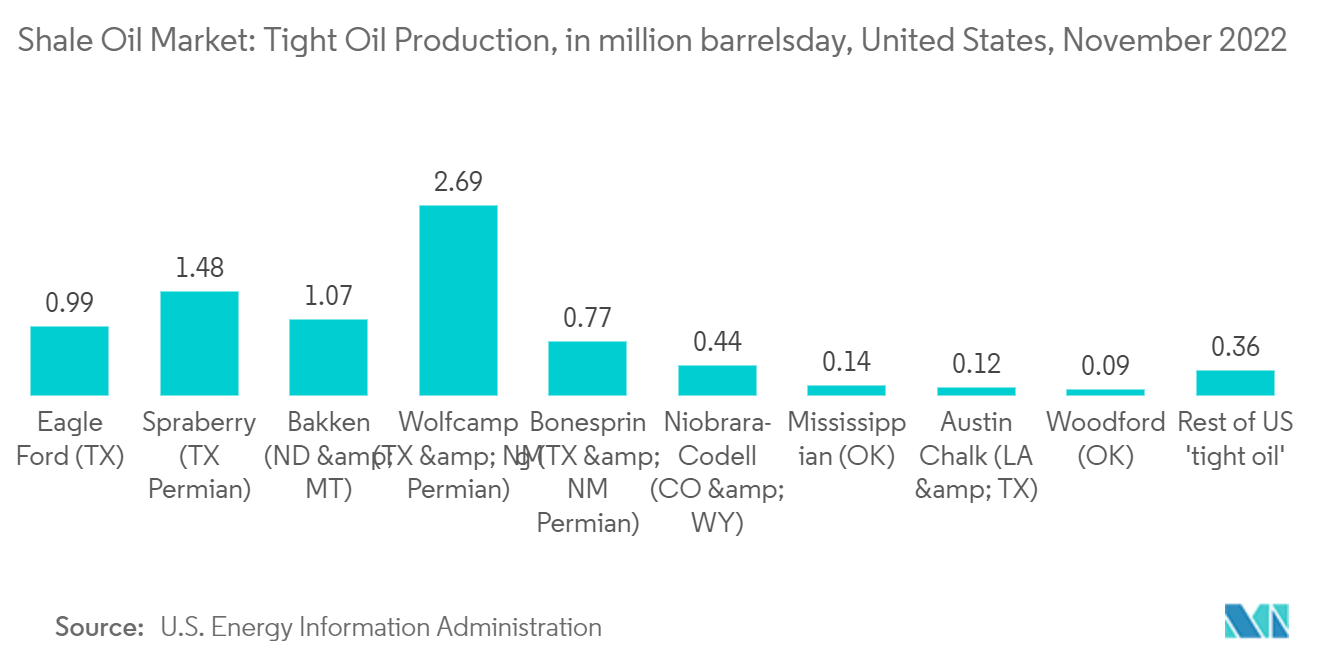

- По состоянию на ноябрь 2022 года сланцевое месторождение Вольфкемп в Пермском бассейне в Техасе и Нью-Мексико было крупнейшим месторождением сланцевой нефти в стране, производя почти 33% всей добычи сланцевой нефти в США в ноябре 2022 года, в то время как Сланец Спраберри в Пермском бассейне был вторым по величине месторождением в стране, производя почти 18% от общего объема добычи сланцевой нефти в стране.

- Соединенные Штаты обладают огромными запасами сланца, сосредоточенными по всей стране, крупнейшие из которых включают Пермский бассейн, сланцевые месторождения Игл-Форд, Марселлус, Ниобрара, Барнетт, Хейнсвилл, Баккен и Анадарко-Вудфорд. Пермское сланцевое месторождение в Западном Техасе является одним из крупнейших сланцевых месторождений в мире с самыми низкими затратами на разработку сланцевого месторождения.

- Канада также обладает значительными запасами сланца на сланцевых месторождениях Монтерни-Дюверне в Альберте и из-за географической близости к Соединенным Штатам использовала доступные местные технические знания для запуска разработки своих внутренних сланцевых запасов.

- Таким образом, ожидается, что Северная Америка будет доминировать на рынке из-за подавляющего объема добычи сланца на континенте и дальнейшего увеличения инвестиций в этот сектор.

Обзор отрасли сланцевой нефти

Рынок сланцевой нефти фрагментирован. Некоторыми ключевыми игроками на этом рынке (в произвольном порядке) являются Exxon Mobil Corporation, Chevron Corp., Royal Dutch Shell PLC, Marathon Oil Corporation и Occidental Petroleum Corporation и другие.

Лидеры рынка сланцевой нефти

-

Chevron Corp.

-

Royal Dutch Shell plc

-

Marathon Oil Corporation

-

Occidental Petroleum Corporation

-

Exxon Mobil Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сланцевой нефти

- В июле 2022 года Oilex и Schlumberger выиграли контракт на поставку Schlumberger услуг по гидроразрыву пласта, колтюбинговым и азотным услугам, а также услуги по перфорации для запланированного повторного гидроразрыва скважины Cambay C-77H в Гуджарате, Индия.

- В апреле 2022 года CNX Resources Corporation (NYSE CNX) и Evolution Well Services объявили о продлении на четыре года предыдущего контракта. С 2019 года компания Evolution предоставляет CNX свою ведущую в отрасли технологию электрического разрыва пласта. Технология представляет собой 100% электрический, работающий на природном газе, газотурбинный парк гидроразрыва для стратегического развития бассейна.

Отчет о рынке сланцевой нефти – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз добычи сланцевой нефти, в миллионах баррелей в сутки, до 2027 г.

4.3 Последние тенденции и события

4.4 Государственная политика и постановления

4.5 Динамика рынка

4.5.1 Драйверы

4.5.2 Ограничения

4.6 Анализ цепочки поставок

4.7 Анализ пяти сил Портера

4.7.1 Рыночная власть поставщиков

4.7.2 Переговорная сила потребителей

4.7.3 Угроза новых участников

4.7.4 Угроза заменителей продуктов и услуг

4.7.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 География

5.1.1 Северная Америка

5.1.2 Южная Америка

5.1.3 Европа

5.1.4 Азиатско-Тихоокеанский регион

5.1.5 Ближний Восток и Африка

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 Exxon Mobil Corporation

6.3.2 Chevron Corporation

6.3.3 ConocoPhillips Company

6.3.4 Royal Dutch Shell PLC

6.3.5 Continental Resources Inc.

6.3.6 Murphy Oil Corporation

6.3.7 Occidental Petroleum Corporation

6.3.8 Marathon Oil Corporation

6.3.9 Schlumberger Limited

6.3.10 Halliburton Company

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли сланцевой нефти

Сланцевое масло относится к углеводородам, которые заперты в сланцевой породе, и для их извлечения требуется гидроразрыв. Добыча сланцевой нефти — гораздо более капиталоемкий процесс, чем традиционное бурение и добыча нефти. Отчет о рынке сланцевой нефти сегментирован по географическому признаку на Северную Америку, Южную Америку, Европу, Азиатско-Тихоокеанский регион, Ближний Восток и Африку. Для каждого сегмента размер рынка и прогнозы были сделаны на основе производственной мощности (миллионов баррелей в день).

| География | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка сланцевой нефти

Каков текущий размер рынка сланцевой нефти?

Прогнозируется, что на рынке сланцевой нефти среднегодовой темп роста составит более 5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке сланцевой нефти?

Chevron Corp., Royal Dutch Shell plc, Marathon Oil Corporation, Occidental Petroleum Corporation, Exxon Mobil Corporation — основные компании, работающие на рынке сланцевой нефти.

Какой регион на рынке сланцевой нефти является наиболее быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке сланцевой нефти?

В 2024 году наибольшую долю рынка сланцевой нефти будет занимать Северная Америка.

Какие годы охватывает рынок сланцевой нефти?

В отчете рассматривается исторический размер рынка сланцевой нефти за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сланцевой нефти на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о сланцевой нефтяной промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке сланцевой нефти в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сланцевой нефти включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.