Размер рынка строительства транспортной инфраструктуры Саудовской Аравии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

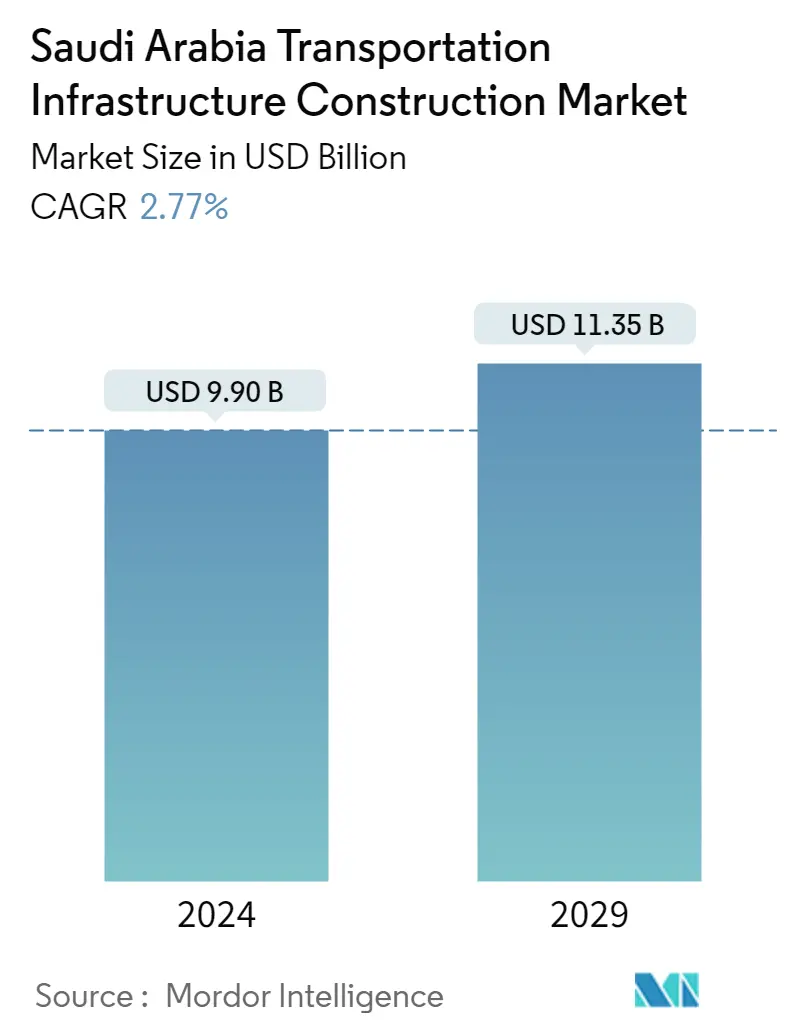

| Размер рынка (2024) | USD 9.90 млрд долларов США |

| Размер рынка (2029) | USD 11.35 млрд долларов США |

| CAGR(2024 - 2029) | 2.77 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка строительства транспортной инфраструктуры Саудовской Аравии

Объем рынка строительства транспортной инфраструктуры Саудовской Аравии оценивается в 9,90 млрд долларов США в 2024 году и, как ожидается, достигнет 11,35 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 2,77% в течение прогнозируемого периода (2024-2029 гг.).

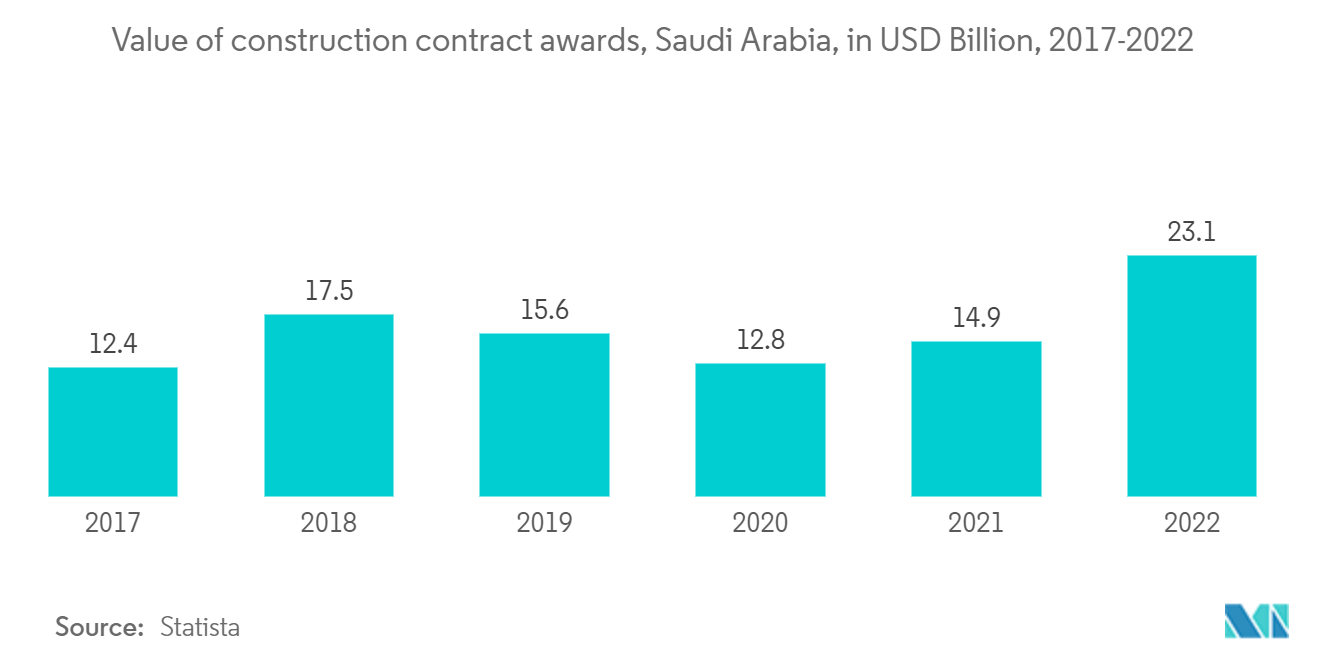

Пандемия не повлияла на рынок строительства транспортной инфраструктуры, поскольку правительство Саудовской Аравии осуществляло постоянные инвестиции.

Недавно Саудовская Аравия запланировала масштабную программу развития инфраструктуры, 22 проекта на сумму более 134 миллиардов долларов США, из которых восемь будут посвящены дорожным работам, это создаст огромный спрос на транспортно-строительные компании.

Видение 2030 Саудовской Аравии, наряду со значительными инвестициями в развитие жилья и инфраструктуры, продвигаемыми по всей стране местными властями, оживляет отрасль транспортного строительства и вызывает интерес со стороны растущего числа международных игроков.

Тенденции рынка строительства транспортной инфраструктуры Саудовской Аравии

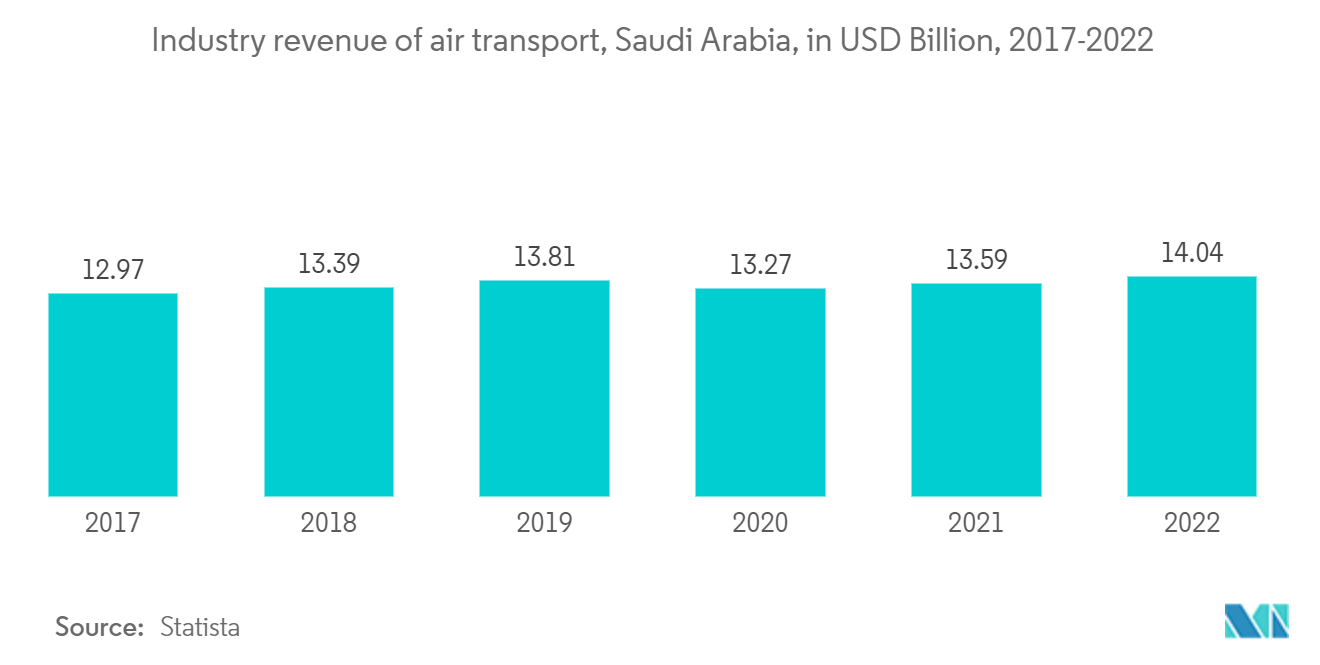

Увеличение инвестиций в воздушную инфраструктуру стимулирует рынок

- В Королевстве есть четыре международных и 21 внутренний аэропорт, два из которых входят в пятерку крупнейших пунктов ввоза импорта международный аэропорт имени короля Халида в Эр-Рияде, на долю которого пришлось 13% импорта в 2021 году, и международный аэропорт имени короля Фахда в Даммаме, на долю которого приходилось 13% импорта в 2021 году. доля 6,4%. В GACA заявили, что к 2021 году международный аэропорт имени короля Халида и международный аэропорт имени короля Абдель Азиза в Джидде могут быть увеличены, чтобы они могли обслуживать в общей сложности 100 миллионов пассажиров в год. Саудовские и региональные авиакомпании обеспечивают конкурентный рынок для пассажиров.

- В рамках планов сделать Королевство пятым по величине транзитным воздушным узлом в мире разрабатываются планы по созданию новой национальной авиакомпании, которая будет конкурировать на международном уровне. Это, вероятно, сделает конкуренцию еще более жесткой. План будет аналогичен тому, что делают Emirates Airlines, флагманский авиаперевозчик Дубая, и Qatar Airways, который заключается в использовании шестого права свободы для перемещения людей и товаров между международными пунктами назначения с остановками и пересадками в Саудовские аэропорты.

- Поскольку Королевство работает над достижением своих целей Видения 2030 по глобальной связности и мобильности пассажиров, инвестиционные возможности, вероятно, останутся ключевой частью его планов роста и развития. Приватизация, совместные предприятия и другие структуры будут использоваться как часть комплексного, многоаспектного плана по созданию крупномасштабной инфраструктуры, поиску способов повышения эффективности операций и реализации стратегий цифровизации.

Увеличение инвестиций в различные проекты и правительственные инициативы, движущие рынок.

- По мере проведения реформ Видения 2030, призванных облегчить инвестирование частного сектора, роли некоторых групп изменятся. Правительство ожидает, что приватизация повысит операционную эффективность, а также создаст финансовые выгоды. GACA станет регулирующим органом в рамках NIDLP и отделит владение активами от операционной мощности. В рамках подготовки к приватизации его активы будут переданы саудовской холдинговой компании гражданской авиации, принадлежащей GACA. В 2021 году два государственных железнодорожных оператора — Saudi Railway Company и Saudi Railways Organization — договорились о слиянии, что открыло путь к приватизации некоторых активов и функций. Железные дороги Саудовской Аравии — название объединенной компании.

- Предлагаемая железная дорога Персидского залива представляет собой проект стоимостью 15,5 миллиардов долларов США, который соединит шесть стран сетью путей протяженностью 2172 километра. Он будет перерабатывать до 29 миллионов тонн из 61 миллиона тонн, которые ежегодно перемещаются по региону всеми видами транспорта. Для планов расширения железных дорог нужны деньги из-за пределов страны, и Королевство приветствует партнеров как из государственного, так и из частного сектора. В 2022 году Аль-Джассер, будучи министром транспорта и логистических услуг, подписал два меморандума о взаимопонимании с министром транспорта Франции Жаном-Батистом Джеббари о сотрудничестве в области железных дорог и других предстоящих инноваций в логистике.

Обзор строительной отрасли транспортной инфраструктуры Саудовской Аравии

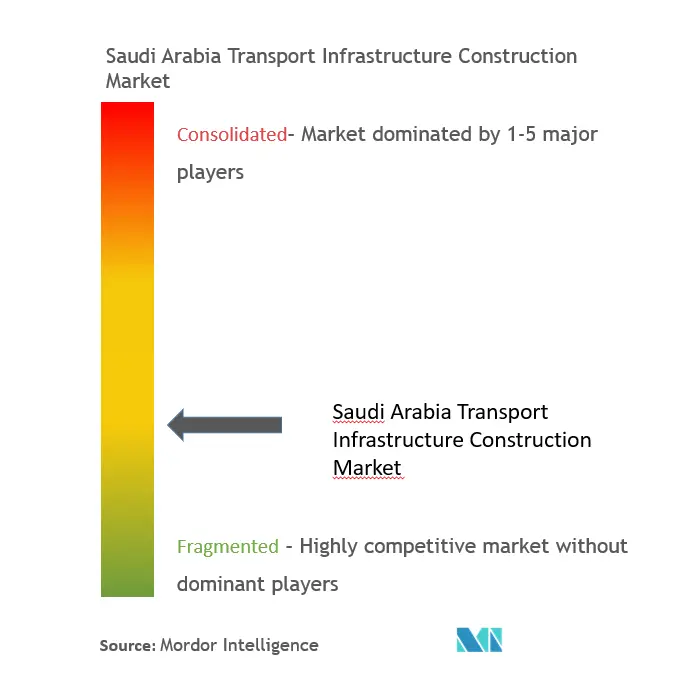

Рынок строительства транспортной инфраструктуры Саудовской Аравии относительно фрагментирован, на нем присутствует большое количество местных и региональных игроков и несколько глобальных игроков. В число основных игроков входят Almabani, CCC, AL-Ayuni, SCCSA, BINYAH и многие другие. В этом секторе готовится множество новых проектов, которые расширяют государственно-частное партнерство на рынке для изучения возможностей. Это создало возможности для глобальных игроков инвестировать в рынок, поскольку у них есть возможности мирового класса для реализации своих проектов.

Лидеры рынка строительства транспортной инфраструктуры Саудовской Аравии

-

Almabani

-

AL-Ayuni

-

SCCSA

-

BINYAH

-

Consolidated Contractors Company (CCC)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка строительства транспортной инфраструктуры Саудовской Аравии

- Январь 2023 г. — RATP Dev объявила о подписании контракта с Королевской комиссией на услуги 360 Mobility для Аль-Улы. В рамках этого контракта RATP Dev будет помогать RCU в разработке планов, политики, управления и инфраструктуры, а также транспортных активов современной мобильной сети AlUla для жителей и гостей.

- Октябрь 2022 г. Ожидается, что Alstom, мировой лидер в области экологически чистой и умной мобильности, откроет новый региональный офис в Эр-Рияде. Это покажет, что Alstom еще больше привержена развитию железных дорог в Саудовской Аравии и ее окрестностях. Alstom будет использовать новый офис в качестве центра для расширения своей деятельности в Персидском заливе и остальной части региона. Ожидается, что новый офис будет предлагать маркетинговые, налоговые и финансовые услуги, а также услуги по техническому обслуживанию железных дорог, развитию и мониторингу качества, а также развитию качества поставщиков.

Отчет о рынке строительства транспортной инфраструктуры Саудовской Аравии – Содержание

1. ВВЕДЕНИЕ

1.1 Результаты исследования

1.2 Предположения исследования

1.3 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

2.1 Методология анализа

2.2 Этапы исследования

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ И ДИНАМИКА

4.1 Обзор рынка

4.2 Технологические тенденции на рынке

4.3 Правительственные постановления и инициативы

4.4 Информация о крупных проектах в области транспортной инфраструктуры (текущих и предстоящих)

4.5 Динамика рынка

4.5.1 Драйверы рынка

4.5.2 Рыночные ограничения

4.5.3 Возможности рынка

4.6 Анализ цепочки создания стоимости / цепочки поставок

4.7 Анализ пяти сил Портера

4.7.1 Угроза новых участников

4.7.2 Переговорная сила покупателей/потребителей

4.7.3 Рыночная власть поставщиков

4.7.4 Угроза продуктов-заменителей

4.7.5 Интенсивность конкурентного соперничества

4.8 Влияние COVID-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по стоимости)

5.1 По режиму

5.1.1 Дороги

5.1.2 Железнодорожные пути

5.1.3 Аэропорты

5.1.4 Водные пути

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Обзор (концентрация рынка и основные игроки)

6.2 Профили компании

6.2.1 Binyah

6.2.2 CCC

6.2.3 Almabani

6.2.4 SCC

6.2.5 Al-Ayuni

6.2.6 Bechtel

6.2.7 CB&I LLC

6.2.8 China Energy Engineering Corp. Ltd.

6.2.9 China Railway Construction Corp. Ltd.

6.2.10 Fluor Corp.

6.2.11 Tekfen Construction and Installation Co. Inc.

6.2.12 Gilbane Building Co.

6.2.13 Jacobs

6.2.14 AL Jazirah Engineers & Consultants

6.2.15 Al Latifa Trading and Contracting

6.2.16 Afras For Trading And Contracting Company

6.2.17 Al-Rashid Trading & Contracting Company

6.2.18 Al Yamama For Business And Contracting

6.2.19 Mohammed Al Mojil Group Co.

6.2.20 Al-Jabreen Contracting Co*

7. БУДУЩЕЕ РЫНКА СТРОИТЕЛЬСТВА ТРАНСПОРТНОЙ ИНФРАСТРУКТУРЫ САУДОВСКОЙ АРАВИИ

8. ПРИЛОЖЕНИЕ

Сегментация строительной отрасли транспортной инфраструктуры Саудовской Аравии

Транспортная инфраструктура называется основой, которая облегчает транспортную систему. Автомобильные и железные дороги, порты и аэропорты — все это его часть. Ежедневно транспортная инфраструктура соединяет людей с рабочими местами, медицинскими учреждениями, образовательными учреждениями и т. д. Она облегчает предоставление и получение товаров и услуг по всему миру. Полный анализ рынка Транспортная инфраструктура Саудовской Аравии, включая оценку экономики и вклад секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, возникающие тенденции в сегментах рынка, динамику рынка и географические тенденции и влияние COVID-19 рассматриваются в отчете.

Рынок строительства транспортной инфраструктуры Саудовской Аравии сегментирован по видам транспорта (автомобильные, железные дороги, аэропорты и водные пути). В отчете представлены размер рынка и прогнозные значения (в долларах США) для всех вышеуказанных сегментов.

| По режиму | ||

| ||

| ||

| ||

|

Исследование рынка строительства транспортной инфраструктуры Саудовской Аравии часто задаваемые вопросы

Насколько велик рынок строительства транспортной инфраструктуры Саудовской Аравии?

Ожидается, что объем рынка строительства транспортной инфраструктуры Саудовской Аравии достигнет 9,90 млрд долларов США в 2024 году, а среднегодовой темп роста составит 2,77% и достигнет 11,35 млрд долларов США к 2029 году.

Каков текущий размер рынка строительства транспортной инфраструктуры Саудовской Аравии?

Ожидается, что в 2024 году объем рынка строительства транспортной инфраструктуры Саудовской Аравии достигнет 9,90 млрд долларов США.

Кто являются ключевыми игроками на рынке строительства транспортной инфраструктуры Саудовской Аравии?

Almabani, AL-Ayuni, SCCSA, BINYAH, Consolidated Contractors Company (CCC) — основные компании, работающие на рынке строительства транспортной инфраструктуры Саудовской Аравии.

Какие годы охватывает рынок строительства транспортной инфраструктуры Саудовской Аравии и каков был размер рынка в 2023 году?

В 2023 году объем рынка строительства транспортной инфраструктуры Саудовской Аравии оценивался в 9,63 миллиарда долларов США. В отчете рассматривается исторический размер рынка строительства транспортной инфраструктуры Саудовской Аравии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка строительства транспортной инфраструктуры Саудовской Аравии на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

нулевой отраслевой отчет

Статистика нулевой доли рынка, размера и темпов роста доходов в 2024 году, составленная Mordor Intelligence™ Industry Reports. Нулевой анализ включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.