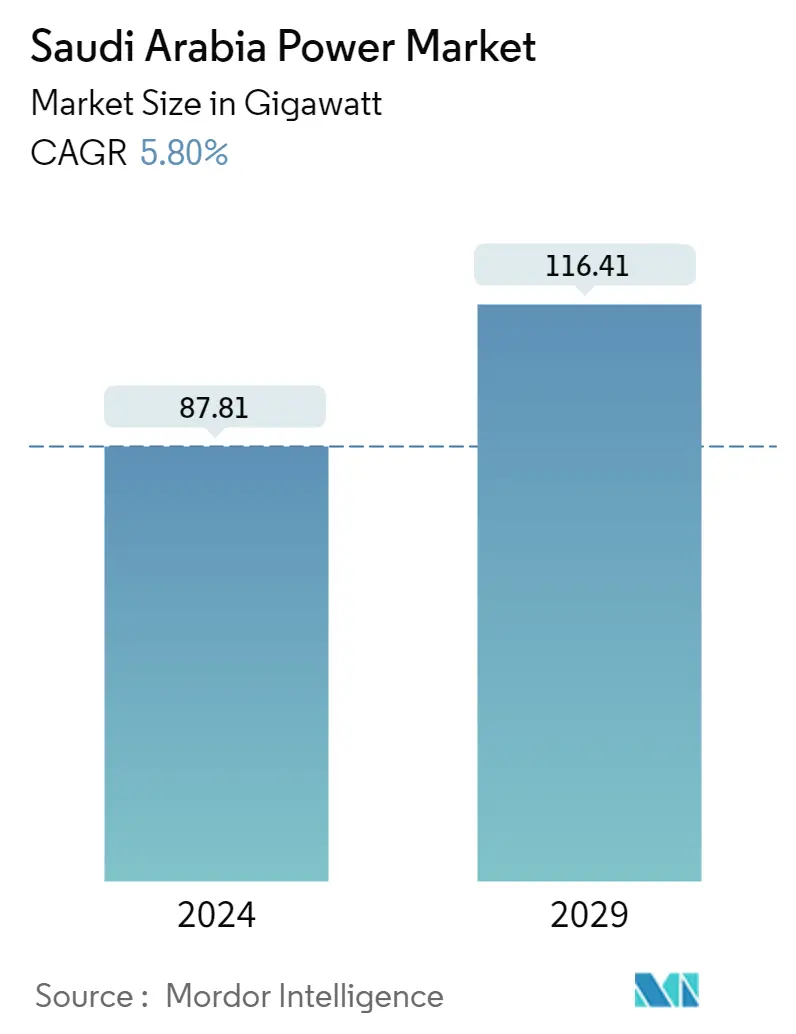

Размер энергетического рынка Саудовской Аравии

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Объем Рынка (2024) | 87.81 гигаватт |

| Объем Рынка (2029) | 116.41 гигаватт |

| CAGR(2024 - 2029) | 5.80 % |

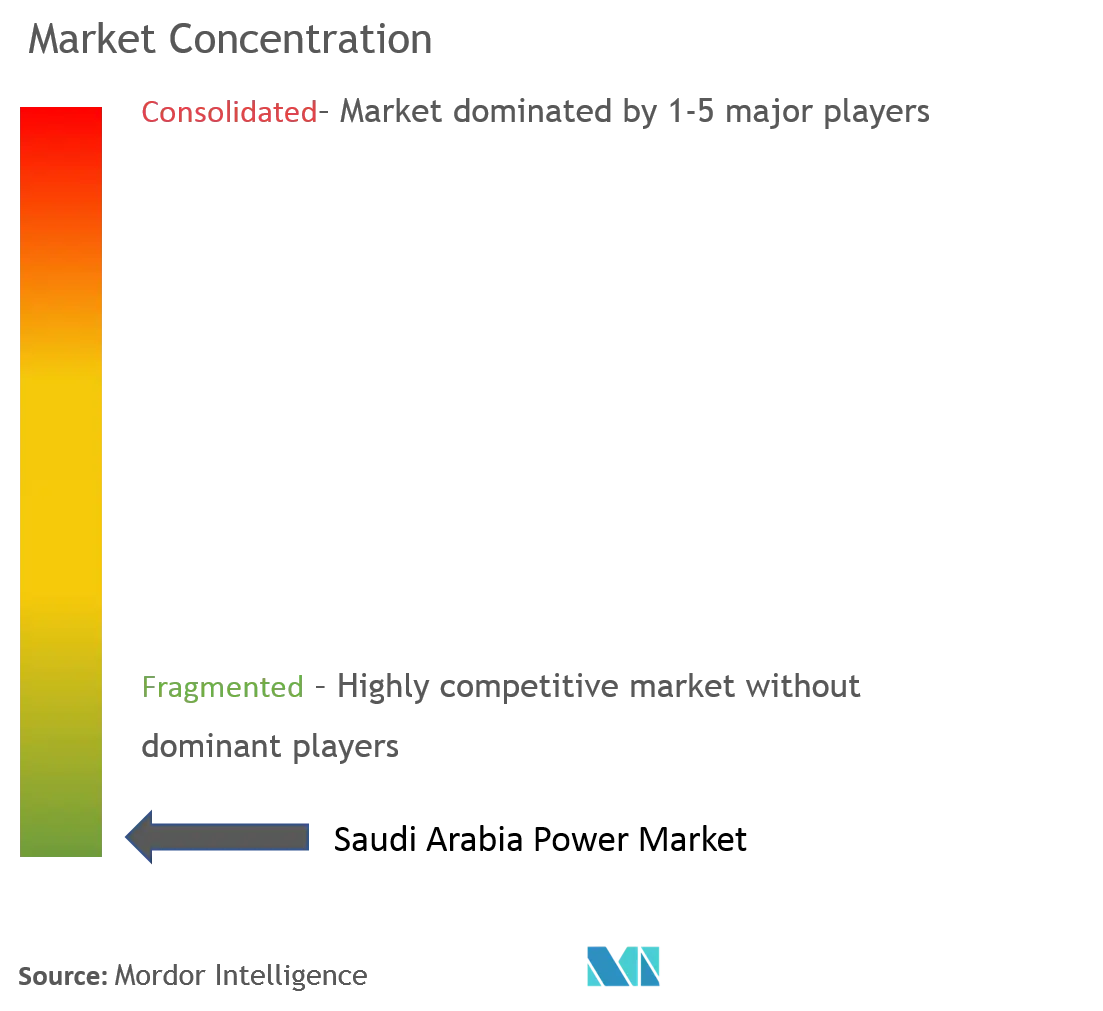

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка электроэнергии Саудовской Аравии

Размер рынка электроэнергии Саудовской Аравии оценивается в 87,81 гигаватт в 2024 году и, как ожидается, достигнет 116,41 гигаватт к 2029 году, а среднегодовой темп роста составит 5,80% в течение прогнозируемого периода (2024-2029 годы).

- Ожидается, что в среднесрочной перспективе такие факторы, как растущая диверсификация источников энергии от нефти и газа до более чистых источников энергии, таких как солнечная, ветровая и биоэнергетика, будут стимулировать энергетический рынок Саудовской Аравии, а также поддерживающая политика правительства, ведущая к развитие мощностей возобновляемой энергетики в течение прогнозируемого периода.

- С другой стороны, ожидается, что нестабильная геополитика региона станет сдерживающим фактором для роста рынка.

- Тем не менее, ожидается, что приватизация энергетического сектора предоставит значительные возможности. Если правительство воспользуется этим открытием, оно, вероятно, поможет со значительными инвестициями, необходимыми для реформирования энергетического сектора, и предоставит стране опыт, необходимый для производства возобновляемой энергии с меньшими затратами.

Тенденции рынка электроэнергии Саудовской Аравии

Источник тепловой энергии будет доминировать на рынке

- Термальные источники страны включают сырую нефть и природный газ. В 2021 году на традиционных тепловых электростанциях было произведено 355 тераватт-часов (ТВтч) электроэнергии, что составило 99% от общего объема электроэнергии, вырабатываемой в стране.

- Производство электроэнергии в стране сильно зависит от углеводородов. По итогам 2021 года страна имела 10,95 млрд кубометров нефти и занимала второе место после Венесуэлы. Общие запасы природного газа страны в том же году составили 117,3 млрд куб. м.

- В последние годы в стране наблюдался рост производства электроэнергии на газовых электростанциях, в то время как в стране наблюдался спад производства электроэнергии из сырой нефти. Этот переход был замечен из-за глобального движения страны по переходу к более чистым источникам энергии. В 2021 году электроэнергия из нефти составила 139,9 ТВтч, а электроэнергия из природного газа — 215,9 ТВтч.

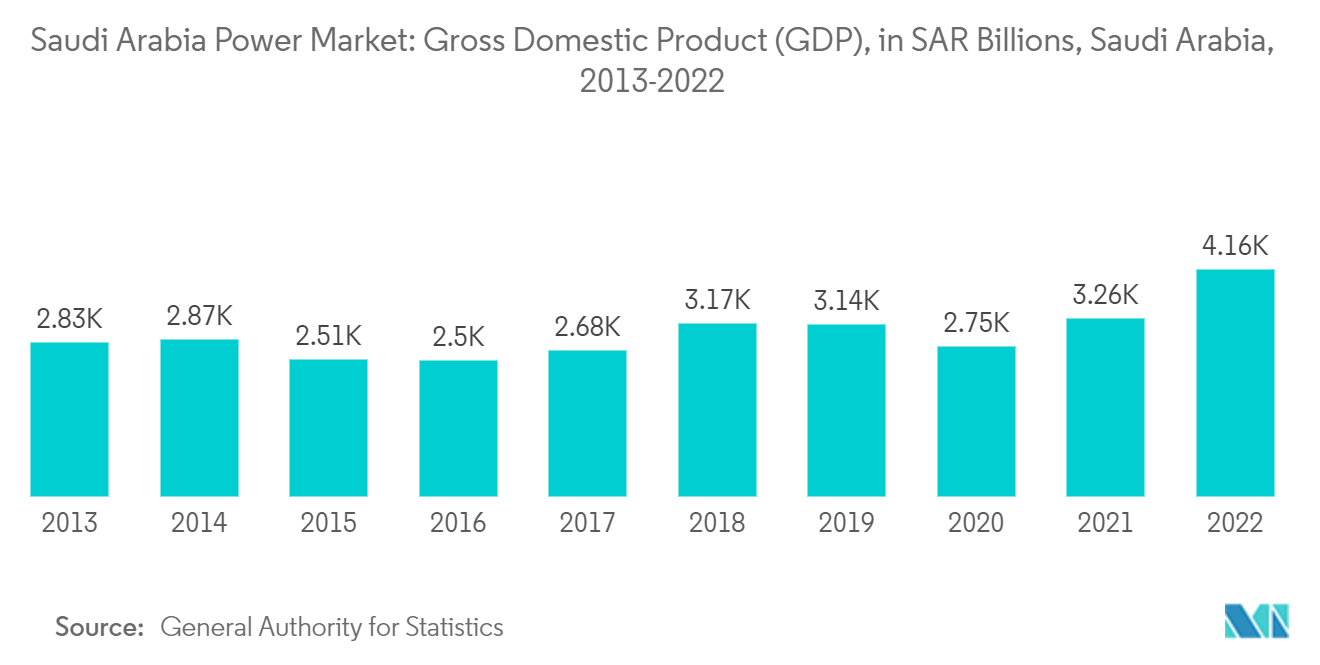

- Кроме того, рост ВВП (валового внутреннего продукта) обычно коррелирует с увеличением потребления электроэнергии. Экономическое развитие и потребление электроэнергии тесно взаимосвязаны. В Саудовской Аравии спрос на электроэнергию имеет тенденцию увеличиваться по мере экономического роста. Это происходит в первую очередь потому, что для функционирования такой экономической деятельности, как производство, промышленные процессы и услуги, требуется электричество. Электричество требуется для питания машин, оборудования и инфраструктуры по мере расширения промышленности и появления новых предприятий. По данным Главного статистического управления, в 2022 году ВВП Саудовской Аравии достиг 4155,56 млрд саудовских риялов, увеличившись на 27,58% по сравнению с предыдущим годом.

- В январе 2022 года компания Dhuruma Electricity Company завершила рефинансирование своей газовой электростанции PP11 в Саудовской Аравии на сумму 1,2 миллиарда долларов США. PP11 — это газовая электростанция комбинированного цикла мощностью 1730 МВт недалеко от Дхурумы, примерно в 135 км к западу от Эр-Рияда. Рефинансирование станции обеспечивает долгосрочную жизнеспособность станции как надежного производителя тепловой энергии в Саудовской Аравии.

- Таким образом, из-за вышеупомянутых факторов сегмент тепловой энергии, вероятно, будет доминировать на рынке электроэнергии Саудовской Аравии в течение прогнозируемого периода.

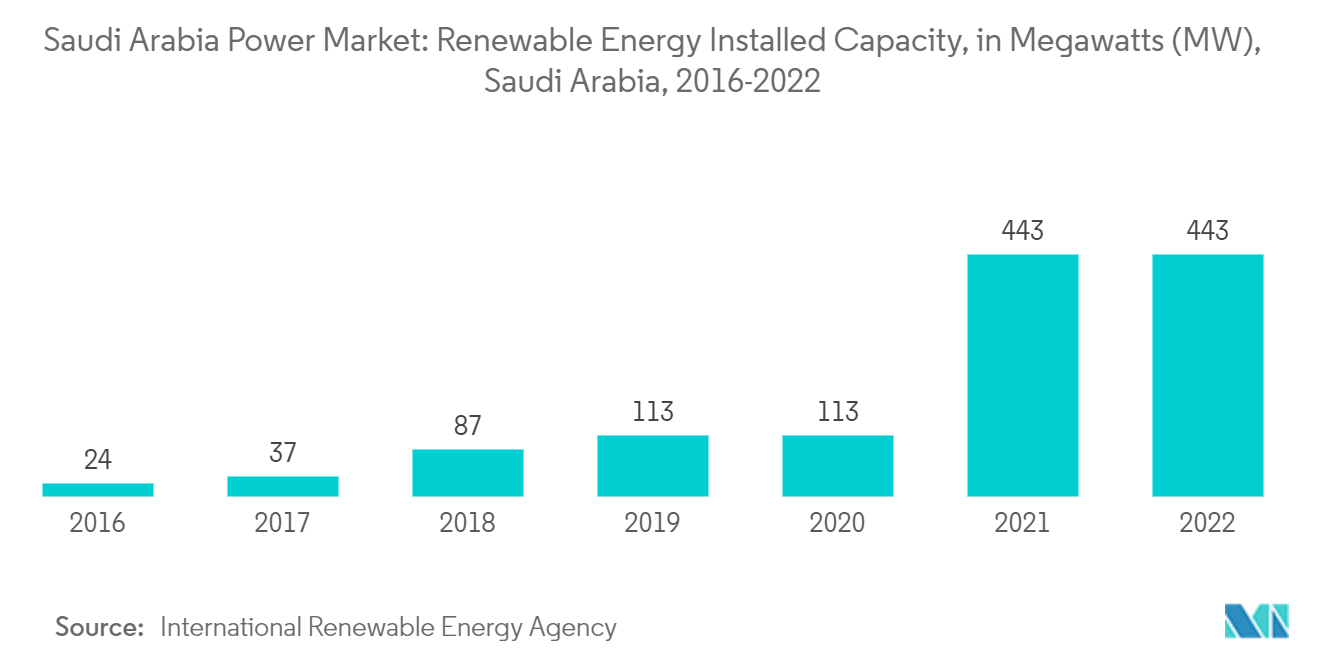

Развитие сектора возобновляемых источников энергии для стимулирования рынка

- В 2022 году в стране произошел резкий рост мощностей возобновляемой энергетики, главным образом благодаря растущему вниманию к экологическим проблемам. Общая установленная мощность возобновляемых источников энергии в 2022 году составила 443 МВт. Страна стремится к 2030 году построить мощность возобновляемых источников энергии в размере 58,7 ГВт.

- Одной из движущих причин роста возобновляемых источников энергии в стране такими темпами является ее план по сокращению использования нефти и газа в производстве электроэнергии.

- Саудовская Аравия естественным образом наделена возобновляемыми источниками энергии, особенно солнечной. Солнечное излучение в стране составляет 250 Вт/м2, что выше среднего уровня облучения высокопотенциальных солнечных территорий в мире, составляющего 100-200 Вт/м2.

- Правительство Саудовской Аравии также поощряет многие из своих крупных государственных предприятий инвестировать в сектор возобновляемых источников энергии. Центр нефтяных исследований и исследований короля Абдаллы (KAPSARC) в настоящее время реализует проект солнечной энергетики мощностью 5 МВт, состоящий из более чем 12 000 панелей и занимающих площадь 55 000 квадратных метров. В то же время Saudi Aramco также управляет фотоэлектрической системой навеса для автомобилей мощностью 10,5 МВт, крупнейшей в мире навесной парковкой, занимающей площадь 198 350 кв. м и использующей более 126 000 солнечных панелей. Это первые частные фотоэлектрические проекты в стране, которые, как ожидается, побудят другие крупные корпорации заняться частными проектами по возобновляемым источникам энергии для сокращения выбросов и достижения национальной цели.

- Таким образом, в связи с вышеизложенным ожидается, что рост установок и инвестиций в возобновляемые источники энергии в стране будет стимулировать рынок электроэнергии Саудовской Аравии в течение прогнозируемого периода.

Обзор энергетической отрасли Саудовской Аравии

Энергетический рынок Саудовской Аравии фрагментирован. Некоторые из основных игроков, работающих на этом рынке (в произвольном порядке), включают ACWA Power Co., Saudi Electricity Company (SEC) SJSC, MARAFIQ Power and Water Utility Company для Джубайля и Янбу (MARAFIQ), Арабскую компанию по строительству линий электропередачи ( AETCON) и Nour Energy (группа ASTRA) и другие.

Лидеры энергетического рынка Саудовской Аравии

-

MARAFIQ Power And Water Utility Company For Jubail And Yanbu (MARAFIQ)

-

ACWA Power Co

-

Saudi Electricity Company (SEC) SJSC

-

Arabian Electrical Transmission Line Construction Company (AETCON)

-

Nour Energy (ASTRA Group)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости энергетического рынка Саудовской Аравии

- Ноябрь 2022 г. ACWA Power подписала соглашение с холдинговой компанией Water and Electricity Holding Company (Badeel) на строительство крупнейшей в мире моноблочной солнечной электростанции в Аль-Шуайбе, провинция Мекка. Планировалось, что электростанция будет иметь генерирующую мощность 2060 МВт и будет введена в эксплуатацию в 2025 году.

- Декабрь 2022 г. Саудовская Аравия объявила о разработке 10 новых проектов в области возобновляемых источников энергии. Согласно сообщениям, новые проекты в области возобновляемых источников энергии направлены на увеличение мощности, вырабатываемой солнечными и ветровыми источниками, при одновременном снижении использования ископаемого топлива, особенно нефти, для производства электроэнергии. Объявленные проекты возобновляемой энергетики будут иметь совокупную генерирующую мощность 7 ГВт. Главное статистическое управление Королевства Саудовская Аравия сообщает, что страна намерена производить ошеломляющие 15,1 ТВтч возобновляемой энергии к 2024 году.

Отчет о рынке электроэнергии Саудовской Аравии – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

3. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Структура производства электроэнергии, 2022 г.

4.3 Установленная мощность генерации и прогноз в ГВт до 2028 г.

4.4 Прогноз производства и потребления электроэнергии в тераватт-часах (ТВтч) до 2028 г.

4.5 Последние тенденции и события

4.6 Государственная политика и постановления

4.7 Динамика рынка

4.7.1 Драйверы

4.7.1.1 Увеличение диверсификации источников энергии от нефти и газа до более чистых источников энергии

4.7.1.2 Поддерживающая государственная политика по увеличению мощности возобновляемых источников энергии

4.7.2 Ограничения

4.7.2.1 Нестабильная геополитика страны

4.8 Анализ цепочки поставок

4.9 ПЕСТИЛЬНЫЙ анализ

5. СЕГЕМЕНТАЦИЯ РЫНКА

5.1 Выработка энергии

5.1.1 Термальный

5.1.2 Возобновляемые источники энергии

5.2 Передача и распределение электроэнергии (T&D)

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 ACWA Power Co.

6.3.2 Masdar Abu Dhabi Future Energy Co.

6.3.3 Electricite de France SA (EDF)

6.3.4 Saudi Electricity Company (SEC) SJSC

6.3.5 MARAFIQ Power and Water Utility Company for Jubail and Yanbu (MARAFIQ)

6.3.6 Engie SA

6.3.7 Doosan Heavy Industries & Construction Co. Ltd

6.3.8 Shandong Electric Power Construction Corporation III (SEPCO III)

6.3.9 Arabian Electrical Transmission Line Construction Company ( AETCON )

6.3.10 Nour Energy (ASTRA Group)

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Приватизация электроэнергетики страны

Сегментация электроэнергетической отрасли Саудовской Аравии

Рынок электроэнергии включает в себя производство электроэнергии различными методами, среди которых наиболее широко используются тепловые и возобновляемые источники энергии. Рынок электроэнергии Саудовской Аравии сегментирован по производству электроэнергии, передаче и распределению электроэнергии (TD). По производству электроэнергии рынок сегментирован на тепловую и возобновляемую энергетику. Для каждого сегмента, за исключением передачи и распределения электроэнергии, размер рынка и прогнозы были сделаны на основе установленной мощности (гигаватт).

Часто задаваемые вопросы по исследованию рынка электроэнергии в Саудовской Аравии

Насколько велик энергетический рынок Саудовской Аравии?

Ожидается, что объем рынка электроэнергии Саудовской Аравии достигнет 87,81 гигаватт в 2024 году, а среднегодовой темп роста составит 5,80% и достигнет 116,41 гигаватт к 2029 году.

Каков текущий размер энергетического рынка Саудовской Аравии?

Ожидается, что в 2024 году объем энергетического рынка Саудовской Аравии достигнет 87,81 гигаватт.

Кто являются ключевыми игроками на рынке электроэнергии Саудовской Аравии?

MARAFIQ Power And Water Utility Company For Jubail And Yanbu (MARAFIQ), ACWA Power Co, Saudi Electricity Company (SEC) SJSC, Arabian Electrical Transmission Line Construction Company (AETCON), Nour Energy (ASTRA Group) — крупнейшие компании, работающие на энергетическом рынке Саудовской Аравии.

Какие годы охватывает этот рынок электроэнергии Саудовской Аравии и каков был размер рынка в 2023 году?

В 2023 году объем энергетического рынка Саудовской Аравии оценивался в 83 гигаватта. В отчете рассматривается исторический размер рынка электроэнергии Саудовской Аравии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка электроэнергии Саудовской Аравии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об электроэнергетической отрасли Саудовской Аравии

Статистические данные о доле, размере и темпах роста доходов на рынке электроэнергии Саудовской Аравии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ энергетики Саудовской Аравии включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.