Анализ рынка промышленных электрокомпонентов Саудовской Аравии

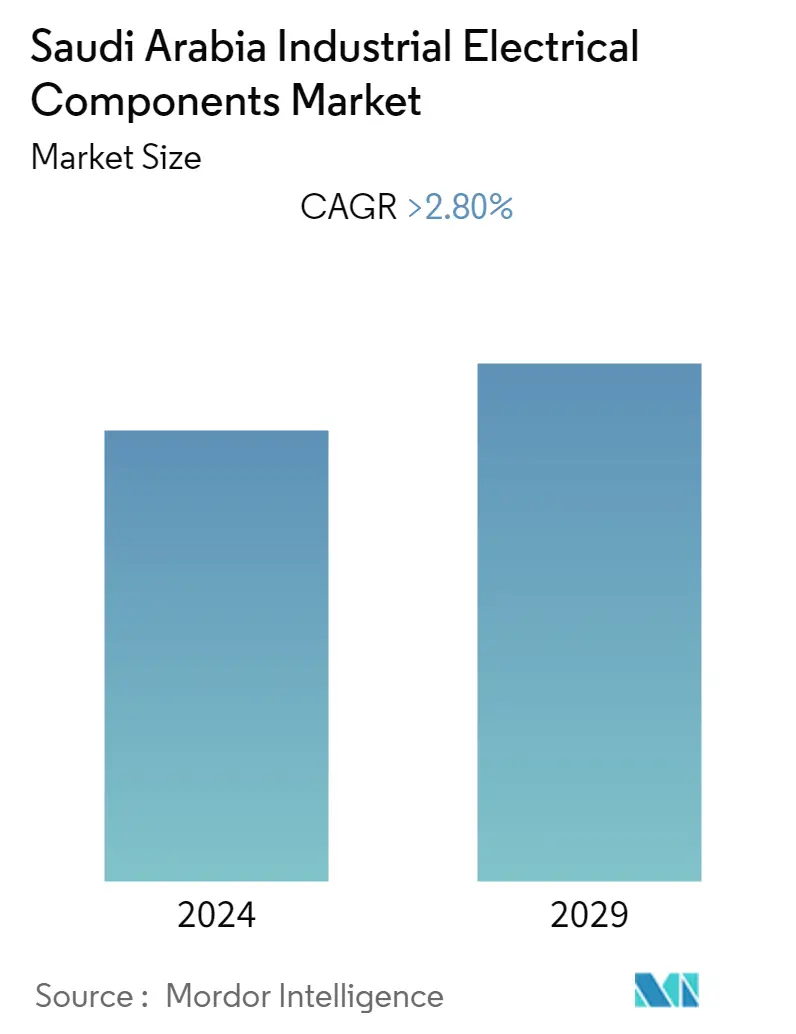

Рынок промышленных электрокомпонентов Саудовской Аравии в 2019 году оценивался в 2825,9 млн долларов США, и ожидается, что к 2026 году он достигнет 3009,9 млн долларов США, а среднегодовой темп роста составит более 2,8% в 2021-2026 годах. Саудовская Аравия столкнулась с серьезными последствиями из-за пандемии COVID-19, одна из которых связана с низкими ценами на сырую нефть, что привело к снижению доходов от экспорта сырой нефти. Доходы от нефти составляли 30-40% ВВП страны, а сбои в цепочке поставок различных операций из-за мер по локализации и сдерживанию вируса еще больше усугубили ситуацию. Хотя цепочки поставок электрических компонентов пострадали от COVID-19, энергетический сектор оказался устойчивым, и он пострадал относительно меньше по сравнению с шоком спроса, ощущаемым в других странах. Ожидается, что такие факторы, как растущие инвестиции в инфраструктурный сектор, а также планы по уменьшению зависимости от нефти для производства электроэнергии и диверсификации потоков доходов, будут стимулировать развитие промышленных электрических компонентов в Саудовской Аравии в течение прогнозируемого периода. Однако растущий бюджетный дефицит вынудил правительство сократить государственные расходы и отложить проекты на фоне низких цен на нефть и сокращения добычи, тем самым сдерживая рост рынка.

- Поскольку Саудовская Аравия предлагает инвестиционные возможности в таких секторах, как нефтепереработка, горнодобывающая промышленность, логистика и энергетика, через свою Национальную программу промышленного развития и логистики (NIDLP), ожидается, что спрос на сегмент электрических мотоциклов и стартеров в этих отраслях будет доминировать на рынке в течение всего года. прогнозный период.

- Ожидается, что проекты межсетевого соединения в странах Персидского залива, а также в таких странах, как Иордания и Ирак, подключающихся к межсетевой сети Персидского залива для покрытия собственных дефицитов поставок, создадут несколько возможностей для участников рынка в ближайшие годы.

- Ожидается, что благодаря нескольким правительственным инициативам по увеличению инвестиций в инфраструктурные проекты рынок промышленных электрокомпонентов в Саудовской Аравии будет развиваться в течение прогнозируемого периода.

Тенденции рынка промышленных электрокомпонентов Саудовской Аравии

Ожидается, что сегмент электродвигателей и стартеров будет доминировать на рынке

- Королевство Саудовская Аравия является одним из крупнейших мировых производителей нефти в 2020 году добыча сырой нефти составила 11,03 млн баррелей в сутки. Саудовская Аравия сохранила высокие уровни добычи сырой нефти, несмотря на падение мировых цен на сырую нефть.

- Саудовская Аравия продолжает наращивать добычу нефти и газа, чтобы выполнить свои экспортные обязательства. Страна планирует увеличить добычу газа и повысить роль газа в энергетическом балансе энергетического и промышленного секторов.

- Поскольку экономика страны зависит от добычи нефти и газа, в 2019 году страна инвестировала в рынки переработки и переработки нефти и газа для реструктуризации, модернизации и расширения существующих проектов. Например, в 2018 году государственная фирма в Саудовская Аравия, Saudi Aramco, объявила о планах инвестировать более 100 миллиардов долларов США в развитие новых нефтеперерабатывающих и химических проектов в течение следующего десятилетия, поскольку компания планирует сбалансировать свой бизнес между операциями по добыче и переработке нефти. Ожидается, что это приведет к масштабному расширению нефтеперерабатывающей и нефтехимической инфраструктуры в Саудовской Аравии, что повысит спрос на электродвигатели и стартеры.

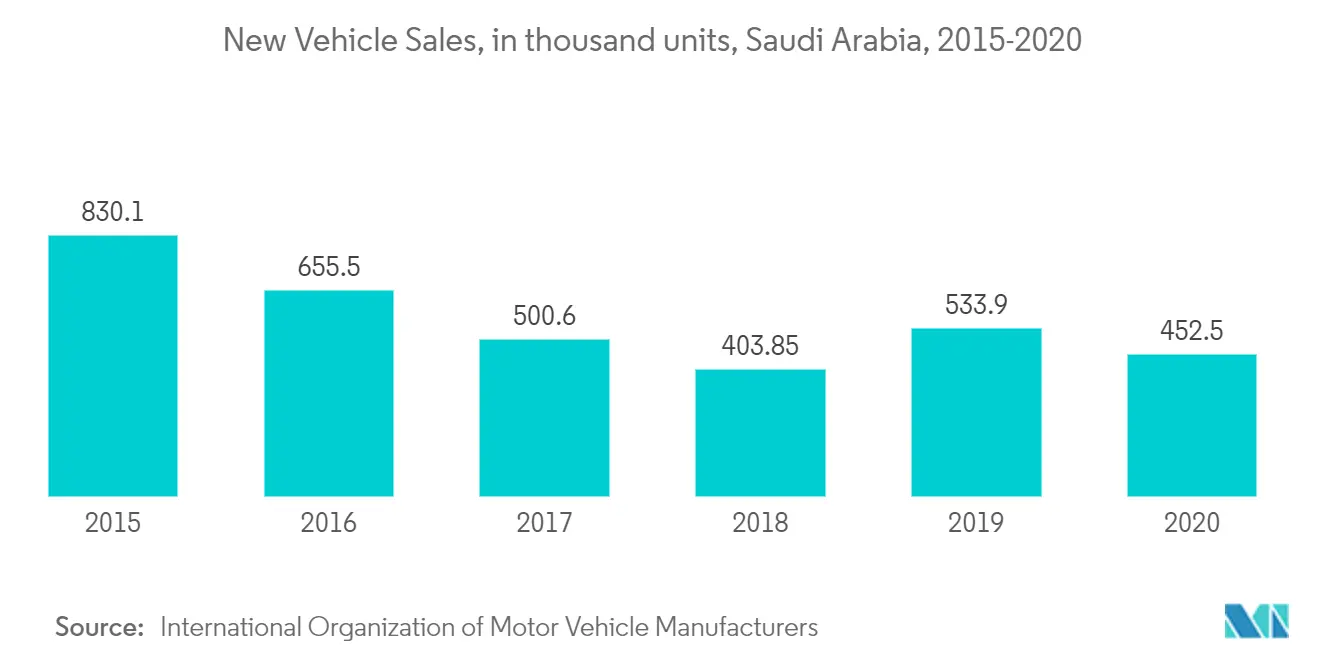

- Автомобильный сектор страны является одним из крупнейших в регионе в 2020 году было продано более 452 544 автомобилей. Страна также активно уделяет внимание использованию электромобилей. В 2019 году суверенный фонд благосостояния Саудовской Аравии инвестировал 1,3 миллиарда долларов США и приобрел контрольный пакет акций калифорнийского стартапа по производству электромобилей Lucid Motors. В августе 2020 года Lucid Motors преодолела барьер в 500 миль на одной зарядке.

- План наследного принца Саудовской Аравии Мухаммеда бен Салмана Видение 2030 также включает активизацию усилий по созданию рынка электромобилей в стране. В целом ожидается, что рост продаж автомобилей и растущее внимание к интеграции электромобилей будут стимулировать рынок электродвигателей и стартеров в автомобильном секторе в течение прогнозируемого периода.

- Таким образом, исходя из вышеупомянутых факторов, ожидается, что сегмент электродвигателей и стартеров будет доминировать среди промышленных электрических компонентов в Саудовской Аравии в течение прогнозируемого периода.

Увеличение инвестиций в инфраструктурный сектор для стимулирования рынка

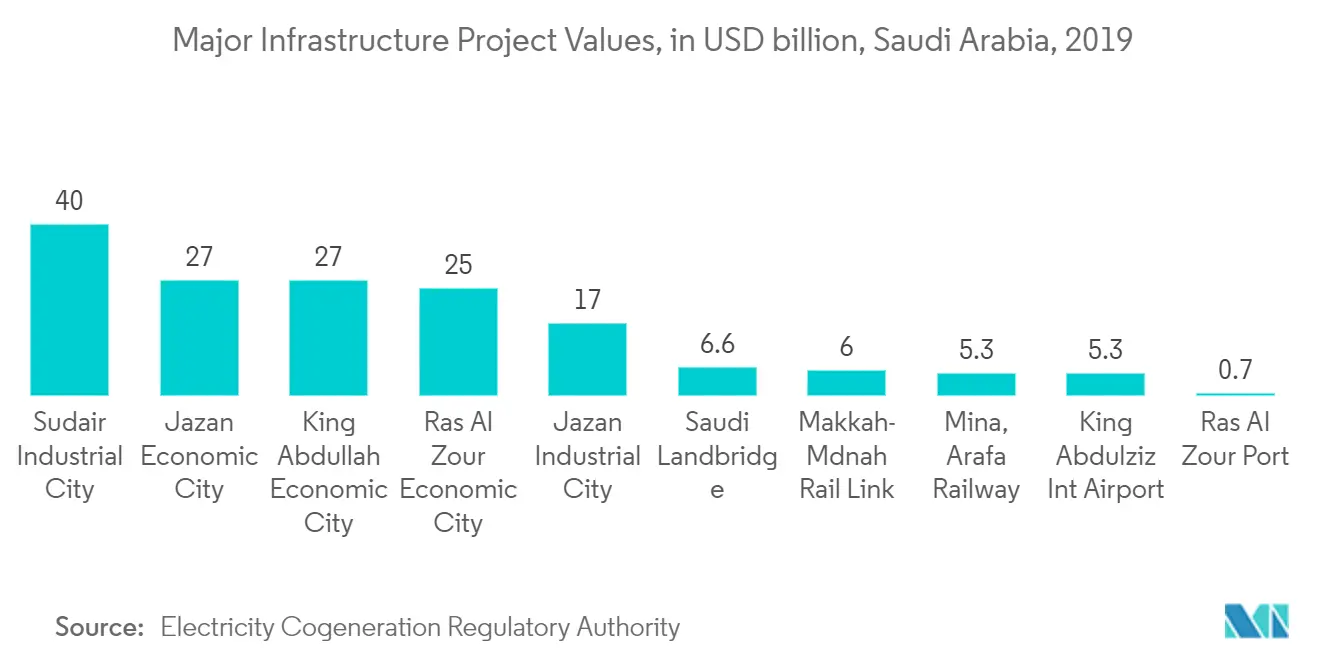

- В Саудовской Аравии сектор инфраструктуры и строительства является одним из крупнейших в регионе Совета сотрудничества стран Персидского залива (ССЗ), и в ближайшие годы ожидается высокий рост. В соответствии с богатой нефтью экономикой региона, правительство страны сделало упор на развитие инфраструктуры и строительных проектов в стране, что привело к увеличению спроса на промышленные электрические компоненты.

- По данным Управления промышленной собственности Саудовской Аравии (MODON), страна планирует увеличить количество промышленных городов с 22 в 2019 году до 40 в ближайшее десятилетие. MODON наблюдает за завершением строительства четырех промышленных городов в Судаире, Аль-Хардже, Даммаме и Джидде.

- Строительные работы в городах Аль-Хардж и Судаир продолжаются по состоянию на сентябрь 2020 года, и по каждому проекту ожидаются инвестиции на сумму 320 млн долларов США и 213,3 млн долларов США. Другие крупномасштабные промышленные проекты включают планы строительства города Джубайль-2, в котором будет размещена инфраструктура нефтехимического производства.

- Кроме того, правительство вложило значительные средства в расширение транспортной инфраструктуры посредством проектов городской инфраструктуры, таких как строительство метрополитена Эр-Рияда и системы скоростного автобусного транспорта Эр-Рияда стоимостью 22,5 миллиарда долларов США. Инфраструктура и строительная отрасль Саудовской Аравии по-прежнему опираются на передовые технологии и новые эксплуатационные стандарты, что в дальнейшем приводит к быстрому росту интеллектуальных электрических компонентов, таких как устройства мониторинга и управления, среди других в стране.

- Таким образом, исходя из вышеупомянутых факторов, ожидается, что увеличение инвестиций с помощью инициатив поддержки в инфраструктурном секторе будет стимулировать рынок промышленных электрических компонентов в стране в течение прогнозируемого периода.

Обзор отрасли промышленных электрокомпонентов Саудовской Аравии

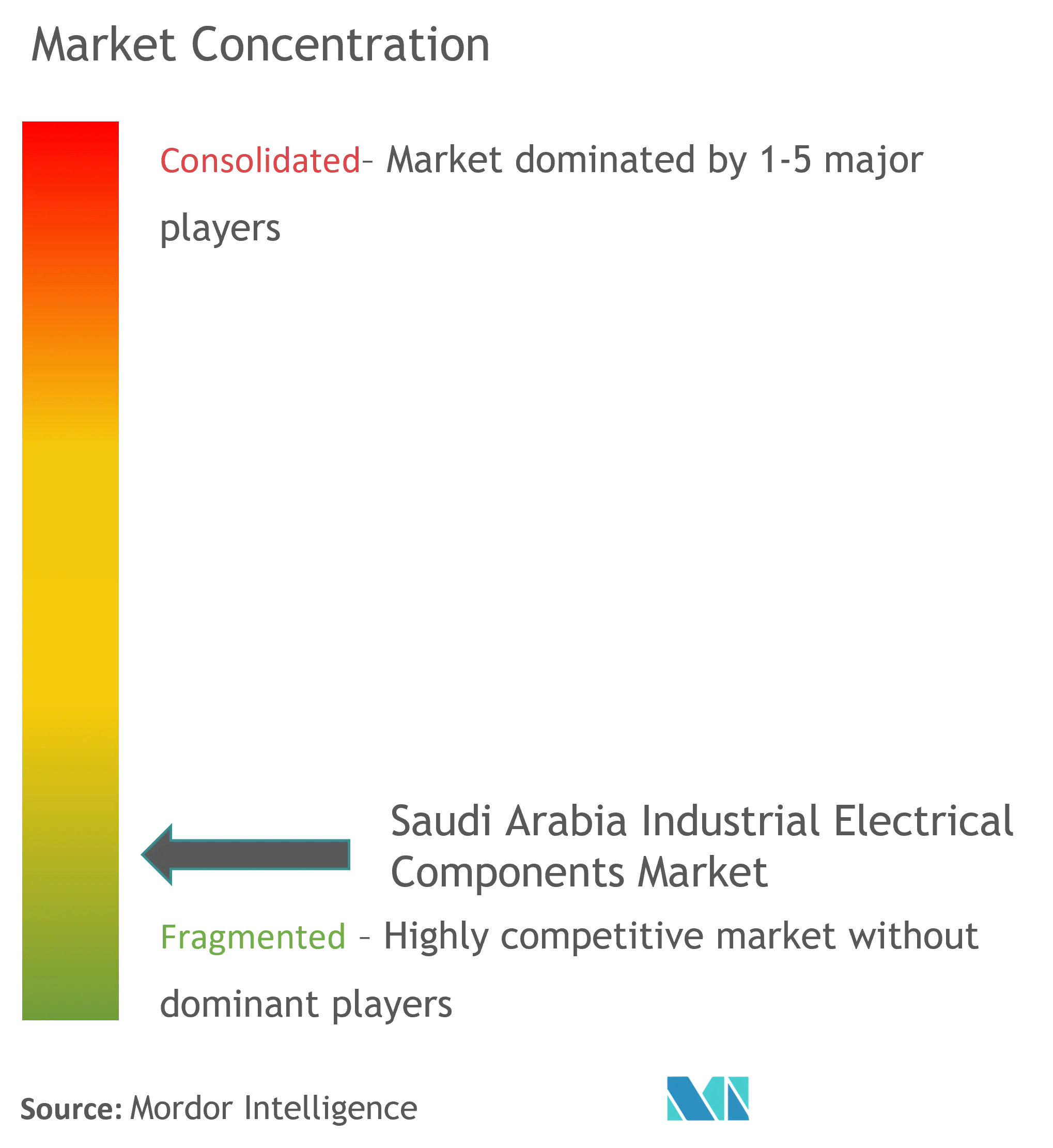

Рынок промышленных электрокомпонентов Саудовской Аравии умеренно фрагментирован. В число основных игроков входят GEDAC Electric Company, TIEPCO, Al-Abdulkarim Holding (AKH) Co., Saudi Power Transformer Company и Saudi Electric Supply Company Limited (SESCO).

Лидеры рынка промышленных электрокомпонентов Саудовской Аравии

GEDAC Electric Company

TIEPCO

Al-Abdulkarim Holding (AKH) Co.

Saudi Power Transformer Company

Saudi Electric Supply Company Limited (SESCO)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка промышленных электрокомпонентов Саудовской Аравии

- В августе 2021 года Larsen Toubro получила заказ под ключ на строительство электроподстанции в Саудовской Аравии. В компании заявили, что в комплект поставки элегазового распределительного устройства (КРУЭ) входят четыре различных напряжения до 380 кВ. В объем работ входят сопутствующие системы управления, защиты, автоматизации, телекоммуникаций, помимо общестроительных и электромеханических работ. Заказ будет выполнен подразделением по передаче и распределению электроэнергии L T Construction – строительного подразделения Larsen Toubro Ltd.

- В феврале 2020 года компания RS Rauscher Stoecklin, входящая в состав RS International Holding AG, получила заказ на поставку нескольких промышленных вилок и розеток для телекоммуникационного проекта 5G в Саудовской Аравии. В марте 2020 года компания RS совместно со своим партнером MENNEKES поставила надежные и безопасные разъемы.

Сегментация промышленности промышленных электрокомпонентов Саудовской Аравии

Отчет о рынке промышленных электрокомпонентов Саудовской Аравии включает в себя:.

| Энергетическая утилита |

| Нефти и газа |

| Инфраструктурный сектор |

| Распределительные устройства |

| Трансформеры |

| Электродвигатели и стартеры |

| Устройства мониторинга и управления |

| Автоматизация (автоматизация фидеров и автоматизация подстанций) |

| Светодиодное освещение |

| Другие компоненты (выключатели, автоматические выключатели, щиты, кнопки, предохранители, розетки, автоматические выключатели и т. д.) |

| Конечный пользователь | Энергетическая утилита |

| Нефти и газа | |

| Инфраструктурный сектор | |

| Компонент | Распределительные устройства |

| Трансформеры | |

| Электродвигатели и стартеры | |

| Устройства мониторинга и управления | |

| Автоматизация (автоматизация фидеров и автоматизация подстанций) | |

| Светодиодное освещение | |

| Другие компоненты (выключатели, автоматические выключатели, щиты, кнопки, предохранители, розетки, автоматические выключатели и т. д.) |

Часто задаваемые вопросы по исследованию рынка промышленных электрокомпонентов Саудовской Аравии

Каков текущий размер рынка промышленных электрокомпонентов Саудовской Аравии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке промышленных электрокомпонентов Саудовской Аравии среднегодовой темп роста составит более 2,80%.

Кто являются ключевыми игроками на рынке промышленных электрических компонентов Саудовской Аравии?

GEDAC Electric Company, TIEPCO, Al-Abdulkarim Holding (AKH) Co., Saudi Power Transformer Company, Saudi Electric Supply Company Limited (SESCO) — основные компании, работающие на рынке промышленных электрических компонентов Саудовской Аравии.

Какие годы охватывает рынок промышленных электрокомпонентов Саудовской Аравии?

В отчете рассматривается исторический размер рынка промышленных электрических компонентов Саудовской Аравии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка промышленных электрических компонентов Саудовской Аравии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет о промышленности промышленных электрокомпонентов Саудовской Аравии

Статистические данные о доле, размере и темпах роста доходов на рынке промышленных электрических компонентов Саудовской Аравии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ промышленных электрических компонентов Саудовской Аравии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.