Объем молочного рынка Саудовской Аравии

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 6.27 Миллиардов долларов США | |

| Размер Рынка (2029) | 7.58 Миллиардов долларов США | |

| Наибольшая доля по каналу распределения | Вне торговли | |

| CAGR (2024 - 2029) | 3.87 % | |

| Самый быстрорастущий по каналу распределения | Вне торговли | |

| Концентрация Рынка | Середина | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка молочной продукции Саудовской Аравии

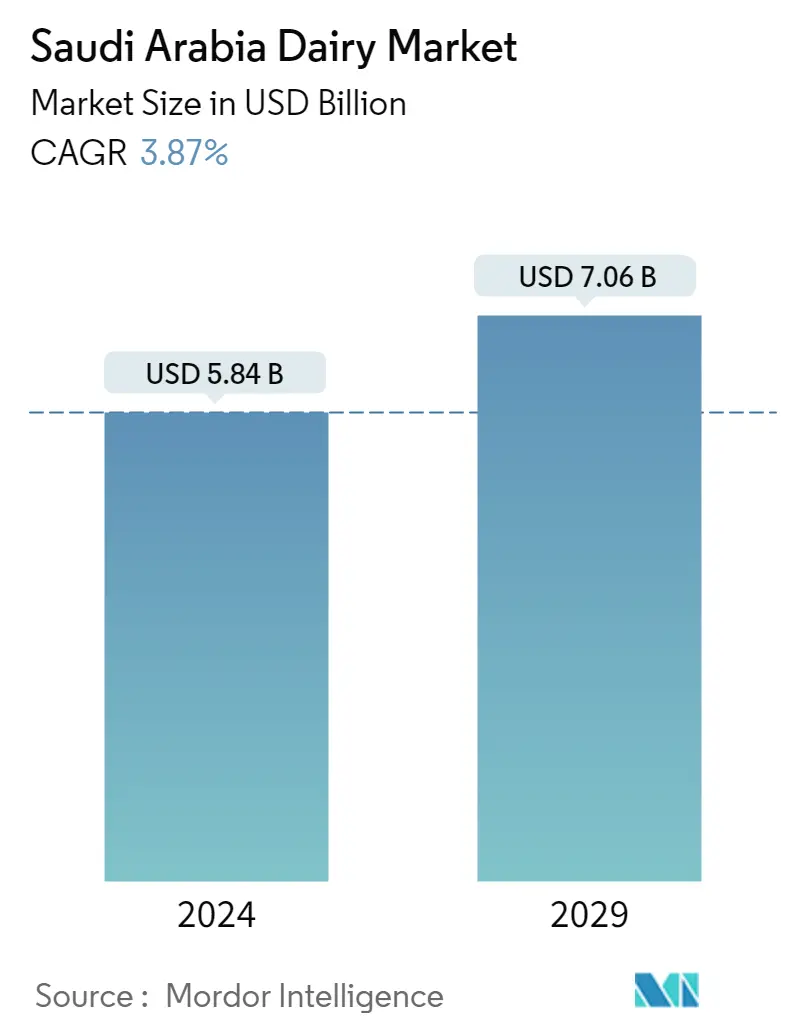

Размер рынка молочных продуктов Саудовской Аравии оценивается в 5,84 миллиарда долларов США в 2024 году и, как ожидается, достигнет 7,06 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 3,87% в течение прогнозируемого периода (2024-2029 годы).

В стране появляются популярные сети супермаркетов и гипермаркетов, что подтверждает рост потребления через этот канал.

- Среди всех каналов сбыта на молочном рынке Саудовской Аравии доминирует сегмент внеторговой торговли. Большую долю в сегменте off-trade заняли супермаркеты и гипермаркеты. В 2022 году на долю супермаркетов и гипермаркетов пришлось 61,92% стоимостной доли. Это произошло благодаря сильному проникновению таких популярных сетей, как Carrefour, Spinney's, Lulu и Hyper Panda, предлагающих широкий выбор молочных продуктов импортного и местного производства.

- Растет спрос на рецепты на основе молочных продуктов со стороны предприятий общественного питания, что способствует росту рынка. Ожидается, что продажи молочных продуктов в розничном канале вырастут на 6 042,2 млн долларов США в 2025 году по сравнению с 5 332,1 млн долларов США в 2021 году. Рост в этом сегменте обусловлен потреблением продуктов, приготовленных вне дома, во время еды в ресторане или заказов на вынос.. Ожидается, что в 2023 году 41% потребителей Саудовской Аравии будут тратить деньги на питание вне дома. В 2021 году более 90% из 7,8-миллионного населения Эр-Рияда ели вне дома хотя бы раз в неделю. Среднемесячные расходы на питание в ресторане или заказ доставки составляют 1330 саудовских риялов (355 долларов США).

- Рост числа интернет-пользователей в регионе является одним из основных факторов, способствующих онлайн-продажам молочных продуктов в течение прогнозируемого периода. В январе 2023 года в Саудовской Аравии насчитывалось 36,31 миллиона интернет-пользователей. В начале 2023 года уровень проникновения Интернета в Саудовской Аравии составлял 99% от общей численности населения. В период с 2022 по 2023 год число интернет-пользователей в Саудовской Аравии выросло на 539 тысяч (+1,5%).

- Среди всех молочных продуктов на долю молока приходится большая часть общих каналов розничной торговли. В 2022 году доля молока составила 30,6% от общей категории. На втором месте оказался сыр с долей в стоимостном выражении 24,3%.

Тенденции молочного рынка Саудовской Аравии

- Увеличение производства объясняется усилиями по совершенствованию методов животноводства для увеличения производства молочной продукции.

- Склонность потребителей к сырным закускам способствует увеличению производства сыра на молочном рынке Саудовской Аравии.

- Макроэкономические условия, государственные реформы, а также увеличение доступности и спроса на молочные продукты в Саудовской Аравии поддерживают производство молока в стране.

Обзор молочной промышленности Саудовской Аравии

Рынок молочных продуктов Саудовской Аравии умеренно консолидирован пять крупнейших компаний занимают 51,94%. Основными игроками на этом рынке являются компания Almarai, Arla Foods AmbA, Danone SA, Saudia Dairy and Foodstuff Company (SADAFCO) и Национальная компания сельскохозяйственного развития (NADEC) (отсортировано в алфавитном порядке).

Лидеры молочного рынка Саудовской Аравии

Almarai Company

Arla Foods AmbA

Danone SA

Saudia Dairy and Foodstuff Company (SADAFCO)

The National Agricultural Development Company (NADEC)

Other important companies include Al-Othman Holding Company, BEL SA, Fonterra Co-operative Group Limited, Groupe Lactalis, Nestlé SA.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости молочного рынка Саудовской Аравии

- Май 2022 г . Saudia Dairy and Foodstuff Company (SADAFCO) объявила о строительстве нового торгового склада в священном городе Мекка, Саудовская Аравия.

- Август 2021 г . В рамках расширения компания Saudia Dairy and Foodstuff Company открыла фабрику по производству мороженого в Джидде.

- Июнь 2021 г . Almarai, известная молочная компания на Ближнем Востоке, купила производственное предприятие Binghatti Beverages Manufacturing в ОАЭ за 215 миллионов дирхамов (58,54 миллиона долларов США) для расширения ассортимента своей продукции. Ожидается, что это приобретение улучшит возможности Almarai обслуживать своих клиентов за счет увеличения ассортимента напитков в регионе.

Отчет о рынке молочных продуктов Саудовской Аравии – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Потребление на душу населения

- 4.2 Сырье/товарное производство

- 4.2.1 Масло

- 4.2.2 Сыр

- 4.2.3 Молоко

- 4.3 Нормативно-правовая база

- 4.3.1 Саудовская Аравия

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Категория

- 5.1.1 Масло

- 5.1.1.1 По типу продукта

- 5.1.1.1.1 Культивированное масло

- 5.1.1.1.2 Некультурное сливочное масло

- 5.1.2 Сыр

- 5.1.2.1 По типу продукта

- 5.1.2.1.1 Натуральный сыр

- 5.1.2.1.2 Плавленный сыр

- 5.1.3 Крем

- 5.1.3.1 По типу продукта

- 5.1.3.1.1 Двойной крем

- 5.1.3.1.2 Одни сливки

- 5.1.3.1.3 Взбитые сливки

- 5.1.3.1.4 Другие

- 5.1.4 Молочные Десерты

- 5.1.4.1 По типу продукта

- 5.1.4.1.1 Чизкейки

- 5.1.4.1.2 Замороженные Десерты

- 5.1.4.1.3 Мороженое

- 5.1.4.1.4 Пены

- 5.1.4.1.5 Другие

- 5.1.5 Молоко

- 5.1.5.1 По типу продукта

- 5.1.5.1.1 Сгущенное молоко

- 5.1.5.1.2 Ароматизированное молоко

- 5.1.5.1.3 Свежее молоко

- 5.1.5.1.4 Порошковое молоко

- 5.1.5.1.5 Ультрапастеризованное молоко

- 5.1.6 Кисломолочные напитки

- 5.1.7 Йогурт

- 5.1.7.1 По типу продукта

- 5.1.7.1.1 Ароматизированный йогурт

- 5.1.7.1.2 Неароматизированный йогурт

- 5.2 Канал распределения

- 5.2.1 Вне торговли

- 5.2.1.1 Магазины

- 5.2.1.2 Интернет-торговля

- 5.2.1.3 Специализированные розничные продавцы

- 5.2.1.4 Супермаркеты и гипермаркеты

- 5.2.1.5 Прочее (Складские клубы, АЗС и т.д.)

- 5.2.2 Он-Трейд

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Al-Othman Holding Company

- 6.4.2 Almarai Company

- 6.4.3 Arla Foods AmbA

- 6.4.4 BEL SA

- 6.4.5 Danone SA

- 6.4.6 Fonterra Co-operative Group Limited

- 6.4.7 Groupe Lactalis

- 6.4.8 Nestlé SA

- 6.4.9 Saudia Dairy and Foodstuff Company (SADAFCO)

- 6.4.10 The National Agricultural Development Company (NADEC)

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ МОЛОЧНЫХ И МОЛОЧНЫХ АЛЬТЕРНАТИВНЫХ ПРЕДПРИЯТИЙ

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация молочной промышленности Саудовской Аравии

Масло, сыр, сливки, молочные десерты, молоко, кисломолочные напитки, йогурт представлены в виде сегментов по категориям. Off-Trade и On-Trade рассматриваются как сегменты канала сбыта.

- Среди всех каналов сбыта на молочном рынке Саудовской Аравии доминирует сегмент внеторговой торговли. Большую долю в сегменте off-trade заняли супермаркеты и гипермаркеты. В 2022 году на долю супермаркетов и гипермаркетов пришлось 61,92% стоимостной доли. Это произошло благодаря сильному проникновению таких популярных сетей, как Carrefour, Spinney's, Lulu и Hyper Panda, предлагающих широкий выбор молочных продуктов импортного и местного производства.

- Растет спрос на рецепты на основе молочных продуктов со стороны предприятий общественного питания, что способствует росту рынка. Ожидается, что продажи молочных продуктов в розничном канале вырастут на 6 042,2 млн долларов США в 2025 году по сравнению с 5 332,1 млн долларов США в 2021 году. Рост в этом сегменте обусловлен потреблением продуктов, приготовленных вне дома, во время еды в ресторане или заказов на вынос.. Ожидается, что в 2023 году 41% потребителей Саудовской Аравии будут тратить деньги на питание вне дома. В 2021 году более 90% из 7,8-миллионного населения Эр-Рияда ели вне дома хотя бы раз в неделю. Среднемесячные расходы на питание в ресторане или заказ доставки составляют 1330 саудовских риялов (355 долларов США).

- Рост числа интернет-пользователей в регионе является одним из основных факторов, способствующих онлайн-продажам молочных продуктов в течение прогнозируемого периода. В январе 2023 года в Саудовской Аравии насчитывалось 36,31 миллиона интернет-пользователей. В начале 2023 года уровень проникновения Интернета в Саудовской Аравии составлял 99% от общей численности населения. В период с 2022 по 2023 год число интернет-пользователей в Саудовской Аравии выросло на 539 тысяч (+1,5%).

- Среди всех молочных продуктов на долю молока приходится большая часть общих каналов розничной торговли. В 2022 году доля молока составила 30,6% от общей категории. На втором месте оказался сыр с долей в стоимостном выражении 24,3%.

| Масло | По типу продукта | Культивированное масло |

| Некультурное сливочное масло | ||

| Сыр | По типу продукта | Натуральный сыр |

| Плавленный сыр | ||

| Крем | По типу продукта | Двойной крем |

| Одни сливки | ||

| Взбитые сливки | ||

| Другие | ||

| Молочные Десерты | По типу продукта | Чизкейки |

| Замороженные Десерты | ||

| Мороженое | ||

| Пены | ||

| Другие | ||

| Молоко | По типу продукта | Сгущенное молоко |

| Ароматизированное молоко | ||

| Свежее молоко | ||

| Порошковое молоко | ||

| Ультрапастеризованное молоко | ||

| Кисломолочные напитки | ||

| Йогурт | По типу продукта | Ароматизированный йогурт |

| Неароматизированный йогурт |

| Вне торговли | Магазины |

| Интернет-торговля | |

| Специализированные розничные продавцы | |

| Супермаркеты и гипермаркеты | |

| Прочее (Складские клубы, АЗС и т.д.) | |

| Он-Трейд |

| Категория | Масло | По типу продукта | Культивированное масло |

| Некультурное сливочное масло | |||

| Сыр | По типу продукта | Натуральный сыр | |

| Плавленный сыр | |||

| Крем | По типу продукта | Двойной крем | |

| Одни сливки | |||

| Взбитые сливки | |||

| Другие | |||

| Молочные Десерты | По типу продукта | Чизкейки | |

| Замороженные Десерты | |||

| Мороженое | |||

| Пены | |||

| Другие | |||

| Молоко | По типу продукта | Сгущенное молоко | |

| Ароматизированное молоко | |||

| Свежее молоко | |||

| Порошковое молоко | |||

| Ультрапастеризованное молоко | |||

| Кисломолочные напитки | |||

| Йогурт | По типу продукта | Ароматизированный йогурт | |

| Неароматизированный йогурт | |||

| Канал распределения | Вне торговли | Магазины | |

| Интернет-торговля | |||

| Специализированные розничные продавцы | |||

| Супермаркеты и гипермаркеты | |||

| Прочее (Складские клубы, АЗС и т.д.) | |||

| Он-Трейд | |||

Определение рынка

- Масло - Сливочное масло представляет собой твердую эмульсию жировых шариков, воды и неорганических солей желтого или белого цвета, получаемую путем сбивания сливок из коровьего молока.

- Молочный - Молочные продукты включают молоко и любые продукты, изготовленные из молока, включая масло, сыр, мороженое, йогурт, а также сгущенное и сухое молоко.

- Замороженные Десерты - Замороженный молочный десерт означает и включает продукты, содержащие молоко или сливки и другие ингредиенты, которые замораживаются или полузамораживаются перед употреблением, такие как ледяное молоко или шербет, включая замороженные молочные десерты для специальных диетических целей и сорбет.

- Кисломолочные напитки - Простокваша — густое свернувшееся молоко с кислым вкусом, получаемое в результате брожения молока. В исследовании рассмотрены кисломолочные напитки кефир, лабан, пахта.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итеративного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, а средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки