Размер рынка производства и запуска спутников

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | USD 278.2 Billion |

|

|

Размер Рынка (2029) | USD 430.8 Billion |

|

|

Наибольшая доля по классу орбиты | ЛЕО |

|

|

CAGR (2024 - 2029) | 9.99 % |

|

|

Наибольшая доля по региону | Северная Америка |

|

|

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка производства и запуска спутников

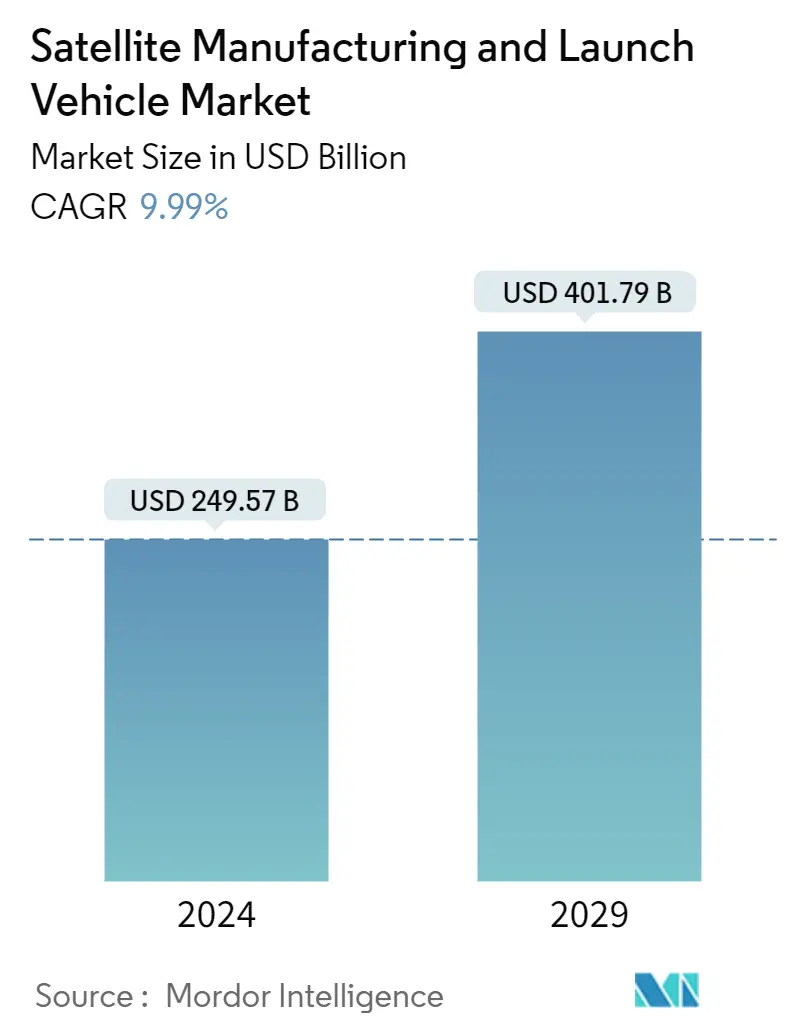

Объем рынка производства спутников и ракет-носителей оценивается в 249,57 млрд долларов США в 2024 году и, как ожидается, достигнет 401,79 млрд долларов США к 2029 году, а среднегодовой темп роста составит 9,99% в течение прогнозируемого периода (2024-2029 гг.).

Ожидается, что сегмент спутников LEO станет лидером рынка

- Спутник или космический корабль обычно выводят на одну из многих специальных орбит вокруг Земли или могут запустить в межпланетное путешествие в зависимости от его предполагаемого применения. Из трех типов орбит, а именно низкой околоземной орбиты (LEO), геостационарной орбиты (GEO) и средней околоземной орбиты (MEO), LEO, по-видимому, является наиболее широко выбираемым из-за ее непосредственной близости к Земле.

- Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, которые наиболее удалены от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, предназначенные для наблюдения за определенной территорией. Большинство научных спутников, включая Систему наблюдения Земли НАСА, находятся на низкой околоземной орбите.

- Различные произведенные и запущенные спутники имеют разное применение. В течение 2017-2022 годов из 56 спутников, запущенных на околоземную орбиту, большинство было построено для целей навигации/глобального позиционирования. Большинство из 133 спутников на геостационарной орбите были развернуты для целей связи и наблюдения за Землей. За тот же период было произведено и запущено более 4025 спутников LEO, принадлежащих различным странам мира.

- Ожидается, что растущее использование спутников в таких областях, как электронная разведка, наука о Земле/метеорология, лазерная визуализация, оптическая визуализация и метеорология, будет стимулировать спрос на разработку спутников в течение прогнозируемого периода.

Растущий спрос на спутниковые услуги, такие как связь, навигация и наблюдение за Землей, способствует росту рынка.

- Мировой рынок производства спутников и ракет-носителей динамичен и быстро развивается, что играет решающую роль в современном обществе. Развитие отрасли обусловлено целым рядом факторов, включая растущий спрос на спутниковые услуги, а также растущую доступность космоса как для государственных, так и для частных организаций. В результате в последние годы в отрасли наблюдается значительный рост на рынок выходят новые игроки, а существующие компании расширяют свои возможности. В число ведущих производителей спутников входят Airbus Defence and Space, Boeing, Lockheed Martin и Thales Alenia Space.

- Ракеты-носители, которые используются для вывода спутников на орбиту, также являются важнейшим компонентом отрасли. Эти аппараты варьируются от небольших ракет, предназначенных для запуска CubeSat, до более крупных ракет, способных вывести на орбиту несколько спутников одновременно. В число ведущих компаний-носителей входят SpaceX, United Launch Alliance, Arianespace и Роскосмос.

- В отрасли также наблюдается появление новых игроков, таких как небольшие производители спутников и компании по производству ракет-носителей, которые используют инновационные технологии и бизнес-модели, чтобы разрушить традиционную космическую отрасль. Например, такие компании, как Rocket Lab и Virgin Orbit, используют небольшие ракеты-носители для обеспечения экономичного доступа в космос для небольших операторов спутников.

- В целом, мировой рынок производства спутников и ракет-носителей готов к дальнейшему росту и инновациям, поскольку спрос на спутниковые услуги продолжает расти, а доступность космоса расширяется. Эта отрасль продолжит играть решающую роль в формировании будущего современного общества от связи и навигации до мониторинга окружающей среды и научных исследований.

Тенденции мирового рынка производства спутников и ракет-носителей

- Растущий спрос на миниатюризацию спутников во всем мире

- Маленькие спутники готовы создать спрос на рынке

Обзор индустрии производства и запуска спутников

Рынок производства спутников и ракет-носителей достаточно консолидирован пять крупнейших компаний занимают 89,17%. Основными игроками на этом рынке являются Airbus SE, Китайская корпорация аэрокосмической науки и технологий (CASC), Lockheed Martin Corporation, Maxar Technologies Inc. и Space Exploration Technologies Corp. (отсортировано в алфавитном порядке).

Лидеры рынка производства и запуска спутников

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

Maxar Technologies Inc.

Space Exploration Technologies Corp.

Other important companies include Ariane Group, Indian Space Research Organisation (ISRO), Mitsubishi Heavy Industries, Northrop Grumman Corporation, Sierra Nevada Corporation, Thales, The Boeing Company, United Launch Alliance, LLC..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка производства и запуска спутников

- Январь 2023 г . Airbus подписал контракт с министерством обороны Бельгии, сообщила компания на прошлой неделе. Airbus будет предоставлять вооруженным силам услуги тактической спутниковой связи в течение 15 лет. Airbus планирует к 2024 году запустить новую службу сверхвысокой частоты (УВЧ) связи для вооруженных сил других европейских стран и союзников по НАТО.

- Ноябрь 2022 г . Корпорация EchoStar объявила о пересмотренном соглашении с Maxar Technologies на производство спутника EchoStar XXIV, также известного как JUPITER™ 3. Спутник, разработанный для подразделения EchoStar Hughes Network Systems, производится на заводе Maxar в Пало-Альто, Калифорния.

- Ноябрь 2022 г . Maxar Technologies приобрела компанию Wovenware, занимающуюся разработкой программного обеспечения и искусственного интеллекта. Это приобретение значительно расширяет возможности Maxar в области разработки программного обеспечения и искусственного интеллекта.

Отчет о рынке производства и запуска спутников – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Миниатюризация спутников

- 4.2 Спутниковая масса

- 4.3 Владелец ракеты-носителя

- 4.4 Расходы на космические программы

-

4.5 Нормативно-правовая база

- 4.5.1 Глобальный

- 4.5.2 Австралия

- 4.5.3 Бразилия

- 4.5.4 Канада

- 4.5.5 Китай

- 4.5.6 Франция

- 4.5.7 Германия

- 4.5.8 Индия

- 4.5.9 Иран

- 4.5.10 Япония

- 4.5.11 Новая Зеландия

- 4.5.12 Россия

- 4.5.13 Сингапур

- 4.5.14 Южная Корея

- 4.5.15 Объединенные Арабские Эмираты

- 4.5.16 Великобритания

- 4.5.17 Соединенные Штаты

- 4.6 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Приложение

- 5.1.1 Коммуникация

- 5.1.2 Наблюдение Земли

- 5.1.3 Навигация

- 5.1.4 Космическое наблюдение

- 5.1.5 Другие

-

5.2 Спутниковая масса

- 5.2.1 10-100 кг

- 5.2.2 100-500кг

- 5.2.3 500-1000кг

- 5.2.4 Ниже 10 кг

- 5.2.5 выше 1000 кг

-

5.3 Класс орбиты

- 5.3.1 ГЕО

- 5.3.2 ЛЕО

- 5.3.3 МОЙ

-

5.4 Ракета-носитель Mtw

- 5.4.1 Тяжелый

- 5.4.2 Свет

- 5.4.3 Середина

-

5.5 Конечный пользователь

- 5.5.1 Коммерческий

- 5.5.2 Военные и правительственные

- 5.5.3 Другой

-

5.6 Спутниковая подсистема

- 5.6.1 Двигательное оборудование и топливо

- 5.6.2 Спутниковая шина и подсистемы

- 5.6.3 Солнечные батареи и силовое оборудование

- 5.6.4 Конструкции, подвеска и механизмы

-

5.7 Технология движения

- 5.7.1 Электрический

- 5.7.2 Газовый

- 5.7.3 Жидкое топливо

-

5.8 Область

- 5.8.1 Азиатско-Тихоокеанский регион

- 5.8.1.1 По стране

- 5.8.1.1.1 Австралия

- 5.8.1.1.2 Китай

- 5.8.1.1.3 Индия

- 5.8.1.1.4 Япония

- 5.8.1.1.5 Новая Зеландия

- 5.8.1.1.6 Сингапур

- 5.8.1.1.7 Южная Корея

- 5.8.2 Европа

- 5.8.2.1 По стране

- 5.8.2.1.1 Франция

- 5.8.2.1.2 Германия

- 5.8.2.1.3 Россия

- 5.8.2.1.4 Великобритания

- 5.8.3 Северная Америка

- 5.8.3.1 По стране

- 5.8.3.1.1 Канада

- 5.8.3.1.2 Соединенные Штаты

- 5.8.4 Остальной мир

- 5.8.4.1 По стране

- 5.8.4.1.1 Бразилия

- 5.8.4.1.2 Иран

- 5.8.4.1.3 Саудовская Аравия

- 5.8.4.1.4 Объединенные Арабские Эмираты

- 5.8.4.1.5 Остальной мир

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Ландшафт компании

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Airbus SE

- 6.4.2 Ariane Group

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Indian Space Research Organisation (ISRO)

- 6.4.5 Lockheed Martin Corporation

- 6.4.6 Maxar Technologies Inc.

- 6.4.7 Mitsubishi Heavy Industries

- 6.4.8 Northrop Grumman Corporation

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Space Exploration Technologies Corp.

- 6.4.11 Thales

- 6.4.12 The Boeing Company

- 6.4.13 United Launch Alliance, LLC.

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВ, ВСЕ, МИНИАТЮРИЗАЦИЯ СПУТНИКОВ, КОЛИЧЕСТВО ЗАПУСКА МИНИАТЮРНЫХ СПУТНИКОВ (ВЕСОМ НИЖЕ 10 КГ), 2017–2022 гг.

- Рисунок 2:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВ, ВСЯ, МАССА СПУТНИКОВ, КОЛИЧЕСТВО ЗАПУСКИВАЕМЫХ СПУТНИКОВ (СВЫШЕ 10 КГ), 2017–2022 гг.

- Рисунок 3:

- ГЛОБАЛЬНОЕ ПРОИЗВОДСТВО СПУТНИКОВ И РЫНОК РАКЕТОНОВ, ВСЕ, ВЛАДЕЛЬЦЫ РОН, КОЛИЧЕСТВО ИСПОЛЬЗОВАННЫХ РОН, 2017–2022 гг.

- Рисунок 4:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВ, ВСЕ, РАСХОДЫ НА КОСМИЧЕСКИЕ ПРОГРАММЫ, ДОЛЛ. США, 2017–2022 гг.

- Рисунок 5:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 6:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ПРИМЕНЕНИЮ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 7:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ПРИМЕНЕНИЮ, СТОИМОСТЬ, %, 2017 г. ПО СРАВНЕНИЮ С 2023 ГГ.

- Рисунок 8:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО СВЯЗИ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 9:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО НАЗЕМНЫМ НАБЛЮДЕНИЯМ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 10:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО НАВИГАЦИИ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 11:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО КОСМИЧЕСКИМ НАБЛЮДЕНИЯМ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 12:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ДРУГИМ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 13:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО МАССЕ СПУТНИКОВ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 14:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВ, ПО МАССЕ СПУТНИКОВ, В СТОИМОСТИ, %, 2017 г. против 2023 г. против 2029 г.

- Рисунок 15:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО 10–100 КГ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 16:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, НА 100–500 КГ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 17:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, НА 500–1000 КГ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 18:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, МАССОЙ МЕНЕЕ 10 КГ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 19:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ВЕСОМ БОЛЕЕ 1000 КГ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 20:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВ, ПО КЛАССУ ОРБИТ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 21:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВ, ПО КЛАССУ ОРБИТ, ЗНАЧЕНИЕ, %, 2017 г. ПО 2023 г. ПО 2029 г.

- Рисунок 22:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ЭЛИПТИЧЕСКИМ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 23:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ГЕО, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 24:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО LEO, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 25:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО МЭО, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 26:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО МОЩНОСТИ МАТОВЫХ СРЕДСТВ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 27:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО МОДАМ ЗАПУСКА, СТОИМОСТЬ, %, 2017 г. К 2023 К 2029 Г.

- Рисунок 28:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ТЯЖЕЛЫМ СТОИМОСТЯМ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 29:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО МЕЖДУ ПЛАНЕТАРНЫМИ УСЛОВИЯМИ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 30:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО СВЕТУ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 31:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО СРЕДСТВАМ, СТОИМОСТИ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 32:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 33:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 34:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО КОММЕРЧЕСКИМ СТОИМОСТЯМ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 35:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, РАЗБИВКА ВОЕННЫХ И ПРАВИТЕЛЬСТВЕННЫХ СРЕДСТВ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 36:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ДРУГИМ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 37:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО СПУТНИКОВЫМ ПОДСИСТЕМАМ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 38:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО СПУТНИКОВЫМ ПОДСИСТЕМАМ, СТОИМОСТЬ, %, 2017 г. ПО СРАВНЕНИЮ С 2023 ГГ. ПО СРАВНЕНИЮ С 2029 ГОДОМ

- Рисунок 39:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ДВИЖИТЕЛЬНЫМ ОБОРУДОВАНИЯМ И ТЕЧЕНИЮ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 40:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ ТРАНСПОРТНЫХ СРЕДСТВ ПО СПУТНИКОВЫМ АВТОБУСАМ И ПОДСИСТЕМАМ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 41:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО СОЛНЕЧНЫМ БАССЕЙКАМ И ЭНЕРГЕТИЧЕСКОМУ ОБОРУДОВАНИЮ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 42:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО СТРУКТУРАМ, ЖГУТАМ И МЕХАНИЗМАМ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 43:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ТЕХНОЛОГИЯМ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 44:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ТЕХНИКЕ Двигателя, ЗНАЧЕНИЕ, %, 2017 г. ПО сравнению с 2023 г. ПО 2029 г.

- Рисунок 45:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ЭЛЕКТРИЧЕСКИМ МОЩНЯМ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 46:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО ГАЗОВЫМ ДВИЖЕНИЯМ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 47:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО ЖИДКОМУ ТОПЛИВО, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 48:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО РЕГИОНАМ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 49:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО РЕГИОНАМ, ЗНАЧЕНИЕ, %, 2017 г. против 2023 г. против 2029 г.

- Рисунок 50:

- РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В Азиатско-Тихоокеанском регионе, ПО СТРАНАМ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 51:

- РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВ В Азиатско-Тихоокеанском регионе, ПО СТРАНАМ, СТОИМОСТЬ, %, 2017 г. ПО ПРОИЗВОДСТВУ И ЗАПУСКАМ СПУТНИКОВЫХ СРЕДСТВ, ПО СТРАНАМ, СТОИМОСТЬ, %, 2017 г. ПО СРАВНЕНИЮ С 2023 ГГ.

- Рисунок 52:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В АВСТРАЛИИ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 53:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО АВСТРАЛИИ, ЗНАЧЕНИЕ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 54:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ ТРАНСПОРТНЫХ СРЕДСТВ ПО КИТАЮ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 55:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО КИТАЮ, СТОИМОСТЬ, %, 2017 Г. ПО К 2022 Г.

- Рисунок 56:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В ИНДИИ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 57:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В ИНДИИ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 58:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В ЯПОНИИ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 59:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО ЯПОНИИ, ЗНАЧЕНИЕ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 60:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В НОВОЙ ЗЕЛАНДИИ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 61:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО НОВОЙ ЗЕЛАНДИИ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 62:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В СИНГАПУРЕ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 63:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО СИНГАПУРУ, ЗНАЧЕНИЕ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 64:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО ЮЖНОЙ КОРЕЕ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 65:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО ЮЖНОЙ КОРЕЕ, ЗНАЧЕНИЕ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 66:

- ЕВРОПЕЙСКИЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО СТРАНАМ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 67:

- ЕВРОПЕЙСКИЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, ПО СТРАНАМ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 68:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО ФРАНЦИИ, СТОИМОСТЬ, ДОЛЛАРЫ США, 2017–2029 гг.

- Рисунок 69:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО ФРАНЦИИ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 70:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В ГЕРМАНИИ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 71:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В ГЕРМАНИИ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 72:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В РОССИИ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 73:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В РОССИИ, ЗНАЧЕНИЕ, %, 2017 г. К 2022 г.

- Рисунок 74:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В СОЕДИНЕННОМ КОРОЛЕВСТВЕ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 75:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В СОЕДИНЕННОМ КОРОЛЕВСТВЕ, ЗНАЧЕНИЕ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 76:

- РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ АВТОМОБИЛЕЙ В СЕВЕРНОЙ АМЕРИКЕ, ПО СТРАНАМ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 77:

- РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ АВТОМОБИЛЕЙ В СЕВЕРНОЙ АМЕРИКЕ, ПО СТРАНАМ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 78:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В КАНАДЕ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 79:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В КАНАДЕ, ЗНАЧЕНИЕ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 80:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В США, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 81:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В США, ЗНАЧЕНИЕ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 82:

- ОСТАЛЬНОЙ МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ АВТОМОБИЛЕЙ, ПО СТРАНАМ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 83:

- ОСТАЛЬНОЙ МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ АВТОМОБИЛЕЙ, ПО СТРАНАМ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 84:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В БРАЗИЛИИ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 85:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В БРАЗИЛИИ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 86:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В ИРАНЕ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 87:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В ИРАНЕ, ЗНАЧЕНИЕ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 88:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В САУДОВСКОЙ АРАВИИ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 89:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО САУДОВСКОЙ АРАВИИ, ЗНАЧЕНИЕ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 90:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ В ОБЪЕДИНЕННЫХ АРАБСКИХ ЭМИРАТАХ, СТОИМОСТЬ, В ДОЛЛАРАХ США, 2017–2029 гг.

- Рисунок 91:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО ОБЪЕДИНЕННЫМ АРАБСКИМ ЭМИРАТАМ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 92:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО ОСТАЛЬНОМУ МИРУ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 93:

- МИРОВОЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ ПО ОСТАЛЬНОМУ МИРУ, СТОИМОСТЬ, %, 2017 Г. ПО СРАВНЕНИЮ С 2022 Г.

- Рисунок 94:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, САМЫЕ АКТИВНЫЕ КОМПАНИИ ПО КОЛИЧЕСТВУ СТРАТЕГИЧЕСКИХ ДВИЖЕНИЙ, 2017–2029 гг.

- Рисунок 95:

- ГЛОБАЛЬНЫЙ РЫНОК ПРОИЗВОДСТВА И ЗАПУСКА СПУТНИКОВЫХ СРЕДСТВ, НАИБОЛЕЕ ПРИНЯТЫЕ СТРАТЕГИИ, 2017–2029 гг.

- Рисунок 96:

- ДОЛЯ МИРОВОГО РЫНКА ПРОИЗВОДСТВА СПУТНИКОВ И ЗАПУСКОВ (%) ПО ОСНОВНЫМ ИГРОКАМ, 2022 Г.

Сегментация индустрии производства спутников и ракет-носителей

Связь, Наблюдение Земли, Навигация, Наблюдение за космосом и Прочее рассматриваются как сегменты по Приложениям. 10-100 кг, 100-500 кг, 500-1000 кг, ниже 10 кг, выше 1000 кг покрываются сегментами по спутниковой массе. GEO, LEO, MEO покрываются сегментами по классу орбиты. Тяжелый, легкий и средний весы рассматриваются как сегменты Mtw ракеты-носителя. Коммерческий, военный и государственный секторы рассматриваются конечным пользователем как сегменты. Двигательное оборудование и топливо, спутниковая шина и подсистемы, солнечные батареи и энергетическое оборудование, конструкции, жгуты и механизмы рассматриваются как сегменты спутниковой подсистемы. Электрическое, газовое и жидкое топливо рассматриваются как сегменты Propulsion Tech. Азиатско-Тихоокеанский регион, Европа и Северная Америка представлены сегментами по регионам.

- Спутник или космический корабль обычно выводят на одну из многих специальных орбит вокруг Земли или могут запустить в межпланетное путешествие в зависимости от его предполагаемого применения. Из трех типов орбит, а именно низкой околоземной орбиты (LEO), геостационарной орбиты (GEO) и средней околоземной орбиты (MEO), LEO, по-видимому, является наиболее широко выбираемым из-за ее непосредственной близости к Земле.

- Многие метеорологические спутники и спутники связи, как правило, имеют высокие околоземные орбиты, которые наиболее удалены от поверхности. К спутникам на средней околоземной орбите относятся навигационные и специализированные спутники, предназначенные для наблюдения за определенной территорией. Большинство научных спутников, включая Систему наблюдения Земли НАСА, находятся на низкой околоземной орбите.

- Различные произведенные и запущенные спутники имеют разное применение. В течение 2017-2022 годов из 56 спутников, запущенных на околоземную орбиту, большинство было построено для целей навигации/глобального позиционирования. Большинство из 133 спутников на геостационарной орбите были развернуты для целей связи и наблюдения за Землей. За тот же период было произведено и запущено более 4025 спутников LEO, принадлежащих различным странам мира.

- Ожидается, что растущее использование спутников в таких областях, как электронная разведка, наука о Земле/метеорология, лазерная визуализация, оптическая визуализация и метеорология, будет стимулировать спрос на разработку спутников в течение прогнозируемого периода.

| Приложение | Коммуникация | |||

| Наблюдение Земли | ||||

| Навигация | ||||

| Космическое наблюдение | ||||

| Другие | ||||

| Спутниковая масса | 10-100 кг | |||

| 100-500кг | ||||

| 500-1000кг | ||||

| Ниже 10 кг | ||||

| выше 1000 кг | ||||

| Класс орбиты | ГЕО | |||

| ЛЕО | ||||

| МОЙ | ||||

| Ракета-носитель Mtw | Тяжелый | |||

| Свет | ||||

| Середина | ||||

| Конечный пользователь | Коммерческий | |||

| Военные и правительственные | ||||

| Другой | ||||

| Спутниковая подсистема | Двигательное оборудование и топливо | |||

| Спутниковая шина и подсистемы | ||||

| Солнечные батареи и силовое оборудование | ||||

| Конструкции, подвеска и механизмы | ||||

| Технология движения | Электрический | |||

| Газовый | ||||

| Жидкое топливо | ||||

| Область | Азиатско-Тихоокеанский регион | По стране | Австралия | |

| Китай | ||||

| Индия | ||||

| Япония | ||||

| Новая Зеландия | ||||

| Сингапур | ||||

| Южная Корея | ||||

| Европа | По стране | Франция | ||

| Германия | ||||

| Россия | ||||

| Великобритания | ||||

| Северная Америка | По стране | Канада | ||

| Соединенные Штаты | ||||

| Остальной мир | По стране | Бразилия | ||

| Иран | ||||

| Саудовская Аравия | ||||

| Объединенные Арабские Эмираты | ||||

| Остальной мир | ||||

Определение рынка

- Приложение - Различные применения или назначения спутников подразделяются на связь, наблюдение Земли, космическое наблюдение, навигацию и другие. Перечисленные цели - это цели, о которых сообщил сам оператор спутника.

- Конечный пользователь - Основные пользователи или конечные пользователи спутника описываются как гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т. д.), военные. Спутники могут быть многоцелевыми, как для коммерческого, так и для военного применения.

- Максимальная взлетная масса ракеты-носителя - MTOW ракеты-носителя (максимальная взлетная масса) — максимальная масса ракеты-носителя при взлете, включая массу полезной нагрузки, оборудования и топлива.

- Класс орбиты - Спутниковые орбиты делятся на три широких класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, существенно отличающиеся друг от друга, и орбиты спутников с эксцентриситетом 0,14 и выше относят к эллиптическим.

- Двигательная технология - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая масса - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая подсистема - В этот сегмент включены все компоненты и подсистемы, включая топливо, автобусы, солнечные панели и другое оборудование спутников.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на исторический и прогнозный годы были представлены в терминах доходов и объемов. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.