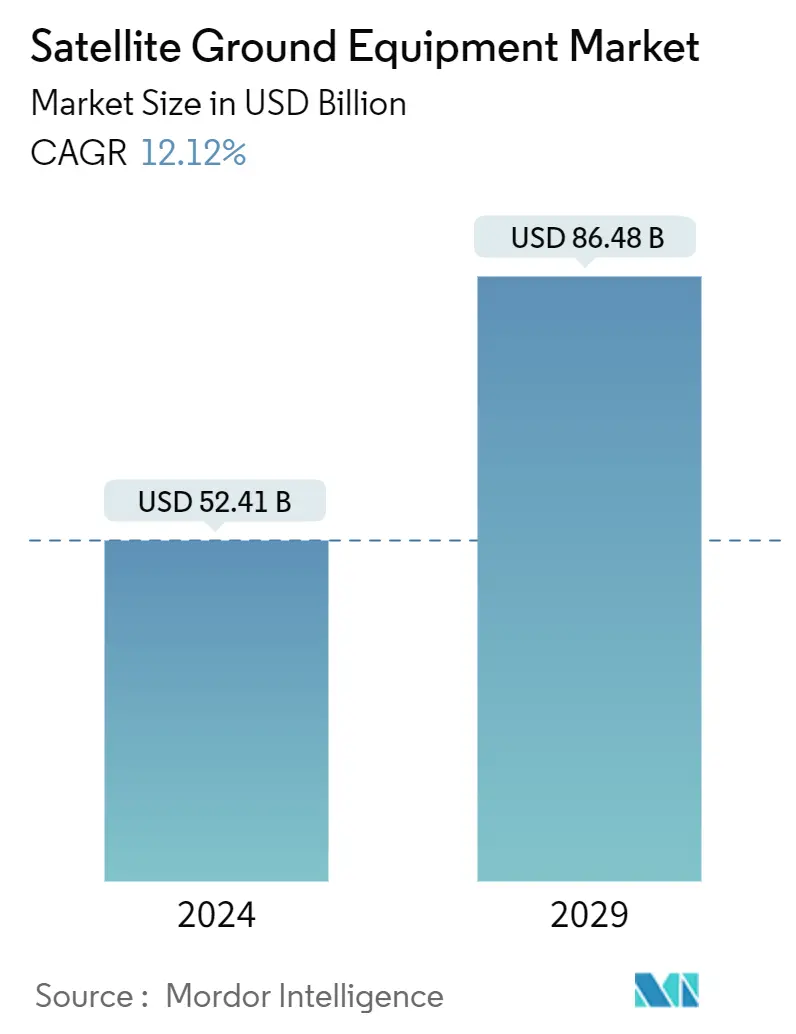

Объем рынка спутникового наземного оборудования

| Период исследования | 2019-2029 |

| Размер рынка (2024) | USD 52.41 млрд |

| Размер рынка (2029) | USD 86.48 млрд |

| CAGR(2024 - 2029) | 12.12 % |

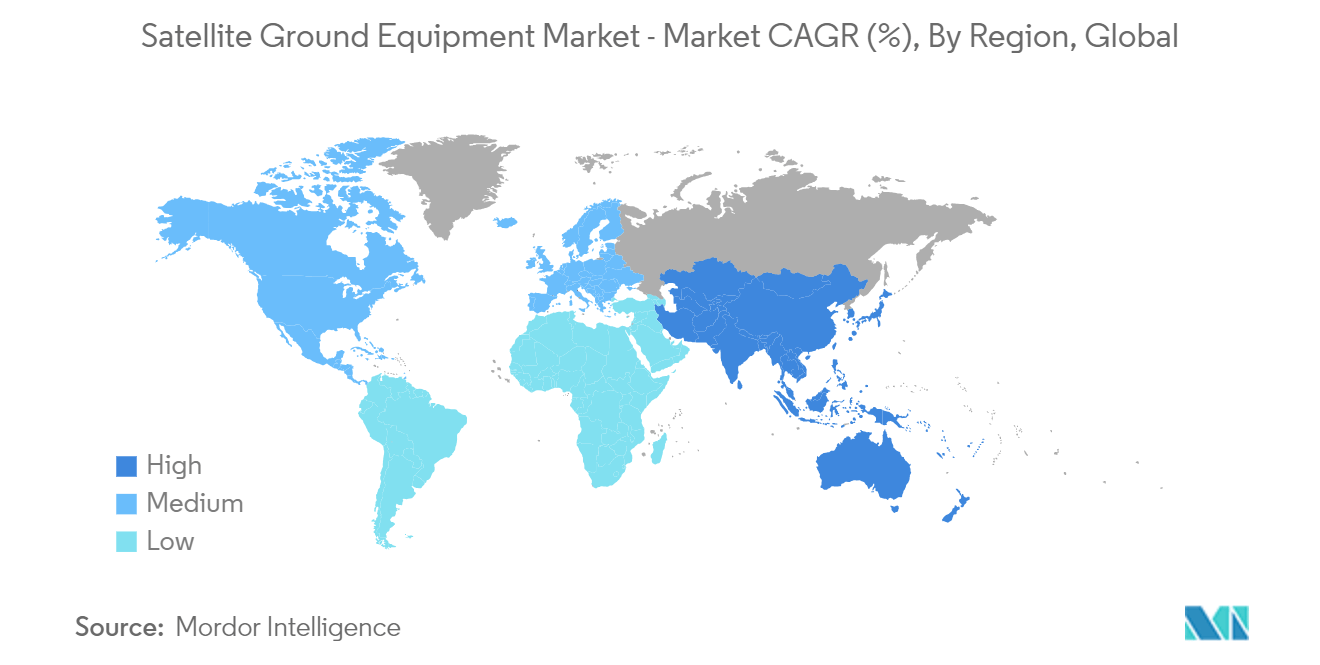

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

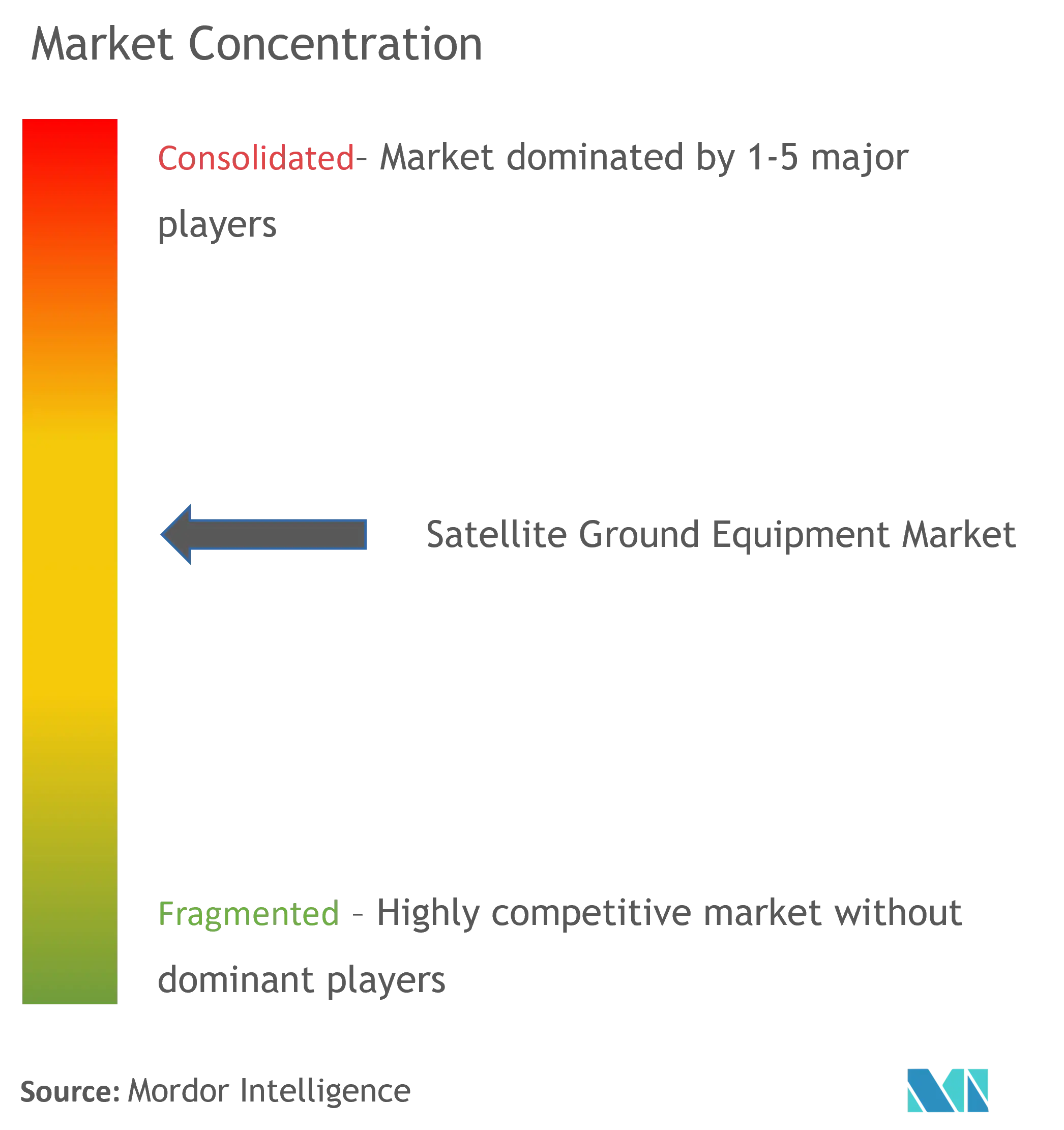

| Концентрация рынка | Терпимая |

Основные игроки_Market_Major_Players_Logo.webp)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка спутникового наземного оборудования

Объем рынка спутникового наземного оборудования оценивается в 52,41 млрд долларов США в 2024 году и, как ожидается, достигнет 86,48 млрд долларов США к 2029 году, увеличиваясь в среднем на 12,12% в течение прогнозируемого периода (2024-2029 гг.).

- Индустрия наземного спутникового оборудования значительно выросла благодаря достижениям в области решений для радиосвязи, таких как оборудование NOC, растущему спросу на мобильную радиосвязь и значительному развертыванию приложений для обеспечения общественной безопасности. Кроме того, выгодное внедрение спутниковых систем на низкой околоземной орбите (НОО), спутников с высокой пропускной способностью (HTS), а также спутников Ku- и Ka-диапазонов добавляет прибыльные возможности для роста на рынке. В то же время, огромный спрос на автономные и подключенные транспортные средства, используемые для различных приложений в различных секторах, включая коммерческое правительство и оборону, требует сложных настраиваемых антенн спутниковой связи в движении для высоконадежной работы, что стимулирует рынок спутникового наземного оборудования.

- Ассоциация спутниковой индустрии (SIA) сообщила, что доходы от наземного оборудования значительно выросли, с расширением рынков ГНСС и сетевого оборудования, неизменным или несколько снижением инвестиций и ресурсов клиентов, демонстрируя, что услуги подвижной спутниковой связи станут фундаментальной точкой роста всего исследуемого рынка. Пассажиры, использующие смартфон или ноутбук в воздухе, могут воспользоваться возможностью подключения к Интернету или сервисам потокового видео. Персонал судна может извлечь выгоду из связи экипажа с новейшей морской информацией, такой как обновление карт, мониторинг двигателей и радиовещание о погоде. Ранцевые терминалы должны быть быстро и надежно развернуты для обеспечения связи в суровых и аварийных условиях.

- Спутник с высокой пропускной способностью (HTS) — это спутник, который обеспечивает высокую пропускную способность по сравнению с фиксированной спутниковой системой при том же объеме выделенной частоты на орбите. HTS повторно использует частоту и несколько точечных лучей для повышения пропускной способности и снижения стоимости доставленного бита. HTS в основном используется для предоставления услуг широкополосного доступа в Интернет в необслуживаемых регионах. Большинство спутников HTS предназначены в основном для корпоративного, телекоммуникационного или морского секторов. Провайдеры космических и спутниковых систем запускают спутники HTS для предоставления услуг высокоскоростной связи. Увеличение количества запусков HTS увеличивает внедрение оборудования для наземных станций, тем самым стимулируя рынок.

- Спутниковое вещание — это распространение мультимедийного контента или широковещательных сигналов по спутниковой сети или через нее. Широковещательные сигналы обычно исходят от станции, такой как теле- или радиостанция. Затем они направляются по спутниковой восходящей линии связи (загружаются) на геостационарный искусственный спутник Земли для перераспределения или ретрансляции в другие заранее определенные географические точки по открытому или защищенному каналу. Прямое вещание или спутниковое телевидение стало эффективной формой распространения телевизионного контента. Широкие и контролируемые зоны покрытия и гораздо большая пропускная способность позволяют транслировать больше каналов, что делает спутниковое телевидение очень привлекательным.

- Кроме того, в настоящее время на рынке существует множество нагревателей спутниковых антенн и систем противообледенительной обработки спутниковых антенн, что обеспечивает достаточно возможностей для всего, от 18-дюймовых жилых спутниковых телевизионных и спутниковых антенн для Интернета до более крупных коммерческих и корпоративных VSAT-систем. Сбор снега и/или льда на спутниковом телевидении или спутниковой интернет-антенне может привести к потере сигнала. Спутниковая противообледенительная система является одним из способов предотвращения накопления снега и льда на спутниковых антеннах.

- Напротив, многодиапазонные терминалы, используемые ВМФ, которые идут в комплекте со спутниками Advanced-EHF, довольно дорогие. Кроме того, стоимость покупки и установки терминалов может быть в 20-30 раз выше, чем стоимость ракет и космических аппаратов. Тот факт, что инициативы по развитию спутников и терминалов осуществляются раздельно, уже давно является источником потерь и перерасхода средств. Например, военно-воздушные силы могут контролировать космические корабли, в то время как армия может контролировать радио. Редко наземное коммуникационное оборудование и спутники достигают завершения своих циклов развития в одно и то же время. Высокая стоимость услуг спутникового наземного оборудования ограничивает расширение рынка.

Тенденции рынка спутникового наземного оборудования

Ожидается, что оборона и правительство будут занимать значительную долю рынка

- Ожидается, что рыночная доля оборонного сегмента значительно увеличится. Ожидается, что растущие инвестиции в спутниковые технологии для вооружения, региональной безопасности, наблюдения и шпионской разведки принесут пользу рынку. Несколько применений спутниковой визуализации включают навигацию, картографию и ГИС, чрезвычайные ситуации и безопасность, геомаркетинг и рекламу, корпоративные приложения, спорт, дополненную реальность/игры, мобильное здравоохранение, персональное отслеживание и социальные сети. Все эти приложения разрабатываются специально для удовлетворения различных потребностей и условий использования. Ожидается, что рост числа контекстно-зависимых приложений и приложений дополненной реальности в сочетании с увеличением поставок устройств с геолокационными сервисами будет способствовать дальнейшему увеличению рынка в течение прогнозируемого периода.

- В сентябре 2023 года компания Yahsat из Объединенных Арабских Эмиратов (ОАЭ) заключила крупный контракт на сумму 18,7 млрд дирхамов (5,1 млрд долларов США) на предоставление спутниковых услуг правительству ОАЭ. В соответствии с 17-летним соглашением о разрешении на эксплуатацию (ATP), Yahsat будет поставлять правительству безопасную и надежную спутниковую емкость, обеспечиваемую спутниками Al Yah 1 и Al Yah 2, начиная с 2026 года. В заявлении говорится, что он будет дополнен двумя новыми запланированными спутниками - Al Yah 4 и Al Yah 5, которые, как ожидается, будут запущены в 2027 и 2028 годах соответственно. В 2024 году Yahsat получит авансовый платеж в размере 1 млрд долларов США от правительства ОАЭ в рамках мандатного соглашения. Мандат ATP заменит существующие соглашения, Соглашение об услугах мощности и Мандат на управляемые услуги (MSM), которые, как ожидается, будут заключены в ноябре и декабре 2026 года.

- В ноябре 2023 года поставщик аэрокосмических и оборонных решений Tata Advanced Systems Ltd объявил о партнерстве с Satellogic Inc. для создания и развития местных возможностей космических технологий в Индии. Партнерство с Satellogic, игроком в области сбора данных наблюдения Земли (EO) с менее метровым разрешением, является первым шагом в спутниковой стратегии компании.

- GOVSATCOM является частью Космической программы ЕС (2021-2027 гг.), которая использует возможности космоса в области спутниковой связи для обеспечения и облегчения реализации политики государств-членов или ЕС, связанной с безопасностью граждан. В регионах, где отсутствует наземная инфраструктура (например, морская, воздушная, сельская местность, арктический регион), или если существующая наземная инфраструктура нестабильна, повреждена или разрушена, доступ к GOVSATCOM имеет важное значение (например, из-за стихийных бедствий, кризисов, конфликтов). Кроме того, по данным Broadband India Forum, новый стандарт требований к интерфейсу для сетей связи и радиовещания для фиксированной спутниковой службы (FSS/радиовещательной спутниковой службы-BSS) (обязательные технические требования) позволит игрокам наземного сегмента терминалов со сверхмалой апертурой (VSAT) воспользоваться преимуществами новейших технологий спутниковой связи (BIF).

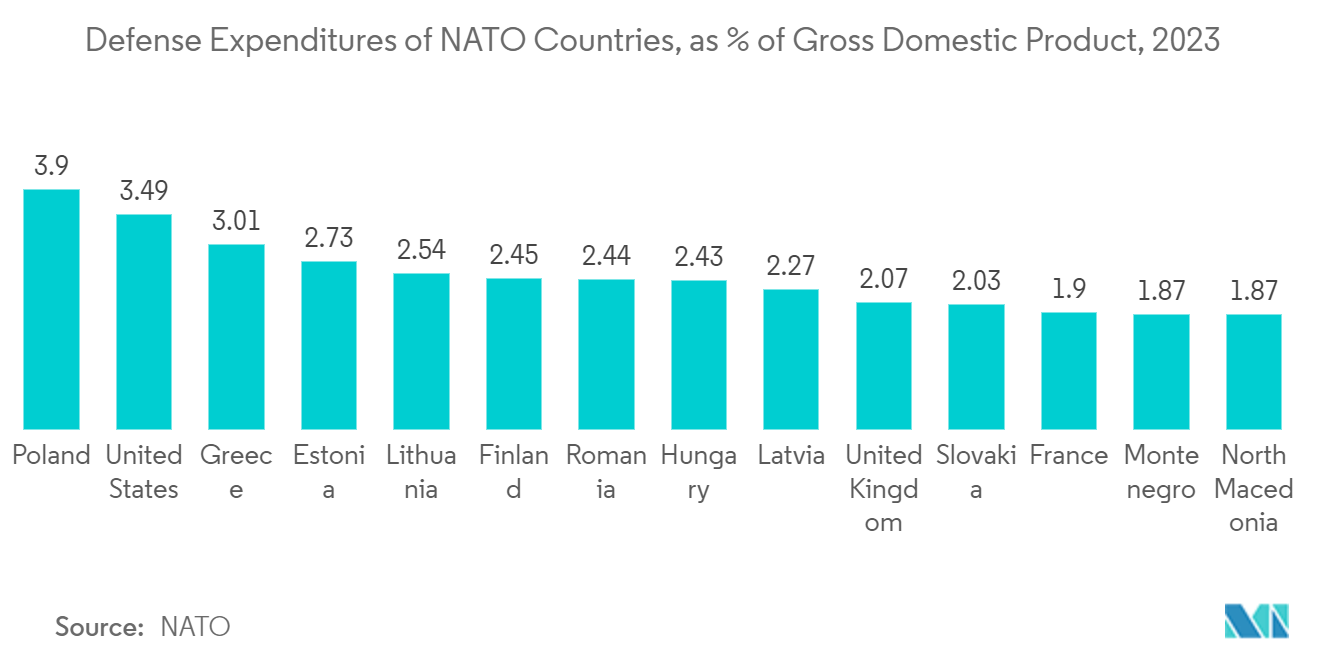

- Ожидается, что исследуемый рынок будет расти в будущем за счет увеличения спроса на Интернет вещей (IoT) и автономные системы, а также роста спроса на решения для спутниковой связи военного и оборонного назначения. Однако ожидается, что в течение этого периода риски кибербезопасности для спутниковой связи и помехи в передаче спутниковых данных будут сдерживать рост рынка. Кроме того, будущие технологические достижения в области спутниковых миссий и развертывание сети 5G с помощью спутников, вероятно, обеспечат прибыльные перспективы для отрасли. В 2023 году расходы Польши на оборону в процентах от валового внутреннего продукта составили 3,9 процента, что является самым высоким показателем среди всех стран-членов НАТО, за ними следуют Соединенные Штаты с 3,49 процента.

Северная Америка будет занимать основную долю в течение прогнозируемого периода

- Правительственные учреждения в Северной Америке являются одними из лидеров по внедрению передовых коммуникационных технологий. Благодаря совместным усилиям государственных и частных структур североамериканский регион, особенно Соединенные Штаты, стал одним из лидеров по внедрению новых спутниковых и навигационных систем, которые способствовали росту индустрии спутникового наземного оборудования в Северной Америке.

- Северная Америка имеет большую прибрежную территорию, которая требует постоянного мониторинга. Растущая коммерческая деятельность и торговля в регионе также обуславливают необходимость обеспечения безопасности и наблюдения на море. Кроме того, основная угроза создает уникальные и критические проблемы в обеспечении безопасности на море, поскольку незаконная деятельность может происходить со всех направлений через морские границы страны, если нет надлежащей системы обнаружения и идентификации. Таким образом, ожидается, что упомянутые выше факторы будут оказывать влияние на рынок, исследуемый в регионе, в течение прогнозируемого периода.

- Кроме того, Соединенные Штаты являются крупнейшими в мире военными расходами. Например, в 2022 финансовом году Комитет Сената по вооруженным силам одобрил оборонный бюджет примерно на 25 миллиардов долларов США, превышающий предложение президента. По данным SIPRI, в 2022 году общие расходы США на оборону достигли 876,94 млрд долларов США по сравнению с 682,49 млрд долларов США в 2018 году. Такие тенденции благоприятствуют росту исследуемого рынка в США.

- Ряд правительственных инициатив, направленных на использование преимуществ спутников связи, также создает благоприятные перспективы для роста исследуемого рынка в Северной Америке. Например, в январе 2022 года министр инноваций, науки и технологий Канады объявил о выделении 8 миллионов долларов США в 21 организации по всей Канаде на изучение новых решений, направленных на решение проблем наблюдения за Землей и приоритетов устойчивого развития. Деньги поступят из программы Канадского космического агентства (CSA) smartEarth, которая направлена на то, чтобы подтолкнуть канадские предприятия к решению проблем, связанных со спутниковыми данными, и помочь решить реальные проблемы.

- Кроме того, растущий спрос побуждает вендоров расширять свои предложения в североамериканском регионе, что также способствует росту исследуемого рынка. Например, в апреле 2023 года компания Rogers Communications заключила партнерское соглашение с Lynk Global для тестирования и поставки решений для спутниковой связи по всей Канаде.

Обзор отрасли спутникового наземного оборудования

Рынок наземного спутникового оборудования частично консолидирован благодаря присутствию таких крупных игроков, как Thales Group, Inmarsat Global Limited, Iridium Communications Inc., Gilat Satellite Networks Ltd и Orbcomm Inc., а также растущему выходу на рынок новых игроков. Поставщики на рынке внедряют такие стратегии, как инновации, партнерства, слияния и поглощения, чтобы расширить свои продуктовые предложения и получить устойчивое конкурентное преимущество.

- В мае 2023 года спутниковая компания OneWeb, работающая на низкой околоземной орбите, намерена установить наземную станцию на острове Святой Елены и подключить к острову подводный кабель Equiano. OneWeb подписала 10-летнее соглашение о наземных станциях с региональной телекоммуникационной компанией Sure. OneWeb собирается построить наземную станцию в Хорс-Пойнт, а Sure будет управлять объектом. Затем наземная станция будет подключена по оптоволокну к кабельной док-станции острова на пляже Рупертс.

- В марте 2023 года индийская компания Dhruva Space, специализирующаяся на комплексных космических инженерных решениях, и французский спутниковый оператор и глобальный поставщик услуг связи Kineis подписали Меморандум о соглашении (MoA), ознаменовавший сотрудничество, в рамках которого обе организации будут сотрудничать для запуска космической и наземной инфраструктуры для масштабирования разнообразия и влияния спутниковых решений. Имея девять спутников на орбите, операционные службы Kineis обеспечивают глобальное покрытие по всему миру.

Лидеры рынка спутникового наземного оборудования

-

Thales Group

-

Inmarsat global limited

-

Iridium Communications Inc.

-

Gilat Satellite Networks Ltd

-

Orbcomm Inc.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка спутникового наземного оборудования

- Февраль 2023 г. - CobhamSatcom и RBC Signals, глобальный поставщик решений для спутниковой передачи данных, объявили о продлении соглашения о развертывании адаптируемых наземных станций CobhamSatcom серий Tracker 6000 и 3700 по всему миру. Совместное партнерство между двумя сторонами значительно расширит обширную наземную сеть RBC Signals, принадлежащую и партнерскую, предоставляя интегрированные коммуникационные услуги миссиям и группировкам NGSO для наблюдения Земли, IoT и космической ситуационной осведомленности.

- Февраль 2023 г. - Китайская аэрокосмическая научно-техническая корпорация (CASC) объявила об успешном запуске спутника связи Zhongxing-26. Основанный на спутниковой шине DFH-4E, спутник является первым в Китае, обеспечивая скорость более 100 гигабит в секунду (Гбит/с).

Рыночная статистика

Отчет о рынке спутникового наземного оборудования - Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Привлекательность отрасли: анализ пяти сил Портера

4.2.1 Переговорная сила покупателей

4.2.2 Рыночная власть поставщиков

4.2.3 Угроза новых участников

4.2.4 Угроза заменителей

4.2.5 Интенсивность конкурентного соперничества

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Оценка влияния макроэкономических факторов на рынок

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.1.1 Рост популярности Интернета вещей (IoT) и автономных систем

5.1.2 Растущий спрос на спутниковые услуги

5.2 Рыночные ограничения

5.2.1 Вмешательство в передачу данных

6. СЕГМЕНТАЦИЯ РЫНКА

6.1 По типу

6.1.1 Наземное оборудование

6.1.2 Услуга

6.2 По вертикали конечных пользователей

6.2.1 морской

6.2.2 Оборона и правительство

6.2.3 Предприятия

6.2.4 СМИ и развлечения

6.2.5 Другие вертикали конечных пользователей

6.3 По географии

6.3.1 Северная Америка

6.3.2 Европа

6.3.3 Азиатско-Тихоокеанский регион

6.3.4 Латинская Америка

6.3.5 Ближний Восток и Африка

7. КОНКУРЕНТНАЯ СРЕДА

7.1 Профили компании*

7.1.1 Thales Group

7.1.2 Inmarsat Global Limited

7.1.3 Иридиум Коммуникейшнз Инк.

7.1.4 Gilat Satellite Networks Ltd

7.1.5 Orbcomm Inc.

7.1.6 Кобхэм САТКОМ (Combham Limited)

7.1.7 Thuraya Telecommunications Company

7.1.8 ViaSat Inc.

7.1.9 ST Engineering iDirect

7.1.10 L3Harris Technologies Inc.

7.1.11 Advantech Wireless Technologies Inc. (Baylin Technologies)

7.1.12 KVH Industries Inc.

8. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

9. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли спутникового наземного оборудования

Спутниковое наземное оборудование относится к инфраструктуре и устройствам, необходимым для приема, обработки и передачи сигналов на спутники и со спутников. Эти наземные станции имеют решающее значение для спутниковой связи, радиовещания, навигации и наблюдения Земли.

Рынок спутникового наземного оборудования сегментирован по типу (наземное оборудование, услуги), вертикали конечных пользователей (морское судоходство, оборона и правительство, предприятия, СМИ и развлечения и другие конечные пользователи), географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка). Объем рынка и прогнозы приведены в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| По типу | ||

| ||

|

| По вертикали конечных пользователей | ||

| ||

| ||

| ||

| ||

|

| По географии | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы об исследованиях рынка спутникового наземного оборудования

Насколько велик рынок спутникового наземного оборудования?

Ожидается, что объем рынка спутникового наземного оборудования достигнет 52,41 млрд долларов США в 2024 году и будет расти в среднем на 12,12% и достигнет 86,48 млрд долларов США к 2029 году.

Каков текущий объем рынка наземного спутникового оборудования?

Ожидается, что в 2024 году объем рынка спутникового наземного оборудования достигнет 52,41 млрд долларов США.

Кто является ключевыми игроками на рынке спутникового наземного оборудования?

Thales Group, Inmarsat global limited, Iridium Communications Inc., Gilat Satellite Networks Ltd, Orbcomm Inc. являются основными компаниями, работающими на рынке спутникового наземного оборудования.

Какой регион является самым быстрорастущим на рынке спутникового наземного оборудования?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке спутникового наземного оборудования?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка спутникового наземного оборудования.

Какие годы охватывает этот рынок спутникового наземного оборудования и каков был объем рынка в 2023 году?

В 2023 году объем рынка спутникового наземного оборудования оценивался в 46,06 млрд долларов США. В отчете рассматривается исторический объем рынка наземного спутникового оборудования за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка спутникового наземного оборудования на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли наземного спутникового оборудования

Статистические данные о доле, размере и темпах роста рынка спутникового наземного оборудования в 2024 году, подготовленные Mordor Intelligence™ Industry Reports. Анализ спутникового наземного оборудования включает в себя прогноз рынка на 2024–2029 годы и исторический обзор. Получить образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.