Размер рынка спутниковых автобусов

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | USD 21.5 Billion |

|

|

Размер Рынка (2029) | USD 43.54 Billion |

|

|

Наибольшая доля по классу орбиты | ЛЕО |

|

|

CAGR (2024 - 2029) | 17.37 % |

|

|

Наибольшая доля по региону | Северная Америка |

|

|

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка спутниковых автобусов

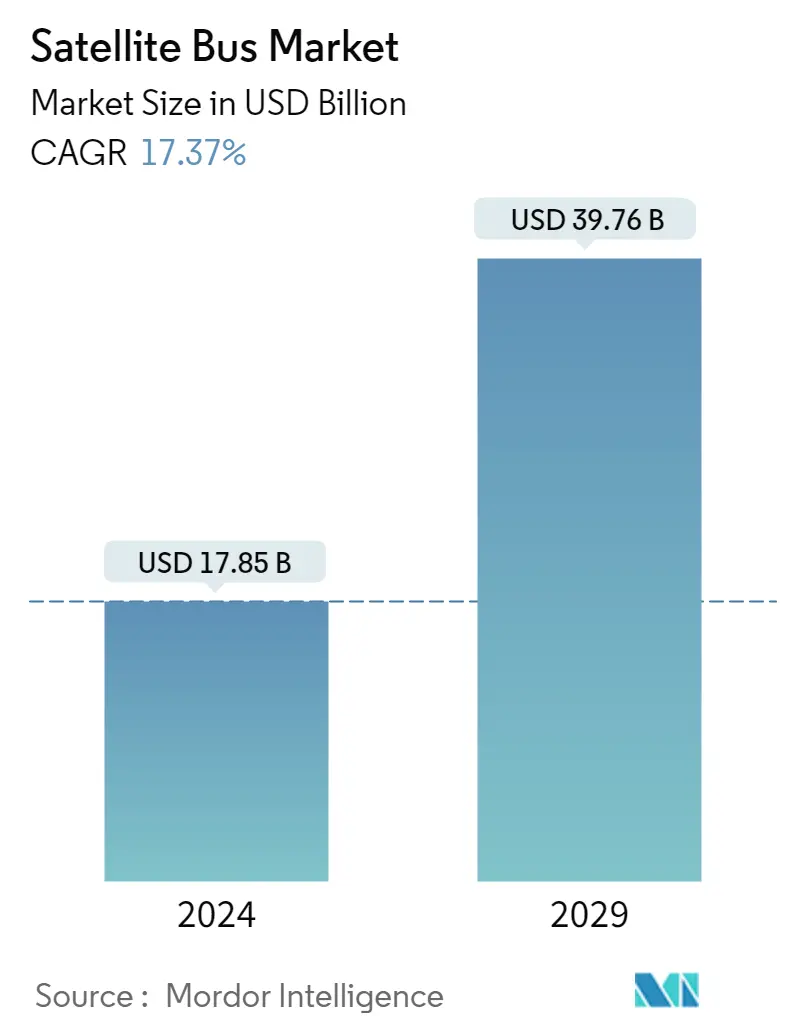

Размер рынка спутниковых автобусов оценивается в 17,85 млрд долларов США в 2024 году и, как ожидается, достигнет 39,76 млрд долларов США к 2029 году, среднегодовой темп роста составит 17,37% в течение прогнозируемого периода (2024-2029 гг.).

Экономическая эффективность, более быстрое развертывание и расширенные возможности спутников LEO способствуют росту рынка.

- Рынок спутниковых автобусов обусловлен растущим спросом на спутниковые услуги, приложения которых варьируются от связи и навигации до дистанционного зондирования и научных исследований. Спрос на экономически эффективные решения, более быстрое развертывание и расширенные возможности стимулируют разработку инновационных решений спутниковой шины для спутников LEO, MEO и GEO.

- Спутники LEO востребованы для таких приложений, как наблюдение Земли, дистанционное зондирование и научные исследования. Для спутников LEO различные компании предлагают ряд автобусных решений, в том числе Boeing 502 Phoenix, Lockheed Martin LM 400 и Northrop Grumman GeoStar-3. Эти шины предназначены для поддержки ряда приложений на околоземной орбите, таких как наблюдение Земли, дистанционное зондирование и научные исследования.

- Спутники MEO используются для таких приложений, как связь и навигация. Спрос на спутники MEO обусловлен необходимостью улучшения навигационных возможностей и передовых технологий получения изображений. Такие компании, как Airbus Defense and Space, Boeing и Lockheed Martin, предлагают передовые решения для задач связи и навигации, включая Airbus Eurostar Neo, Boeing 702MP и Lockheed Martin LM 2100.

- Спрос на спутники GEO обусловлен необходимостью передачи данных с высокой пропускной способностью, глобального покрытия и возможностей высококачественного вещания. На геоорбитальной орбите ключевыми игроками на рынке являются Boeing, Lockheed Martin и Maxar Technologies. Эти компании предлагают инновационные решения для задач связи и вещания, включая Boeing 702, Lockheed Martin A2100 и Maxar Technologies 1300-класса. Эти автобусы предназначены для обеспечения долгосрочного и стабильного обслуживания спутниковых услуг.

Рост количества произведенных и запущенных спутников положительно повлиял на рынок.

- Мировой рынок производства спутников — это динамичная и быстро меняющаяся отрасль, играющая важную роль в современном обществе. В эту отрасль входят компании, которые проектируют, производят и запускают широкий спектр спутников от небольших кубов до крупных спутников наблюдения Земли и связи.

- Движущей силой отрасли являются различные факторы, в том числе растущий спрос на спутниковые услуги, такие как связь, навигация и наблюдение Земли, а также повышение доступности космоса для государственных и частных организаций. В результате в последние годы в отрасли наблюдается значительный рост на рынок выходят новые игроки, а существующие компании расширяют свои возможности.

- Производство спутников — это сложный процесс, включающий множество технологий, включая современные материалы, электронику и программное обеспечение. Компании в этой области должны иметь глубокое понимание этих технологий и уметь интегрировать их в сложные системы, способные противостоять суровым условиям космоса. Крупнейшие производители спутников включают Airbus Defence and Space, The Boeing Company, Lockheed Martin и Thales Alenia Space.

- Северная Америка и Европа являются более устоявшимися рынками в отрасли, в то время как Азиатско-Тихоокеанский регион является более прибыльным рынком для возможностей роста. С 2017 по май 2022 года по всему миру было изготовлено и запущено около 4300 спутников. Прогнозируется, что мировой рынок производства спутников будет расти и внедрять инновации по мере роста спроса на спутниковые услуги и расширения доступа в космос.

Тенденции мирового рынка спутниковых автобусов

- Спрос на миниатюризацию спутников растет во всем мире

Обзор отрасли спутниковых автобусов

Рынок спутниковых автобусов достаточно консолидирован пять крупнейших компаний занимают 71%. Основными игроками на этом рынке являются Airbus SE, Honeywell International Inc., Lockheed Martin Corporation, Northrop Grumman Corporation и Thales (в алфавитном порядке).

Лидеры рынка спутниковых автобусов

Airbus SE

Honeywell International Inc.

Lockheed Martin Corporation

Northrop Grumman Corporation

Thales

Other important companies include Ball Corporation, Nano Avionics, NEC, OHB SE, Sierra Nevada Corporation.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка спутниковых автобусов

- Октябрь 2020 г . NanoAvionics расширила свое присутствие в Соединенном Королевстве, начав работу на своем новом предприятии в Бейзингстоке для сборки, интеграции и тестирования спутников (AIT), а также продаж, технической поддержки и исследований и разработок.

- Август 2020 г . SNC представила в своем ассортименте космических аппаратов две новые спутниковые платформы спутниковую шину СН-200М, предназначенную для средней околоземной орбиты (СОО), и СН-1000.

- Июль 2020 г . SNC заключила контракт с Отделом оборонных инноваций (DIU) на перепрофилирование своего транспортного корабля Shooting Star в беспилотную орбитальную заставу, масштабируемое и автономное пространство.

Отчет о рынке спутниковых автобусов – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Миниатюризация спутников

- 4.2 Спутниковая масса

- 4.3 Расходы на космические программы

-

4.4 Нормативно-правовая база

- 4.4.1 Глобальный

- 4.4.2 Австралия

- 4.4.3 Бразилия

- 4.4.4 Канада

- 4.4.5 Китай

- 4.4.6 Франция

- 4.4.7 Германия

- 4.4.8 Индия

- 4.4.9 Иран

- 4.4.10 Япония

- 4.4.11 Новая Зеландия

- 4.4.12 Россия

- 4.4.13 Сингапур

- 4.4.14 Южная Корея

- 4.4.15 Объединенные Арабские Эмираты

- 4.4.16 Великобритания

- 4.4.17 Соединенные Штаты

- 4.5 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США, прогнозы до 2029 года и анализ перспектив роста)

-

5.1 Приложение

- 5.1.1 Коммуникация

- 5.1.2 Наблюдение Земли

- 5.1.3 Навигация

- 5.1.4 Космическое наблюдение

- 5.1.5 Другие

-

5.2 Спутниковая масса

- 5.2.1 10-100 кг

- 5.2.2 100-500кг

- 5.2.3 500-1000кг

- 5.2.4 Ниже 10 кг

- 5.2.5 выше 1000 кг

-

5.3 Класс орбиты

- 5.3.1 ГЕО

- 5.3.2 ЛЕО

- 5.3.3 МОЙ

-

5.4 Конечный пользователь

- 5.4.1 Коммерческий

- 5.4.2 Военные и правительственные

- 5.4.3 Другой

-

5.5 Область

- 5.5.1 Азиатско-Тихоокеанский регион

- 5.5.2 Европа

- 5.5.3 Северная Америка

- 5.5.4 Остальной мир

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

-

6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Airbus SE

- 6.4.2 Ball Corporation

- 6.4.3 Honeywell International Inc.

- 6.4.4 Lockheed Martin Corporation

- 6.4.5 Nano Avionics

- 6.4.6 NEC

- 6.4.7 Northrop Grumman Corporation

- 6.4.8 OHB SE

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Thales

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ САТЕЛЛИТОВ

8. ПРИЛОЖЕНИЕ

-

8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Список таблиц и рисунков

- Рисунок 1:

- МИНИАТЮРНЫЕ СПУТНИКИ (ВЕСОМ НИЖЕ 10 КГ), ЧИСЛО ЗАПУСКОВ В МИРЕ, 2017–2022 гг.

- Рисунок 2:

- МАССА СПУТНИКОВ (БОЛЕЕ 10 КГ) В МИРЕ, КОЛИЧЕСТВО ЗАПУСКОВАННЫХ СПУТНИКОВ, В МИРЕ, 2017–2022 гг.

- Рисунок 3:

- РАСХОДЫ НА КОСМИЧЕСКИЕ ПРОГРАММЫ В МИРЕ, ДОЛЛ. США, В МИРЕ, 2017–2022 гг.

- Рисунок 4:

- МИРОВОЙ РЫНОК СПУТНИКОВЫХ АВТОБУСОВ, СТОИМОСТЬ, ДОЛЛ. США, 2017–2029 гг.

- Рисунок 5:

- СТОИМОСТЬ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО ПРИМЕНЕНИЯМ, В США, В МИРЕ, 2017–2029 гг.

- Рисунок 6:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО ПРИМЕНЕНИЯМ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 7:

- ОБЪЕМ РЫНКА СВЯЗИ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 8:

- СТОИМОСТЬ РЫНКА НАБЛЮДЕНИЙ ЗЕМЛИ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 9:

- ОБЪЕМ НАВИГАЦИОННОГО РЫНКА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 10:

- СТОИМОСТЬ РЫНКА КОСМИЧЕСКИХ НАБЛЮДЕНИЙ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 11:

- СТОИМОСТЬ ДРУГОГО РЫНКА, ДОЛЛ. США, МИРОВАЯ, 2017–2029 гг.

- Рисунок 12:

- ОБЪЕМ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО МАССЕ СПУТНИКОВ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 13:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО МАССЕ СПУТНИКОВ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 14:

- СТОИМОСТЬ РЫНКА 10–100 КГ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 15:

- СТОИМОСТЬ РЫНКА 100–500 КГ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 16:

- СТОИМОСТЬ РЫНКА 500–1000 КГ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 17:

- СТОИМОСТЬ РЫНКА МЕНЬШЕ 10 КГ, В ДОЛЛАРАХ МИРА, 2017–2029 гг.

- Рисунок 18:

- СТОИМОСТЬ РЫНКА СВЫШЕ 1000 КГ, ДОЛЛ. США, В МИРЕ, 2017–2029 гг.

- Рисунок 19:

- ОБЪЕМ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО КЛАССАМ ОРБИТЫ, В ДОЛЛАРАХ США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 20:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО КЛАССАМ ОРБИТ, %, В МИРЕ, 2017 Г. ПО ПРОТИВ 2023 Г. ПО 2029 Г.

- Рисунок 21:

- ОБЪЕМ ГЕО-РЫНКА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 22:

- СТОИМОСТЬ РЫНКА LEO, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 23:

- СТОИМОСТЬ РЫНКА MEO, ДОЛЛ. США, МИРОВАЯ, 2017–2029 гг.

- Рисунок 24:

- ОБЪЕМ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, В США, В МИРЕ, 2017–2029 гг.

- Рисунок 25:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО КОНЕЧНЫМ ПОЛЬЗОВАТЕЛЯМ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ С 2029 Г.

- Рисунок 26:

- ОБЪЕМ КОММЕРЧЕСКОГО РЫНКА, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 27:

- ОБЪЕМ ВОЕННОГО И ГОСУДАРСТВЕННОГО РЫНКОВ, ДОЛЛ. США, МИРОВОЙ, 2017–2029 гг.

- Рисунок 28:

- СТОИМОСТЬ ДРУГИХ РЫНКОВ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 29:

- ОБЪЕМ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО РЕГИОНАМ, В ДОЛЛАРАХ США, В МИРЕ, 2017–2029 гг.

- Рисунок 30:

- ДОЛЯ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО РЕГИОНАМ, %, В МИРЕ, 2017 Г. ПО СРАВНЕНИЮ С 2023 Г. ПО СРАВНЕНИЮ 2029 Г.

- Рисунок 31:

- ОБЪЕМ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ, ДОЛЛ. США, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 32:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО ПРИМЕНЕНИЮ, %, Азиатско-Тихоокеанский регион, 2017–2029 гг.

- Рисунок 33:

- ОБЪЕМ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ, ДОЛЛАРОВ США, ЕВРОПА, 2017–2029 гг.

- Рисунок 34:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО ПРИМЕНЕНИЯМ, %, ЕВРОПА, 2017–2029 гг.

- Рисунок 35:

- ОБЪЕМ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ, ДОЛЛ. США, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 36:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО ПРИМЕНЕНИЯМ, %, СЕВЕРНАЯ АМЕРИКА, 2017–2029 гг.

- Рисунок 37:

- ОБЪЕМ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ, ДОЛЛ. США, ОСТАЛЬНОЙ МИР, 2017–2029 гг.

- Рисунок 38:

- ДОЛЯ СТОИМОСТИ РЫНКА СПУТНИКОВЫХ АВТОБУСОВ ПО ПРИМЕНЕНИЯМ, %, ОСТАЛЬНОЙ МИР, 2017–2029 гг.

- Рисунок 39:

- КОЛИЧЕСТВО СТРАТЕГИЧЕСКИХ ДЕЙСТВИЙ НАИБОЛЕЕ АКТИВНЫХ КОМПАНИЙ НА МИРОВОМ РЫНКЕ СПУТНИКОВЫХ АВТОБУСОВ, ВСЕ, 2017–2029 гг.

- Рисунок 40:

- ОБЩЕЕ КОЛИЧЕСТВО СТРАТЕГИЧЕСКИХ ПЕРЕХОДОВ КОМПАНИЙ, МИРОВОЙ РЫНОК СПУТНИКОВЫХ АВТОБУСОВ, ВСЕ, 2017–2029 гг.

- Рисунок 41:

- ДОЛЯ МИРОВОГО РЫНКА СПУТНИКОВЫХ АВТОБУСОВ, %, ВСЕГО, 2022 Г.

Сегментация отрасли спутниковых автобусов

Связь, Наблюдение Земли, Навигация, Наблюдение за космосом и Прочее рассматриваются как сегменты по Приложениям. 10-100 кг, 100-500 кг, 500-1000 кг, ниже 10 кг, выше 1000 кг покрываются сегментами по спутниковой массе. GEO, LEO, MEO покрываются сегментами по классу орбиты. Коммерческий, военный и государственный секторы рассматриваются конечным пользователем как сегменты. Азиатско-Тихоокеанский регион, Европа и Северная Америка представлены сегментами по регионам.

- Рынок спутниковых автобусов обусловлен растущим спросом на спутниковые услуги, приложения которых варьируются от связи и навигации до дистанционного зондирования и научных исследований. Спрос на экономически эффективные решения, более быстрое развертывание и расширенные возможности стимулируют разработку инновационных решений спутниковой шины для спутников LEO, MEO и GEO.

- Спутники LEO востребованы для таких приложений, как наблюдение Земли, дистанционное зондирование и научные исследования. Для спутников LEO различные компании предлагают ряд автобусных решений, в том числе Boeing 502 Phoenix, Lockheed Martin LM 400 и Northrop Grumman GeoStar-3. Эти шины предназначены для поддержки ряда приложений на околоземной орбите, таких как наблюдение Земли, дистанционное зондирование и научные исследования.

- Спутники MEO используются для таких приложений, как связь и навигация. Спрос на спутники MEO обусловлен необходимостью улучшения навигационных возможностей и передовых технологий получения изображений. Такие компании, как Airbus Defense and Space, Boeing и Lockheed Martin, предлагают передовые решения для задач связи и навигации, включая Airbus Eurostar Neo, Boeing 702MP и Lockheed Martin LM 2100.

- Спрос на спутники GEO обусловлен необходимостью передачи данных с высокой пропускной способностью, глобального покрытия и возможностей высококачественного вещания. На геоорбитальной орбите ключевыми игроками на рынке являются Boeing, Lockheed Martin и Maxar Technologies. Эти компании предлагают инновационные решения для задач связи и вещания, включая Boeing 702, Lockheed Martin A2100 и Maxar Technologies 1300-класса. Эти автобусы предназначены для обеспечения долгосрочного и стабильного обслуживания спутниковых услуг.

| Приложение | Коммуникация |

| Наблюдение Земли | |

| Навигация | |

| Космическое наблюдение | |

| Другие | |

| Спутниковая масса | 10-100 кг |

| 100-500кг | |

| 500-1000кг | |

| Ниже 10 кг | |

| выше 1000 кг | |

| Класс орбиты | ГЕО |

| ЛЕО | |

| МОЙ | |

| Конечный пользователь | Коммерческий |

| Военные и правительственные | |

| Другой | |

| Область | Азиатско-Тихоокеанский регион |

| Европа | |

| Северная Америка | |

| Остальной мир |

Определение рынка

- Приложение - Различные применения или назначения спутников подразделяются на связь, наблюдение за Землей, космическое наблюдение, навигацию и другие. Перечисленные цели - это цели, о которых сообщил сам оператор спутника.

- Конечный пользователь - Основные пользователи или конечные пользователи спутника описываются как гражданские (академические, любительские), коммерческие, правительственные (метеорологические, научные и т. д.), военные. Спутники могут быть многоцелевыми, как для коммерческого, так и для военного применения.

- Максимальная взлетная масса ракеты-носителя - MTOW ракеты-носителя (максимальная взлетная масса) — максимальная масса ракеты-носителя при взлете, включая массу полезной нагрузки, оборудования и топлива.

- Класс орбиты - Спутниковые орбиты делятся на три широких класса, а именно GEO, LEO и MEO. Спутники на эллиптических орбитах имеют апогеи и перигеи, существенно отличающиеся друг от друга, и относят орбиты спутников с эксцентриситетом 0,14 и выше к эллиптическим.

- Двигательная технология - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая масса - В этом сегменте различные типы спутниковых двигательных установок подразделяются на электрические, жидкотопливные и газовые двигательные установки.

- Спутниковая подсистема - В этот сегмент включены все компоненты и подсистемы, включая топливо, автобусы, солнечные панели и другое оборудование спутников.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка за исторические и прогнозные годы были представлены в терминах доходов и объемов. Для преобразования продаж в объем средняя цена продажи (ASP) остается постоянной в течение прогнозируемого периода для каждой страны, а инфляция не является частью ценообразования.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки.