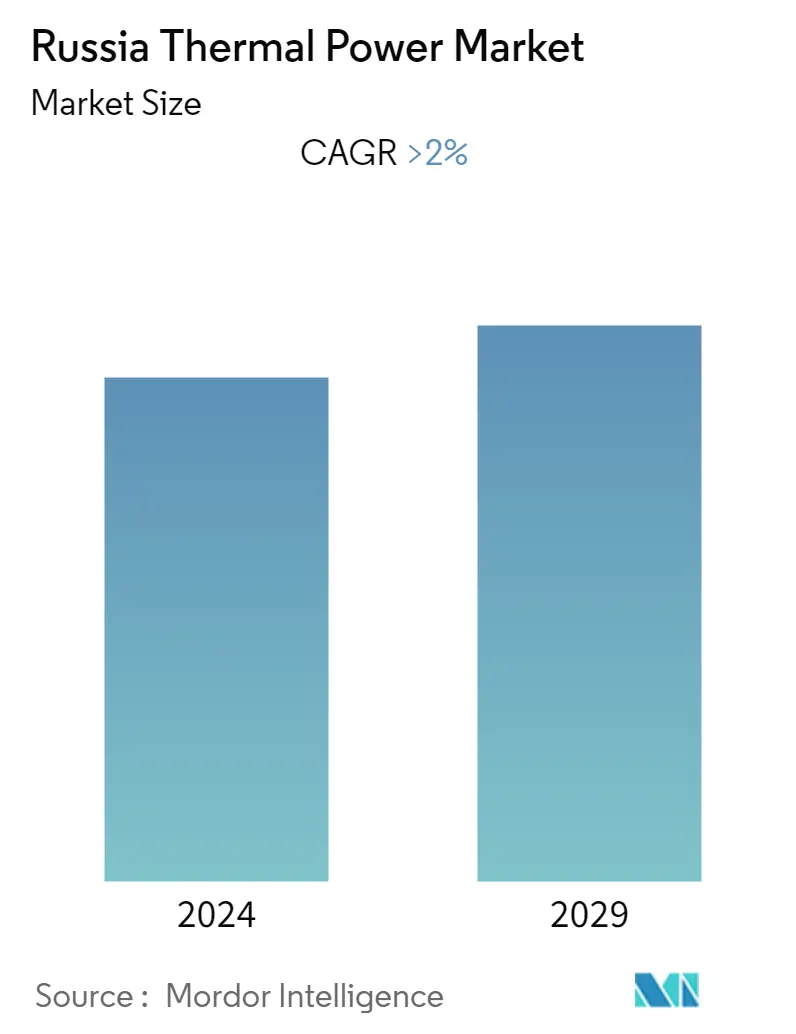

Объем российского рынка тепловой энергии

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

| CAGR | > 2.00 % |

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка тепловой энергии в России

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка тепловой энергии в России составит более 2%.

COVID-19 негативно повлиял на рынок в 2020 году. В настоящее время ожидается, что рынок достигнет допандемического уровня.

- В среднесрочной перспективе такие факторы, как огромные запасы природного газа и строящиеся угольные электростанции, вероятно, будут стимулировать российский рынок тепловой энергии в течение прогнозируемого периода.

- С другой стороны, международные санкции и различные компании прекращают свой бизнес в России из-за российско-украинской войны. Ожидается, что это будет сдерживать рост российского рынка тепловой энергии.

- Тем не менее, ожидается, что технология чистого угля и будущие электростанции, работающие на природном газе, создадут значительные возможности на российском рынке тепловой энергии в будущем.

Тенденции рынка тепловой энергии в России

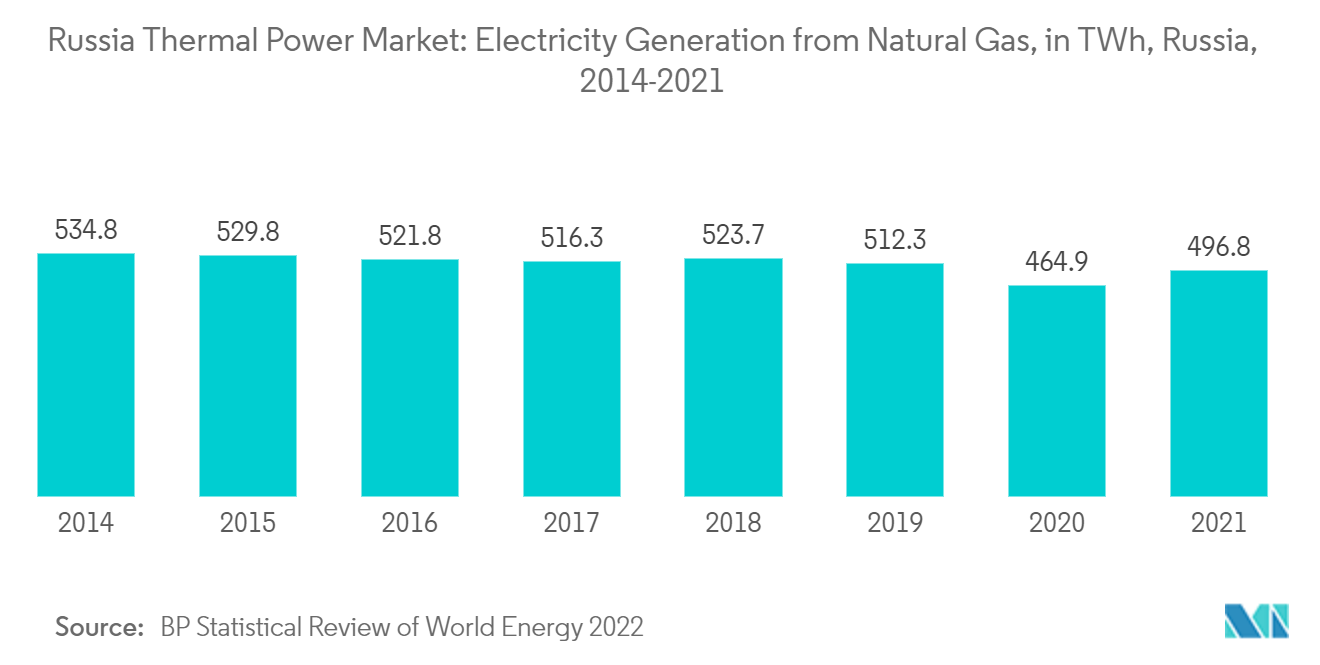

Ожидается, что производство электроэнергии на природном газе будет доминировать на рынке

- Текущая структура производства электроэнергии в значительной степени зависит от природного газа, значительный вклад которого обусловлен наличием более дешевого отечественного топлива и огромными запасами России. Доля природного газа в структуре со временем увеличивалась, поскольку добавление других традиционных источников генерации ограничено.

- Более того, Россия содержит огромные запасы природного газа, что делает его легкодоступным и экономически эффективным источником энергии.

- В 2021 году в России было произведено 496,8 ТВтч электроэнергии, что на 7,2% больше, чем в 2020 году. Ожидается, что этот рост производства электроэнергии за счет природного газа продолжится в течение прогнозируемого периода.

- Хотя из-за российско-украинской войны различные компании в России ушли и продали там свои предприятия. Это замедлило рост различных строящихся заводов в стране, еще больше замедлив темпы роста.

- Например, в марте 2023 года компания General Electric объявила, что приостанавливает свою деятельность в стране из-за войны на Украине и международных санкций.

- Таким образом, из-за огромных ресурсов газа ожидается, что производство электроэнергии на природном газе будет доминировать на рынке. Тем не менее, прекращение деятельности различных компаний может замедлить рост этого рынка.

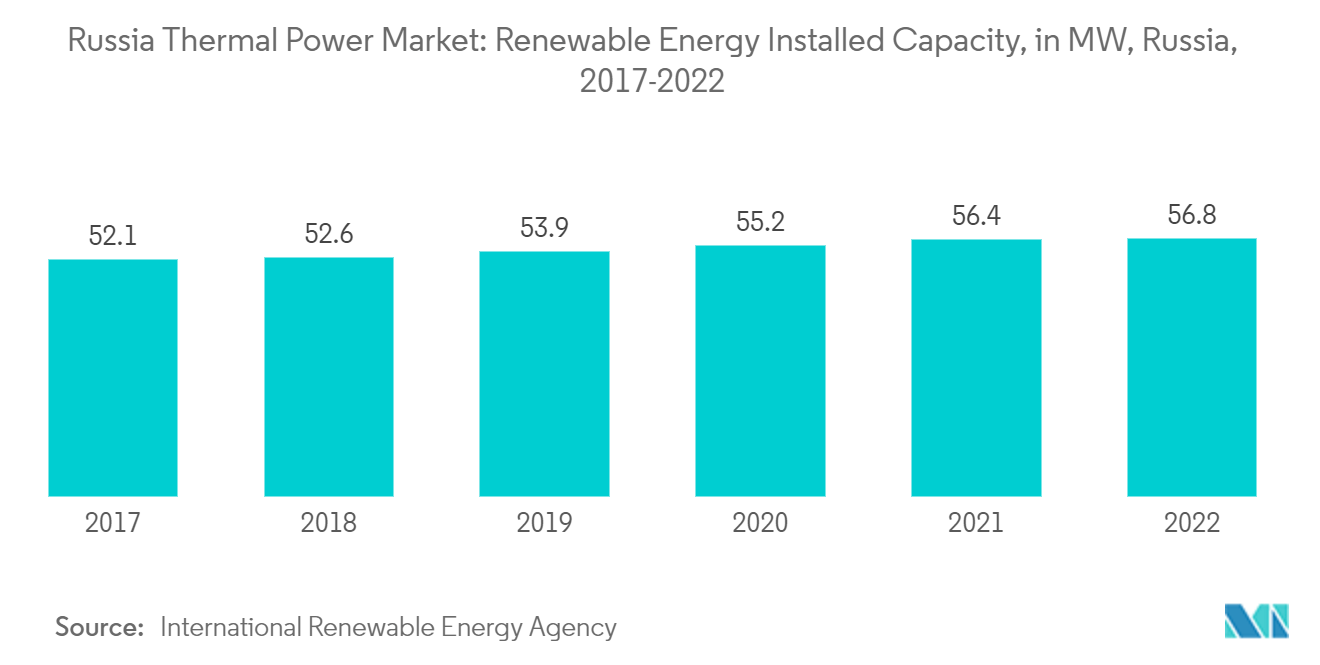

Международные санкции для сдерживания роста

- Российско-украинская война привела к различным международным санкциям и прекращению деятельности компаний в стране. Это повлияло на текущие проекты электростанций в стране и на ее работу.

- Из-за международных санкций страдает импорт угля в страну. Конфликт нарушил поставки угля из разных стран, что привело к увеличению внутренней добычи угля в России. Этот сдвиг вызвал некоторые эксплуатационные проблемы для электростанций, поскольку отечественный уголь имеет другое качество и требует других методов обращения и переработки.

- Кроме того, санкции, введенные Западом против России в ответ на конфликт, также затронули энергетический сектор, в том числе электроэнергетику. Некоторые российские энергетические компании подвергаются ограничениям на доступ к западным технологиям и финансированию. Это повлияло на их способность модернизировать и расширить работу тепловых электростанций в стране.

- Эти санкции привели к усилению внимания страны к возобновляемым источникам энергии. По данным Международного агентства по возобновляемым источникам энергии, в 2022 году установленная мощность возобновляемых источников энергии в России увеличилась на 3% по сравнению с 2020 годом.

- Поэтому, в силу вышеизложенного, рост возобновляемых источников энергии и международные санкции могут препятствовать росту рынка тепловой энергии в стране.

Обзор теплоэнергетической отрасли России

Российский рынок тепловой энергии умеренно консолидирован. В число крупнейших игроков рынка (в произвольном порядке) входят ПАО Юнипро, ПАО Интер РАО ЕЭС, АО СУЭК, ПАО Газпром и Государственная корпорация по атомной энергии Росатом.

Лидеры рынка тепловой энергетики России

-

Unipro PJSC

-

SUEK JSC

-

Rosatom State Atomic Energy Corporation

-

Inter RAO YEES PAO

-

PJSC Gazprom

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка тепловой энергетики России

- Октябрь 2022 г.: Правительство России объявило, что Крымская ТЭЦ в Москве была повреждена в результате войны с дронами.

- Май 2022 г.: Fortum Oyj, финская энергетическая компания, объявила, что из-за российско-украинской войны компания приостановит свою деятельность в стране и выставит на продажу все свои тепловые электростанции и активы.

Отчет о рынке тепловой энергии в России - Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Установленная мощность и прогноз в МВт до 2028 г.

4.3 Последние тенденции и события

4.4 Государственная политика и постановления

4.5 Динамика рынка

4.5.1 Драйверы

4.5.2 Ограничения

4.6 Анализ цепочки поставок

4.7 ПЕСТИЛЬНЫЙ анализ

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Источник

5.1.1 Масло

5.1.2 Натуральный газ

5.1.3 Ядерный

5.1.4 Уголь

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 PJSC Gazprom

6.3.2 PJSC Lukoil

6.3.3 Rosatom State Atomic Energy Corporation

6.3.4 Inter RAO YEES PAO

6.3.5 SUEK JSC

6.3.6 JSC Tatenergo

6.3.7 Unipro PJSC

6.3.8 PJSC OGK-2

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация теплоэнергетической отрасли России

При производстве тепловой энергии используется пар от сжигания нефти, сжиженного природного газа (СПГ), угля и других веществ для вращения генераторов и выработки электроэнергии.

Российский рынок тепловой энергии сегментирован по источникам. По источникам рынок сегментирован на нефть, природный газ, атомную энергию и уголь. В отчете представлены установленная и прогнозируемая мощность в мегаваттах (МВт) для всех вышеуказанных сегментов.

| Источник | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка тепловой энергии в России

Каков текущий размер российского рынка тепловой энергии?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на российском рынке тепловой энергии среднегодовой темп роста составит более 2%.

Кто являются ключевыми игроками на рынке тепловой энергии в России?

Unipro PJSC, SUEK JSC, Rosatom State Atomic Energy Corporation, Inter RAO YEES PAO, PJSC Gazprom — крупнейшие компании, работающие на рынке тепловой энергии России.

Какие годы охватывает рынок тепловой энергии России?

В отчете рассматривается исторический размер российского рынка тепловой энергии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер российского рынка тепловой энергии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о теплоэнергетике России

Статистические данные о доле, размере и темпах роста доходов на рынке тепловой энергии в России в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ тепловой энергетики России включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.