| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

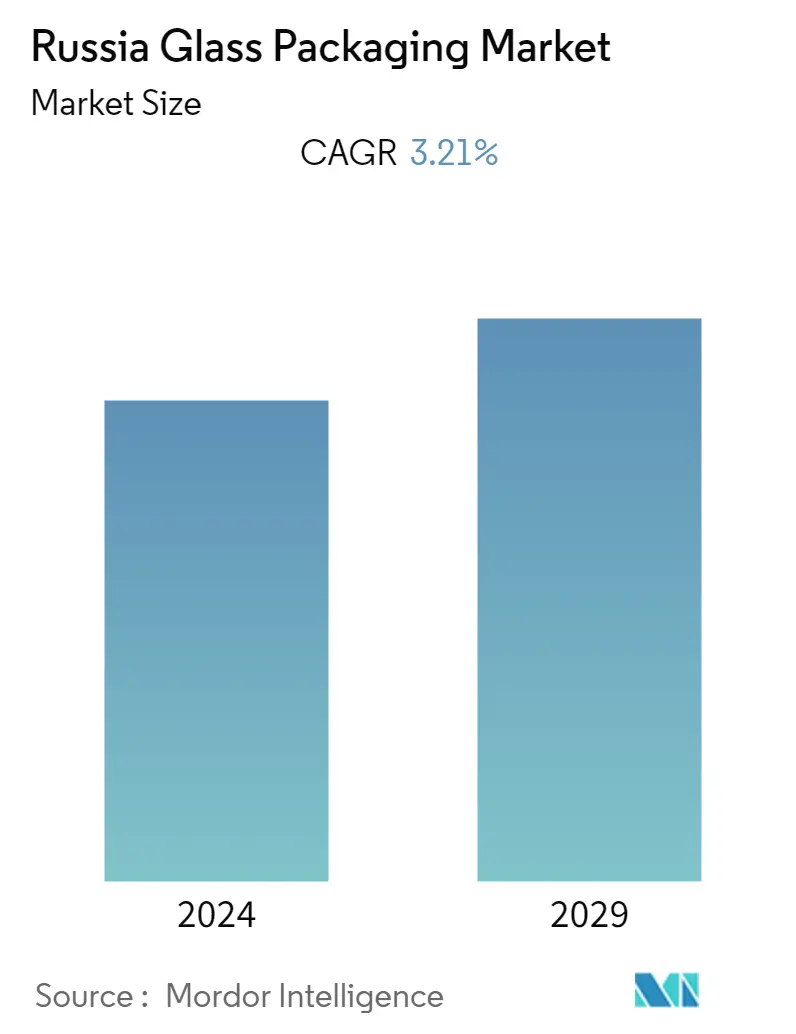

| CAGR | 3.21 % |

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка стеклянной упаковки в России

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста российского рынка стеклянной упаковки составит 3,21%. Российско-украинская война оказывает влияние на упаковочную экосистему в целом. Российская стекольная промышленность обеспечивает клиентов упаковочной продукцией для продуктов питания и напитков, парфюмерии, косметики и фармацевтики. Новые правила устойчивого развития и переработки в регионе также являются важными факторами, стимулирующими рост стеклянной упаковки. Европейский Союз планирует переработать 75% упаковочных отходов к 2030 году в рамках пакета циркулярной экономики.

- Тенденция восстановления российской экономики открывает ряд перспектив роста для различных отраслей, таких как пищевая промышленность и другие местные отрасли, что впоследствии способствует росту производства стеклянных бутылок и тары. Кроме того, запрет на импорт продуктов питания из ряда стран в сочетании с политикой импортозамещения российского правительства создал ситуацию, при которой ожидается, что российская пищевая промышленность будет расширяться в благоприятной конкурентной среде. Это также будет стимулировать инвестиции в современные технологии переработки и упаковки. Что касается игроков, то Актис — один из крупнейших в России заводов стеклотары.

- Мощность Актиса — 1,4 млрд единиц стеклотары в год. Кроме того, Рускам-Уфа управляет заводом по производству стеклянной бутылки в Уфе, столице Республики Башкортостан, в центральной России. Компания производит и поставляет легкие одноразовые стеклянные бутылки для алкогольной и пищевой промышленности. Предприятие включает в себя три печи общей производительностью стекловарки 360 000 тонн в год.

- Кроме того, воспользовавшись недавним экономическим ростом в России, такие крупные игроки, как Sidel, начали открывать офисы в стране. По данным Sidel, в регионе установлено более 700 единиц упаковочного оборудования. Рост потребностей в упаковке продуктов питания, напитков и средств личной гигиены стимулирует этот рост.

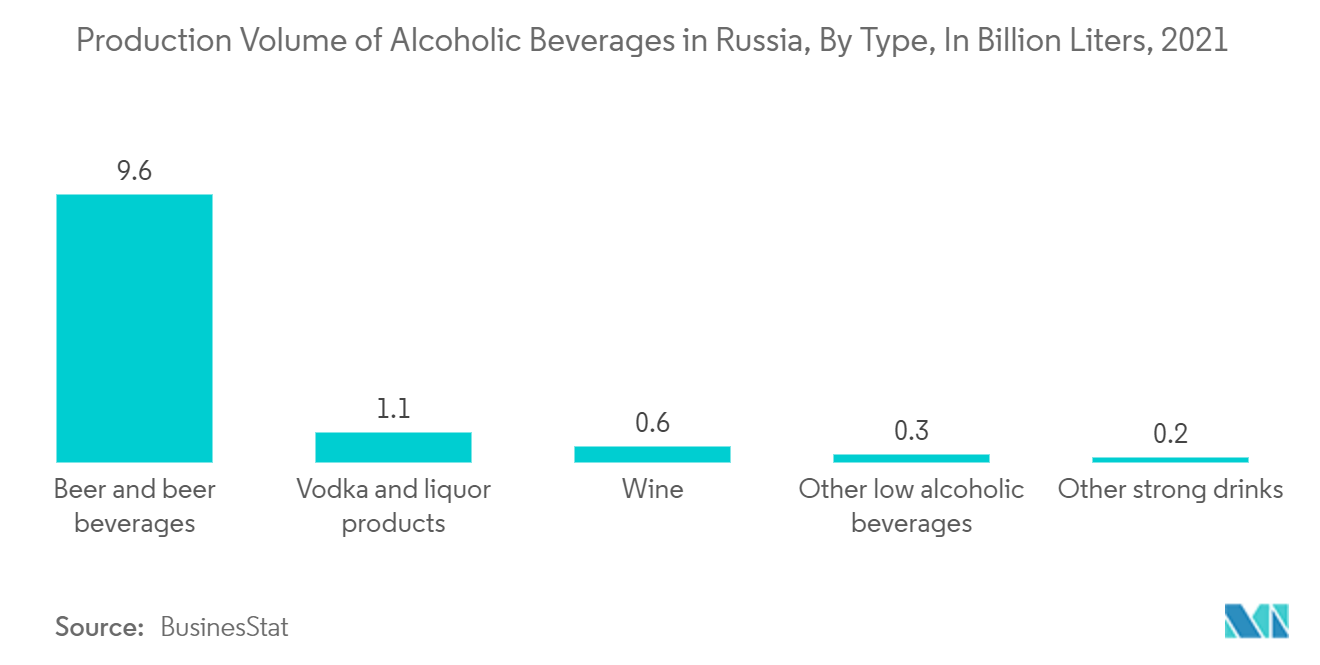

- В российской ликеро-водочной отрасли наиболее существенный спрос наблюдался на стеклянную бутылку и тару. Россия является четвертой по величине страной по потреблению алкоголя в мире. По данным Аналитического центра при Правительстве РФ, пиво стало самым продаваемым алкогольным напитком в России. Поскольку стеклянная упаковка является основным упаковочным материалом для алкогольных напитков, можно ожидать, что рынок стеклянной упаковки в этом регионе будет расти быстрыми темпами.

- Война России и Украины может повлиять на рост рынка. Из-за войны газовое противостояние Европы и России поставило под угрозу будущее старейшей в мире компании по производству стекольной продукции. Несмотря на то, что россияне во всем мире признают свое предпочтение водке, статистические данные ВЦИОМ (Всероссийский центр изучения общественного мнения) показывают, что это не самый потребляемый алкогольный напиток в стране. С ростом потребления пива спрос на стеклянную упаковку удовлетворяет значительный спрос.

- По данным правительства России, отходы на российских свалках обычно состоят из 34% пищевых продуктов, 19% бумаги, 14% полимеров, 12% стекла, 6% древесины, 6% уличных отходов, 4% металла, 3% текстиля и 2%. другой. Государственная политика включает увеличение переработки муниципальных отходов с 10% в 2018 году до 80% к 2030 году и строительство 200 установок по переработке отходов. Также нацелено увеличение переработки упаковки и отходов производителями до 10-30%.

- На фоне возобновления пандемии, по данным Всемирного банка, последствия пандемии затронули различные сферы российской экономики. Уровень безработицы увеличился до 6,3%, самого высокого уровня за последние несколько лет. Около полумиллиона рабочих мест было потеряно в трех крупных секторах производстве, строительстве, розничной торговле и гостиничном бизнесе.

- Более того, российско-украинская война привела к росту цен на ряд товаров, включая удобрения, продукты питания, нефть и газ. Перебои в цепочке поставок привели к увеличению стоимости грузовых перевозок, возникновению нехватки контейнеров и снижению доступности складских площадей. Уже введенные санкции, такие как запрет США на весь импорт нефти и газа из России и планы ЕС запретить весь импорт угля, отрасли по всем направлениям могут ощутить долгосрочные последствия. Рост цен на энергоносители, вероятно, останется высоким, поскольку Западная Европа пытается уменьшить свою энергетическую зависимость от России.

Тенденции российского рынка стеклянной упаковки

Ожидается, что бутылки будут занимать основную долю рынка

- Стеклянные бутылки широко используются для упаковки лекарственных препаратов в фармацевтической промышленности и производятся с учетом различных пределов допуска, поскольку их часто разливают на высокоскоростных линиях. Стекло считается жизнеспособной альтернативой, поскольку его воздействие на человека и окружающую среду намного меньше по сравнению с полиэтилентерефталатом (ПЭТ), что делает его экологически чистым упаковочным материалом.

- Потребители отдают предпочтение многоразовым бутылкам, что также является важным фактором, стимулирующим компании по производству напитков использовать их. В июне 2021 года Gerolsteiner объявила, что планирует выпустить свою Light Soda в возвратном стекле, поскольку компания стала свидетелем самых высоких продаж и оборота стеклянных бутылок для воды.

- Продавцы и компании по производству напитков разрабатывают легкие и прочные бутылки, чтобы конкурировать с другими альтернативами. Такие концепции, как постоянная гравировка на контейнерах, применяются во избежание подделок. На гравюрах указан квартал и год изготовления. Стеклянные бутылки также производятся с минимально возможным весом с помощью передовых технологий blow-low и NNPB, что может оказаться дополнительным преимуществом для логистики. Ожидается, что такие инновации, стеклянные бутылки и преимущества тары будут стимулировать спрос и положительно влиять на рынок.

- По данным BusinesStat в 2021 году, пиво и пивная продукция стали наиболее производимыми алкогольными напитками в России. В стране было произведено около 10 млрд л этих напитков. Объем водки и вина был существенно ниже, составив 1,1 млрд и 0,6 млрд л соответственно.

- Стеклянные бутылки также в значительной степени подлежат вторичной переработке, что создает им положительный имидж на рынке. Произведенные стеклянные бутылки регулярно проверяются на наличие плесени и дрожжей, а также других бактерий. Игроки рынка делают различные инвестиции для обеспечения качества стеклянной бутылки. Например, компания Bionorica, производитель лекарственных трав, в сотрудничестве с Romaco, производителем упаковочных и технологических технологий, разработала простое, компактное инспекционное устройство под названием Spectra для контроля пустых бутылок. Это может предотвратить повреждение разливочной машины из-за неисправных бутылок.

- Кроме того, платформа Close, the Glass Loop вовлекает большинство участников процесса от бутылки к бутылке, от потребителей, покупателей и розничных продавцов до муниципалитетов, переработчиков и производителей, к совместным усилиям по сбору, сортировке и обработке стекла.

В сегменте спиртных напитков ожидается высокий темп роста рынка

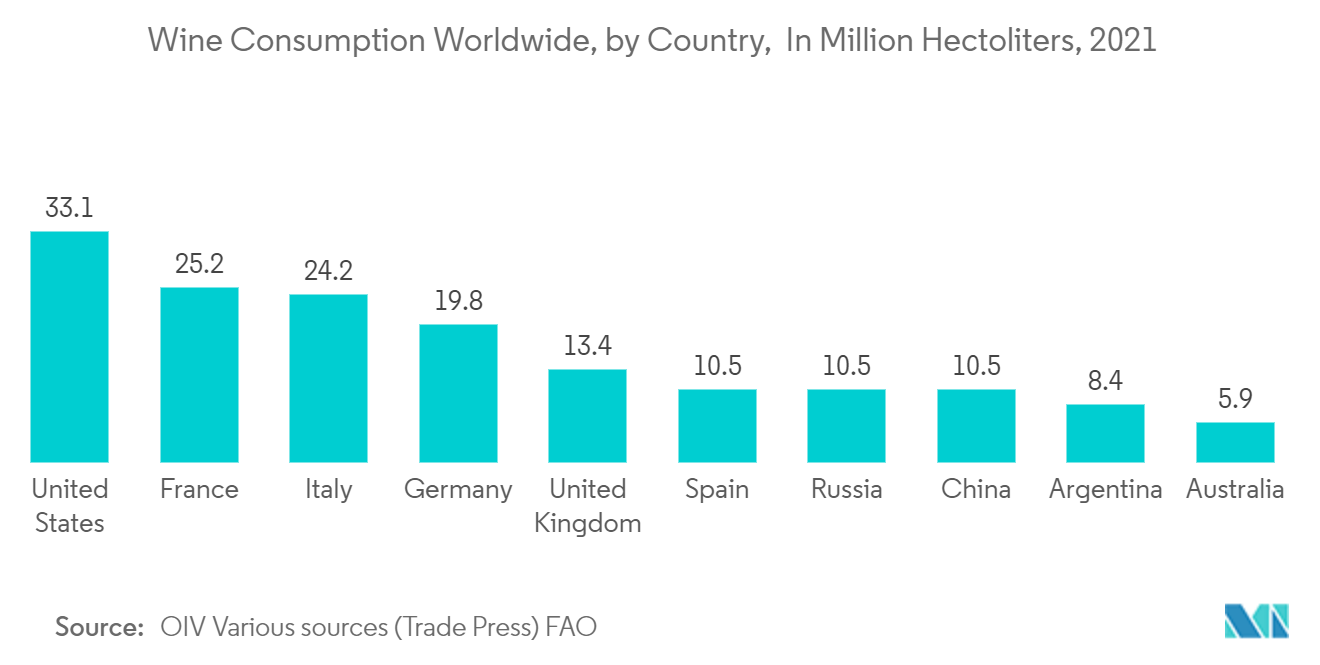

- Во время пандемии COVID-19 продажи и потребление вина выросли в разы. Хотя большая часть продаваемых вин упакована в стандартный формат 750 мл, растет число альтернатив, таких как бутылки небольшого формата.

- Стекло является одним из наиболее предпочтительных упаковочных материалов для алкогольных напитков, таких как спиртные напитки. Способность стеклянных бутылок сохранять аромат и вкус продукта стимулирует спрос.

- Различные поставщики на изучаемом рынке также отмечают растущий спрос со стороны спиртовой промышленности. Например, компания Piramal Glass, клиентами которой являются Diageo, Bacardi и Pernod Ricard, отметила рост рынка мелкосерийных специальных бутылок для спиртных напитков.

- Кроме того, логистический аспект спиртных напитков, расфасованных в стеклянные бутылки, затрудняет рост рынка. Поскольку стекло сравнительно более громоздко и склонно к поломке во время транспортировки, что увеличивает вероятность потери товара, продавцы также пытаются внедрять инновации в упаковочный аспект стеклянных бутылок. Например, Nakpack предлагает системы безопасности, специально предназначенные для упаковки бутылок из-под вина, что позволяет использовать одну модель упаковки с различными типами и форматами бутылок.

- Все больше и больше производителей спиртных напитков осознают необходимость использования переработанных материалов в своей упаковке и увеличивают процент переработанного стекла, используемого в их бутылках. Например, компания Absolut пообещала свести к минимуму отходы упаковки, выпустив ограниченную серию дизайна, на 41% состоящего из переработанного стекла.

Обзор отрасли стекольной упаковки в России

Российский рынок стеклянной упаковки является умеренно конкурентным и включает в себя несколько крупных игроков. Лишь некоторые крупные игроки в настоящее время доминируют на рынке с точки зрения рыночной доли. Имея заметную долю на рынке, эти крупные игроки сосредоточены на расширении своей клиентской базы за рубежом. Эти компании используют стратегические совместные инициативы для увеличения своей доли рынка и прибыльности.

- Ноябрь 2022 г. — Verallia объявила о приобретении Allied Glass в Великобритании. Allied Glass — лидер британского рынка стеклянной упаковки премиум-класса с предполагаемым оборотом более 150 миллионов евро (153,4067 долларов США) в 2022 году. Verallia расширит свое промышленное присутствие в Северной Европе, обосновавшись в Соединенном Королевстве и укрепив свои позиции в сегменте премиальной упаковки. сегмент винных бутылок для рынка спиртных напитков.

Лидеры российского рынка стеклянной упаковки

-

Ardagh Group S.A.

-

Verallia Packaging SAS (Horizon Holdings II SAS)

-

Sisecam

-

Avangard-Glass

-

Saverglass

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости российского рынка стеклянной упаковки

- Ноябрь 2022 г. - Вторжение России в Украину в феврале 2022 г. неожиданно повлияло на мировую торговлю вином. Это привело к росту цен и доступности винных бутылок и стеклянной посуды. Таким образом, компании по производству стеклянной упаковки пережили неспокойные времена.

- Август 2022 г. – Европейские компании готовятся к худшему, поскольку правительства разрабатывают планы действий на случай нехватки газа зимой. Семья Максимилиана Риделя поддерживала работающие печи на своем стекольном предприятии на протяжении 11 поколений. Riedel полагается на российский газ для снабжения электроэнергией двух заводов в южных немецких городах Амберг и Вайден. Оба они могут производить 60 миллионов единиц очков машинного производства. На заводе в Куфштайне компания также может производить 250 000 очков ручной работы, работающих на электричестве.

Сегментация отрасли стекольной упаковки в России

Исследование отслеживает спрос на стеклянную упаковку в России через стоимость (в миллионах долларов США), полученную от продажи решений для стеклянной упаковки, предлагаемых различными поставщиками. Российский рынок стеклянной упаковки сегментирован по типам продукции (бутылки и контейнеры, ампулы, флаконы, шприцы, банки и другие виды продукции) и отраслям конечного потребителя (напитки (ликеры, пиво, безалкогольные напитки и другие виды напитков), продукты питания , косметика, фармацевтика и другие отрасли конечного использования). Размеры рынка и прогнозы указаны в стоимостном выражении (в миллионах долларов США) для всех вышеперечисленных сегментов.

| По типу продукта | Бутылки и контейнеры | ||

| Ампулы | |||

| Флаконы | |||

| Шприцы | |||

| Банки | |||

| Другие типы продуктов | |||

| По отраслям конечных пользователей | Напиток | Ликер | |

| Пиво | |||

| Безалкогольные напитки | |||

| Другие напитки | |||

| Еда | |||

| Косметика | |||

| Фармацевтический | |||

| Другие отрасли конечных пользователей | |||

Часто задаваемые вопросы по исследованию рынка стеклянной упаковки в России

Каков текущий объем российского рынка стеклянной упаковки?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста российского рынка стеклянной упаковки составит 3,21%.

Кто являются ключевыми игроками на российском рынке стеклянной упаковки?

Ardagh Group S.A., Verallia Packaging SAS (Horizon Holdings II SAS), Sisecam, Avangard-Glass, Saverglass — крупнейшие компании, работающие на российском рынке стеклянной упаковки.

Какие годы охватывает российский рынок стеклянной упаковки?

В отчете рассматривается исторический размер российского рынка стеклянной упаковки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер российского рынка стеклянной упаковки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Packaging Materials Reports

Popular Packaging Reports

Other Popular Industry Reports

Отчет о стекольной упаковочной промышленности России

Статистические данные о доле, размере и темпах роста выручки на российском рынке стеклянной упаковки в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ российской стеклянной упаковки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.