Анализ российского рынка общественного питания

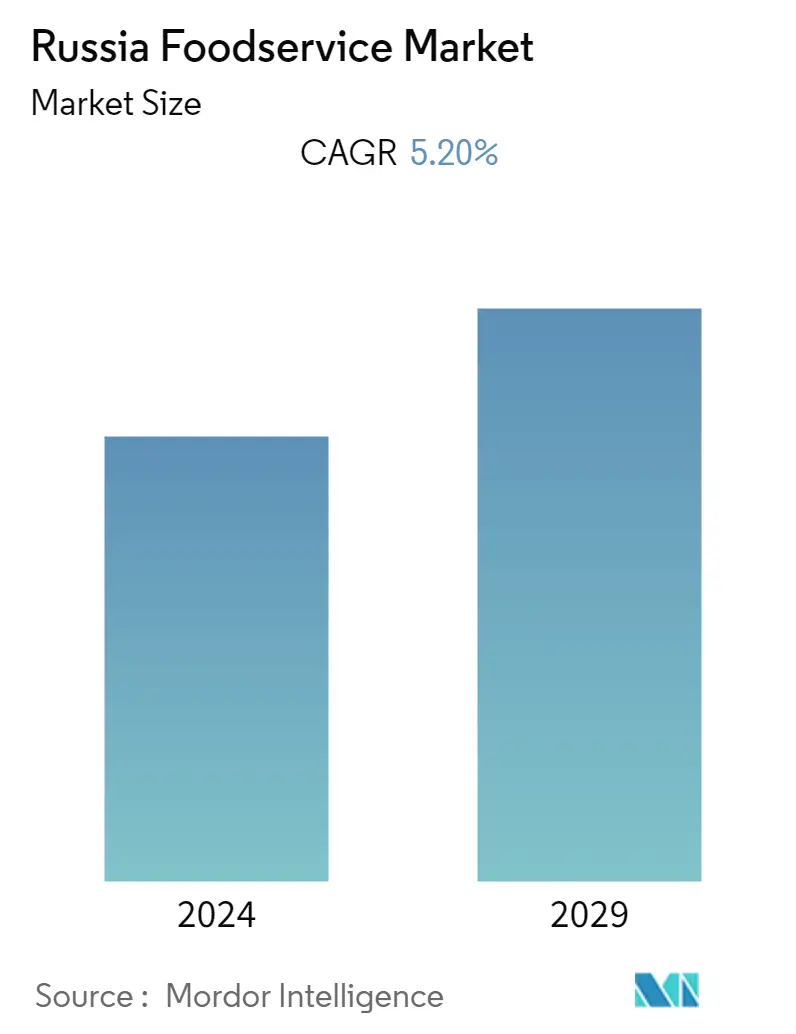

Ожидается, что в ближайшие пять лет среднегодовой темп роста российского рынка общественного питания составит 5,2%.

- В среднесрочной перспективе потребительский спрос на различные деликатесы может способствовать росту рынка. С увеличением плотного графика и ростом семейных бюджетов потребители готовы попробовать разнообразные рецепты блюд неместной кухни и новые кухни, что приводит к увеличению спроса на еду вне дома в стране. Рестораны предлагают разнообразные и специализированные блюда, которые привлекают потребителей к частому посещению. Более того, растущие рекламные предложения, такие как счастливые часы и скидки по купонам, стимулируют рыночные продажи. Эти услуги особенно предоставляются или предлагаются во время завтраков, обедов и ужинов время от времени, чтобы привлечь потребителей к частым посещениям.

- Растущее количество сетей быстрого питания, кафе/баров и других ресторанов с уникальными инновационными форматами, концепциями и вариантами услуг/доставки также положительно влияет на рост рынка. Потребители посещают эти заведения общепита, чтобы перекусить и пообщаться со сверстниками и своими товарищами. Это побуждает игроков рынка украшать или устанавливать Instagrammable и уникальные темы в своих ресторанах и предприятиях розничной торговли продуктами питания, тем самым привлекая потребителей посещать эти места из-за их атмосферы.

Тенденции российского рынка общественного питания

Увеличение распространенности питания/обеда вне дома

- В связи с повышенным удобством потребления продуктов питания среди людей с занятым образом жизни большое предпочтение отдается точкам питания для завтрака, обеда и ужина. По данным Росстата, российские домохозяйства в среднем тратят около 4,5% своих общих расходов на питание вне дома.

- В связи с растущим спросом в России наблюдается увеличение числа точек продаж продуктов питания. Все больше людей предпочитают кухни, блюда и блюда из других стран, такие как блины, гамбургеры, сэндвичи, пицца и печеный картофель, что способствует росту рынка.

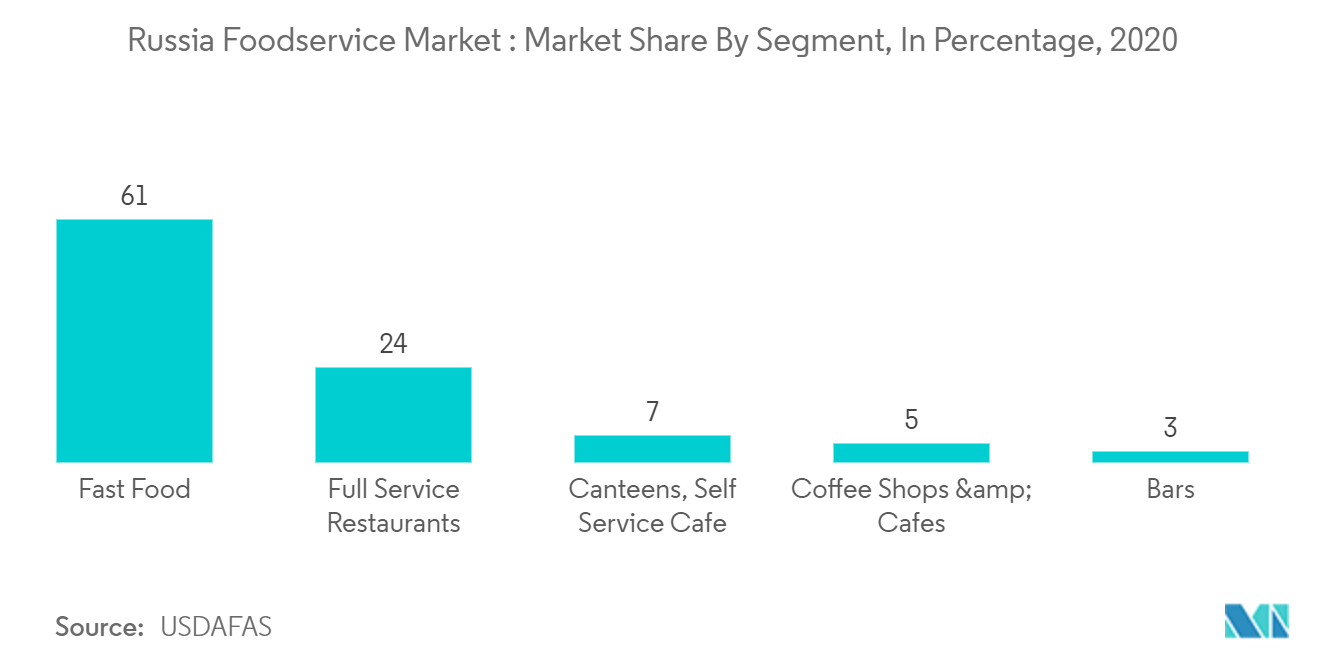

- На рынке доминируют рестораны быстрого питания с полным спектром услуг, занимающие более половины рынка. Удобство, вкус и быстрое обслуживание игроков рынка побуждают потребителей питаться вне дома, что приводит к процветанию рынка общественного питания в стране.

Сетевой потребительский сектор общественного питания — самый быстрорастущий сегмент

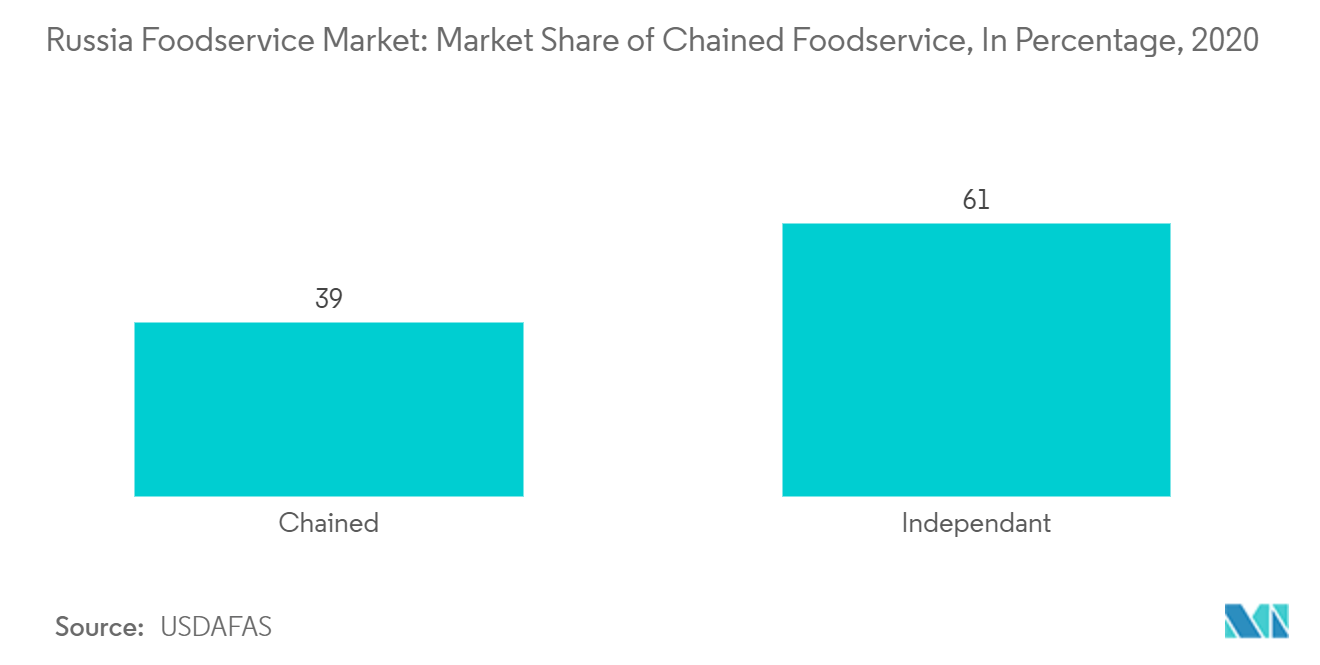

- Сетевые предприятия общественного питания, такие как рестораны быстрого питания и кофейни/кафе, быстро растут в России по сравнению с ресторанами высокой кухни и ресторанами среднего класса. Потребители молодого и среднего возраста в России активно покупают продукты питания в сетевых ресторанах.

- Сетевые точки быстрого питания хорошо работают в стране благодаря общей популярности франчайзинга в России и предпочтению покупателями известных и последовательных стандартов общественного питания, предоставляемых сетевыми точками. Это привело к быстрому расширению франчайзинговых сетей по всей стране.

- Таким образом, крупные сетевые франшизы в стране занимают значительную долю рынка быстрого и стабильного обслуживания потребителей. Кроме того, сетевые торговые точки, как правило, поддерживают постоянство стандартов вкуса, санитарии и качества, что побуждает потребителей чаще посещать сетевые торговые точки по сравнению с независимыми торговыми точками на рынке.

Обзор российской индустрии общественного питания

Крупнейшими игроками российского рынка общественного питания являются Вкусно и Точка, Yum! Бренды РСК, Stars Coffee, Restaurant Brands International Inc., Росинтер Ресторантс. Сетевые рестораны общественного питания в России фиксируют рост объемов продаж за счет развития различных точек продаж, тем самым увеличивая свое присутствие. Компании наращивают свои производственные мощности и расширяют свои дистрибьюторские сети, подписывая контракты с поставщиками логистических услуг, чтобы развивать свой бизнес и получать конкурентные преимущества.

Лидеры российского рынка общественного питания

Yum! Brands RSC

Rosinter Restaurants

Restaurant Brands International Inc.

Vkusno & Tochka

Stars Coffee

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости российского рынка общественного питания

- Июнь 2022 Вкусно и Точка (Вкусно и все) начала свою деятельность в России после ухода McDonald's из России. Фирма провела ребрендинг магазинов McDonald's по всей стране и стремилась расширить свое присутствие по всей стране.

- Август 2022 г. Stars Coffee запускается в России как обновленная версия Starbucks Corporation. Сеть стремится предлагать кофе и закуски в стране в своих действующих магазинах.

- Февраль 2022 Shell Cafe расширила свой бизнес, открыв новое кафе в Москве. По данным компании, целью кафе является предложение разнообразного кофе и закусок, в том числе хлебобулочных изделий и мясных продуктов.

Сегментация российской индустрии общественного питания

Общественное питание включает в себя компании/рестораны, которые готовят еду вне дома.

Объем российского рынка общественного питания включает сегментацию поставщиков общественного питания в стране по типам и структуре секторов. В зависимости от типа он подразделяется на рестораны с полным спектром услуг, рестораны быстрого обслуживания, уличные ларьки и киоски, кафе и бары, а также рестораны со 100% доставкой на дом. Дальнейшая сегментация осуществляется на основе структуры общественного питания на независимые потребительские службы общественного питания и цепные потребительские службы общественного питания.

Для каждого сегмента размер рынка и прогноз были сделаны на основе стоимости (в миллионах долларов США).

| Рестораны с полным обслуживанием |

| Рестораны быстрого обслуживания |

| Уличные ларьки и киоски |

| Кафе и Бары |

| Рестораны со 100% доставкой на дом |

| Независимый потребительский сервис общественного питания |

| Прикованное потребительское общественное питание |

| Тип | Рестораны с полным обслуживанием |

| Рестораны быстрого обслуживания | |

| Уличные ларьки и киоски | |

| Кафе и Бары | |

| Рестораны со 100% доставкой на дом | |

| Состав | Независимый потребительский сервис общественного питания |

| Прикованное потребительское общественное питание |

Часто задаваемые вопросы по исследованию российского рынка общественного питания

Каков текущий размер российского рынка общественного питания?

По прогнозам, среднегодовой темп роста российского рынка общественного питания составит 5,20% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке общественного питания в России?

Yum! Brands RSC, Rosinter Restaurants, Restaurant Brands International Inc., Vkusno & Tochka, Stars Coffee — крупнейшие компании, работающие на рынке общественного питания России.

Какие годы охватывает рынок общественного питания России?

В отчете рассматривается исторический размер российского рынка общественного питания за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер российского рынка общественного питания на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет российской индустрии общественного питания

Статистические данные о доле, размере и темпах роста доходов на российском рынке общественного питания в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ российского общественного питания включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.