| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

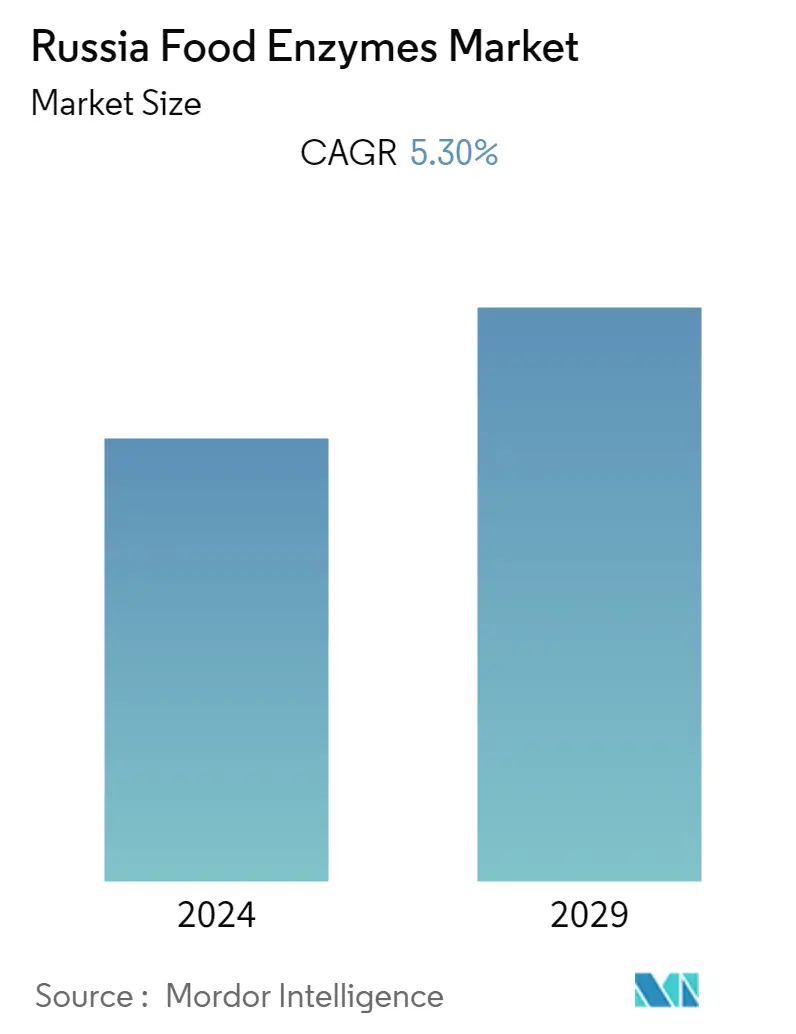

| CAGR | 5.30 % |

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка пищевых ферментов в России

Ожидается, что в течение прогнозируемого периода с 2020 по 2025 год российский рынок пищевых ферментов будет расти в среднем на 5,3%.

- Растущий спрос на обработанные пищевые продукты и повышение осведомленности людей о своем здоровье стимулируют развитие пищевой промышленности и индустрии напитков, которая, в свою очередь, стимулирует рынок пищевых ферментов. Пищевые ферменты — это основные пищевые добавки, которые превращают сложные молекулы в более простые в рационе.

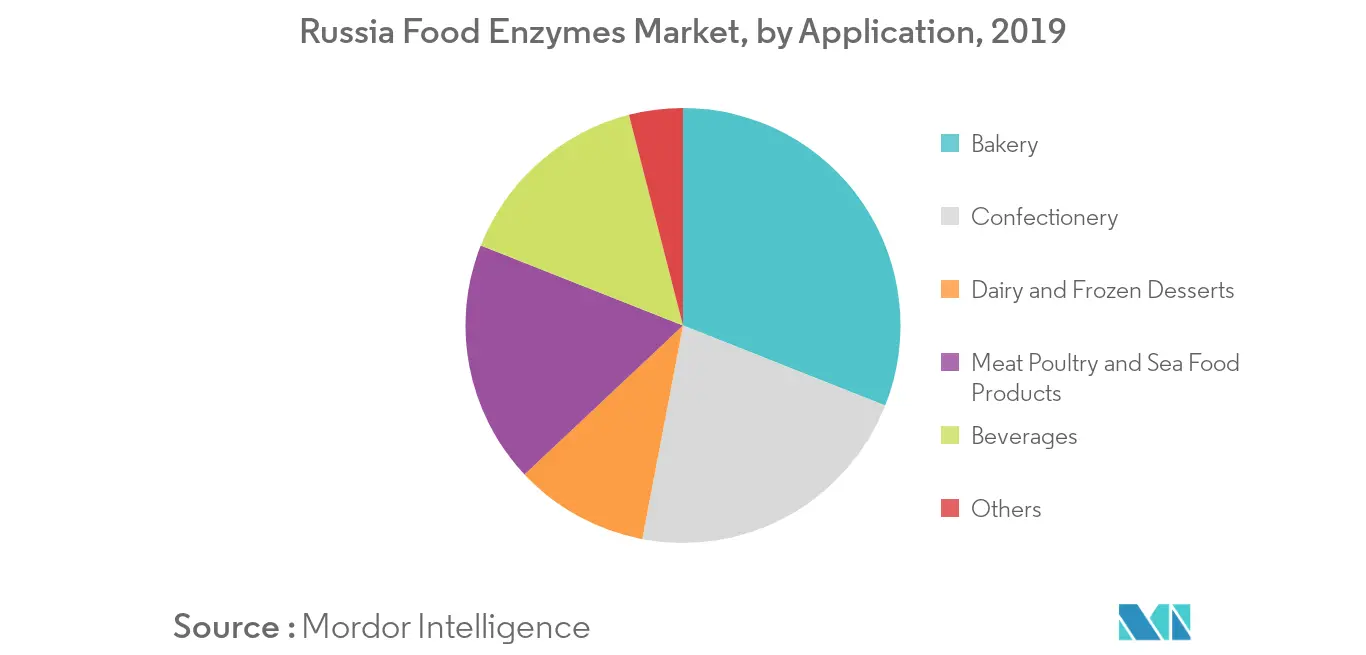

- Пищевые ферменты находят широкое применение в хлебобулочных, молочных и замороженных продуктах, ферментах, мясных продуктах, маслах и жирах и других. Хлебобулочные изделия являются крупнейшим рынком применения, поскольку пищевые ферменты используются для улучшения стабильности теста и увеличения срока годности конечной продукции. Увеличение использования ферментов при переработке сыра стимулирует использование ферментов в молочной промышленности, которая является вторым по величине рынком применения после индустрии напитков.

Тенденции рынка пищевых ферментов в России

Хлебобулочная и кондитерская промышленность лидирует в сегменте приложений

В сегменте хлебобулочных изделий хлеб является продуктом питания, который регулярно потребляет большая часть населения России. По этой причине рынок хлебобулочных изделий является своего рода зеркалом, отражающим изменения экономического, социального и правового развития страны. Значительный спрос на хлеб в стране как часть ежедневного потребления также способствовал росту применения пищевых ферментов в целом. Хотя производство диетической выпечки официально ежегодно остается практически на одном уровне, оно демонстрирует рост спроса на более полезную для здоровья хлебобулочную продукцию. Кроме того, в последние годы ожидается значительный рост производства хлебобулочных изделий с высоким содержанием пищевых волокон и круп.

Переработанное мясо, птица и морепродукты имеют большой потенциал

В стране наблюдается растущий спрос на мясо бройлеров со стороны национальных розничных сетей и крупных ресторанов быстрого питания, расширяющийся в восточные регионы, что в основном связано с благоприятными ценами, хорошими урожаями и погодными условиями, которые побудили лидеров отрасли ускорить производство. Основная часть ожидаемого роста будет приходиться на ведущие бройлерные компании, главным образом в России.

С другой стороны, рост производства обработанного мяса, птицы и морепродуктов стал свидетелем всплеска потребления в результате переедания, потребления вне дома и факторов удобства. Это привело к тому, что сегмент пищевых ферментов стал играть активную роль в обеспечении сохранения питательных веществ, вкуса и текстуры обработанного мяса. Сети ресторанов быстрого питания, как правило, используют преимущественно местные ингредиенты, что составляет примерно 70–85%, что создает дополнительный спрос на мясо бройлеров. Несколько сетей быстрого питания создали полностью интегрированные местные цепочки поставок. При этом глобальные ритейлеры общественного питания, такие как McDonald's, управляют 574 ресторанами по всей стране и получают 85 процентов позиций своего меню от отечественных поставщиков.

Обзор индустрии пищевых ферментов в России

Одними из основных игроков, работающих на российском рынке пищевых ферментов, являются компании Barentz Group, Chr Hansen, Kerry Group, Cargill Inc и ADM, а также другие. Рынок видит возможности для роста в развивающихся и развитых странах, поскольку пищевые ферменты сокращают затраты на воду, энергию и отходы. Большинство стратегий, принятых крупными игроками рынка, включают расширение наряду с слияниями и поглощениями, что позволяет им закрепиться на внутренней платформе.

Лидеры российского рынка пищевых ферментов

-

Barentz Group Companies

-

Cargill Incorporated

-

CHR Hansen

-

Archer Daniels Midland Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли пищевых ферментов в России

Российский рынок пищевых ферментов сегментирован по приложениям хлебобулочные, кондитерские, молочные и замороженные десерты, мясо птицы и морепродукты, напитки и другие.

| По применению | Пекарня |

| Кондитерские изделия | |

| Молочные и замороженные десерты | |

| Мясо птицы и морепродукты | |

| Напитки | |

| Другие |

Часто задаваемые вопросы по исследованию рынка пищевых ферментов в России

Каков текущий объем российского рынка пищевых ферментов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста российского рынка пищевых ферментов составит 5,30%.

Кто являются ключевыми поставщиками на рынке Пищевые ферменты в России?

Компании Barentz Group, Cargill Incorporated, CHR Hansen и Archer Daniels Midland Company являются крупнейшими компаниями, работающими на российском рынке пищевых ферментов.

Какие годы охватывает российский рынок пищевых ферментов?

В отчете рассматривается исторический размер российского рынка пищевых ферментов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер российского рынка пищевых ферментов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Отчет о промышленности пищевых ферментов в России

Статистические данные о доле, размере и темпах роста доходов российского рынка пищевых ферментов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ компании Российские пищевые ферменты включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.