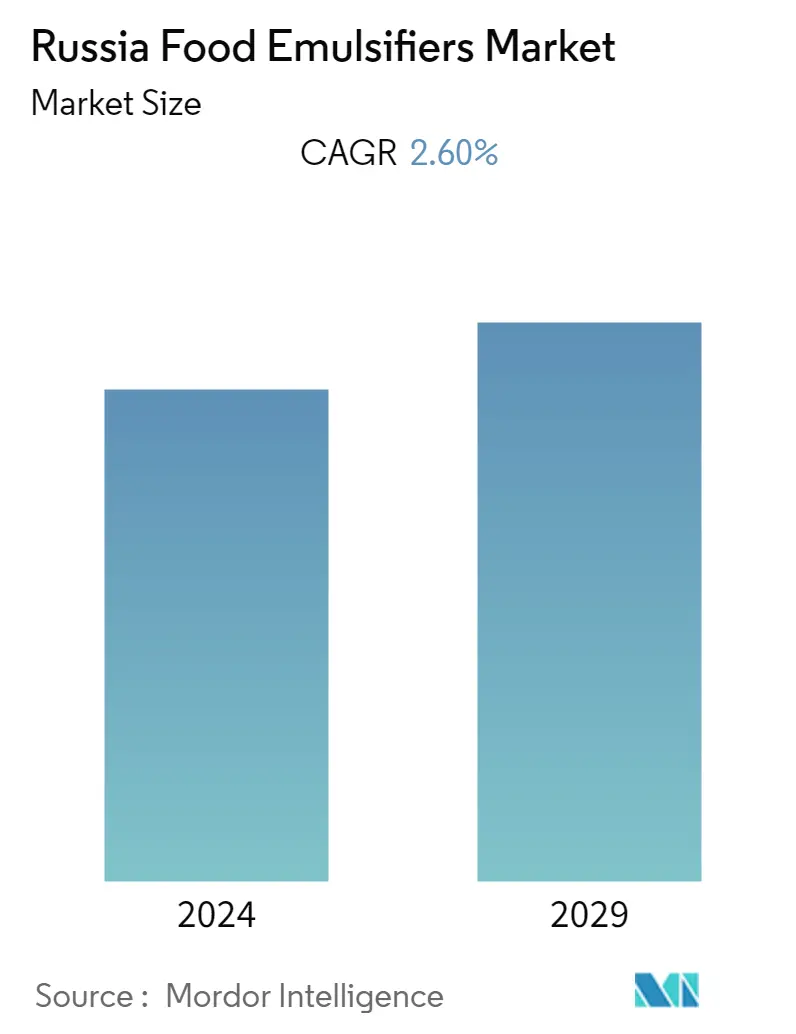

Объем российского рынка пищевых эмульгаторов

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | 2.60 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка пищевых эмульгаторов в России

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста российского рынка пищевых эмульгаторов составит 2,6%.

- Расходы российских потребителей на душу населения меньше, чем стоимость пищевой промышленности страны. Таким образом, иностранные инвесторы и отечественные производители вкладывают средства в рынок пищевых эмульгаторов из-за большего населения и лучших экономических условий в стране.

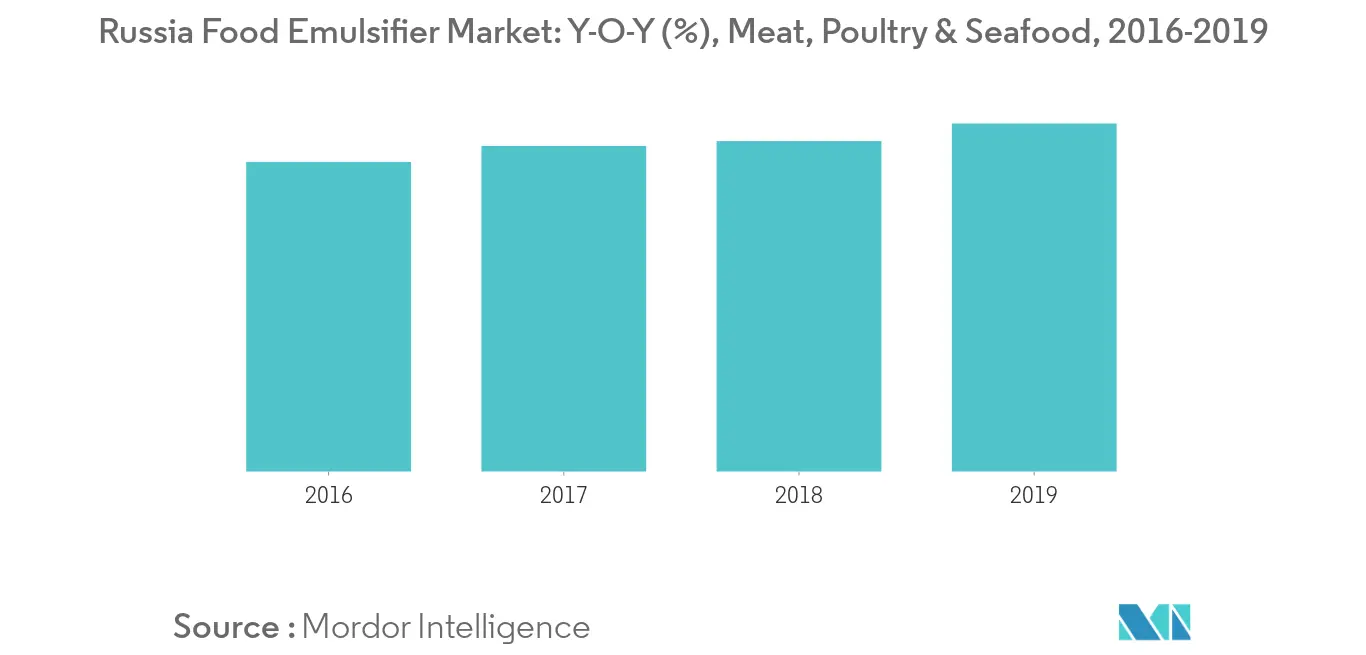

- Мясная промышленность занимает заметную долю исследуемого рынка.

- Хотя рынок сильно фрагментирован из-за высокого присутствия отечественных игроков, глобальные игроки доминируют на рынке.

Тенденции российского рынка пищевых эмульгаторов

Сегмент мяса, птицы и морепродуктов доминирует на рынке

Сегмент мяса, птицы и морепродуктов занимает значительную долю исследуемого рынка благодаря растущей мясной промышленности страны, которая активно использует эмульгаторы в производственном процессе. К основным эмульгированным мясным продуктам, которые широко потребляются в стране и потребление которых, по прогнозам, увеличится, относятся колбасы, паштеты и мясные полуфабрикаты. Таким образом, рост потребления мяса стимулирует рынок пищевых эмульгаторов. Мировые игроки используют лецитин в сегменте мяса, птицы и морепродуктов. Например, Dupont предлагает SOLEC Lecithin и другие продукты.

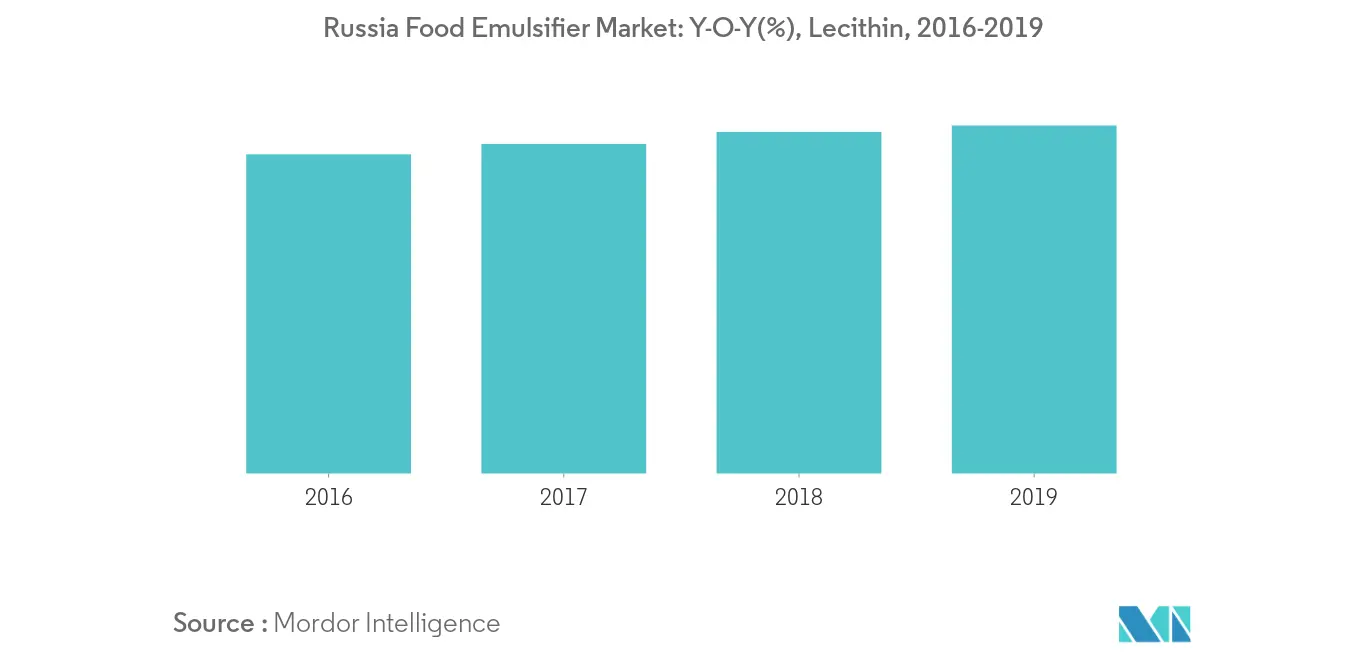

Лецитин — самый быстрорастущий сегмент

Спрос на лецитин в качестве эмульгатора в стране растет из-за растущего интереса к ингредиентам, безопасным для маркировки. Поэтому производители выпускают такие продукты, чтобы увеличить свою долю на рынке. Например, в 2018 году Cargill запустила новую линейку обезжиренных лецитиновых продуктов в европейских странах, включая Россию. Ингредиент в основном используется производителями хлебобулочных изделий и закусок для производства продуктов, ориентированных на потребителя, по доступной цене.

Более того, Россия весьма склонна к производству лецитина на основе подсолнечника, поскольку является одним из крупнейших производителей подсолнечника. Частная компания Lasenor Emul SL, занимающаяся производством и продажей пищевых эмульгаторов, построила завод в Азове (Ростовская область, Российская Федерация), укрепив тем самым свои позиции одного из ведущих производителей подсолнечного лецитина в мире.

Обзор отрасли пищевых эмульгаторов в России

Игроки, работающие на российском рынке пищевых эмульгаторов, пытаются получить конкурентное преимущество перед производителями ингредиентов, запуская инновационные продуктовые предложения и принимая инновационные стратегии для увеличения своей доли на рынке. Более того, компании сосредотачивают усилия на увеличении производственных мощностей своих существующих заводов или расширении присутствия на других странах региона, а также инвестируют в исследования и разработки.

Лидеры российского рынка пищевых эмульгаторов

-

DuPont de Nemours, Inc.

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Ingredion Incorporated

-

Kerry Inc.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке пищевых эмульгаторов в России – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Результаты исследования

-

1.2 Предположения исследования

-

1.3 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

3.1 Обзор рынка

-

-

4. ДИНАМИКА РЫНКА

-

4.1 Драйверы рынка

-

4.2 Рыночные ограничения

-

4.3 Анализ пяти сил Портера

-

4.3.1 Угроза новых участников

-

4.3.2 Переговорная сила покупателей/потребителей

-

4.3.3 Рыночная власть поставщиков

-

4.3.4 Угроза продуктов-заменителей

-

4.3.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 По применению

-

5.1.1 Молочные и замороженные продукты

-

5.1.2 Пекарня

-

5.1.3 Мясо, птица и морепродукты

-

5.1.4 Напиток

-

5.1.5 Кондитерские изделия

-

5.1.6 Другие приложения

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Самые активные компании

-

6.2 Наиболее распространенные стратегии

-

6.3 Анализ доли рынка

-

6.4 Профили компании

-

6.4.1 DuPont de Nemours Inc.

-

6.4.2 Cargill Incorporated

-

6.4.3 Archer Daniels Midland Company

-

6.4.4 Ingredion Incorporated

-

6.4.5 Kerry Inc.

-

6.4.6 Puratos Group NV

-

6.4.7 Lonza Group AG

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация российской отрасли пищевых эмульгаторов

Российский рынок пищевых эмульгаторов сегментирован по областям применения, включая молочные и замороженные продукты, хлебобулочные изделия, мясо, птицу и морепродукты, напитки, кондитерские изделия и другие области применения.

| По применению | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка пищевых эмульгаторов в России

Каков текущий объем российского рынка пищевых эмульгаторов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста российского рынка пищевых эмульгаторов составит 2,60%.

Кто являются ключевыми игроками на рынке Пищевые эмульгаторы в России?

DuPont de Nemours, Inc., Cargill, Incorporated, Archer Daniels Midland Company, Ingredion Incorporated, Kerry Inc. — крупнейшие компании, работающие на российском рынке пищевых эмульгаторов.

Какие годы охватывает российский рынок пищевых эмульгаторов?

В отчете рассматривается исторический размер российского рынка пищевых эмульгаторов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер российского рынка пищевых эмульгаторов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о российской индустрии пищевых эмульгаторов

Статистические данные о доле, размере и темпах роста доходов российского рынка пищевых эмульгаторов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ российских пищевых эмульгаторов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.