Объем российского рынка пищевых кислот

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

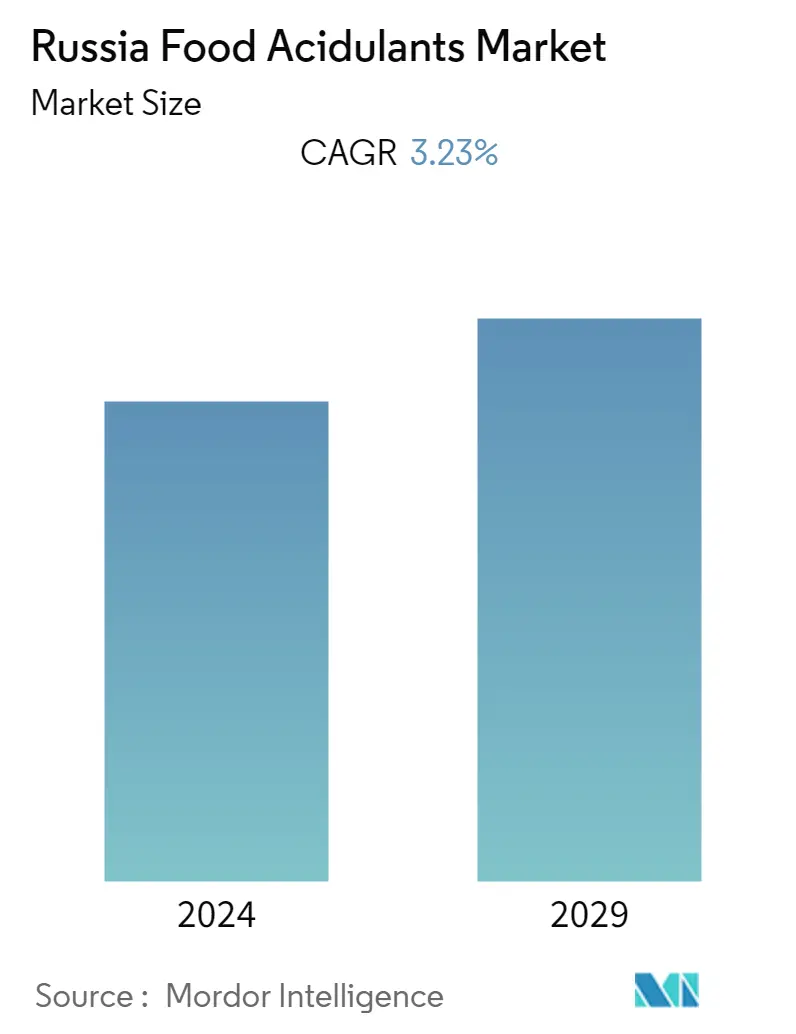

| CAGR | 3.23 % |

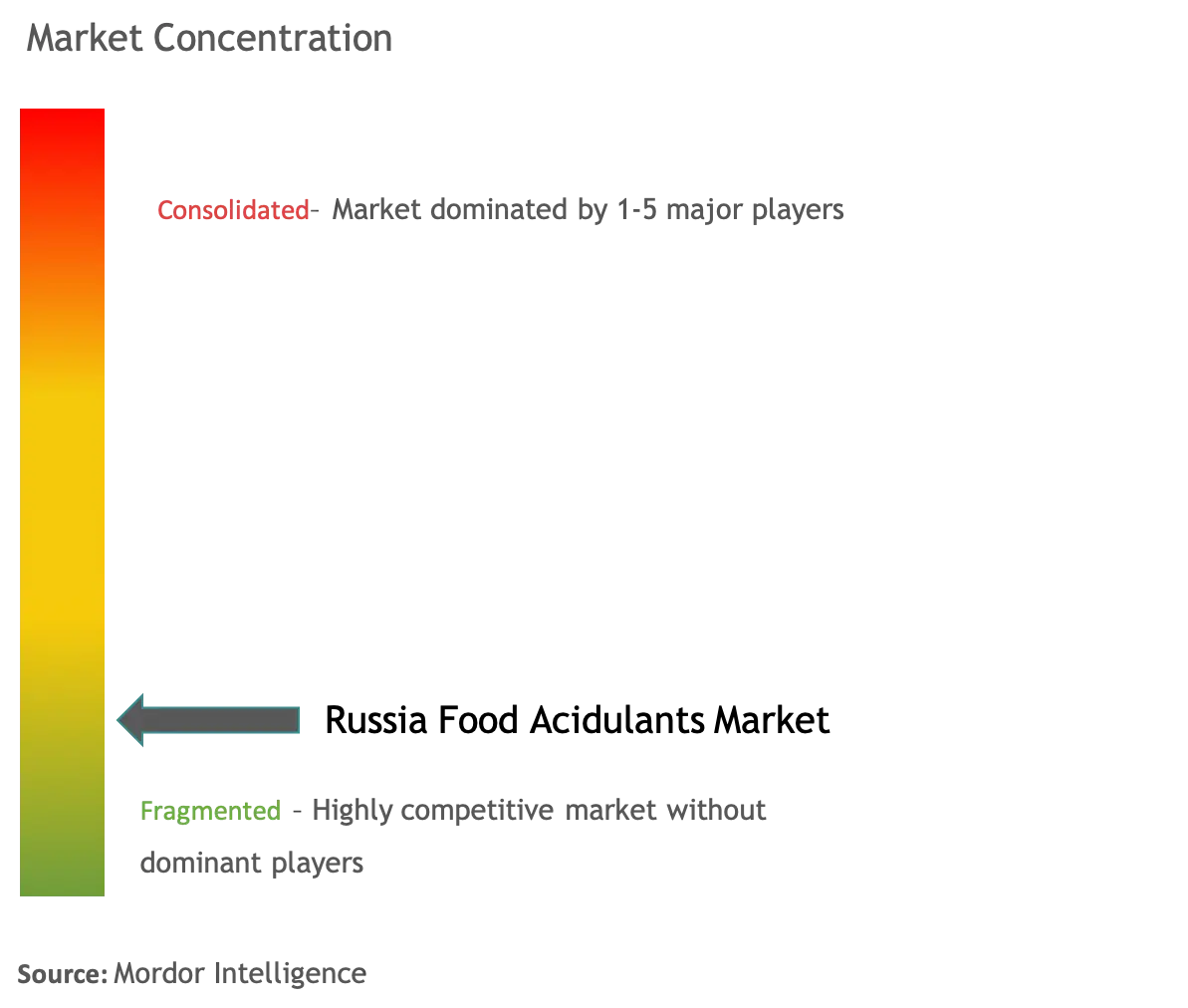

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка пищевых кислот в России

Прогнозируется, что в течение прогнозируемого периода (2020–2025 гг.) среднегодовой темп роста российского рынка пищевых подкислителей составит 3,23%.

- Кислоты, такие как фосфорная, лимонная, уксусная и молочная, представляют собой сильные неорганические кислоты, не имеющие цвета и запаха. Это незаменимые добавки, которые часто встречаются в коле и других газированных напитках темного цвета.

- Крепость и вкус соответствуют нейтральному профилю пищевой фосфорной кислоты, что делает ее желательным выбором для продуктов и напитков с низким pH. Более того, высокое потребление напитков оставалось одним из ключевых факторов, стимулирующих развитие российского рынка подкислителей в течение прогнозируемого периода.

Тенденции российского рынка пищевых кислот

Разработка стратегии в отношении специальных ингредиентов

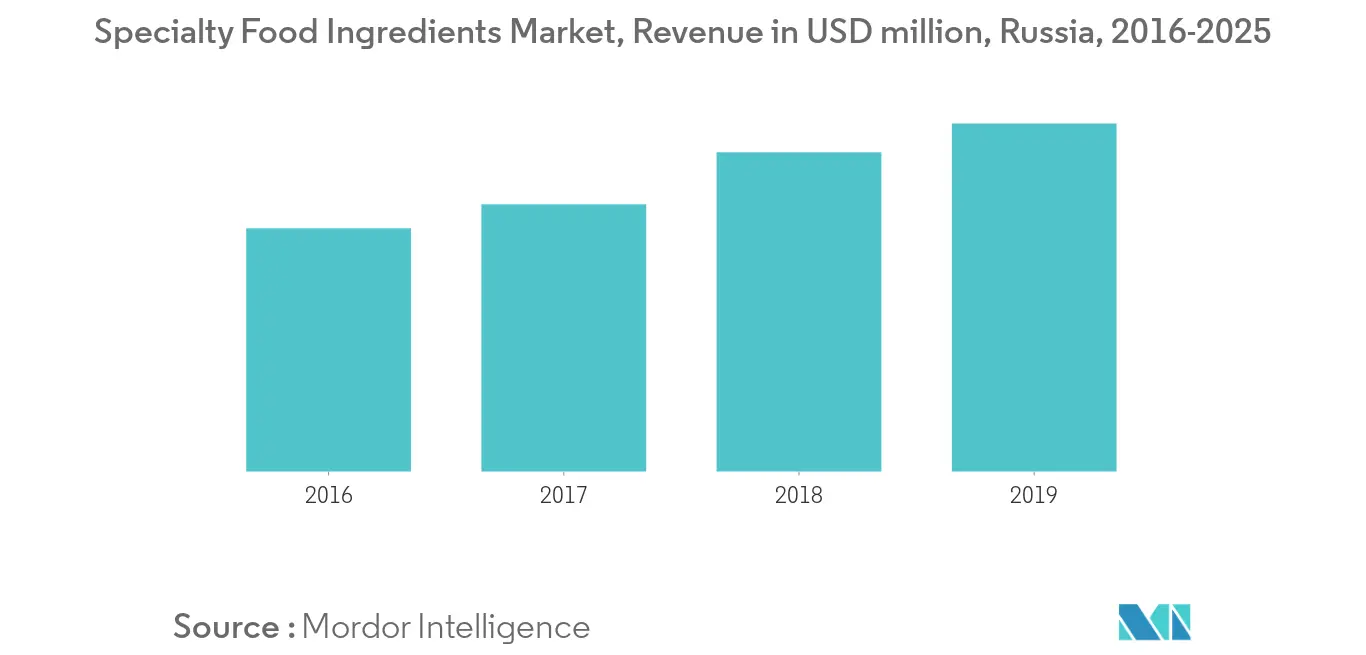

Ежегодно общее количество новых продуктов питания и напитков в России в течение последнего десятилетия неуклонно растет, что поддерживает растущий спрос на специальные пищевые ингредиенты в регионе. уровни совместных инноваций и разработки продуктов, чтобы соответствовать новым потребительским тенденциям и нормативному бремени. Более того, подкислители, такие как фосфаты, в обработанных пищевых продуктах могут не только сохранять и улучшать структуру, цвет, вкус и другие органолептические свойства пищи, но также улучшать характеристики выпеченных пищевых продуктов за счет достижения оптимальной закваски. Таким образом, добавление специальных ингредиентов, таких как лимонная кислота, фосфорная кислота и другие, может помочь в приготовлении качественных продуктов питания, что принесет пользу потребителям в целом.

Рост российской индустрии напитков

Российские потребители стали более требовательны к вкусу напитков и их добавленной стоимости с точки зрения добавляемых в них ингредиентов. Ожидается, что в ответ на эту тенденцию производители расширят свой ассортимент продукции этими подкислителями. Фактически, объем рынка вина в России составляет 693 миллиона долларов США, что делает его седьмым по величине винным рынком в мире. Импорт игристых и столовых вин в Россию в 2016 году вырос примерно на 4,5%, составив 174,73 млн литров и 34,85 млн литров соответственно. Сильный винный рынок страны является основным фактором, стимулирующим продажи пищевой фосфорной кислоты на рынке.

Компании полагаются на выпуск новых продуктов, чтобы удовлетворить растущий потребительский спрос на полезные для здоровья и ароматные напитки на основе колы, предлагая диетическую и ароматизированную колу. Ожидается, что этот фактор, в свою очередь, дополнит исследуемый рынок в будущем. Диета без кофеина Dr Pepper, диета без кофеина Pepsi и Coca-Cola Cherry Zero — это лишь немногие из многочисленных передовых безалкогольных напитков на рынке, в состав которых входят подкислители, такие как фосфорная кислота, в качестве усилителя вкуса. Таким образом, массовое потребление колы в России останется одним из ключевых факторов, повышающих спрос на подкислители в течение прогнозируемого периода.

Обзор отрасли пищевых кислот в России

В целом российский рынок подкислителей является конкурентным рынком. В число крупнейших компаний, производящих и реализующих свою продукцию на российском рынке кислотных кислот, входят ДХЗ - Дмитриевский химический завод, Prayon Group, Filtron Envirotech и Tate Lyle plc. Эти компании расширяют свою производственную базу, чтобы поддерживать и обеспечивать применение подкислителей в растущем количестве продуктов питания и напитков в России.

Лидеры российского рынка пищевых кислот

-

DHZ – Dmitrievsky Chemical Plant

-

Prayon Group

-

Filtron Envirotech

-

The Archer Daniels Midland Company

-

Tate & Lyle PLC

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке пищевых кислот в России - Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Результаты исследования

-

1.2 Предположения исследования

-

1.3 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Драйверы рынка

-

4.2 Рыночные ограничения

-

4.3 Анализ пяти сил Портера

-

4.3.1 Угроза новых участников

-

4.3.2 Переговорная сила покупателей/потребителей

-

4.3.3 Рыночная власть поставщиков

-

4.3.4 Угроза продуктов-заменителей

-

4.3.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 По типу

-

5.1.1 Лимонная кислота

-

5.1.2 Молочная кислота

-

5.1.3 Уксусная кислота

-

5.1.4 Другие

-

-

5.2 По применению

-

5.2.1 Напитки

-

5.2.2 Молочные и замороженные продукты

-

5.2.3 Пекарня

-

5.2.4 Мясная промышленность

-

5.2.5 Кондитерские изделия

-

5.2.6 Другие

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Наиболее распространенные стратегии

-

6.2 Анализ позиции на рынке

-

6.3 Профили компании

-

6.3.1 Tate & Lyle PLC

-

6.3.2 Archer Daniels Midland Company

-

6.3.3 Brenntag AG

-

6.3.4 Filtron Envirotech

-

6.3.5 Corbion NV

-

6.3.6 Prayon Group

-

6.3.7 DHZ - Dmitrievsky Chemical Plant

-

-

-

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация промышленности пищевых кислот в России

Рынок пищевых подкислителей в России сегментирован по таким типам, как лимонная кислота, молочная кислота, уксусная кислота и другие. По применению к ним добавляются напитки, молочные и замороженные продукты, хлебобулочная, мясная промышленность, кондитерские изделия и другие.

| По типу | ||

| ||

| ||

| ||

|

| По применению | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка пищевых кислот в России

Каков текущий объем российского рынка пищевых кислот?

Прогнозируется, что среднегодовой темп роста российского рынка пищевых кислот составит 3,23% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке пищевых кислот в России?

DHZ – Dmitrievsky Chemical Plant, Prayon Group, Filtron Envirotech, The Archer Daniels Midland Company, Tate & Lyle PLC — крупнейшие компании, работающие на российском рынке пищевых кислот.

Какие годы охватывает рынок пищевых кислот в России?

В отчете рассматривается исторический размер российского рынка пищевых кислот за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер российского рынка пищевых кислот за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о промышленности пищевых кислот в России

Статистические данные о доле, размере и темпах роста доходов на российском рынке пищевых кислот в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ пищевых кислот в России включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.