Объем российского рынка химикатов для защиты растений

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

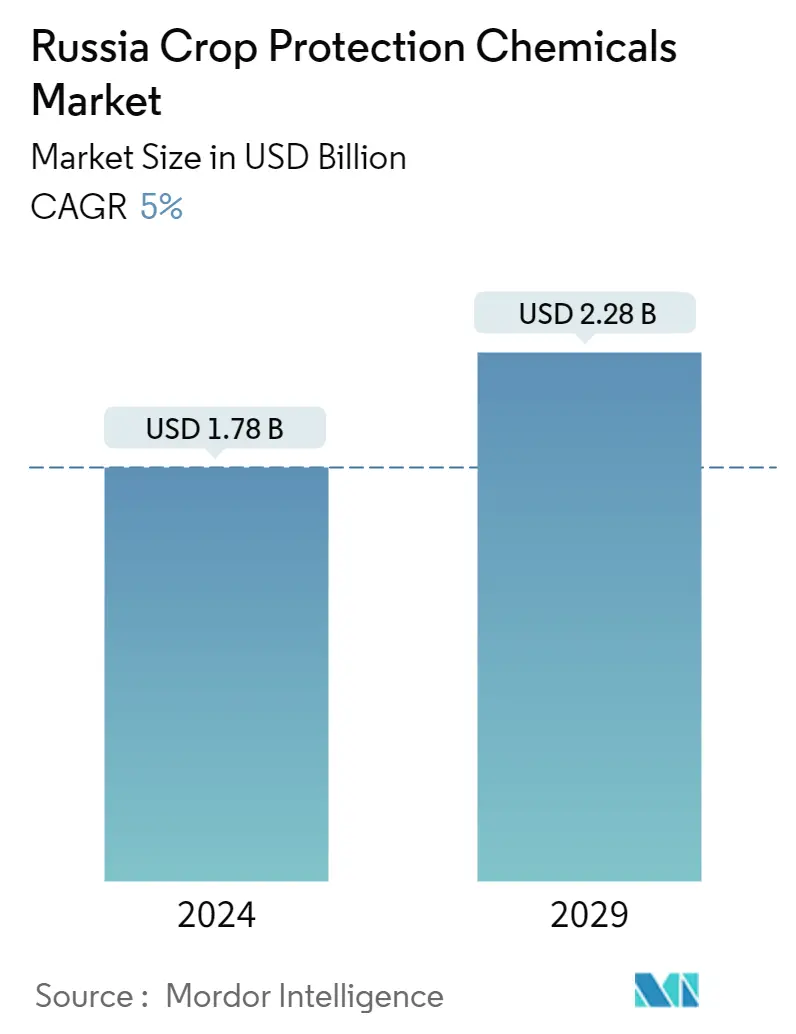

| Размер рынка (2024) | USD 1.78 миллиарда долларов США |

| Размер рынка (2029) | USD 2.28 миллиарда долларов США |

| CAGR(2024 - 2029) | 5.00 % |

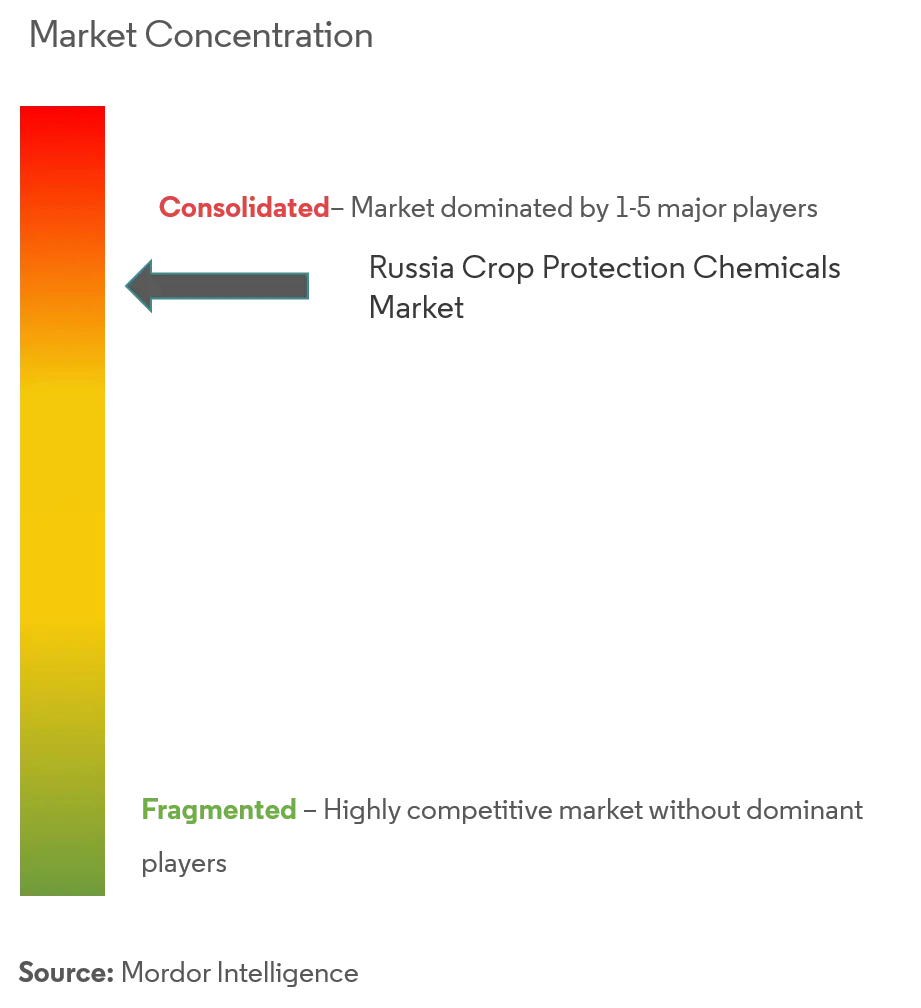

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка химикатов для защиты растений в России

Объем российского рынка химикатов для защиты растений оценивается в 1,78 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,28 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 5% в течение прогнозируемого периода (2024-2029 годы).

- Правительство России одобрило постановление о создании государственной информационной системы учета пестицидов и агрохимикатов. Федеральная система отслеживания позволит улучшить контроль за безопасным обращением с пестицидами и агрохимикатами. По данным ФАО и Российского союза производителей средств защиты растений, около 30% химических веществ ввозятся нелегально, подделываются или непригодны к использованию. Поэтому появление системы для всего сельского хозяйства имеет огромное значение для прослеживаемости пестицидов и агрохимикатов на всех этапах, что положительно скажется на внутреннем рынке и экспортном потенциале России. Это поможет усилить рост страны в течение прогнозируемого периода.

- Развитию средств защиты растений препятствуют острая конкуренция со стороны импорта и падение цен на различную агрохимическую продукцию. Из-за российско-украинской войны многие компании приостановили работу своих подразделений в стране и прекратили поставлять фермерам сельскохозяйственную продукцию. Однако из-за продовольственного кризиса эти компании постепенно начали открывать предприятия и возобновили работу снабженческих подразделений в стране. Несмотря на сложную ситуацию, крупные игроки расширяют свое присутствие в регионе.

- Увеличение экспорта основных зерновых и зерновых культур, таких как пшеница, кукуруза и ячмень, а также благоприятная государственная политика, поддерживающая их производство, а также растущий спрос на продукты питания из-за увеличения населения являются одними из основных факторов, способствующих росту рынка химикатов для защиты растений в страна. Эти факторы будут способствовать росту рынка в ближайшие годы.

Тенденции российского рынка химикатов для защиты растений

Быстро развивающийся сельскохозяйственный сектор

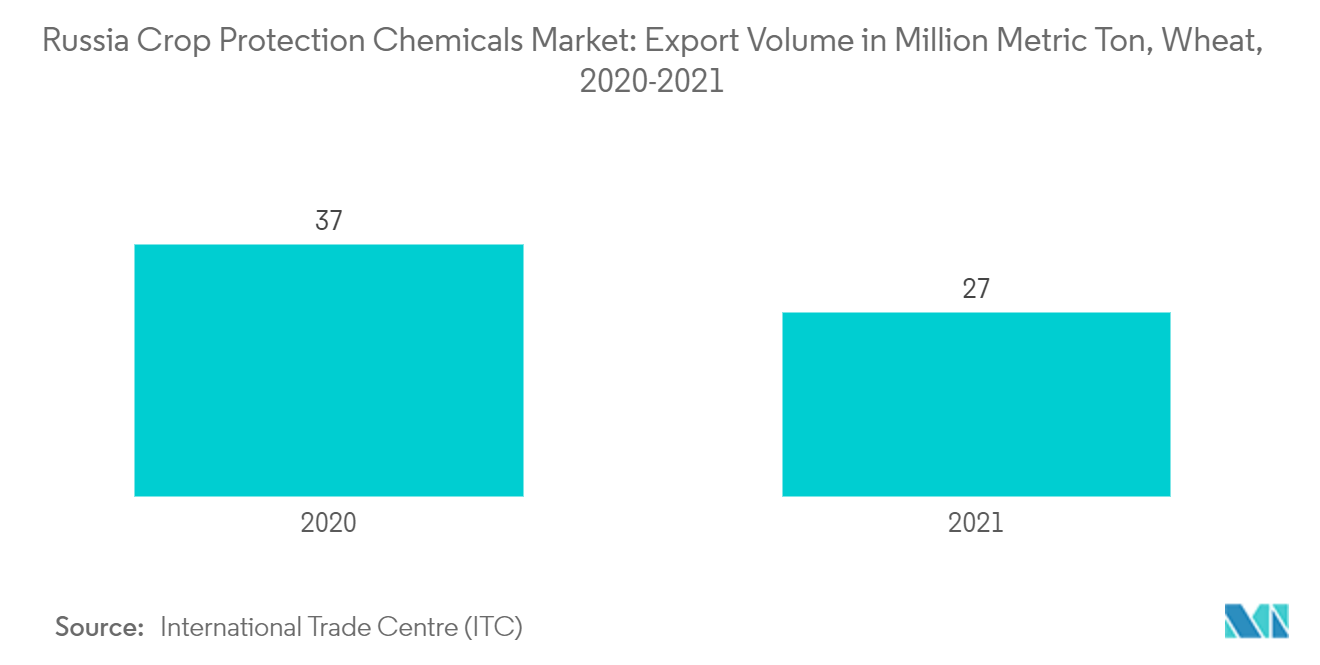

За последнее десятилетие Россия превратилась из нетто-импортера в нетто-экспортера зерна и круп. Пшеница, кукуруза и ячмень — одни из основных культур, выращиваемых в стране. Россия является крупнейшим в мире экспортером пшеницы, на ее долю в настоящее время приходится 20% мировой доли. На его долю приходилось в среднем 10% мирового производства пшеницы за последние пять лет. Сокращение экспортного потенциала Украины и России, а также рост цен на энергоносители и удобрения приводят к росту международных цен на продовольствие, тем самым ставя под угрозу глобальную продовольственную безопасность. Обе страны вместе с 50-процентным сокращением экспорта российской пшеницы могут привести к 34-процентному увеличению международного цены на пшеницу в 2022 маркетинговом году. Обе страны играют решающую роль в поставках пшеницы на мировые рынки, включая регион Ближнего Востока и Северной Африки, где пшеница является основным продуктом питания.

Из-за последствий пандемии и войны на Украине стоимость экспорта и производства пшеницы снизилась в 2021 и начале 2022 года, что повлияло на сельскохозяйственный сектор России, а страны-импортеры пшеницы из России подняли цены на пшеницу в соответствующих странах. Разрыв в экспортных ценах на пшеницу из России и ЕС достиг максимума в -30% в мае 2022 года, но с тех пор вернулся к норме. В прошлом году Россия собирала рекордный урожай зерновых в 150 миллионов тонн, включая 100 миллионов тонн пшеницы. Это может увеличить рост рынка в ближайшие годы.

Увеличение экспорта пшеницы побудило российских фермеров больше инвестировать в производство пшеницы, которое включает в себя химикаты для защиты растений. Ожидается, что с увеличением регионального экспорта зерна и круп в течение прогнозируемого периода увеличится применение химикатов для защиты этих культур.

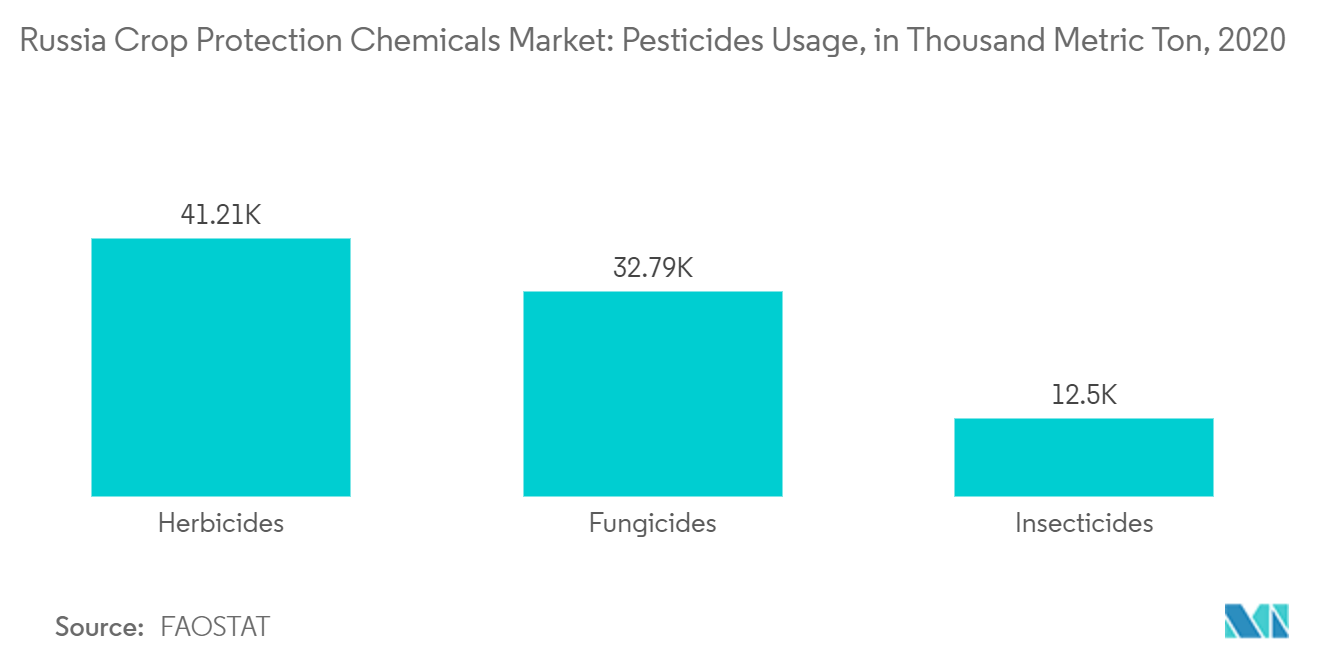

Гербициды занимают значительную долю рынка

Сельское хозяйство в России функционирует в неблагоприятных климатических и экономических условиях. Несмотря на проблемы, страна внедрила Интегрированное управление защитой растений (IPPM) посредством эффективного использования химикатов для защиты растений. В России применение гербицидов привело к увеличению урожайности зерновых в совхозах. По данным FAOSTAT, использование гербицидов в стране является самым высоким - 41 211 тысяч метрических тонн в 2020 году, за ним следуют фунгициды и инсектициды. Ежегодные потери производства зерновых в России в результате заражения сорняками можно смягчить, приняв соответствующие меры. Такие методы, как использование гербицидов для подавления сорняков, становятся главным приоритетом для улучшения производства зерновых в стране и стимулирования рынка в ближайшие годы.

Из-за российско-украинской войны многие компании, такие как Bayer, BASF, Corteva, FMC и Syngenta, приостановили работу своих бизнес-подразделений в стране и прекратили поставку сельскохозяйственных ресурсов фермерам, что привело к продовольственному кризису в стране без операционной деятельности. транснациональных компаний в стране. Но Минсельхозу России удалось значительно увеличить производство и экспорт средств защиты растений, а производители увеличили экспорт пестицидов в 1,7 раза с 86,8 тыс. тонн до 148,9 тыс. тонн в период с 2017 по 2021 год.. Уход транснациональных производителей ускорил использование пестицидов российского производства, при этом сырье для пестицидов поставляется из Индии и Китая. Из-за российско-украинской войны сырьевой сектор был разрушен. В настоящее время большая часть используемых в России агрохимикатов производится внутри страны и составляет 49% внутреннего рынка средств защиты растений. Это будет предвосхищать рост рынка в течение прогнозируемого периода.

Однако из-за продовольственного кризиса крупные компании начали вновь открывать бизнес в стране. В настоящее время многие международные компании по производству химикатов для защиты растений создают свои базы в стране, и ожидается, что наряду с отечественными производителями спрос на гербициды увеличится в течение следующих нескольких лет.

Обзор отрасли химических средств защиты растений в России

Российский рынок химикатов для защиты растений является высококонсолидированным Bayer CropScience AG, Syngenta International AG, BASF SE, Adama Ltd и Corteva Agriscience являются одними из основных игроков, работающих в регионе. Эти игроки принимают расширение в качестве своей ключевой рыночной стратегии, чтобы укрепить свои позиции в стране.

Лидеры российского рынка средств защиты растений

-

Bayer CropScience AG

-

Syngenta International AG

-

BASF SE

-

Corteva Agriscience

-

Adama Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка химических средств защиты растений в России

- Август 2022 г.: Bayer возобновила поставки основных сельскохозяйственных товаров в Россию после того, как страна прекратила войну с Украиной. Компания Bayer помогла фермерам и населению России справиться с продовольственным кризисом.

- Июль 2022 г.: Индийский институт исследований специй (IISR) при Индийском совете сельскохозяйственных исследований (ICAR) подписал Меморандум о взаимопонимании (МоВ) с ООО Листерра, российской компанией по коммерциализации биокапсул, технологии инкапсуляции биопродуктов. -оплодотворение. Он используется для инкапсуляции всех важных для сельского хозяйства микроорганизмов для доставки полезных микроорганизмов в качестве биоудобрений сельскохозяйственным культурам.

Отчет о рынке химикатов для защиты растений в России – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза замещающих продуктов и услуг

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Источник

5.1.1 Синтетический

5.1.2 Биологический

5.2 Тип

5.2.1 Гербицид

5.2.2 Фунгицид

5.2.3 Инсектицид

5.2.4 Нематицид

5.2.5 Моллюскоцид

5.2.6 Другие

5.3 Приложение

5.3.1 Зерно и крупы

5.3.2 Зернобобовые и масличные культуры

5.3.3 Фрукты и овощи

5.3.4 Коммерческие культуры

5.3.5 Другие приложения

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Bayer CropScience AG

6.3.2 Syngenta International AG

6.3.3 BASF SE

6.3.4 Corteva Agriscience

6.3.5 Adama Ltd

6.3.6 FMC Corporation

6.3.7 UPL Limited (Arysta LifeScience)

6.3.8 RosAgroChim, LTD

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация промышленности химикатов для защиты растений в России

Химические средства защиты растений представляют собой класс агрохимикатов, которые используются для предотвращения порчи сельскохозяйственных культур от насекомых и вредителей. Российский рынок химикатов для защиты растений сегментирован по происхождению (синтетические и биологические), типу (гербициды, инсектициды, фунгициды, нематициды и другие типы), происхождению (синтетические и биологические) и применению (зерновые и зерновые, зернобобовые и Масличные культуры, технические культуры, фрукты и овощи и другие области применения). В отчете представлены размер рынка и прогнозы в стоимости (в миллионах долларов США) для всех вышеуказанных сегментов.

| Источник | ||

| ||

|

| Тип | ||

| ||

| ||

| ||

| ||

| ||

|

| Приложение | ||

| ||

| ||

| ||

| ||

|

Исследование рынка химикатов для защиты растений в России часто задаваемые вопросы

Насколько велик российский рынок химикатов для защиты растений?

Ожидается, что объем российского рынка химикатов для защиты растений достигнет 1,78 млрд долларов США в 2024 году и вырастет в среднем на 5%, достигнув 2,28 млрд долларов США к 2029 году.

Каков текущий объем российского рынка химикатов для защиты растений?

Ожидается, что в 2024 году объем российского рынка химикатов для защиты растений достигнет 1,78 миллиарда долларов США.

Кто являются ключевыми игроками на рынке химических средств защиты растений в России?

Bayer CropScience AG, Syngenta International AG, BASF SE, Corteva Agriscience, Adama Ltd — крупнейшие компании, работающие на российском рынке средств защиты растений.

В какие годы охватывает российский рынок химикатов для защиты растений и каков был размер рынка в 2023 году?

В 2023 году объем российского рынка химикатов для защиты растений оценивается в 1,7 млрд долларов США. В отчете рассматривается исторический размер российского рынка химикатов для защиты растений за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер российского рынка химикатов для защиты растений на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет о промышленности химикатов для защиты растений в России

Статистические данные о доле, размере и темпах роста доходов на российском рынке химикатов для защиты растений в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ химических средств защиты растений в России включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.