Анализ рынка сторонней логистики (3PL) в России

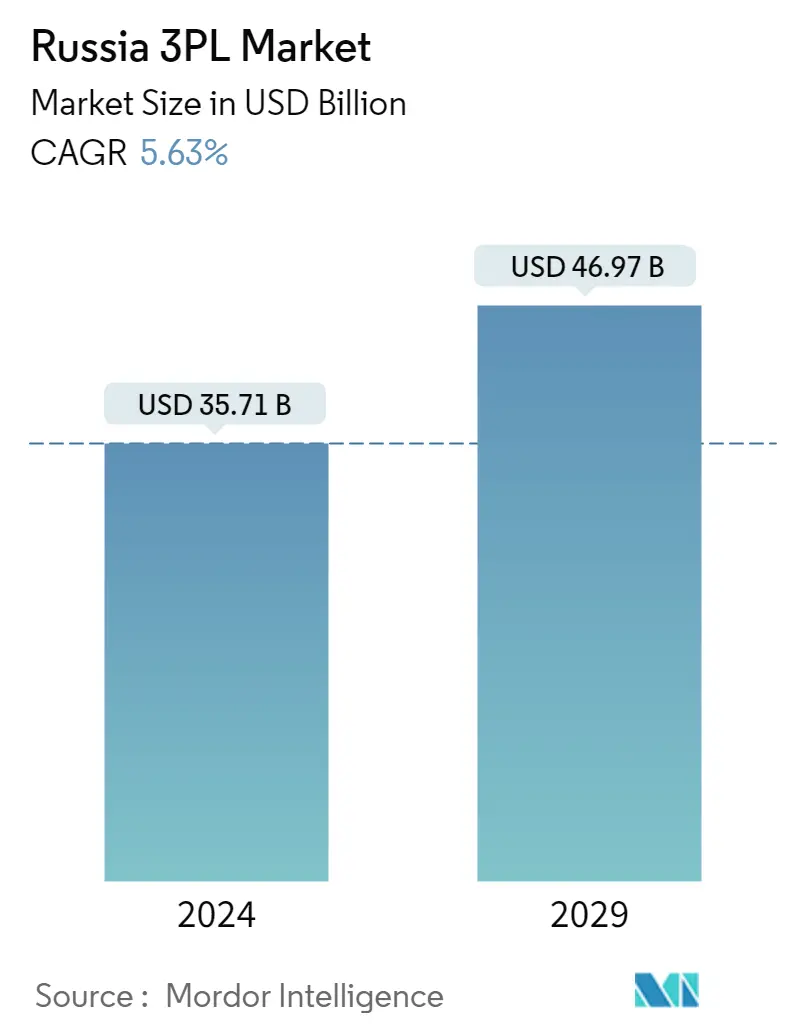

Размер российского рынка 3PL оценивается в 35,71 млрд долларов США в 2024 году и, как ожидается, достигнет 46,97 млрд долларов США к 2029 году, среднегодовой рост составит 5,63% в течение прогнозируемого периода (2024-2029 гг.).

- Российско-украинский конфликт затронул рынок 3PL на всех уровнях. Влияние пандемии на складские мощности и доступность контейнеров совсем недавно начало ослабевать, когда российско-украинская война начала оказывать влияние на отрасль. Война препятствовала потоку товаров, способствовала росту цен и дефициту продукции. Перебои в цепочке поставок привели к увеличению стоимости перевозки, создали нехватку контейнеров и снизили доступность складских площадей.

- По оценкам экспертов, сектор логистики в России занимает более 15% экономики, тогда как на рынок 3PL приходится менее 10% доли логистики в ВВП. Хотя доля 3PL-услуг на рынках Китая и других стран Западной Европы составляет более 50%, в России на их долю приходится менее трети доли. Незрелость рынка также открывает его для международных инвестиций и опыта.

- Ожидается, что появление больших данных и доступность отраслевых логистических услуг станут ключевыми движущими факторами ускорения роста отрасли в ближайшие несколько лет. Внедрение автоматических систем привело к улучшению логистических показателей и повышению эффективности . Производители сырья, такого как химикаты и минералы, разработали собственные логистические сетевые структуры из-за отсутствия специализированных логистических поставщиков на рынке. Аутсорсинг логистических услуг в коммерческих организациях России имеет значительный потенциал. Компании ищут аутсорсинг все большего количества логистических услуг для достижения большей экономической эффективности.

- Правительство России активно инвестирует в развитие инфраструктуры страны, создавая более качественные автомобильные, железнодорожные и водные пути внутри страны и с другими странами. В 2022 году Россия потратит 6,8 миллиарда долларов США из фонда благосостояния на инфраструктурные проекты. Ранее Москва объявила, что планирует инвестировать в создание новых автомагистралей и расширение железнодорожной сети, что значительно поднимет рынок.

Тенденции рынка сторонней логистики (3PL) в России

Рост сектора электронной коммерции

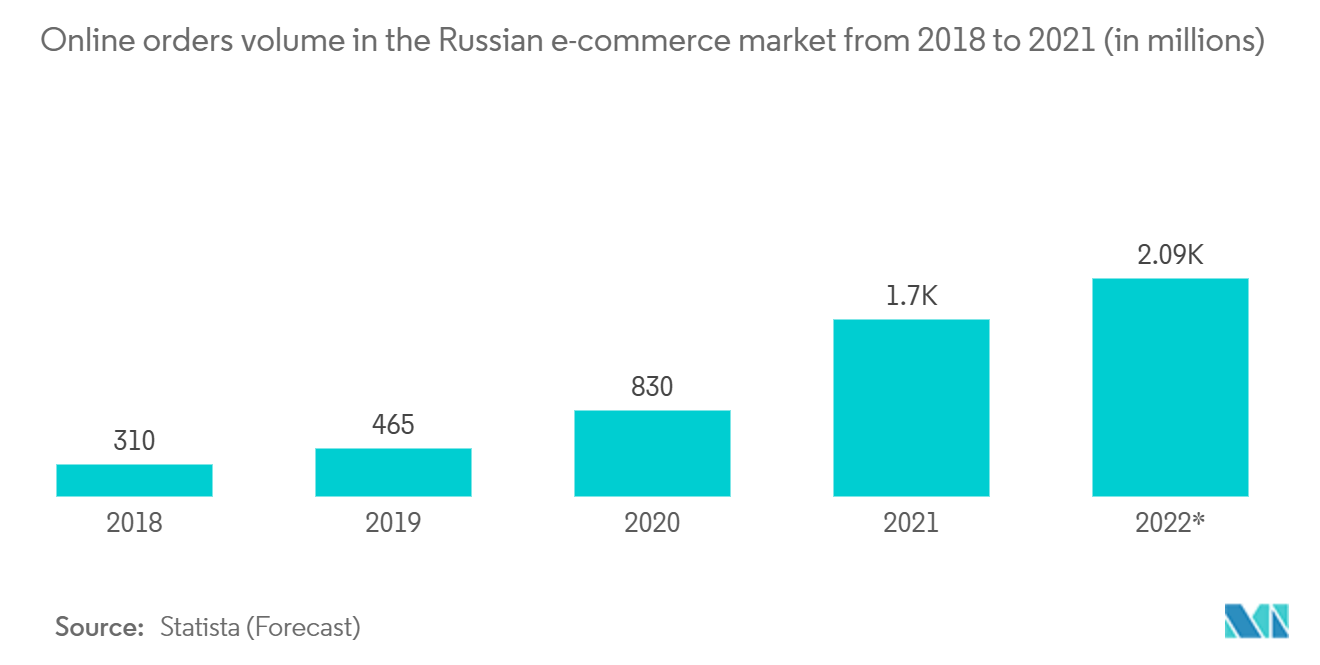

Россия станет двенадцатым по величине рынком электронной коммерции в 2021 году. Ожидается, что к 2027 году число пользователей на российском рынке электронной коммерции составит 75,4 млн пользователей, а к концу 2023 года проникновение пользователей составит 47,3% и, как ожидается, достигнет 52,2% к концу 2021 года. По данным Statista, 2027 год.

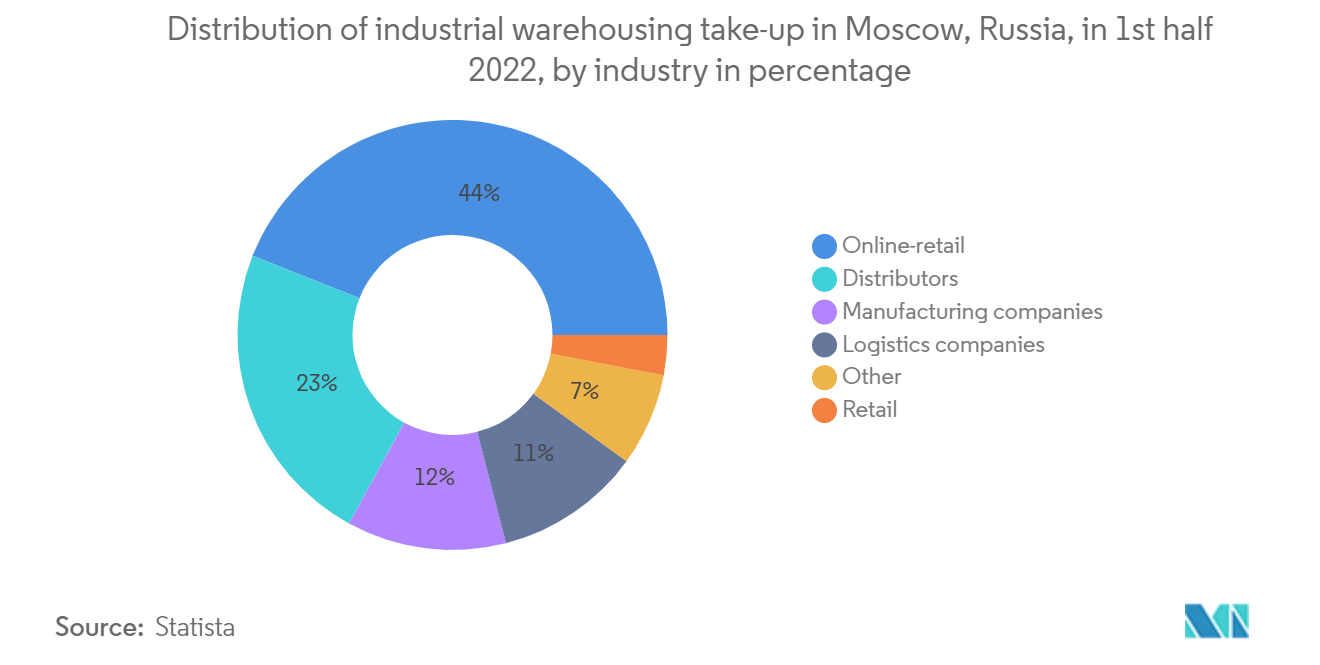

Российские компании электронной коммерции агрессивно расширяют складские площади и сотрудничество с логистическими компаниями для более быстрой доставки товаров. Бельгийский логистический оператор Ahlers открыл склад в парке Ориентир в Московской области, Россия. Orientir и Ahlers заключили сделку по аренде 10 000 кв. м складских площадей и 700 кв. м офисных площадей в Orientir North-4. Алерс сказал, что это важная веха для компании в дальнейшем развитии своего бизнеса в Московском регионе, централизации услуг для своих клиентов, одновременно улучшая качество и скорость на сегодняшнем растущем рынке электронной коммерции в России.

Вспышка коронавируса (COVID-19) в 2020 году застала врасплох большинство отраслей не только в России, но и во всем мире. С другой стороны, электронная коммерция была одной из немногих отраслей, которые в той или иной степени выиграли от глобальной пандемии. А именно, российский рынок электронной коммерции, который в последнее десятилетие перешел от медленного к ускоренному развитию, по прогнозам, будет испытывать ускоренный рост в постпандемический период. Онлайн-заказы, сделанные из столицы Москвы, составили более трети от общего количества заказов, размещенных в России во время пандемии.

Неустанный рост электронной коммерции фундаментально меняет ландшафт сторонней логистики (3PL). Чтобы оставаться конкурентоспособными и соответствовать растущим ожиданиям потребителей в отношении своевременных и точных поставок, все больше ритейлеров электронной коммерции передают важнейшие компоненты своих операций по распространению и выполнению заказов 3PL-партнерам. Таким образом, 3PL также растет вместе с ростом электронной коммерции.

Растущий спрос на инфраструктуру хранения данных стимулирует рынок

Чтобы удовлетворить постоянно растущий спрос на складские помещения со стороны производственных, розничных, электронных и логистических компаний, в настоящее время развивается слаборазвитый рынок складских помещений в России. Ожидается, что благодаря правительственным инициативам, частным инвестициям и прямым иностранным инвестициям в стране складские площади значительно увеличатся в течение прогнозируемого периода. В 2020 году FM Logistics открыла вторую очередь своего склада в Ногинском районе Подмосковья, Россия, предложив 12 500 кв. метров дополнительных площадей, в результате чего общая площадь объекта составила 66 000 кв. метров, а складская вместимость — 85 000 паллетомест. В декабре 2021 года Tablogix объявила о закрытии сделки по приобретению 100% складского и транспортного бизнеса Itella Logistics в Москве и Московской области. Tablogix приобрела более 180 000 кв. м складских площадей Itella, расположенных в Крекшино (60 000 кв. м), Одинцово (40 000 кв. м) и Химках (80 000 кв. м). В результате сделки общая площадь складских площадей Tablogix составила около 400 000 кв. м, что сделало компанию вторым по величине игроком на российском складском рынке.

Наряду с ростом общих складских площадей ускоряется и развитие холодильных складов. В октябре, во время пандемии COVID-19, компания Maersk начала строительство нового холодильного склада в Санкт-Петербурге для удовлетворения потребностей растущего спроса российского рынка, который будет сосредоточен на предложении специализированных решений, продлевающих жизненный цикл скоропортящихся товаров.

Складская услуга по сравнению с транспортной услугой развита сравнительно слабо и находится в стадии развития. В России динамично развиваются простые логистические операции, такие как транспортировка и экспедирование грузов всеми видами транспорта, по сравнению со сложными логистическими услугами, такими как сквозная интеграция и управление цепями поставок. По состоянию на первое полугодие 2021 года в Москве было наибольшее количество складов фулфилмент-операторов в России — 65 объектов. Следующим был Санкт-Петербург, где располагалось 33 склада фулфилмента. Уровень вакантных площадей в Санкт-Петербурге — один из самых низких в Европе. В последние годы в России растет и расширяется спрос на современные масштабные логистические объекты.

Обзор отрасли сторонней логистики (3PL) в России

Российский рынок 3PL относительно фрагментирован многими местными и международными игроками, включая Евросиб, Ниеншанц Логистикс, СТС Логистика и РЖД Логистика, дочернюю компанию государственных железных дорог РЖД. Иностранные логистические компании входят в российскую индустрию аутсорсинговой логистики, и в число ключевых игроков входят DHL, Kuehne + Nagel, UPS, DP World и DB Schenker. Ожидается, что российский рынок сторонней логистики будет расти, поскольку поставщики услуг переходят на использование автоматизированной оплаты грузовых перевозок и аудиторских услуг для снижения своих затрат. Несмотря на преимущества и экономию средств, которые предлагают 3PL-услуги, в России они, как правило, недооценены. У 21% российских компаний транспорт составляет 11-20% операционных расходов, а еще у 18% этот показатель возрастает до 21-30%. Это свидетельствует об очень высокой доле операционных доходов компаний. Таким образом, рынок 3PL в стране имеет очень значительный потенциал роста.

Лидеры российского рынка сторонней логистики (3PL)

-

DHL International GmbH.

-

UPS

-

KUEHNE + NAGEL

-

RZD Logistics

-

Eurosib

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости российского рынка сторонней логистики (3PL)

- Июнь 2022: РЖД и Евросиб-СПБ Транспортные системы подписали Меморандум о взаимопонимании о сотрудничестве в разработке оптимальных мультимодальных решений для международных грузоперевозок на/из Ближнего Востока и АТР. Документ подписали начальник Октябрьской железной дороги Виктор Голомолзин и президент ООО Евросиб-СПБ Транспортные системы Дмитрий Никитин на конференции в Санкт-Петербурге. Меморандум предусматривает сотрудничество в развитии экспортных и импортных грузовых перевозок с использованием железнодорожной инфраструктуры Северо-Западного региона России.

- Июнь 2022 г.: Kuehne+Nagel (глобальная транспортно-логистическая компания) подписала соглашение о продаже своего бизнеса в Российской Федерации местному управляющему директору, согласно сообщению компании.

Сегментация отрасли сторонней логистики (3PL) в России

Сторонние логистические компании предоставляют любой спектр услуг, связанных с логистикой цепочки поставок. Сюда входят транспортировка, складирование, комплектация и упаковка, прогнозирование запасов, выполнение заказов, упаковка и экспедирование грузов. Поставщик 3PL (сторонней логистики) предлагает аутсорсинговые логистические услуги, которые включают в себя все, что включает в себя управление одним или несколькими аспектами деятельности по закупкам и выполнению заказов. В бизнесе 3PL имеет широкое значение, которое применяется к любому контракту на обслуживание, включающему хранение или доставку товаров. Услуга 3PL может представлять собой один поставщик, например, транспортировка или складское хранение, или это может быть общесистемный пакет услуг, позволяющий управлять цепочкой поставок.

Российский рынок 3PL сегментирован по типу (управление внутренними перевозками, управление международными перевозками, складирование и дистрибуция с добавленной стоимостью) и по конечным пользователям (потребительские и розничные продажи, энергетика и химическая промышленность, автомобилестроение и производство, медико-биологические науки и здравоохранение, а также конечные пользователи). Другие конечные пользователи).

В отчете представлены размеры рынка и прогноз российского рынка 3PL по стоимости (млрд долларов США) для всех вышеперечисленных сегментов, а также влияние COVID-19 на рынок.

| Управление внутренними перевозками |

| Международный транспортный менеджмент |

| Складирование и дистрибуция с добавленной стоимостью |

| Потребительский сектор и розничная торговля |

| Энергетика и химия |

| Автомобильная промышленность и производство |

| Науки о жизни и здравоохранение |

| Другие конечные пользователи |

| По типу | Управление внутренними перевозками |

| Международный транспортный менеджмент | |

| Складирование и дистрибуция с добавленной стоимостью | |

| Конечными пользователями | Потребительский сектор и розничная торговля |

| Энергетика и химия | |

| Автомобильная промышленность и производство | |

| Науки о жизни и здравоохранение | |

| Другие конечные пользователи |

Часто задаваемые вопросы по исследованию рынка сторонней логистики (3PL) в России

Насколько велик российский рынок 3PL?

Ожидается, что объем российского рынка 3PL-услуг достигнет 35,71 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,63% и достигнет 46,97 млрд долларов США к 2029 году.

Каков текущий размер российского 3PL-рынка?

Ожидается, что в 2024 году объем российского рынка 3PL-услуг достигнет 35,71 млрд долларов США.

Кто являются ключевыми игроками на российском рынке 3PL?

DHL International GmbH., UPS, KUEHNE + NAGEL, RZD Logistics, Eurosib — крупнейшие компании, работающие на российском 3PL-рынке.

В какие годы охватывает российский рынок 3PL и каков был размер рынка в 2023 году?

В 2023 году объем российского рынка 3PL оценивался в 33,81 миллиарда долларов США. В отчете рассматривается исторический размер российского рынка 3PL за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер российского рынка 3PL на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли 3PL в России

Статистические данные о доле, размере и темпах роста доходов на российском рынке 3PL в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ 3PL в России включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.