Объем рынка смол для красок и покрытий

| Период исследования | 2019 - 2029 |

| Размер рынка (2024) | USD 37.45 млрд долларов США |

| Размер рынка (2029) | USD 48.05 млрд долларов США |

| CAGR(2024 - 2029) | 5.11 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

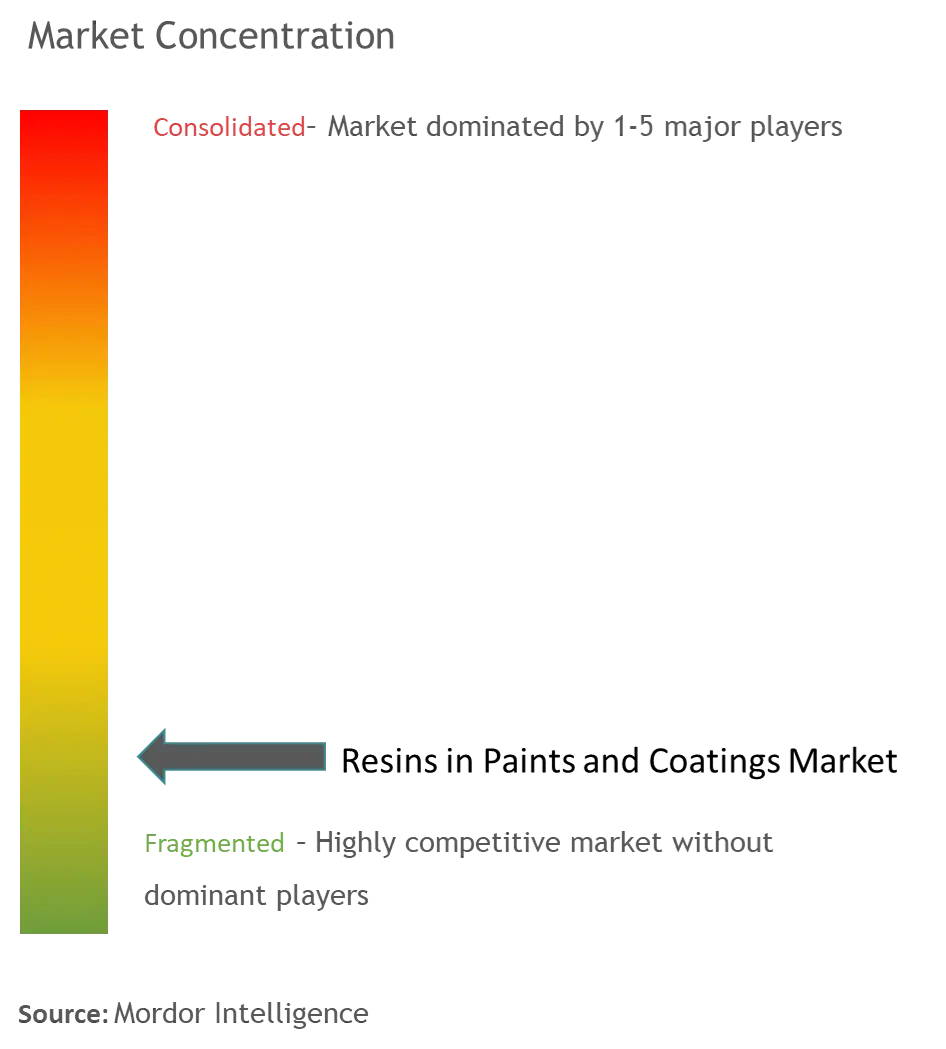

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка смол для красок и покрытий

Объем рынка смол в красках и покрытиях оценивается в 37,45 млрд долларов США в 2024 году и, как ожидается, достигнет 48,05 млрд долларов США к 2029 году, среднегодовой темп роста составит 5,11% в течение прогнозируемого периода (2024-2029 гг.).

Вспышка COVID-19 повлекла за собой ряд краткосрочных и долгосрочных последствий в различных отраслях промышленности, что, в свою очередь, повлияло на рынок смол на рынке красок и покрытий по всему миру. Ограничения на промышленную деятельность, перебои в цепочках поставок и нехватка рабочей силы негативно повлияли на исследуемый рынок. Однако с 2021 года сектор восстанавливается, и в 2022 году также наблюдался рост.

- В краткосрочной перспективе основным фактором, стимулирующим изучаемый рынок, является рост строительной активности в Азиатско-Тихоокеанском регионе.

- С другой стороны, колебания спроса из-за конкуренции со стороны других отраслей, использующих смолы, вероятно, будут препятствовать росту рынка.

- Появление экологически чистых смол, по прогнозам, откроет многочисленные возможности для производителей в течение прогнозируемого периода.

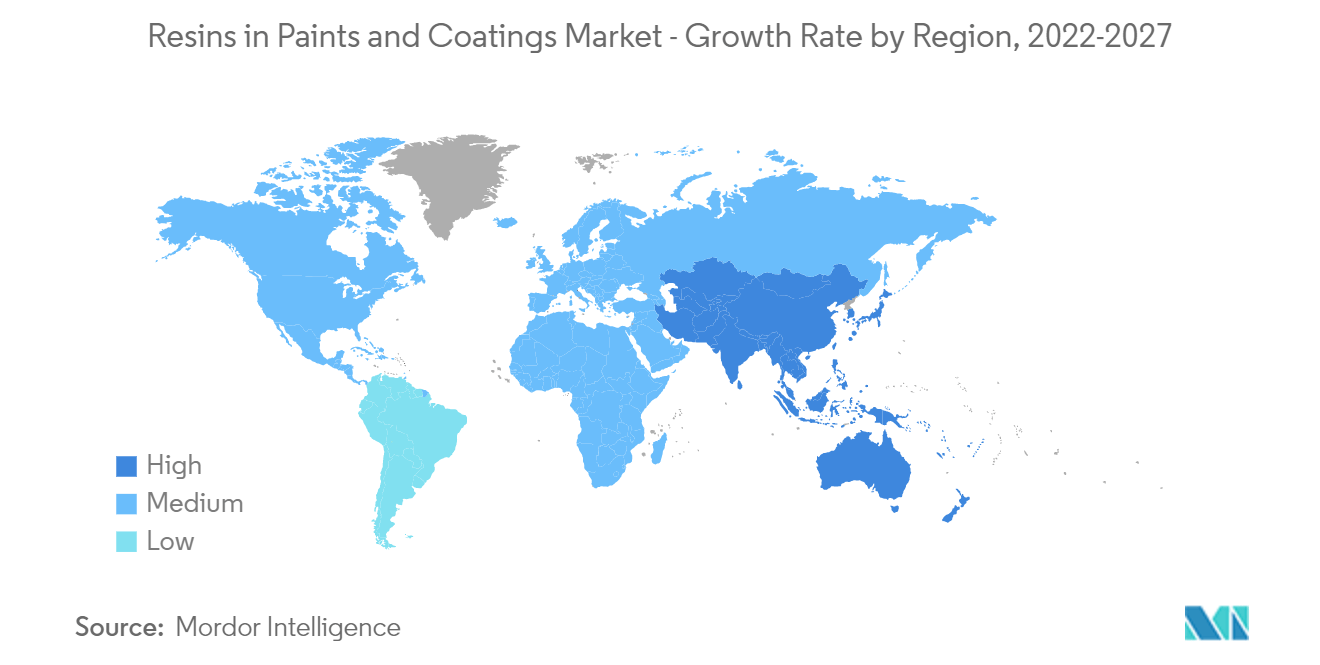

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке, а также, вероятно, станет свидетелем самого высокого среднегодового темпа роста в течение прогнозируемого периода.

Тенденции рынка лакокрасочных и покрывающих смол

Увеличение использования в архитектурной индустрии

- Увеличение производства и потребления красок и покрытий из-за устойчивого спроса на новые строительные работы и реконструкцию различных коммерческих и жилых зданий во многих странах стимулирует спрос на смолы в архитектурном секторе.

- Обычно используемые смолы для архитектурных покрытий включают эпоксидную смолу, полиуретан, винилакрилат, стирол-акрил, чистый акрил и т. д., и они составляют значительную долю рынка архитектурных покрытий. Краски и покрытия широко используются в архитектурном секторе как для наружных, так и для внутренних работ.

- Рост населения среднего класса в сочетании с ростом располагаемого дохода способствовал распространению архитектурных красок в жилищном сегменте среднего класса.

- В 2021 году объем мирового строительства значительно вырос. По данным издания Oxford Economics, к 2030 году объем мирового объема строительства, по оценкам, достигнет около 15,20 триллионов долларов США, что составит рост на 42%. Это, в свою очередь, стимулирует спрос на исследуемом рынке.

- Строительный сектор в Азиатско-Тихоокеанском регионе растет здоровыми темпами благодаря росту населения, увеличению доходов среднего класса и урбанизации. В Азиатско-Тихоокеанском регионе Китай является одной из ведущих стран по строительству торговых центров. В Китае насчитывается почти 4000 торговых центров, и, по оценкам, к 2025 году откроются еще 7000.

- Соединенные Штаты предприняли несколько проектов по обновлению домов. С ростом численности мигрантов в стране потребность в новых домах и ремонте становится все более важной. Кроме того, растущая осведомленность об устойчивости и высокоэффективных структурах стимулировала тенденцию восстановления. Наличие нескольких кредитов со стороны правительства также поддерживает реконструкцию домов в стране.

- Ожидается, что к концу 2022 года стоимость нового жилищного строительства в Соединенных Штатах достигнет 819 миллиардов долларов США за счет проектов индивидуального жилья и проектов по благоустройству домов, включая пристройки, изменения и капитальные замены.

- В Европе восстановление строительной отрасли происходит достаточно быстро. Убытки от пандемии должны были быть возмещены к концу 2022 года. Анализ EUROCUNSTRUCT показывает, что в 2021 году отрасль выросла на 3,8%. Темпы роста строительной отрасли в 2022 и 2023 годах ожидаются на уровне 3,0% и 2,1% соответственно..

- В Бразилии несколько проектов строительства многоквартирных домов, начатых в третьем квартале 2021 года, увеличили спрос на изучаемый рынок. Одним из таких проектов является жилой комплекс Jundiai ReservaAlta Vista, строительство которого планируется завершить к третьему кварталу 2023 года. Ориентировочная стоимость проекта составляет 50 миллионов долларов США.

- Благодаря всем этим факторам рынок смол в красках и покрытиях, вероятно, будет расти во всем мире в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке. В регионе Китай является крупнейшей экономикой по объему ВВП. Китай и Индия входят в число самых быстро развивающихся экономик мира.

- Строительный сектор Азиатско-Тихоокеанского региона в последнее время демонстрирует устойчивый рост благодаря наличию быстрорастущих экономик, быстрой урбанизации и увеличению расходов на инфраструктуру. Растущее присутствие иностранных компаний в Азиатско-Тихоокеанском регионе также создало спрос на строительство новых офисов, зданий, производственных зданий и т. д., тем самым стимулируя рост строительного сектора.

- По оценкам, объем строительного производства в Азиатско-Тихоокеанском регионе к 2030 году достигнет 7,4 триллиона долларов США, а рост составит более 50%. Китай доминирует в строительной отрасли в Азиатско-Тихоокеанском регионе. Кроме того, крупные государственные расходы, особенно сосредоточенные на инфраструктуре, привели к восстановлению строительной активности в 2021 году.

- Китай продолжает доминировать в спросе на изучаемом рынке благодаря своей огромной производственной базе красок и покрытий. На долю Китая приходится более четверти мирового рынка покрытий. По данным Китайской национальной ассоциации производителей покрытий, в последние годы в отрасли наблюдается рост на 7%.

- Китайское правительство разработало масштабные планы строительства, в том числе предусмотрело переселение 250 миллионов человек в новые мегаполисы в течение следующих десяти лет. Таким образом, это может открыть широкие возможности для использования смол в красках и покрытиях, используемых в различных целях при строительстве зданий, улучшая их свойства.

- Строительный сектор Индии является второй по величине отраслью в стране, внося значительную долю в ее ВВП. После резкого падения темпов роста во время пандемии индийский строительный сектор восстановился благодаря резкому росту государственных и частных инвестиций в 2021 году. По данным Министерства статистики и реализации программ, доля строительного сектора в ВВП составила 45,92 миллиарда долларов США. в первом квартале 2022 года, что превысило долю ВВП в 35,83 млрд долларов США в четвертом квартале 2021 года.

- Ожидается, что к концу 2022 года индийская лакокрасочная промышленность будет оцениваться более чем в 8 миллиардов долларов США. Это самая быстрорастущая экономика лакокрасочной промышленности в мире со стабильным двузначным ростом за последние два десятилетия. В стране имеется более 3000 производителей красок, здесь представлены почти все мировые компании. Архитектурные краски составляют около 75% общего рынка, а 25% занимают промышленные краски. Ожидается, что эти факторы повысят спрос на смолы на рынке красок и покрытий в течение прогнозируемого периода.

- Ожидается, что строительный сектор в стране будет расширяться умеренными темпами в течение следующих пяти лет благодаря увеличению инвестиций в государственную и частную инфраструктуру и коммерческие проекты. По прогнозам кабинета министров Японии, ожидается, что к концу 2022 года вклад Японии в ВВП страны составит 277,91 миллиарда долларов США. В 2023 и 2024 годах ожидается дальнейшее увеличение доли ВВП, достигнув 219,51 миллиарда долларов США и 223,24 миллиарда долларов США соответственно..

- По данным Строительной ассоциации Кореи (CAK) и Международной ассоциации подрядчиков Кореи (ICAK), в Южной Корее в 2021 году наблюдался рост на 9,9% по сравнению с предыдущим годом совокупной суммы строительных заказов, достигшей 136,2 млрд долларов США. Из общей суммы строительные заказы, полученные от государственного сектора, составили 48,9 млрд долларов США, что на 10,8% больше, чем в предыдущем году.

- Юго-Восточная Азия в настоящее время является одним из наиболее динамично развивающихся регионов мира, где строительство и строительные проекты процветают благодаря здоровой политической среде и устойчивому экономическому росту.

- Таким образом, в связи с быстро растущей строительной деятельностью в Азиатско-Тихоокеанском регионе прогнозируется, что спрос на краски и покрытия существенно увеличится в течение прогнозируемого периода, и ожидается, что это положительно повлияет на потребление смол, используемых в производстве красок и покрытий. в регионе.

Обзор отрасли лакокрасочных и покрывающих смол

Мировой рынок смол в красках и покрытиях по своей природе фрагментирован. В число крупнейших игроков рынка входят Arkema, BASF SE, Dow, Evonik Industries AG и Covestro.

Лидеры рынка лакокрасочных смол

-

Dow

-

Arkema

-

BASF SE

-

Evonik Industries AG

-

Covestro AG

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка лакокрасочных смол

- Июль 2022 г. Arkema объявила о приобретении мексиканской компании по производству эмульсионных смол Polimeros Especiales. Приобретение крупного игрока на рынке акриловых смол на водной основе, не содержащих растворителей, укрепит позиции Arkema в регионе. Это приобретение также соответствует стратегии компании по расширению сегмента решений для нанесения покрытий на развивающихся рынках.

- Май 2022 г. Covestro Taiwan Ltd открыла новый центр исследований и разработок (НИОКР), который специализируется на синтезе смол и нанесении волоконно-оптических покрытий. Этот новый исследовательский центр расположен в Национальном центральном университете (НЦУ) в Таоюане, Китай. Этот центр исследований и разработок был создан с целью поиска новых решений, позволяющих сделать процесс синтеза смол, отверждаемых ультрафиолетом (УФ), более устойчивым. УФ-отверждаемые смолы используются в различных покрытиях, таких как полы, оптоволоконные кабели, солнечные панели, электронные материалы и деревянные изделия, среди прочего.

- Ноябрь 2021 г. Azelis и BASF договорились о расширении партнерства по распространению смол во Вьетнаме для промышленных и автомобильных покрытий, а также полиграфической и упаковочной промышленности.

Отчет о рынке лакокрасочных и покрывающих смол – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Увеличение строительной активности в Азиатско-Тихоокеанском регионе

4.2 Ограничения

4.2.1 Колебания спроса из-за конкуренции со стороны других отраслей, использующих смолу

4.2.2 Другие ограничения

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза замещающих продуктов и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (размер рынка в стоимостном выражении)

5.1 Тип

5.1.1 Эпоксидная смола

5.1.2 Акрил

5.1.3 Полиуретан

5.1.4 Полиэстер

5.1.5 Полипропилен

5.1.6 Алкид

5.1.7 Другие типы

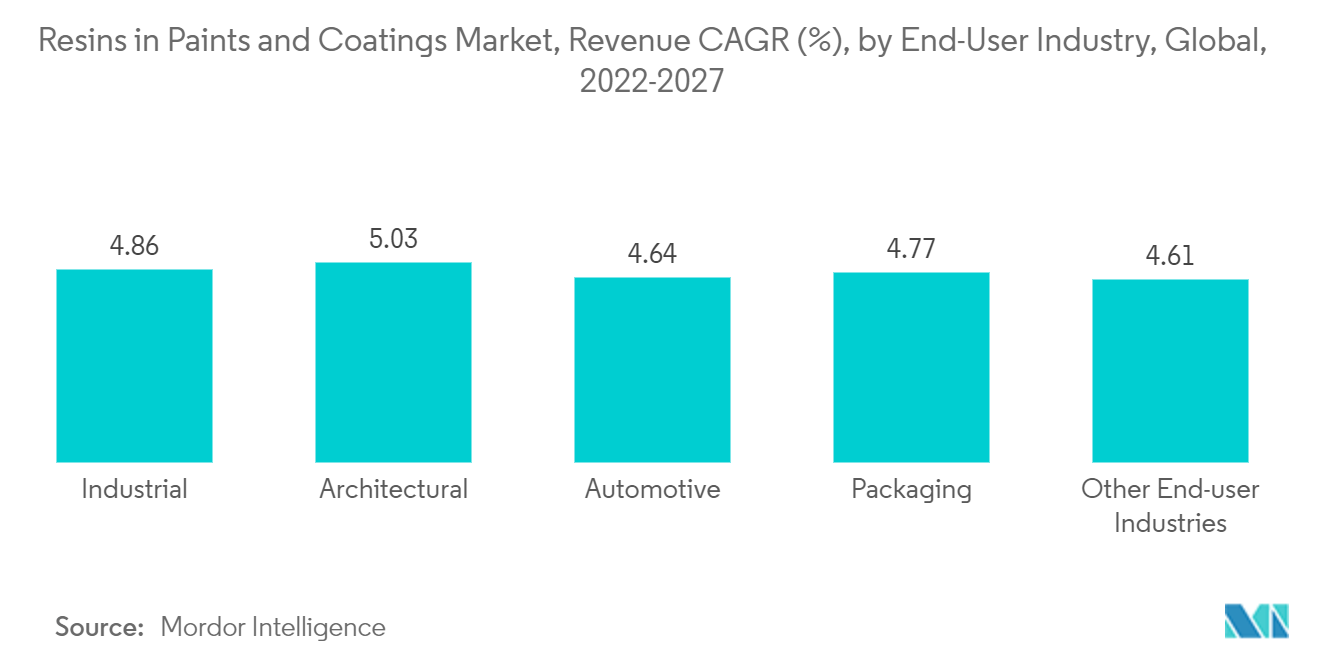

5.2 Отрасль конечных пользователей

5.2.1 Промышленный

5.2.2 Архитектурный

5.2.3 Автомобильная промышленность

5.2.4 Упаковка

5.2.5 Другие отрасли конечных пользователей

5.3 География

5.3.1 Азиатско-Тихоокеанский регион

5.3.1.1 Китай

5.3.1.2 Индия

5.3.1.3 Япония

5.3.1.4 Южная Корея

5.3.1.5 Страны АСЕАН

5.3.1.6 Остальная часть Азиатско-Тихоокеанского региона

5.3.2 Северная Америка

5.3.2.1 Соединенные Штаты

5.3.2.2 Канада

5.3.2.3 Мексика

5.3.3 Европа

5.3.3.1 Германия

5.3.3.2 Великобритания

5.3.3.3 Франция

5.3.3.4 Италия

5.3.3.5 Остальная Европа

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Остальная часть Южной Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Саудовская Аравия

5.3.5.2 Южная Африка

5.3.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Анализ рейтинга доли рынка

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 Allnex GmbH

6.4.2 Arkema

6.4.3 BASF SE

6.4.4 Covestro AG

6.4.5 Dow

6.4.6 Evonik Industries AG

6.4.7 Hexion

6.4.8 Huntsman International LLC

6.4.9 Kangnam Chemical

6.4.10 KANSAI HELIOS

6.4.11 Mitsubishi Shoji Chemical Corporation

6.4.12 Mitsui Chemicals Inc.

6.4.13 Reichhold LLC 2

6.4.14 Uniform Synthetics

6.4.15 Vil Resins

6.4.16 Wanhua

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Появление экологически чистых смол

Сегментация отрасли лакокрасочных и покрывающих смол

Смолы – это твердые или высоковязкие органические соединения растительного или синтетического происхождения, которые можно превращать в полимеры. В производстве красок и покрытий используются различные смолы, которые обеспечивают стойкость к гидролизу, хорошую стойкость к атмосферным воздействиям, отличный блеск и сохранение цвета, особенно для наружного применения. Они также обладают другими свойствами, такими как прозрачность, устойчивость к ультрафиолету (УФ) и высокая окрашиваемость растворов для покрытий.

Мировой рынок смол в красках и покрытиях сегментирован по типу, отрасли конечного пользователя и географическому положению. По типу рынок сегментирован на эпоксидные, акриловые, полиуретановые, полиэфирные, полипропиленовые, алкидные и другие виды. По отраслям конечных пользователей рынок сегментирован на промышленную, архитектурную, автомобильную, упаковочную и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы по смолам на рынке красок и покрытий в 15 странах в основных регионах, таких как Азиатско-Тихоокеанский регион, Северная Америка, Европа, Южная Америка, Ближний Восток и Африка. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млн долларов США).

| Тип | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Отрасль конечных пользователей | ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка смол для красок и покрытий

Насколько велик рынок смол на красках и покрытиях?

Ожидается, что объем рынка смол в красках и покрытиях достигнет 37,45 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,11% и достигнет 48,05 млрд долларов США к 2029 году.

Каков текущий размер рынка смол в красках и покрытиях?

Ожидается, что в 2024 году объем рынка смол в красках и покрытиях достигнет 37,45 миллиардов долларов США.

Кто являются ключевыми игроками на рынке Смолы в красках и покрытиях?

Dow, Arkema, BASF SE, Evonik Industries AG, Covestro AG – основные компании, работающие на рынке смол в красках и покрытиях.

Какой регион на рынке Смолы в красках и покрытиях является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Смолы в красках и покрытиях?

В 2024 году на Азиатско-Тихоокеанский регион будет приходиться наибольшая доля рынка смол в красках и покрытиях.

Какие годы охватывает рынок смол в красках и покрытиях и каков был размер рынка в 2023 году?

В 2023 году объем рынка смол в красках и покрытиях оценивается в 35,63 миллиарда долларов США. В отчете рассматривается исторический размер рынка Смолы в красках и покрытиях за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Смолы в красках и покрытиях на годы 2024, 2025, 2026, 2027, 2028 годы. и 2029.

Отчет об отрасли смол для покрытий

Статистические данные о доле, размере и темпах роста доходов на рынке смол для покрытия в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ покрывающих смол включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.