Размер и доля рынка жилой недвижимости Испании

Анализ рынка жилой недвижимости Испании от Mordor Intelligence

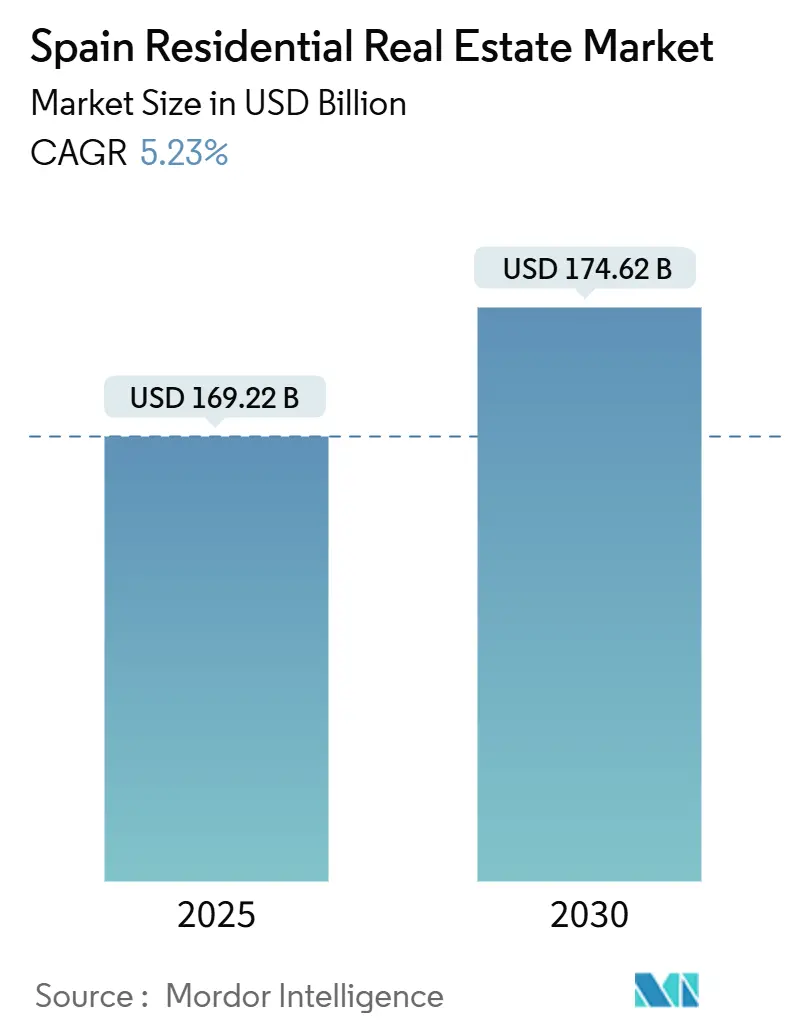

Рынок жилой недвижимости Испании достиг 169,22 млрд долл. США в 2025 году и, по прогнозам, вырастет до 174,62 млрд долл. США к 2030 году, увеличиваясь на 5,23% в год. Усиливающийся дефицит предложения, более активная деятельность иностранных покупателей и волна институционального капитала Build-to-Rent продолжают поддерживать ценообразование, несмотря на волатильные затраты на финансирование. Только Мадрид составляет почти половину рынка жилой недвижимости Испании, однако Андалусия-Малага и Коста-дель-Соль показывает самый быстрый рост, поскольку работающие удаленно европейцы переезжают на юг. Спрос покупателей смещается в сторону энергоэффективных жилищ "Класса А" после обновления Технического кодекса 2021 года, в то время как цифровые ипотечные платформы снижают барьеры для покупателей-нерезидентов. Напряженные рынки труда и рост цен на землю создают ценовое давление, но крупные застройщики консолидируют земельные банки и переходят к индустриализированному строительству для ускорения поставок.

Ключевые выводы отчета

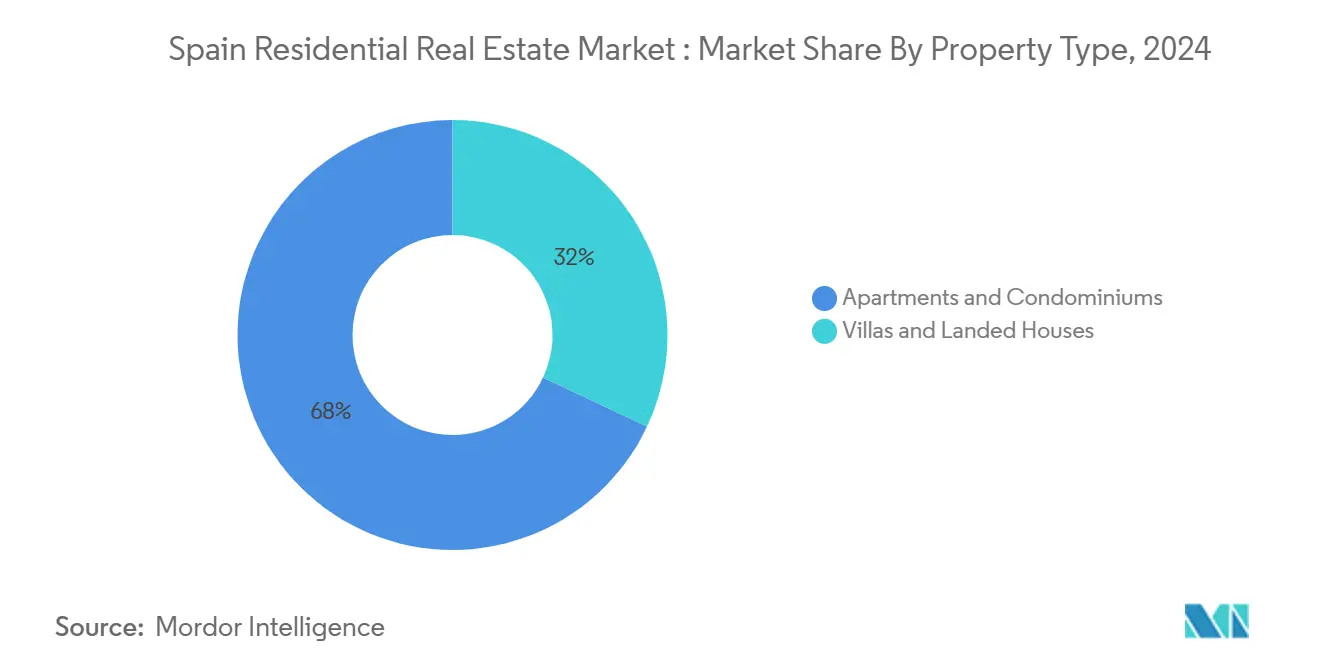

- По типу недвижимости квартиры контролировали 68% доли рынка жилой недвижимости Испании в 2024 году, в то время как виллы, по прогнозам, будут расширяться со среднегодовым темпом роста 5,55% до 2030 года.

- По ценовой категории дома среднего сегмента занимали 45% размера рынка жилой недвижимости Испании в 2024 году; люкс-сегмент показывает самую быструю траекторию со среднегодовым темпом роста 6,04% к 2030 году.

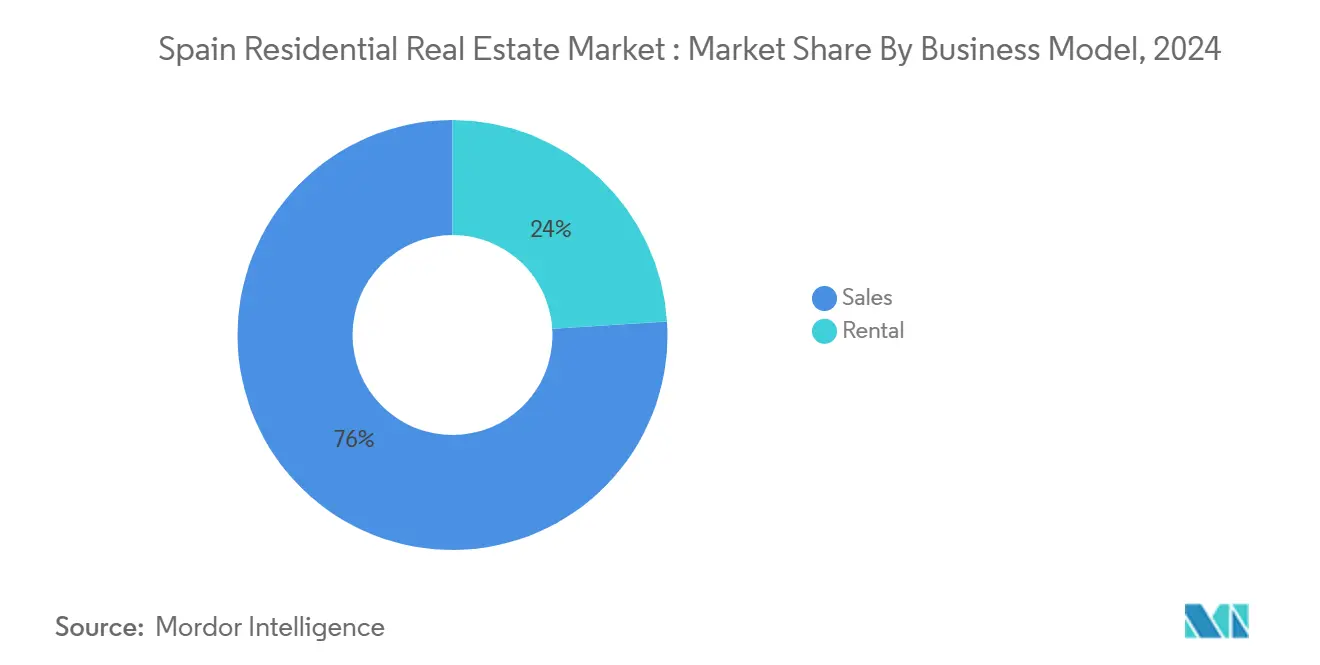

- По бизнес-модели сделки купли-продажи составляли 76% размера рынка жилой недвижимости Испании в 2024 году, в то время как арендное жилье развивается со среднегодовым темпом роста 5,70%.

- По способу продажи перепродажи на вторичном рынке составляли 57% размера рынка жилой недвижимости Испании в 2024 году, при этом прогнозируется рост первичного новостроя со среднегодовым темпом роста 6,28%.

- По географии Мадрид захватил 48% доли рынка жилой недвижимости Испании в 2024 году; Андалусия-Малага и Коста-дель-Соль должна показать среднегодовой темп роста 6,07% в прогнозный период.

Тенденции и аналитические данные рынка жилой недвижимости Испании

Анализ влияния драйверов

| Драйвер | (~)% влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Постоянный дефицит предложения в Мадриде и Барселоне | +1.2% | Мадрид, Барселона, Каталония | Среднесрочно (2-4 года) |

| Ускоренный спрос на второе жилье на Коста-дель-Соль, обусловленный работающими удаленно европейцами | +0.8% | Андалусия, Коста-дель-Соль, Балеарские острова | Среднесрочно (2-4 года) |

| Институциональные притоки Build-to-Rent, поскольку пенсионные фонды ищут доходность | +0.7% | Мадрид, Барселона, Валенсия, основные городские центры | Долгосрочно (≥ 4 лет) |

| Растущий аппетит к энергоэффективным жилищам "Класса А" после обновления КТЭ 2021 года | +0.6% | Общенациональный, наиболее острый в крупных городах | Долгосрочно (≥ 4 лет) |

| Притоки иностранного капитала, несмотря на закат Золотой визы, поддерживаемые спросом на нелукративные визы | + 0.5% | Мадрид, Барселона, Коста-дель-Соль, Балеарские острова | Среднесрочно (2-4 года) |

| Цифровые платформы ипотечного кредитования, облегчающие привлечение иностранных покупателей | +0.4% | Глобально, с концентрацией в прибрежных и городских районах | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Ускоренный спрос на второе жилье на Коста-дель-Соль, обусловленный работающими удаленно европейцами

Принятие удаленной работы переопределило модели выбора жилья. Рынок жилой недвижимости Испании выигрывает, поскольку голландские, бельгийские и скандинавские покупатели переселяются в солнечные направления, поднимая объемы продаж на Коста-дель-Соль до рекордных высот. Люкс-сегмент Марбельи остается особенно устойчивым, с ценами предложения на набережной, превышающими 30 000 евро/м². Динамика сделок сохраняется даже после заката Золотой визы, поскольку покупатели с высоким уровнем дохода теперь полагаются на нелукративные визы на жительство. Местные застройщики отвечают запуском фирменных курортных сообществ, которые объединяют коворкинг, консьерж и оздоровительные услуги. Хотя повышенные цены сужают доходность, ожидания прироста капитала и соображения качества жизни поддерживают спрос в среднесрочной перспективе.

Институциональные притоки Build-to-Rent, поскольку пенсионные фонды ищут доходность

Защитные денежные потоки и хронический дефицит арендного жилья привлекают глобальные пенсионные и страховые деньги в специализированные арендные платформы. Рынок жилой недвижимости Испании зафиксировал 9 361 поставку BTR в 2023 году, почти в три раза больше объема 2022 года[1]Хосе Луис Пелисер, "Квартальный испанский BTR инвестиционный монитор 1-й квартал-2025," Ассоциация компаний по управлению недвижимостью (AGGIMA), aggima.es. Blackstone лидирует с более чем 13 000 единиц в пригородах Мадрида, и арендная плата BTR в 2024 году в среднем составляла 1 205 евро в месяц, что на 5,5% выше устаревшего жилого фонда. Структуры совместных предприятий, такие как сделка Savills-Greystar на 150 млн евро в Мендес Альваро, подчеркивают масштабные амбиции. Торговля портфелями также ускоряется: около 3 300 единиц стоимостью 900 млн евро сменили владельца в начале 2025 года. Поскольку долгосрочные обязательства стремятся к доходам, защищенным от инфляции, свежие размещения должны продолжиться, несмотря на волатильность процентных ставок.

Растущий аппетит к энергоэффективным жилищам "Класса А" после обновления КТЭ 2021 года

Пересмотры строительного кодекса Испании резко снизили допустимые U-значения, заставив застройщиков принять высокопроизводительные оболочки и возобновляемые системы. Следовательно, рынок жилой недвижимости Испании видит единицы "Класса А", продающиеся на 8-12% быстрее, чем устаревший жилой фонд, в то время как спрос на реконструкцию взрывается в зрелых центрах городов. Исследования показывают, что энергетические реконструкции могут сократить потребление на 37,7-58% в различных климатических зонах. Покупатели все чаще ранжируют сертификаты энергетических характеристик выше района в решениях о покупке, особенно среди молодых когорт и ESG-ориентированных иностранных инвесторов. Государственные субсидии и цели декарбонизации ЕС дополнительно наклоняют уравнение затрат-выгод в сторону зеленых обновлений, поддерживая многолетний отложенный спрос на ремонт.

Постоянный дефицит предложения в Мадриде и Барселоне

Начало жилищного строительства отстает от формирования новых домохозяйств на коэффициент ниже 0,5, что является самым низким показателем за шесть десятилетий. Только 1,53 миллиона домов были заложены между 2008 и 2022 годами, в то время как появились 2,40 миллиона домохозяйств. Бюрократические циклы планирования и сокращение зонированной земли усугубляют несоответствие, толкая рынок жилой недвижимости Испании к реабилитации и реконструкции промышленных зон. Крупные застройщики накапливают резервы для смягчения дефицита, в то время как малые строители борются с требованиями к капиталу. Параллельно конвертации туристической аренды изымают жилой фонд из долгосрочной аренды, расширяя дефицит в городских ядрах и поддерживая устойчивый рост цен.

Анализ влияния ограничений

| Ограничение | (~)% влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Нехватка строительной рабочей силы (-18% с 2015 года), задерживающая поставки проектов | -0.8% | Глобально, с острым воздействием в Мадриде, Стране Басков, Андалусии | Долгосрочно (≥ 4 лет) |

| Региональное законодательство о потолках аренды 2023-24, снижающее инвестиционный аппетит в Каталонии | -0.6% | Каталония, Барселонская столичная область | Среднесрочно (2-4 года) |

| Растущие спреды ипотечных ставок (+80 б.п. в годовом исчислении 2024), сдавливающие доступность для первых покупателей | -0.5% | Глобально, с более высоким воздействием на средние сегменты рынка | Краткосрочно (≤ 2 лет) |

| Эскалация затрат на приобретение городской земли в метро Мадрида | -0.4% | Столичная область Мадрида | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Региональное законодательство о потолках аренды 2023-24, снижающее инвестиционный аппетит в Каталонии

Закон о контроле арендной платы Барселоны ограничивает новые договоры аренды на уровне предыдущих контрактов плюс ИПЦ, сокращая излишек арендодателей, но сужая предложение. Ведущие фонды, такие как Blackstone и Cerberus, начали распродавать сотни единиц, ссылаясь на сжатие доходности. Объявления об аренде упали на 84% за пять лет, и арендаторы теперь стоят в очереди за дефицитным инвентарем. Рынок жилой недвижимости Испании, таким образом, фиксирует расходящиеся региональные потоки капитала, при этом лишенный прав капитал перенаправляется в Мадрид, Валенсию и Андалусию. Хотя политика нацелена на защиту доступности, эмпирические данные предполагают, что потери ликвидности перевешивают номинальное облегчение арендной платы, препятствуя будущим новостроечным конвейерам.

Нехватка строительной рабочей силы, задерживающая поставки проектов

18%-е сокращение квалифицированных профессий с 2015 года оставляет стройки недоукомплектованными, а графики смещающимися. Супервайзеры участков без университетского образования получают зарплаты 65 000-90 000 евро, затмевая многих архитекторов. Инструменты производительности, такие как Last-Planner, остаются незнакомыми 62,5% практиков. Рынок жилой недвижимости Испании сталкивается с нарастающими превышениями затрат, поскольку застройщики платят премии субподрядчикам и системам быстрого монтажа. Хотя обсуждаются инициативы профессионального обучения и иммиграционные реформы, большинство наблюдателей ожидают, что напряженные условия сохранятся в долгосрочной перспективе, срезая рост с основных прогнозов.

Сегментный анализ

По типу недвижимости: квартиры управляют объемом, в то время как виллы захватывают рост

Квартиры доминировали в обороте 2024 года, удерживая 68% доли рынка жилой недвижимости Испании, опираясь на городскую плотность и инвестиционный аппетит к профессионально управляемым блокам. Высотные проекты в Мадрид Рио и барселонском районе 22@ иллюстрируют, как застройщики сочетают компактные планировки с общими удобствами для соответствия порогам доступности. Доходность от аренды около 4,8% поддерживает активность институциональных покупателей, несмотря на рост капитальной стоимости. Между тем виллы пользуются среднегодовым темпом роста 5,55% до 2030 года, увеличивая свою долю размера рынка жилой недвижимости Испании в абсолютном выражении, несмотря на меньшую базу. Отдельно стоящая продукция выигрывает от постпандемических предпочтений к открытому пространству, при этом Коста-дель-Соль и Балеарские острова привлекают североевропейских покупателей за наличные, готовых платить зеленые премиальные доплаты за нулевую конструкцию.

Динамика спроса на виллы отражает структурную способность интегрировать солнечные крыши, аэротермальное отопление, вентиляцию и кондиционирование воздуха и пассивные оболочки домов, которые облегчают сертификацию "Класса А". Застройщики ускоряют приобретения земли в Эстепоне, Михасе и Кальвия, продавая готовые пакеты умных домов. Только голландские покупатели утроили покупки вилл новостроя между 2022 и 2024 годами. Рост предложения квартир остается ограниченным из-за дефицита готовых к застройке участков внутри консолидированной городской ткани, однако реконструкция и переоборудование лофтов частично компенсируют разрыв. В целом сегментация продукции предполагает продолжающуюся бифуркацию: компактные единицы удовлетворяют основную доступность, в то время как малоплотные дома используют миграцию образа жизни и премии за энергоэффективность.

По ценовой категории: доминирование среднего сегмента на фоне ускорения люкса

Дома средней ценовой категории захватили 45% доли рынка жилой недвижимости Испании в 2024 году. Ипотечная конкуренция среди основных банков в сочетании с целевыми государственными субсидиями поддерживает внутреннюю покупательную способность в этом сегменте. Однако средние спреды расширились на 80 базисных пунктов год к году в 2024 году, побуждая к ценовым уступкам и более длительным периодам маркетинга. Люксовые активы выше 1 миллиона евро показывают более крепкий среднегодовой темп роста 6,04%, поддерживаемые дефицитом и устойчивой иностранной ликвидностью. Марбелья возглавляет тенденцию со средними ценами продажи около 4 900 евро/м² и пентхаусами, требующими двузначных премий.

Размер рынка жилой недвижимости Испании для люкса готов к дальнейшему расширению, поскольку фирменные резиденции от Fendi и Dolce & Gabbana углубляют экспериенциальную дифференциацию. И наоборот, подсектор доступного жилья отстает: только 8 646 субсидированных единиц завершено в 2023 году, что намного ниже потребности. Институциональный интерес растет через государственно-частные модели, иллюстрированные удвоением доли инвестиций в доступную аренду до 34% в 2023 году. Тем не менее сложность политики и сжатие маржи сдерживают краткосрочную масштабируемость.

По бизнес-модели: лидерство продаж под угрозой арендного импульса

Сделки продажи по-прежнему составляли 76% размера рынка жилой недвижимости Испании в 2024 году, поскольку культурное предпочтение собственности сохраняется. Правила портативности ипотеки и освобождение от налога на прирост капитала через три года продолжают стимулировать покупки. Однако арендный путь показывает среднегодовой темп роста 5,70% до 2030 года благодаря городской мобильности, отложенному формированию домохозяйств и быстрорастущему конвейеру build-to-rent. Гибкие модели лизинга соответствуют растущему населению цифровых кочевников, переездов выпускников и недавно прибывших экспатов.

Институциональная деятельность изменяет стандарты продукции: арендные башни с удобствами в мадридском Чамартине или барселонском Побленоу предлагают спортзалы, коворкинг-лаунжи и комнаты для посылок на территории. 13 130-единичная платформа Blackstone действует как маркет-мейкер для портфельных сделок, повышая бенчмарки ликвидности. Высокие коэффициенты заселенности поддерживают стабильные выплаты инвесторам пенсионных фондов, усиливая петлю обратной связи. Застройщики для продажи противостоят, объединяя долевую собственность и схемы аренды с правом выкупа для поддержания воронок покупателей.

По способу продажи: доминирование вторичного рынка на фоне ренессанса новостроя

Перепродажи существующего жилья составляли 57% размера рынка жилой недвижимости Испании в 2024 году. Зрелые районы в Мадрид Центро, Эшампле и Триане привлекают покупателей, ищущих пешеходную доступность и установленную социальную инфраструктуру. Вторичный жилой фонд предлагает гибкие ценовые рычаги и немедленное заселение, поддерживая быстрые циклы сделок, несмотря на периодические затраты на реконструкцию. Параллельно прогнозируется расширение первичных продаж со среднегодовым темпом роста 6,28% на фоне норм энергоэффективности и ориентированного на образ жизни дизайна. Разрешения на строительство выросли на 19,4% в начале 2025 года, хотя все еще не хватает структурного спроса[2]Генеральная дирекция жилья, "Разрешения на жилищное строительство 2025," Министерство транспорта, мобильности и городской повестки дня, mitma.gob.es.

Застройщики, такие как AEDAS Homes, используют глубокие земельные резервы - теперь около 24 000 единиц после приобретения банка Habitat за 132 миллиона евро - для ускорения запусков. Первичный инвентарь несет зеленую премию 8-12%, но привлекает иностранных покупателей, которые отдают приоритет рейтингам EPC A и поэтапным планам оплаты. Рынок жилой недвижимости Испании, таким образом, поддерживает двухскоростную динамику: деятельность перепродажи закрепляет ликвидность, в то время как новостроечный жилой фонд устанавливает развивающиеся стандарты качества.

Географический анализ

Мадрид сохранил доминирование с 48% доли рынка жилой недвижимости Испании в 2024 году. Самый быстрорастущий по ценам на жилье город Европы зафиксировал годовой скачок на 10,6%, усиленный притоками латиноамериканского капитала и крупномасштабными проектами городской регенерации[3]Национальный статистический институт, "Индекс цен на жилье 4-й квартал-2024," INE, ine.es. Однако предложение находится на 60-летнем минимуме, заставляя застройщиков к вертикальному уплотнению и транзитно-ориентированной реконструкции. Обязательство Pimco на 40 миллионов долларов США в схемы смешанного использования подчеркивает устойчивый институциональный аппетит, в то время как государственные органы стремятся разблокировать простаивающую землю через более быстрые разрешения зонирования.

Барселона представляет контрастирующее повествование. Потолок арендной платы 2023-24 спровоцировал 84%-е сокращение арендных объявлений, даже когда номинальная арендная плата упала на 6,4%. Основные фонды разворачивают каталонские активы, но местные застройщики, такие как Neinor, все еще планируют 457 миллионов евро начинаний до 2030 года. Фрагментация рынка увеличивается, поскольку мелкие арендодатели сопротивляются замораживанию цен, переходя к моделям краткосрочного пребывания. Рынок жилой недвижимости Испании в Каталонии, таким образом, борется с индуцированной политикой волатильностью, которая отпугивает новый капитал, но непреднамеренно поддерживает спрос на перепродажу, поскольку покупатели ищут гарантию владения.

Андалусия-Малага и Коста-дель-Соль является самым быстрорастущим регионом со среднегодовым темпом роста 6,07%. Данные о сделках показывают, что голландские покупатели утроили приобретения новостроя между 2022 и 2024 годами, обогнав британских покупателей. Люксовые субрынки, такие как Марбелья, Эстепона и Сотогранде, привлекают богатство, мигрирующее из более холодных климатов, что приводит к конвейерам фирменных резиденций и бутик кондо-отелей гибридов. Рынок жилой недвижимости Испании выигрывает от надежных обновлений инфраструктуры - новые железнодорожные связи AVE и расширенная пропускная способность аэропорта Малаги - поддерживающих круглогодичную связность. Параллельно Валенсийский регион показывает сбалансированный рост с ценами на жилье, выросшими на 13,06% год к году, и иностранными покупками, выросшими на 15%. Прибрежная диверсификация смягчает риск концентрации и расширяет национальную дорожку спроса.

Конкурентный ландшафт

Рынок жилой недвижимости Испании демонстрирует умеренную концентрацию, поскольку пять ведущих застройщиков плюс два крупных международных фонда контролируют примерно две трети текущих новостроечных конвейеров. Традиционные домостроители - Neinor Homes, AEDAS Homes и Metrovacesa - конкурируют на опциональности земельных банков, возможности сборного строительства и географическом распространении. Совместная заявка Neinor с Apollo на AEDAS около 1,1 миллиарда евро может создать крупнейшего жилищного чемпиона страны. Такая консолидация обещает синергии затрат в закупках и маркетинге, но вызывает антимонопольные комментарии вокруг накопления земли.

SOCIMI, такие как Merlin и Colonial, реагируют, поворачивая к дата-центрам, наукам о жизни и гибким жилым вертикалям, обязуясь почти 4 миллиарда евро через конвейеры 2025 года. Между тем глобальные фонды - Blackstone, Greystar и Stoneshield - расширяют портфели Build-to-Rent, импортируя североамериканские методы управления активами и технологии. Их масштабные преимущества покрывают приложения для клиентского опыта арендаторов, движки динамического ценообразования и централизованные платформы обслуживания, которые поднимают чистый операционный доход.

Принятие PropTech остается фрагментированным. Только 37,5% строительных профессионалов сообщают о знакомстве с инструментами планирования Lean, открывая конкурентное белое пространство для модульных строителей и интегрированных платформенных операторов. Меньшие региональные застройщики дифференцируются через бутик ESG-сертифицированные проекты и клиентоцентричные цифровые продажные пути. В целом индустрия жилой недвижимости Испании находится в переходной фазе, где капиталоемкие институты сотрудничают с технически подкованными стартапами для разблокировки узких мест производства и смягчения вызовов устойчивости.

Лидеры индустрии жилой недвижимости Испании

Neinor Homes

AEDAS homes

MetroVacesa

Vía Célere Desarrollos Inmobiliarios

Kronos Homes

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития индустрии

- Май 2025: AEDAS Homes предложила дивиденд 3,15 евро на акцию (138 миллионов евро в общей сложности) после публикации рекордной чистой прибыли в 150 миллионов евро на доходы 1,156 миллиарда евро и 3 151 поставку единиц.

- Март 2025: LIFT Asset Management привлекла 50 миллионов евро для своего третьего обратного ипотечного инструмента, нацеливаясь на 100 миллионов евро для приобретения 200+ домов для аренды пожилым людям в шести городах.

- Февраль 2025: Tectum Investment Managers запустила фонд на 450 миллионов евро для строительства до 2 500 доступных арендных квартир, используя 50-75% долга с европейской институциональной поддержкой.

- Январь 2025: Blackstone, Cerberus и Vivenio начали активно-поактивные продажи каталонских активов, поскольку потолки арендной платы разъедают доходы.

Объем отчета о рынке жилой недвижимости Испании

Недвижимость (земля и любые здания на ней), используемая для жилых целей, обычно называется жилой недвижимостью. Односемейные жилища являются наиболее распространенным типом жилой недвижимости.

Рынок жилой недвижимости Испании сегментирован по типу (виллы и земельные дома, квартиры и кондоминиумы) и ключевым городам (Мадрид, Каталония, Валенсия, Барселона и Малага, среди прочих). Отчет предлагает размер рынка и прогнозы для рынка жилой недвижимости Испании в стоимостном выражении (млрд долл. США) для всех вышеперечисленных сегментов. Воздействие COVID-19 также анализируется в отчете.

| Квартиры и кондоминиумы |

| Виллы и земельные дома |

| Доступное |

| Средний сегмент |

| Люкс |

| Продажи |

| Аренда |

| Первичный (новострой) |

| Вторичный (перепродажа существующего жилья) |

| Мадрид |

| Барселона |

| Каталония (исключая Барселону) |

| Валенсийское сообщество |

| Андалусия - Малага и Коста-дель-Соль |

| Остальная Испания |

| По типу недвижимости | Квартиры и кондоминиумы |

| Виллы и земельные дома | |

| По ценовой категории | Доступное |

| Средний сегмент | |

| Люкс | |

| По бизнес-модели | Продажи |

| Аренда | |

| По способу продажи | Первичный (новострой) |

| Вторичный (перепродажа существующего жилья) | |

| По ключевым городам | Мадрид |

| Барселона | |

| Каталония (исключая Барселону) | |

| Валенсийское сообщество | |

| Андалусия - Малага и Коста-дель-Соль | |

| Остальная Испания |

Ключевые вопросы, отвечаемые в отчете

Каков текущий размер рынка жилой недвижимости Испании?

Рынок жилой недвижимости Испании оценивается в 169,22 млрд долл. США в 2025 году и, по прогнозам, достигнет 174,62 млрд долл. США к 2030 году.

Какой регион лидирует по национальным объемам транзакций?

Мадрид командует 48% рынка жилой недвижимости Испании благодаря экономическому масштабу, концентрации занятости и международной связности.

Почему институциональные инвесторы фокусируются на активах Build-to-Rent?

BTR предлагает денежные потоки, защищенные от инфляции, и решает проблему дефицита аренды; поставки утроились до 9 361 единицы в 2023 году, а средние арендные платы на 5,5% выше устаревшего жилого фонда.

Как нормы энергоэффективности влияют на решения о покупке?

Пост-2021 Технический кодекс устанавливает строгие тепловые ориентиры, заставляя дома "Класса А" продаваться на 8-12% быстрее и обеспечивая экономию энергии до 58%.

Последнее обновление страницы: