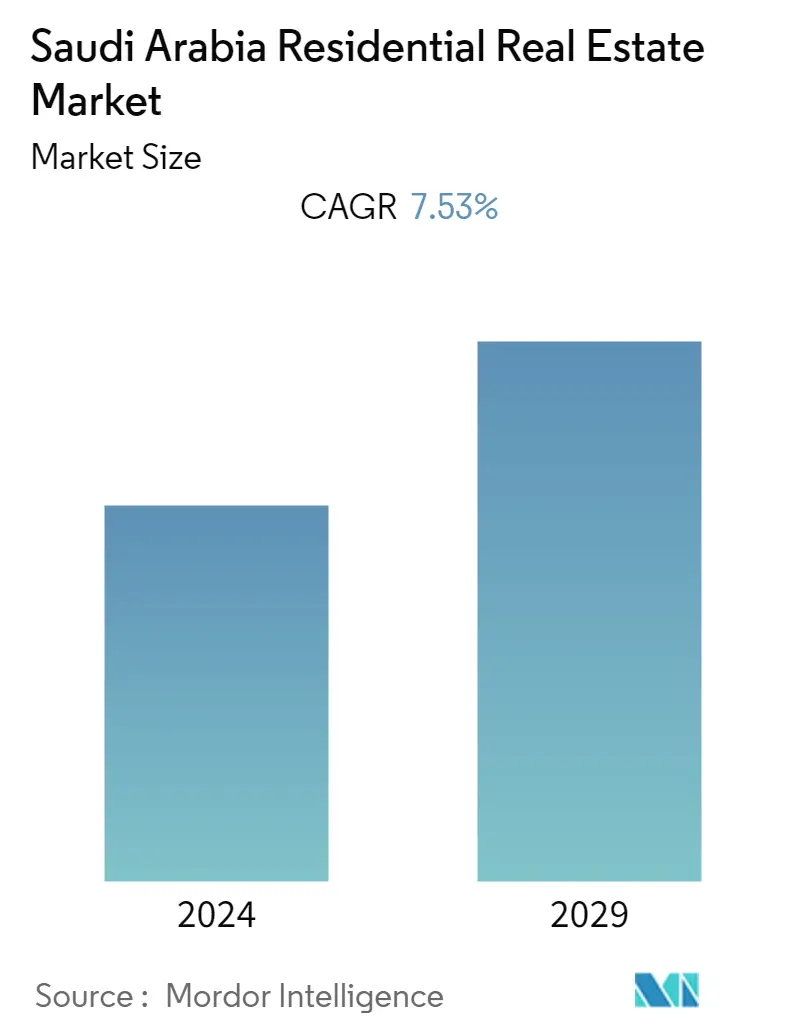

Объем рынка жилой недвижимости Саудовской Аравии

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

| CAGR | 7.53 % |

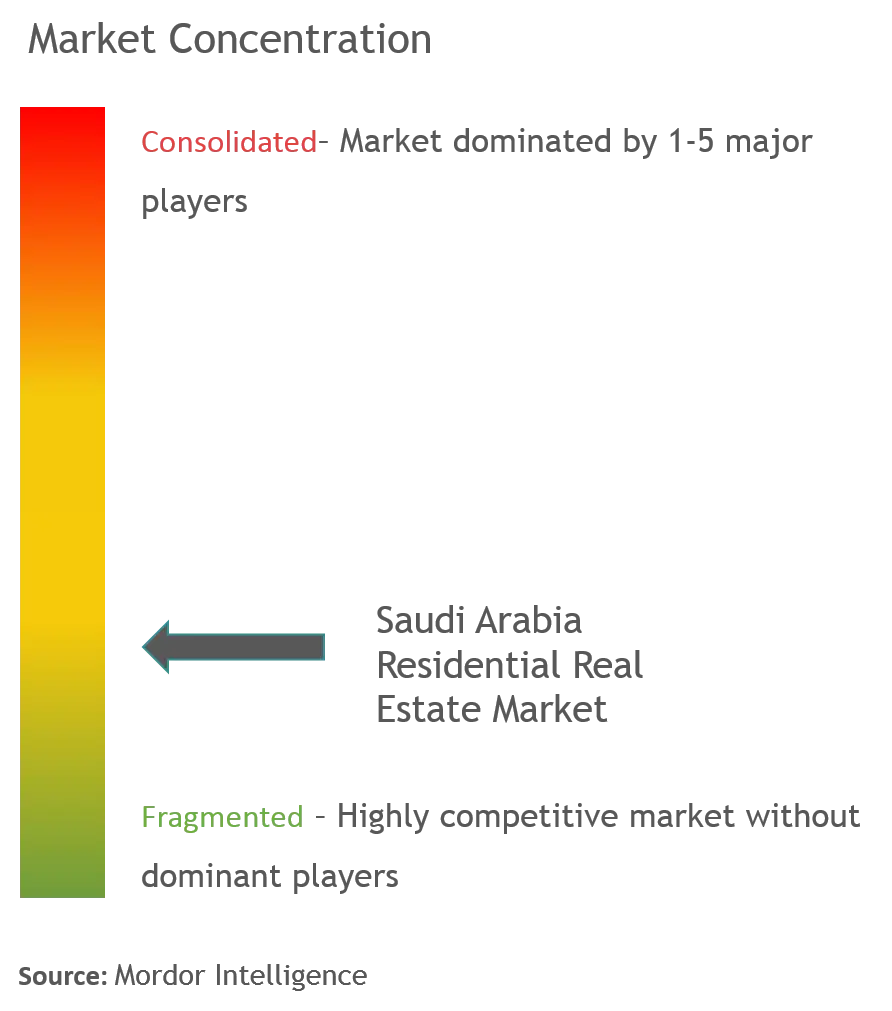

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка жилой недвижимости Саудовской Аравии

Ожидается, что объем рынка жилой недвижимости Саудовской Аравии вырастет с 43,72 млрд долларов США в 2023 году до 62,84 млрд долларов США к 2028 году, при среднегодовом темпе роста 7,53% в течение прогнозируемого периода.

Зарегистрированный уровень стоимости сделок с недвижимостью был самым высоким с 2018 года, чему в значительной степени способствовал беспрецедентный рост кредитов на недвижимость, выданных физическим лицам третий год подряд, объем которых, по оценкам, в этом году достигнет около 150 миллиардов саудовских риялов. до 140,7 млрд риялов в предыдущем году.

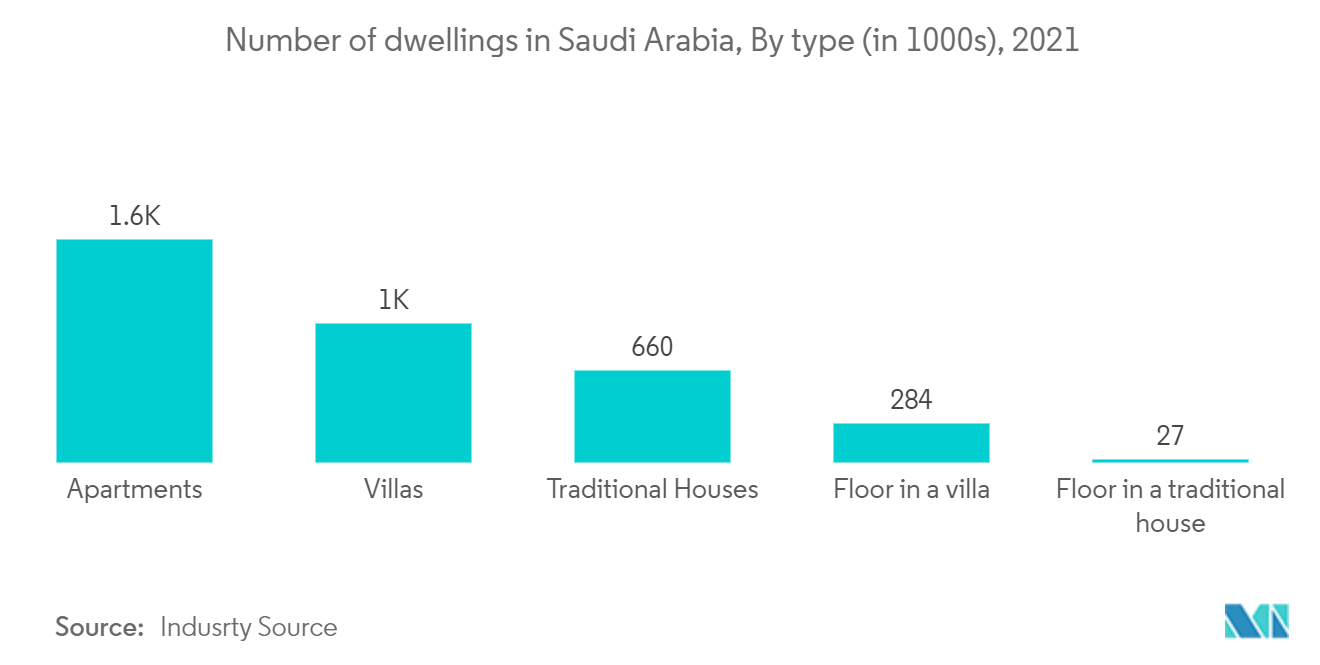

Население Саудовской Аравии в настоящее время составляет 32 миллиона человек, и оно увеличивается более чем на 2% ежегодно. В нем преобладают молодые выходцы из Саудовской Аравии, принадлежащие к среднему классу, которые впервые покупают жилье, поскольку 45% населения страны моложе 20 лет. Спрос со стороны экспатриантов еще больше усилил нехватку жилья в стране проживает около 5,5 миллионов рабочих-эмигрантов. Поскольку молодые граждане Саудовской Аравии и экспатрианты отдают предпочтение квартирам и более доступной недвижимости, правительство предпринимает такие шаги, как стимулирование застройщиков строить проекты доступного жилья, поощряя банки внедрять больше вариантов финансирования жилья. Чтобы реализовать свои амбиции по увеличению доли домовладения гражданами Саудовской Аравии до 60% к 2020 году и 70% к 2030 году, министерство жилищного строительства Саудовской Аравии объявило о плане построить около 19 500 жилых единиц для своих граждан в рамках программы жилищного строительства Сакани. Министерство жилищного строительства в партнерстве с Фондом развития недвижимости (REDF) запустило программу Sakani II, целью которой является поставка 300 000 единиц жилой продукции по всему Королевству в 2019 году. Королевство даже ввело индекс цен на аренду для повышения прозрачности и регулирования. в секторе жилой недвижимости. Ожидается, что эти инициативы приведут к увеличению количества домовладельцев в стране, что может укрепить рынок жилой недвижимости в Саудовской Аравии.

После спада, вызванного пандемией COVID-19, рынок недвижимости Саудовской Аравии начал демонстрировать признаки восстановления. Пандемия вызвала масштабный экономический спад в Королевстве, как и в других частях мира. Однако повышение деловой уверенности в последние месяцы 2020 года, подкрепленное экономическими реформами, связанными с Видением 2030, и быстрым ответом на COVID-19, помогло добиться улучшения показателей во всех основных сегментах рынка недвижимости.

Тенденции рынка жилой недвижимости Саудовской Аравии

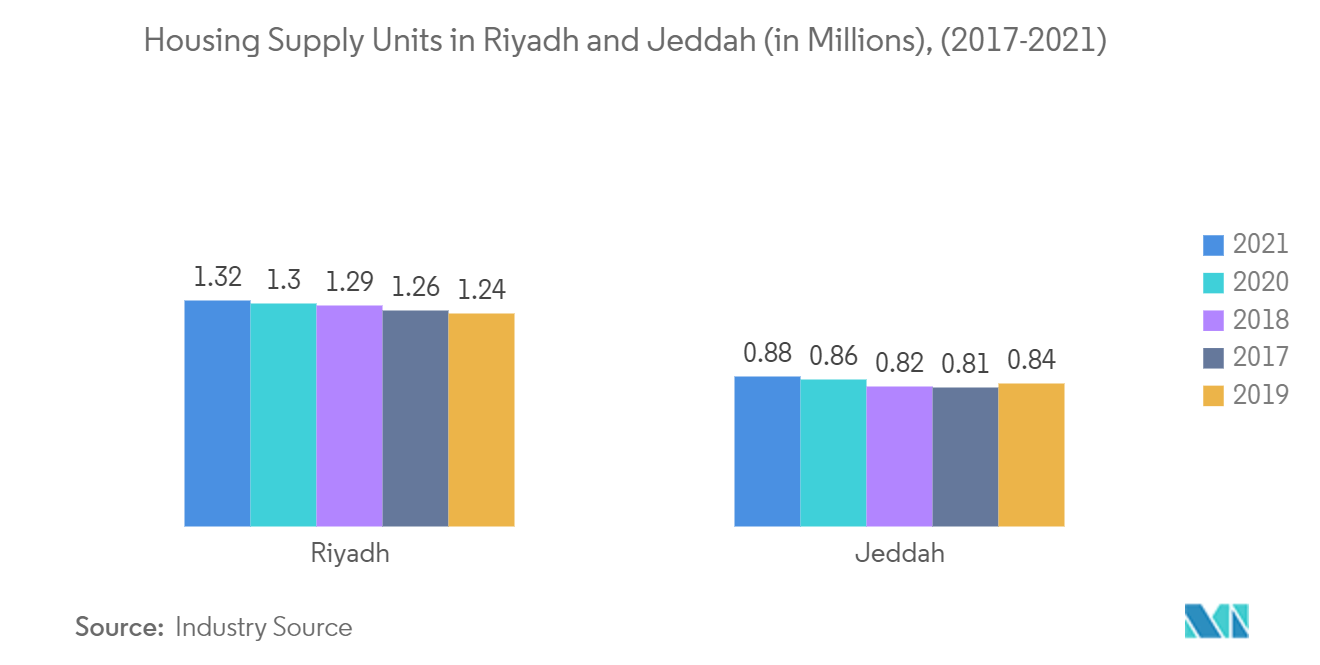

Предложение жилья продолжает расти в ключевых городах Саудовской Аравии

Предложение нового жилья в Саудовской Аравии выросло в первом квартале 2021 года, поскольку правительственные программы Сакани и Вафи стимулировали строительство доступного жилья. По данным Центра жилищных данных и наблюдения Министерства жилищного строительства, предложение нового жилья выросло на 29% в годовом исчислении за первые три месяца 2021 года и на 0,6% по сравнению с предыдущим кварталом.

Кроме того, за прошедший год (с 1-го квартала 2021 года по 1-й квартал 2022 года) в Королевстве было построено 344 000 единиц жилья. Строительство началось на 101 000 единиц в первом квартале 2021 года, что на 18% больше, чем за тот же период годом ранее, при этом было построено 106 000 единиц.

Средняя цена жилых квартир упала ниже 500 000 саудовских риялов (133 315 долларов США) в первом квартале 2021 года с конца 2020 года.

При этом, по данным Минюста, в 2020 году количество сделок с жилой недвижимостью превысило 255 тысяч.

В 2020-2021 годах продажи квартир, являющихся предпочтительным типом жилья, выросли

Недавнее решение об освобождении сделок с недвижимостью от НДС в размере 15% и введение более низкого налога на недвижимость способствовали увеличению активности на рынке жилья.

В четвертом квартале 2020 года цены на жилые квартиры выросли на 1,6% до в среднем 3317 саудовских риялов за квадратный метр, а цены на жилые виллы снизились на 2,0% до 3700 саудовских риялов за квадратный метр. За год, предшествовавший четвертому кварталу 2020 года, общий объем сделок с жильем вырос на 11%, а общая стоимость сделок с жильем снизилась на 6%.

В Джидде средние цены продажи жилых квартир упали на 2% до 3721 саудовского рияла за кв.м. в году до четвертого квартала 2020 года. За тот же период средние цены на виллы снизились на 3,1% до 4 859 саудовских риялов за кв. м. Объемы и стоимость сделок с жильем в Джидде выросли на 17% и 16% за год до четвертого квартала 2020 года соответственно из-за значительного увеличения использования ипотечных кредитов банков и финансовых учреждений.

Обзор индустрии жилой недвижимости Саудовской Аравии

Рынок жилой недвижимости Саудовской Аравии фрагментирован множеством игроков. Одними из основных игроков на рынке являются компания Jabal Omar Development, холдинговая компания Al Saeden и Emaar. Ожидается, что в ближайшие годы активность слияний и поглощений (MA) в Саудовской Аравии увеличится, что, вероятно, приведет к увеличению развития недвижимости, тем самым стимулируя выход на рынок большего числа компаний.

Лидеры рынка жилой недвижимости Саудовской Аравии

-

Jabal Omar Development Company

-

Al sedan Holding Company

-

Emaar

-

Sedco Development

-

Abdul Latif Jamal

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка жилой недвижимости Саудовской Аравии

Декабрь 2021 г. Компания Retal Urban Development объявила о запуске своего ключевого жилого проекта Nesaj Town Al Narjis в партнерстве с Национальной жилищной компанией. Проект стратегически расположен в столице Эр-Рияде и занимает площадь около 160 000 кв.м. и включает 550 независимых жилых единиц различного размера, дизайна и архитектурного расположения. Эти проекты представляют собой современную архитектуру, которая соответствует требованиям семьи Саудовской Аравии, а также современной структуре и простору.

Ноябрь 2021 г. ведущие саудовские застройщики сформировали трехсторонний альянс для создания жилищного проекта в Эр-Рияде. Альянс построит 580 вилл площадью более 300 000 кв.м. Al-Othman Group, Tamimi Real Estate и Isam Khairi Kabbani, объединившиеся в Tilal Properties, будут развивать проект в Альджване, к северу от Эр-Рияда. Проект принесет пользу участникам программы Сакани Министерства жилищного строительства Саудовской Аравии, целью которой является увеличение доли саудовцев в жилищной собственности до 70% в соответствии с Видением Саудовской Аравии до 2030 года.

Отчет о рынке недвижимости Саудовской Аравии – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ И ДИНАМИКА

4.1 Текущий экономический сценарий и настроения потребителей

4.2 Тенденции покупки жилой недвижимости: социально-экономические и демографические данные

4.3 Государственные инициативы и аспекты регулирования сектора жилой недвижимости

4.4 Анализ размеров кредитования недвижимости и ссуд для оценки тенденций

4.5 Взгляд на режим процентных ставок для общей экономики и кредитования недвижимости

4.6 Анализ доходности от аренды на рынке жилой недвижимости

4.7 Анализ проникновения на рынок капитала и присутствия REIT в жилой недвижимости

4.8 Взгляд на поддержку доступного жилья, предоставляемую правительством и государственно-частным партнерством

4.9 Понимание технологий в сфере недвижимости и стартапов, действующих в сегменте недвижимости (брокерские операции, социальные сети, управление объектами и управление недвижимостью)

4.10 Влияние COVID-19 на рынок

4.11 Динамика рынка

4.11.1 Драйверы

4.11.2 Ограничения

4.11.3 Возможности

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип

5.1.1 Кондоминиумы и апартаменты

5.1.2 Виллы и земельные дома

5.2 Ключевые города

5.2.1 Эр-Рияд

5.2.2 Джидда

5.2.3 Леди

5.2.4 Остальная часть Саудовской Аравии

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Концентрация рынка

6.2 Профили компании

6.2.1 Jenan Real Estate Company

6.2.2 Ewaan Co. Ltd

6.2.3 Sedco Development

6.2.4 Jabal Omar

6.2.5 Emaar

6.2.6 Sedco Development

6.2.7 Abdul Latif Jamal

6.2.8 Rafal

6.2.9 Al Sedan

6.2.10 Dar Al Arkan

6.2.11 Alfirah United Company for Real Estate

6.2.12 AL Nassar*

7. БУДУЩЕЕ РЫНКА И РЕКОМЕНДАЦИИ АНАЛИТИКОВ

8. ПРИЛОЖЕНИЕ

Сегментация индустрии жилой недвижимости Саудовской Аравии

Целью данного отчета является предоставление детального анализа рынка жилой недвижимости Саудовской Аравии. В фокусе внимания динамика рынка, технологические тенденции, идеи, правительственные инициативы, предпринятые в секторе жилой недвижимости, а также влияние COVID-19 на рынок. Кроме того, рынок жилой недвижимости в Саудовской Аравии сегментирован по типу (кондоминиумы, квартиры, виллы и земельные дома) и ключевым городам (Эр-Рияд, Джидда, Даммам и остальная часть Саудовской Аравии). В нем анализируются ключевые игроки, присутствующие на рынке, и конкурентная среда рынка жилой недвижимости Саудовской Аравии.

| Тип | ||

| ||

|

| Ключевые города | ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка недвижимости Саудовской Аравии

Каков текущий размер рынка жилой недвижимости Саудовской Аравии?

Прогнозируется, что среднегодовой темп роста рынка жилой недвижимости Саудовской Аравии составит 7,53% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке жилой недвижимости Саудовской Аравии?

Jabal Omar Development Company, Al sedan Holding Company, Emaar, Sedco Development, Abdul Latif Jamal — основные компании, работающие на рынке жилой недвижимости Саудовской Аравии.

Какие годы охватывает рынок жилой недвижимости Саудовской Аравии?

В отчете рассматривается исторический размер рынка жилой недвижимости Саудовской Аравии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка жилой недвижимости Саудовской Аравии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет об индустрии недвижимости Саудовской Аравии

Статистические данные о доле, размере и темпах роста доходов на рынке жилой недвижимости Саудовской Аравии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ жилой недвижимости Саудовской Аравии включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.