Размер и доля рынка жилой недвижимости Индонезии

Анализ рынка жилой недвижимости Индонезии от Mordor Intelligence

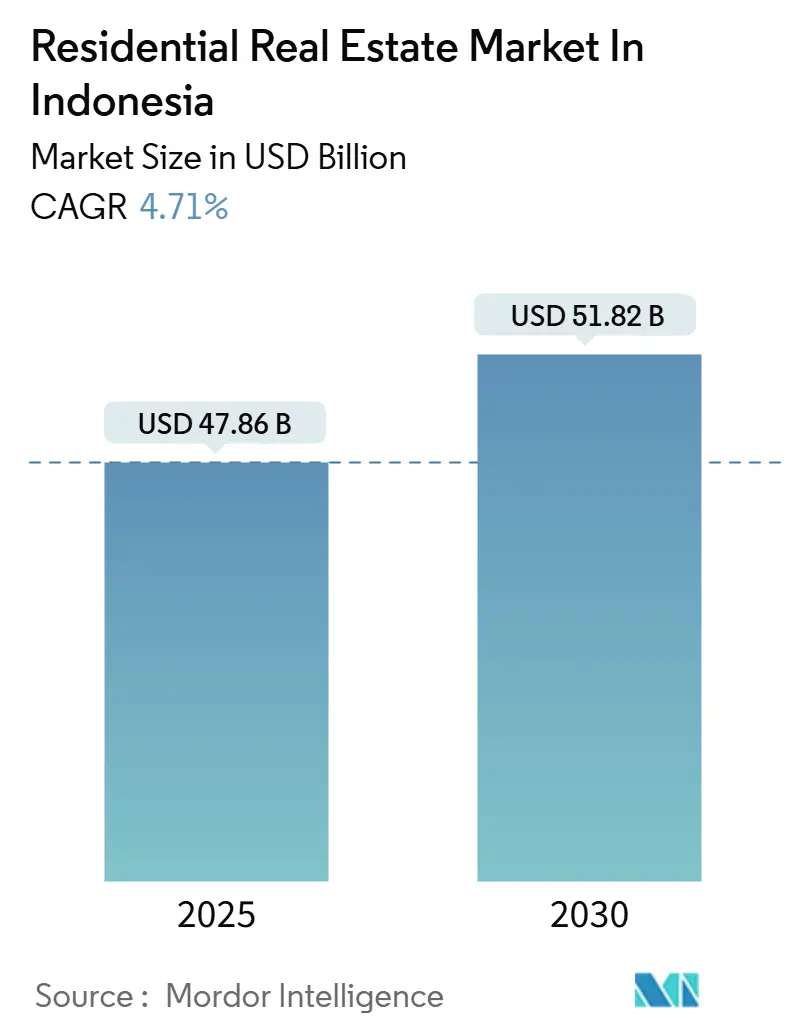

Размер рынка жилой недвижимости Индонезии составляет 47,86 млрд долларов США в 2025 году и, по прогнозам, вырастет до 51,82 млрд долларов США к 2030 году, что отражает CAGR 4,71%. Стабильная урбанизация, правительственная инициатива трех миллионов домов и устойчивый спрос на жилье для собственного проживания укрепляют перспективы роста рынка недвижимости Индонезии. Пригородные поселки теперь поглощают основную часть нового предложения, снимая перегрузку центральных городов и стимулируя строительную активность в окружающих районах. Процентная льгота от Банка Индонезии в сочетании с расширяющимся пулом финтех-ипотечных кредиторов, лицензированных OJK, снизила затраты на приобретение и расширила охват потребителей. Застройщики перераспределяют капитал в сторону транзитно-ориентированных и интегрированных поселковых проектов, которые объединяют жилье, розничную торговлю и общественные объекты, позиционируя себя для захвата следующего этапа спроса на рынке недвижимости Индонезии.

Ключевые выводы отчета

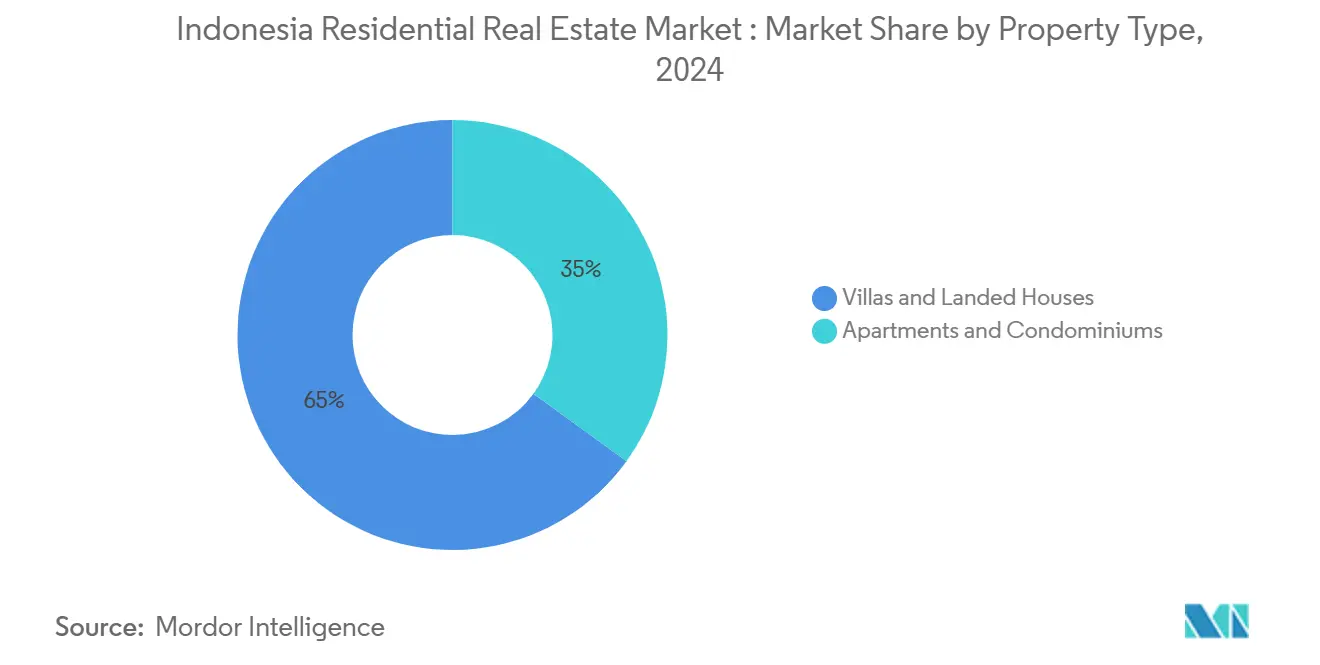

- По типу недвижимости виллы и земельные дома лидировали с 65% долей выручки в 2024 году; прогнозируется, что квартиры будут расширяться с CAGR 4,90% до 2030 года.

- По ценовой категории среднерыночные единицы составили 46% размера рынка недвижимости Индонезии в 2024 году, в то время как доступное жилье должно расти с CAGR 4,85% до 2030 года.

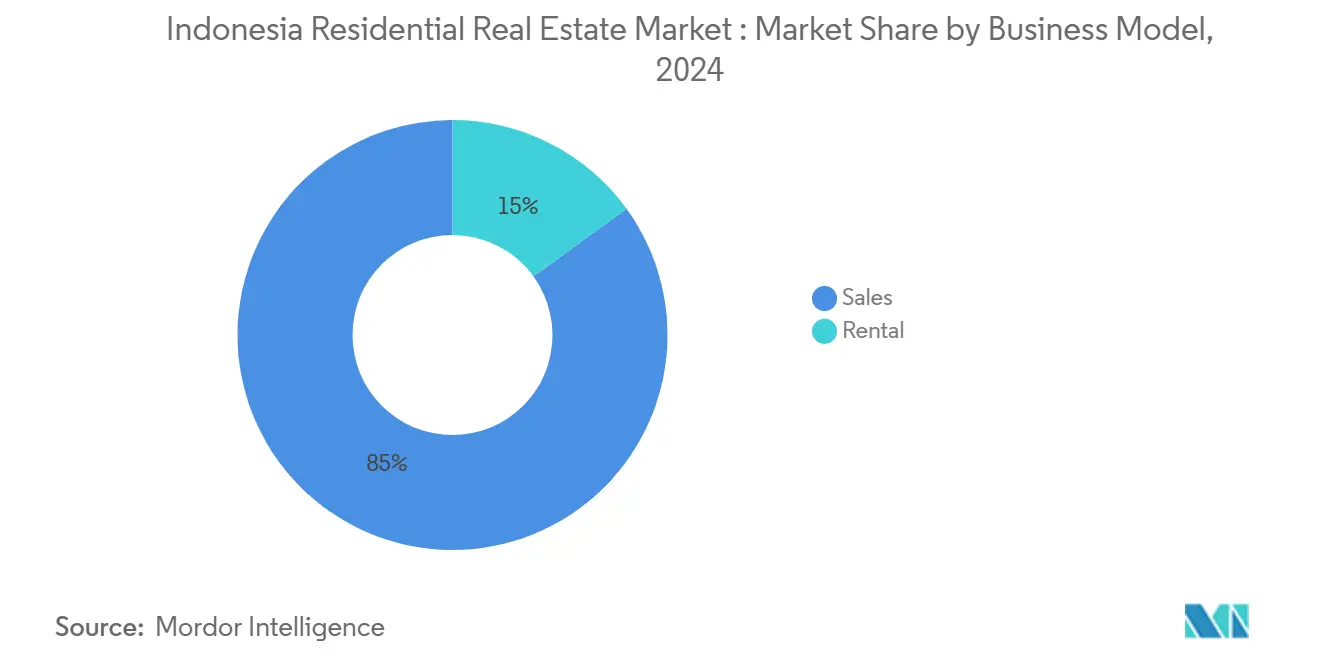

- По бизнес-модели продажи составили 85% транзакций 2024 года, тогда как сегмент аренды развивается с CAGR 4,99% до 2030 года.

- По регионам Ява занимала 38% доли рынка недвижимости Индонезии в 2024 году, а Калимантан прогнозируется показать самый быстрый CAGR 5,04% до 2030 года.

Тенденции и аналитика рынка жилой недвижимости Индонезии

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Поддерживаемые правительством генеральные планы интегрированных поселков | +1.2% | Ява, Суматра, Сулавеси | Среднесрочный (2-4 года) |

| Расширение транзитно-ориентированных застроек в Джабодетабеке | +0.8% | Большая столичная область Джакарты | Краткосрочный (≤ 2 лет) |

| Отмена НДС на единицы < 2 млрд рупий IDR, ускоряющая покупку первого жилья | +0.7% | Национальный, наиболее высокий на Яве | Краткосрочный (≤ 2 лет) |

| Быстрое внедрение цифровых ипотечных платформ, одобренных OJK | +0.6% | Национальный, городские центры | Краткосрочный (≤ 2 лет) |

| Растущее формирование миллениальных домохозяйств в промышленных коридорах | +0.5% | Каравань-Бекаси, Батам | Среднесрочный (2-4 года) |

| Смягченные ограничения на иностранную собственность, стимулирующие спрос экспатов | +0.4% | Джакарта, Бали, Батам | Среднесрочный (2-4 года) |

| Поселковые проекты во второстепенных городах, диверсифицирующие предложение | +0.3% | Макассар, Батам, Медан | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Поддерживаемые правительством генеральные планы интегрированных поселков в городах первого и второго уровня расширяют предложение жилья

Министерство общественных работ выделило 29,57 трлн рупий IDR на стратегическую инфраструктуру в 2025 году, направляя ресурсы на государственно-частные поселковые платформы, которые снижают затраты на обслуживание земли и закрывают национальное отставание, оцениваемое в 9,9 млн домов[1]Basuki Hadimuljono, "2025 Strategic Infrastructure Budget Allocation," Ministry of Public Works and Housing, pu.go.id. Государственные предприятия финансируют дороги и коммунальные услуги, в то время как частные застройщики предоставляют жилье, обеспечивая экономию масштаба и более быструю абсорбцию на рынке недвижимости Индонезии. Второстепенные города получают особую выгоду, поскольку земля остается доступной, что позволяет строителям развертывать районы со смешанными доходами, которые соответствуют целям социального жилья, но при этом приносят коммерческую прибыль. Генеральные планы также укрепляют устойчивость к стихийным бедствиям и экологические стандарты, которые принимаются в качестве базовых критериев для банковского финансирования. По мере созревания этих проектов покупатели получают выгоду от сплоченных удобств и более четкого оформления прав собственности, сокращая циклы принятия решений и поддерживая поступательный рост рынка недвижимости Индонезии.

Расширение транзитно-ориентированных застроек в Джабодетабеке стимулирует кондоминиумы среднего класса

MRT Джакарта намерена добавить примерно 50 000 жилых единиц вдоль своей первой линии, монетизируя воздушные права и углубляя зоны охвата пассажиропотока[2]William Sabandar, "Transit-Oriented Development Master Plan MRT Jakarta Line 1," MRT Jakarta, mrtjakarta.co.id. Кондоминиумы, построенные в радиусе 500 метров от новых станций, показали до 10% прироста цен в 2024 году, подтверждая готовность пассажиров платить премии за доступность. Правила проектирования требуют, чтобы не менее 30% площади было отведено под жилье, с подквотами для разных доходных групп, обеспечивая инклюзивное распределение. Застройщики согласовывают этапы проекта со строительством железной дороги, обеспечивая предварительные продажи раньше и снижая затраты на содержание. Транспортные власти начали копировать модель с оператором пригородных поездов PT KAI, что указывает на то, что рынок недвижимости Индонезии будет все больше поворачиваться к вертикальным, связанным с железной дорогой форматам в течение следующего десятилетия.

Быстрое внедрение цифровых ипотечных платформ, одобренных OJK

Девяносто семь финтех-кредиторов имели лицензии OJK к октябрю 2024 года, ускоряя одобрение кредитов и привлекая покупателей впервые, у которых нет традиционных расчетных листов или залога. Автоматизированная кредитная оценка сокращает обработку с недель до часов, а оцифровка документов исключает посещение отделений. Застройщики интегрируют эти порталы непосредственно в торговые галереи, проводя операции с первоначальными взносами на месте и ускоряя оборот единиц. Конкурентное давление сжало процентные спреды на 20-40 базисных пунктов по сравнению с банковскими эталонами, снизив общие затраты на заимствование. По мере расширения внедрения рынок недвижимости Индонезии получает более глубокий пул конечных пользователей, особенно в второстепенных городах, где банковское проникновение отстает от национального среднего.

Растущее формирование миллениальных домохозяйств в промышленных коридорах

Каравань и Бекаси составляют крупнейшую смежную промышленную зону Индонезии, нанимающую тысячи квалифицированных рабочих, средний возраст которых составляет менее 35 лет. Близость к заводам сокращает время поездок на работу и способствует предпочтениям жить рядом с работой, стимулируя запуск поселков такими крупными застройщиками, как Summarecon Agung. Модернизация автомагистралей - совсем недавно платный коридор Чибитунг-Чилинчинг - повышает логистическую эффективность и поднимает минимальную заработную плату, укрепляя покупательную способность. Типология жилья варьируется от начальных земельных домов до средневысотных квартир, позволяя молодым семьям продвигаться по лестнице недвижимости, не переезжая в Джакарту. Эта демографическая волна превращает то, что когда-то были общежитиями, в самодостаточные городские узлы, расширяя рынок недвижимости Индонезии за пределы его исторического ядра.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Длительные задержки оформления земельных титулов и разрешений PBG | -0.9% | Национальный, острый на Яве и Суматре | Среднесрочный (2-4 года) |

| Инфляция строительных материалов, связанная с ценами на цемент и сталь, обусловленными никелем | -0.7% | Национальный, выше в удаленных районах | Краткосрочный (≤ 2 лет) |

| Постоянное перепроизводство в премиум-квартирах CBD | -0.5% | Центральный деловой район Джакарты | Среднесрочный (2-4 года) |

| Риск прибрежных наводнений, ограничивающий застройку в Северной Джакарте | -0.3% | Северное побережье Джакарты | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Длительные задержки оформления земельных титулов и разрешений PBG

Несмотря на реформу 2025 года, которая сжимает стандартные одобрения до всего четырех часов для субсидируемых единиц, фрагментированные кадастровые записи все еще требуют ручной сверки во многих районах. Застройщики часто держат землю годами до строительства, связывая капитал и завышая окончательные цены. Агентство земельного банка было создано для объединения участков для социального жилья, но ограниченный штат замедляет приобретение, вызывая несоответствие между целями программы и поставкой на местах. Затянувшиеся разрешения особенно вредят доступным проектам, где маржа тонкая; когда сроки растягиваются, строители поворачиваются к высококлассным продуктам, снижая эластичность предложения и сдерживая рост рынка недвижимости Индонезии.

Инфляция строительных материалов, связанная с ценами на цемент и сталь, обусловленными никелем

Запрет Индонезии на экспорт сырой руды стимулировал инвестиции в отечественные плавильные заводы, но нарушил региональные цепочки поставок клинкера, арматуры и связанных материалов. Национальная мощность по цементу достигла 118,1 млн тонн, в то время как использование составляло около 54 процентов, что привело к логистическим дисбалансам, которые увеличивают транспортные расходы. Сокращение дизельных субсидий добавляет дальнейшее давление, особенно для удаленных островных проектов, которые полагаются на морской транспорт. Застройщики либо поглощают сжатие маржи, либо перекладывают расходы на покупателей, выбор, который охлаждает предварительные продажи в ценочувствительных сегментах. Эти встречные ветры в совокупности срезают 70 базисных пунктов с базового CAGR рынка недвижимости Индонезии.

Сегментный анализ

По типу недвижимости: спрос на квартиры набирает обороты, в то время как виллы сохраняют доминирование

Виллы и земельные дома держали 65% доли рынка недвижимости Индонезии в 2024 году, отражая культурные предпочтения частной земельной собственности и больших семейных планировок. Тем не менее подсектор квартир опережает общий рост с CAGR 4,90%, подтягиваемый транзитно-ориентированными проектами и сокращающейся доступностью городской земли. Премиальные кондоминиумы Джакарты в среднем стоили 57,7 млн рупий IDR за квадратный метр в 2024 году, все еще ниже эталонов Гонконга или Сингапура, сохраняя потенциал для прироста капитала. Застройщики объединяют коворкинг-пространства, сады на крышах и цифровые консьерж-услуги для привлечения молодых профессионалов и экспатов, повышая заполняемость и стабилизируя доходность аренды около 8%. Многие региональные муниципалитеты теперь обуславливают разрешения на высоту зданий соблюдением зеленого строительства, стимулируя принятие энергоэффективных фасадов и систем умного дома, которые дополнительно дифференцируют вертикальные предложения.

Земельные стимулы, направленные на отдельно стоящее жилье, не остановили импульс высотных зданий. Правительственная льгота по НДС для единиц ниже 5 млрд рупий IDR снижает входные расходы и сокращает непроданные запасы. Интеграция расширений пригородных железных дорог в пригородные районы сокращает время поездок в CBD, делая средневысотные блоки жизнеспособными даже за пределами внешнего кольца Джакарты. В результате прогнозируется, что квартиры поднимут размер рынка недвижимости Индонезии для вертикального проживания на 4,90% ежегодно до 2030 года, постепенно перебалансируя сектор, долго доминируемый форматами на уровне земли.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По ценовой категории: политические попутные ветры продвигают доступное жилье

Среднерыночные жилища - с ценами от 500 млн до 2 млрд рупий IDR - захватили 46% долю размера рынка недвижимости Индонезии в 2024 году. Растущие доходы белых воротничков в сочетании с гибкими схемами первоначальных взносов от финтех-кредиторов поддерживают поглощение в этой категории. И наоборот, доступное жилье, ограниченное 166 млн рупий IDR на Яве и поднимающееся до 240 млн рупий IDR в Папуа, должно расти с CAGR 4,85%, поскольку фискальные стимулы продлеваются до декабря 2025 года. Покупатели пользуются 100% отменами НДС и освобождениями BPHTB, которые срезают эффективные затраты на приобретение до 13%, сокращая период накоплений, необходимый для домовладения[3]Sri Mulyani Indrawati, "Regulation No. 13/2025 on VAT Incentives for Housing," Ministry of Finance, kemenkeu.go.id.

Правила иностранных инвестиций, которые предписывают минимальные расходы 3 млрд рупий IDR для квартир и 5 млрд рупий IDR для земельных домов, естественно направляют зарубежных покупателей к более высоким уровням, оставляя массовый рынок в основном внутренним. Однако многомиллиардные долларовые обязательства Катара и ОАЭ по предприятиям социального жилья расширили каналы финансирования, позволив застройщикам масштабировать производственные циклы и обеспечивать оптовые скидки на материалы. Субсидируемые ипотеки с 5% фиксированными ставками и поддержкой первоначального взноса до 10 млн рупий IDR дополнительно сжимают входные барьеры. Вместе эти механизмы расширяют воронку покупателей впервые и закрепляют долгосрочное расширение рынка недвижимости Индонезии.

По бизнес-модели: аренда командует импульсом среди изменяющихся образов жизни

Сделки продажи составили 85% сделок в 2024 году, подчеркивая культуру собственности Индонезии и роль недвижимости как хеджа против инфляции. Тем не менее прогнозируется, что сегмент аренды будет продвигаться с CAGR 4,99% до 2030 года, поскольку городская мобильность увеличивается и корпоративные арендаторы расширяют штат. Средняя валовая доходность в Южной Джакарте колеблется около 8%, заманивая инвесторов в форматы покупки для сдачи в аренду. Правительственная виза Second-Home позволяет иностранцам проживать десять лет с доказательством банковских депозитов в 128 000 долларов США, поощряя экспатов подписывать более длительные договоры аренды и стабилизируя заполняемость для обслуживаемых квартир.

Институциональные платформы возникают для профессионализации операций по лизингу, предлагая централизованное обслуживание, цифровые платежные порталы и комплексное страхование. Эти эффективности поднимают чистую доходность путем сокращения операционных расходов. Бренды совместного проживания также масштабируются, ориентируясь на цифровых кочевников и молодых профессионалов, которые ценят гибкие условия больше квадратных метров. По мере сохранения удаленной работы меньшие второстепенные города, такие как Батам и Макассар, переживают всплеск в меблированных арендах, расширяя спрос за пределы традиционных горячих точек и увеличивая рынок недвижимости Индонезии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По способу продажи: первичные запуски ускоряются на налоговых льготах

Вторичные транзакции сохранили 62% долю в 2024 году, выиграв от установленной инфраструктуры и воспринимаемой ценовой определенности. Тем не менее ожидается, что первичные запуски будут расти с CAGR 4,95%, поскольку застройщики ускоряют строительство, чтобы квалифицироваться для временных освобождений от НДС. Новостроечная единица по цене 500 млн рупий IDR пользуется потенциальной экономией НДС в 71,4 млн рупий IDR, убедительный маркетинговый крючок, который сокращает циклы продаж. Банки и финтех-кредиторы предварительно утверждают квоты покупателей для выбранных проектов, обеспечивая безналичные бронирования во время запускных мероприятий.

Застройщики предварительно загружают удобства - школы, клиники и автобусные услуги - чтобы обеспечить заселение быстро и выполнить правительственные вехи для распределения социального жилья. Готовые запасы по программе субсидий KPR превысили 8 400 единиц между октябрем 2024 года и январем 2025 года, демонстрируя возобновленный фокус на немедленной передаче. Это ускорение в завершениях прогнозируется поднять размер рынка недвижимости Индонезии для новопостроенных домов почти на 5% ежегодно, постепенно приближая нацию к ее целям по отставанию в жилье.

Географический анализ

Ява оставалась основным двигателем роста с 38% доли рынка недвижимости Индонезии в 2024 году, поддерживаемая зрелыми транспортными связями и непрерывным притоком сельских мигрантов. Завершенная платная дорога Чимангис-Чибитунг интегрирует сеть внешнего кольца, сокращая время грузоперевозок и толкая жилую экспансию в спутниковые районы. Тем не менее хроническое наводнение вдоль северного побережья Джакарты вызывает ежегодные экономические потери в 2 трлн рупий IDR, побуждая планировщиков направлять новые проекты вглубь территории. Принятие Явой жилья, связанного с железной дорогой, возглавляемое MRT Джакарта, иллюстрирует, как инфраструктура формирует распределение капитала на рынке недвижимости Индонезии.

CAGR Калимантана 5,04% до 2030 года закреплен строительством столицы Нусантара, которое мобилизовало 51,35 трлн рупий IDR инвестиций Этапа 1 и вызвало всплеск региональных продаж цемента на 18,8%. Правительственные цели призывают к 500 000 жителей к 2024 году, создавая немедленную потребность в жилье, офисах и гражданских объектах. Разделение финансирования - 53,5% государственных фондов и 46,5% частных партнерств - снижает риски крупных участков и успокаивает кредиторов. Ранние участники обеспечивают длительные земельные сроки, позиционируя себя для сложных доходов, поскольку поддерживающие аэропорты, порты и сети возобновляемой энергии вводятся в эксплуатацию.

Суматра и восточные острова выигрывают от плана RPJMN 2025-2029, приоритизирующего порты, специальные экономические зоны и туристические кластеры. Цифровой парк Нонгса в Батаме нацелен на инвестиции в 39,9 трлн рупий IDR на 166 гектарах, катализируя спрос на проекты смешанного использования и высококлассные логистические пространства. Парк Равновесия Центрпойнт в Макассаре площадью 150 гектаров сигнализирует о подобных амбициях, вводя структурированное городское планирование в город, исторически полагающийся на органическое расползание. Эти разработки диверсифицируют рынок недвижимости Индонезии, распределяя возможности за пределы Явы и встраивая устойчивость против локализованных потрясений.

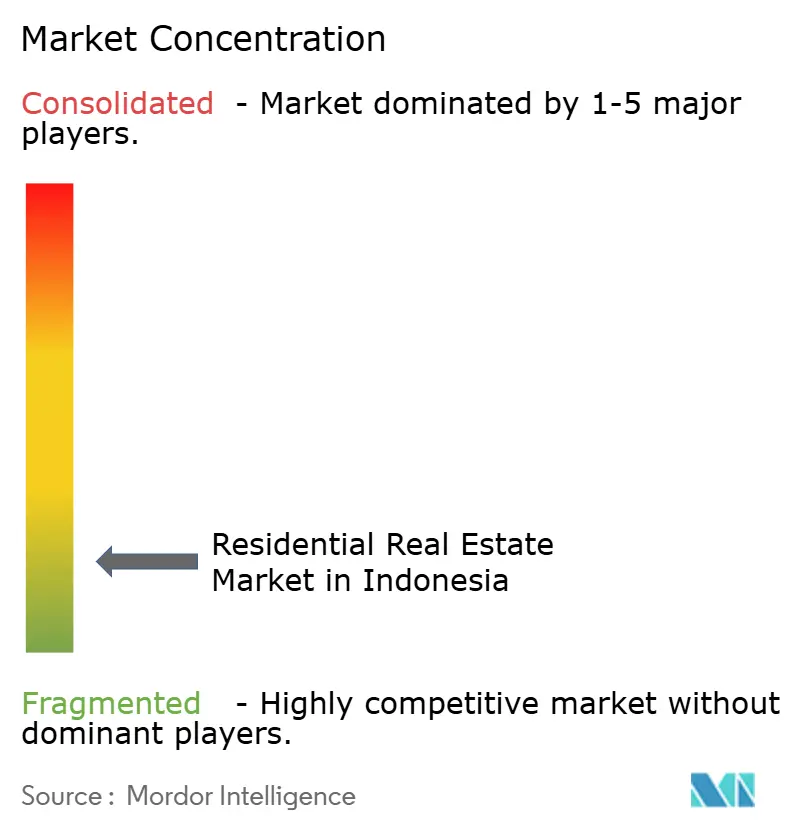

Конкурентная среда

Конкуренция на рынке недвижимости Индонезии умеренная, с крупными брендовыми застройщиками, такими как Ciputra Development, Sinar Mas Land и Agung Podomoro Land, использующими поселковые пайплайны, которые простираются от Явы до Калимантана. Их балансы и земельные банки позволяют поэтапные выпуски, соответствующие макро условиям, сглаживая выручку. Застройщики среднего уровня концентрируются на нишевых играх - роскошные курорты на Бали или промышленное жилье в Караване - где местные знания компенсируют недостатки масштаба. Стратегические альянсы между государственными фирмами и частными операторами в транзитно-ориентированных проектах иллюстрируют тенденцию к разделению рисков и интегрированному управлению активами.

Технология становится разделителем. Застройщики, внедряющие информационное моделирование зданий и системы прецизионных блокирующих кирпичей, сообщают о сокращении времени строительства на 20%, преимущество при погоне за правительственными стимулами, связанными с вехами поставки. Иностранный капитал все больше приветствуется, что подчеркивается обязательствами Катара и ОАЭ по движению социального жилья. Эти инвесторы ищут совместные предприятия, которые объединяют земельные владения с проверенной исполнительной способностью, вливая свежую ликвидность в рынок недвижимости Индонезии.

Регулятивное соответствие одинаково ключево. Фирмы, которые вплетают доступные единичные соотношения, сертификации устойчивого строительства и требования местной занятости в проекты, обеспечивают более быстрые разрешения и налоговые льготы. И наоборот, проекты, которые обходят зонирующие ограничения, такие как ранние этапы рекультивации PIK-2, сталкиваются с отпором сообщества и потенциальными штрафами. Конкурентное преимущество поэтому зависит от балансирования коммерческой доходности с соблюдением политики, динамика, которая, вероятно, усилится, поскольку власти мониторят экологическую, социальную и корпоративную производительность на рынке недвижимости Индонезии.

Лидеры отрасли жилой недвижимости Индонезии

-

Agung Podomoro Land

-

Lippo Homes

-

Sinar Mas Land

-

Ciputra Group

-

Duta Anggada Realty

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Февраль 2025: Министерство финансов Индонезии продлило полные отмены НДС на дома ценой до 5 млрд рупий IDR до июня 2025 года, с последующим 50% покрытием до декабря 2025 года.

- Январь 2025: Президентский указ отменил BPHTB, сборы за разрешения на строительство и упростил оформление прав собственности для субсидируемых единиц, сократив окна одобрения до четырех часов

- Январь 2025: Катар и ОАЭ обязались предоставить многомиллиардное долларовое финансирование для строительства до семи миллионов индонезийских домов, нацелившись на стоимость единицы 16 000-20 000 долларов США.

- Январь 2025: Управление столицы Нусантара начало работы Этапа 2, поддерживая импульс строительства новой столицы.

Объем отчета по рынку жилой недвижимости Индонезии

Этот отчет нацелен предоставить детальный анализ индонезийского рынка жилой недвижимости. Он фокусируется на динамике рынка, технологических тенденциях, аналитике, правительственных инициативах, принятых в секторе жилой недвижимости, и влиянии COVID-19 на рынок. Также он анализирует ключевых игроков, присутствующих на рынке, и конкурентную среду на индонезийском рынке жилой недвижимости. Рынок жилой недвижимости в Индонезии сегментирован по типу (кондоминиумы и квартиры, виллы и земельные дома), ключевым городам (Джакарта, Большая Сурабая, Семаранг и остальная Индонезия). Отчет предлагает размер рынка и прогнозы для рынка жилой недвижимости Индонезии в стоимостном выражении (млрд долларов США) для всех вышеуказанных сегментов.

| Квартиры и кондоминиумы |

| Виллы и земельные дома |

| Доступное |

| Среднерыночное |

| Люксовое |

| Первичный (новостройка) |

| Вторичный (перепродажа существующего жилья) |

| Продажи |

| Аренда |

| Ява |

| Суматра |

| Калимантан |

| Сулавеси |

| Остальная Индонезия |

| По типу недвижимости | Квартиры и кондоминиумы |

| Виллы и земельные дома | |

| По ценовой категории | Доступное |

| Среднерыночное | |

| Люксовое | |

| По способу продажи | Первичный (новостройка) |

| Вторичный (перепродажа существующего жилья) | |

| По бизнес-модели | Продажи |

| Аренда | |

| По региону | Ява |

| Суматра | |

| Калимантан | |

| Сулавеси | |

| Остальная Индонезия |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка недвижимости Индонезии?

Размер рынка недвижимости Индонезии составляет 47,86 млрд долларов США в 2025 году и ожидается достигнет 51,82 млрд долларов США к 2030 году.

Какой регион растет быстрее всего в индонезийской недвижимости

Прогнозируется, что Калимантан будет расти с CAGR 5,04% до 2030 года, поддерживаемый проектом новой столицы Нусантара.

Как правительственные стимулы влияют на покупателей жилья?

Полные отмены НДС на дома до 5 млрд рупий IDR и устранение BPHTB сокращают затраты на покупку на двузначные проценты, ускоряя покупки первого жилья.

Почему аренда набирает популярность?

Растущая городская мобильность, спрос экспатов и профессиональные лизинговые платформы движут сегментом аренды с CAGR 4,99%.

Последнее обновление страницы: