Размер и доля рынка жилой недвижимости Европы

Анализ рынка жилой недвижимости Европы от Mordor Intelligence

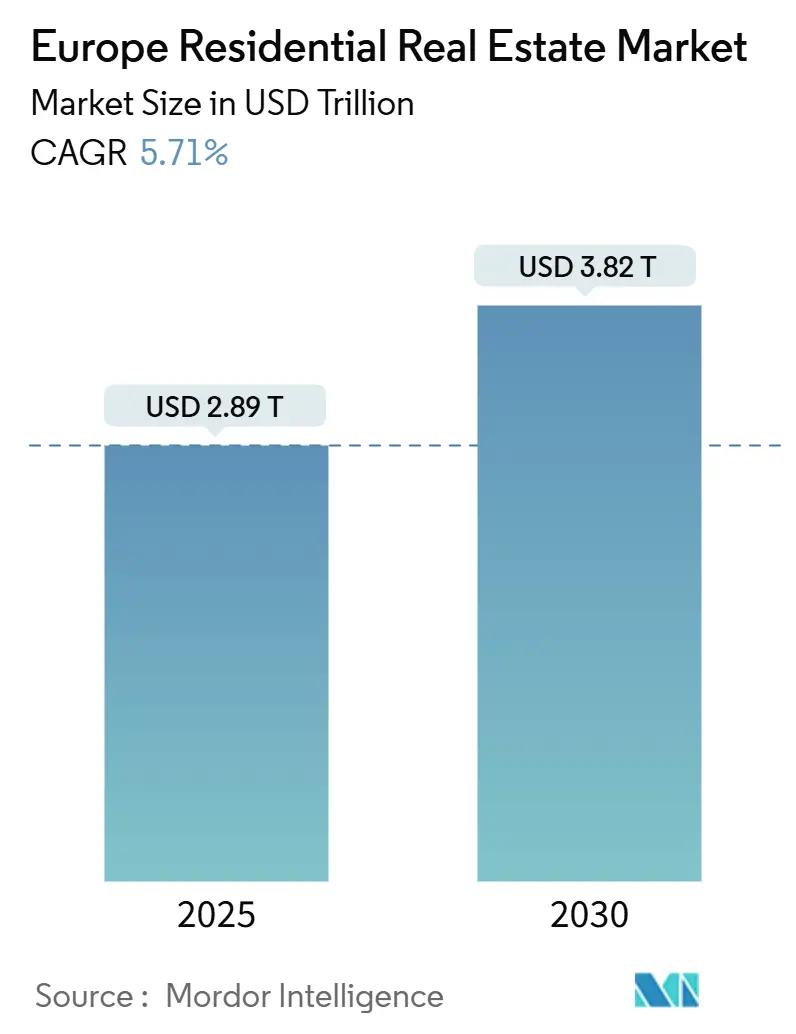

Размер рынка жилой недвижимости Европы оценивается в 2,89 трлн долларов США в 2025 году и прогнозируется к расширению до 3,82 трлн долларов США к 2030 году, что отражает CAGR 5,71%. Эта траектория иллюстрирует способность европейского рынка недвижимости адаптироваться к изменяющейся денежно-кредитной политике, более строгим энергетическим регуляциям и изменяющимся демографическим моделям. Спрос смещается к профессионально управляемым арендным платформам, поскольку институциональные инвесторы отдают приоритет предсказуемым денежным потокам, в то время как узкие места в предложении в крупных агломерациях поддерживают общую вакантность ниже 3% во многих ключевых городах. Обусловленные политикой мандаты на реконструкцию в рамках Зеленой сделки ЕС трансформируют строительные планы, а вторичные продажи продолжают доминировать, поскольку жилищный фонд Европы преимущественно старый. Программы виз для цифровых кочевников, рост домохозяйств из одного человека и подъем специально построенных арендных сообществ совместно поддерживают сбалансированный, но устойчивый путь расширения для европейского рынка недвижимости

Ключевые выводы отчета

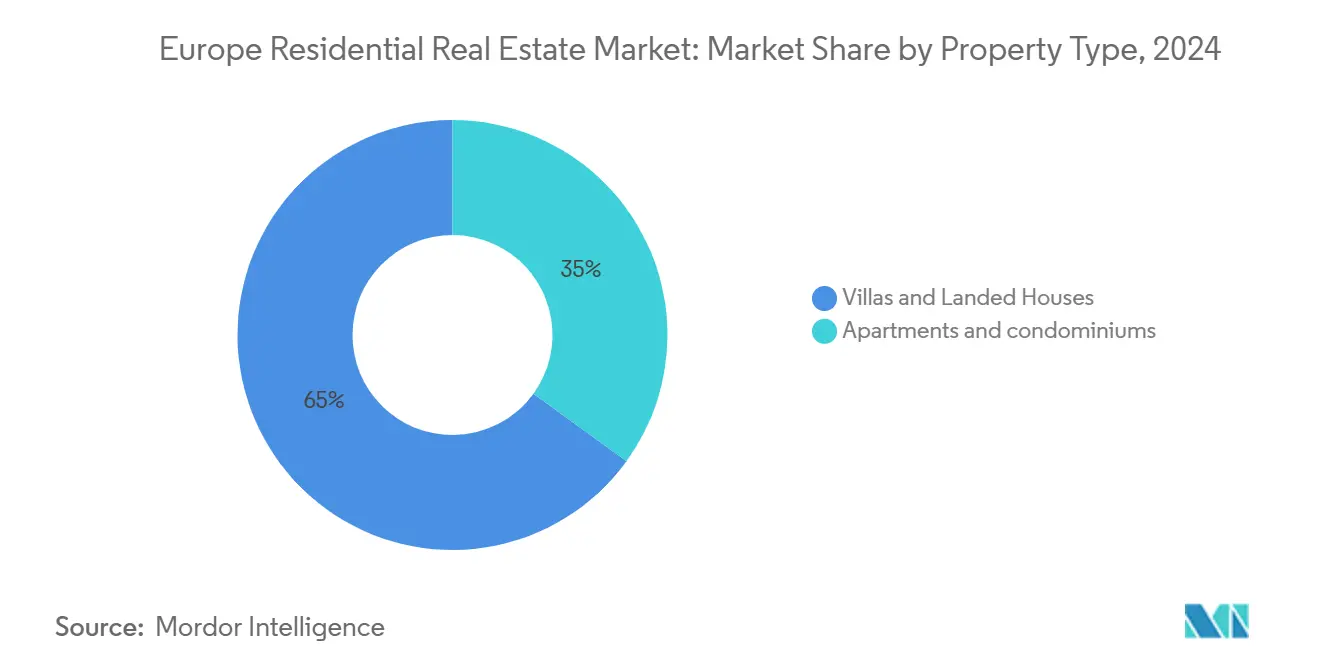

- По типу недвижимости, виллы и дома с земельными участками лидировали с 65% доли рынка жилой недвижимости Европы в 2024 году, в то время как квартиры и кондоминиумы прогнозируются к росту с CAGR 5,96% до 2030 года.

- По ценовому сегменту, средний сегмент составил 46% размера рынка жилой недвижимости Европы в 2024 году, тогда как доступный сегмент продвигается с CAGR 5,90% к 2030 году.

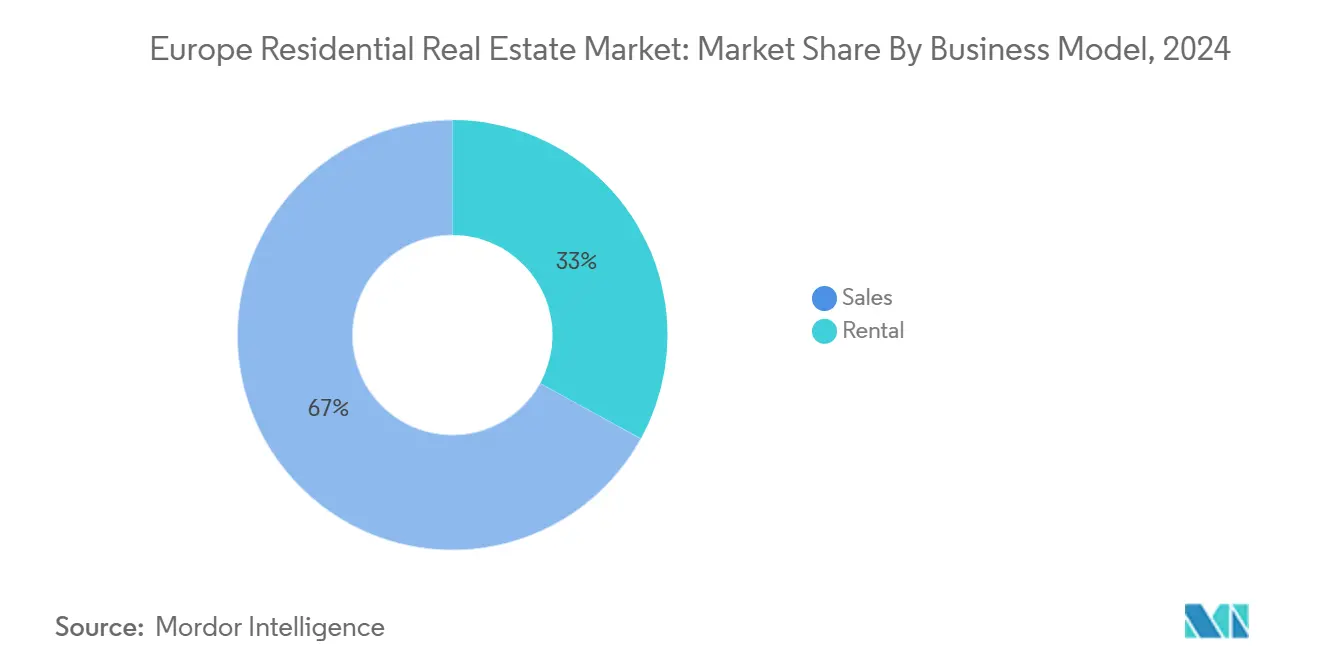

- По бизнес-модели, продажи доминировали с 67% рынка жилой недвижимости Европы в 2024 году, однако арендная модель фиксирует наивысший рост с CAGR 6,07% до 2030 года.

- По способу продажи, вторичные сделки захватили 90% доли размера рынка жилой недвижимости Европы в 2024 году; первичный рынок расширяется с CAGR 6,00% в течение прогнозируемого периода.

- По географии, Германия удерживала 22% доли рынка жилой недвижимости Европы в 2024 году, в то время как Нидерланды являются самой быстрорастущей страной с CAGR 6,14% к 2030 году.

Тренды и аналитика рынка жилой недвижимости Европы

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Стимулы Зеленой сделки ЕС для глубокой реконструкции | +1.2% | Германия, Франция, Нидерланды | Долгосрочный (≥ 4 лет) |

| Рост домохозяйств из одного человека | +0.9% | Городская Европа, особенно Германия, Великобритания, Франция | Среднесрочный (2-4 года) |

| Трансграничные притоки частного капитала в build-to-rent | +0.8% | Великобритания, Германия, Нидерланды | Среднесрочный (2-4 года) |

| Институциональный переход к специально построенной аренде | +0.7% | Северная и Центральная Европа | Среднесрочный (2-4 года) |

| Стареющее население, стимулирующее жилье для пожилых | +0.5% | Германия, Швеция, Дания, Норвегия | Долгосрочный (≥ 4 лет) |

| Принятие виз для цифровых кочевников | +0.4% | Испания, Португалия, Италия, Греция | Краткосрочный (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Всплеск трансграничных притоков частного капитала, нацеленных на европейские портфели Build-to-Rent

Трансграничный частный капитал утроил свои жилищные расходы за последнее десятилетие, поддерживая структурный поворот к крупномасштабным активам build-to-rent. Ликвидность от глобальных пенсионных и суверенных фондов разрывает традиционную связь заработной платы и цен, вливая капитал, более чувствительный к циклам процентных ставок, чем доходы домохозяйств. Великобритания вернула себе лидирующее место по трансграничным размещениям, при этом 84% опрошенных инвесторов планируют экспозицию после валютных корректировок. Стратегии build-to-rent теперь составляют 32% институциональных размещений в 'жилищном секторе', затмевая промышленную логистику. Стабильные денежные потоки, индексированные к инфляции арендные договоры и встроенный потенциал реконструкции делают эти портфели хеджем против волатильности офисного рынка. Результирующая глубина капитала поддерживает строительное финансирование, несмотря на более высокие затраты на финансирование, смягчая воздействие на европейский рынок недвижимости замедлений, вызванных ставками.

Стимулы Зеленой сделки ЕС ускоряют спрос на глубокую реконструкцию жилищного фонда

Пересмотренная Директива об энергетических характеристиках зданий требует, чтобы весь жилищный фонд достиг как минимум класса E к 2030 году, направляя 85% жилых помещений, построенных до 2000 года, в планы реновации[1]European Commission, "Energy Performance of Buildings Directive (Recast)," European Commission, ec.europa.eu. Государства-члены должны выдавать 'паспорта реновации', координировать консультационные центры одного окна и поэтапно отказаться от котлов на ископаемом топливе к 2035 году. Цели нулевых выбросов для новых строений после 2028 года создают двойной всплеск спроса: модернизация унаследованных активов и поставка энергоположительных разработок. Политика вносит разрыв в финансировании в 86 млрд евро на 2025-2027 годы, который кредиторы заполняют через ипотечные кредиты, привязанные к устойчивости, и зеленые облигации. Недвижимость с рейтингом A или B теперь торгуется с премиями до 12% в основных городах, стимулируя арендодателей ускорять графики капитальных расходов. Для европейского рынка недвижимости директива закрепляет долгосрочные денежные потоки реконструкции и вознаграждает дальновидных владельцев повышением стоимости.

Рост домохозяйств из одного человека стимулирует поглощение многоквартирных домов в городских центрах

Домохозяйства из одного человека превысили 35% от общего числа европейских домохозяйств в 2024 году, повышая спрос на компактные квартиры вблизи центров занятости. Vonovia зафиксировала органическое повышение арендной платы на 4,3% и коэффициент вакантности 2,1% по своему немецкому портфелю, подчеркивая темпы поглощения. Городские реформы зонирования отдают приоритет плотности, и разработчики теперь интегрируют коворкинг-зоны и общественные удобства для обслуживания гибридных рабочих стилей жизни. Объемы жилищных инвестиций выросли на 25% год к году, удвоив долю сектора в общих сделках с недвижимостью до 21%. Арендная плата за элитное жилье должна расти быстрее инфляции до 2029 года, отражая ограниченное предложение энергоэффективного городского фонда. Этот демографический поворот повышает релевантность многоквартирных активов в рамках европейского рынка недвижимости и усиливает переговорную силу индексации арендной платы.

Принятие виз для цифровых кочевников стимулирует покупки вторых домов в Южной Европе

Виза для цифровых кочевников в Испании стимулирует прогноз роста цен на жилье на 5,9% на 2025 год, при этом треть муниципалитетов ожидает двузначного роста. Проблемы доступности усиливаются, поскольку медианным домохозяйствам требуется 7,5 лет дохода для среднего дома, по сравнению с 7,2 годами в 2024 году. Португалия и Италия повторяют эту модель, поскольку высокооплачиваемые удаленные работники ищут места для образа жизни с надежными оптоволоконными сетями. Такие регионы, как Лиссабон и Валенсия, экспериментируют с ограничениями на краткосрочную аренду для защиты местных арендаторов. Явление направляет свежий капитал в прибрежный фонд и конверсии отелей в жилые помещения, добавляя гетерогенность региональному циклу европейского рынка недвижимости.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Повышение ставок ЕЦБ расширяет разрыв доступности ипотеки | -1.1% | По всей еврозоне | Краткосрочный (≤ 2 года) |

| Более строгие правила EPC увеличивают капитальные расходы арендодателей | -0.6% | По всему ЕС, старый фонд | Среднесрочный (2-4 года) |

| Стагнация заработной платы в Южной Европе ограничивает доступность для первых покупателей | -0.4% | Испания, Италия, Португалия, Греция | Среднесрочный (2-4 года) |

| Границы городского роста ограничивают предложение незастроенных земель | -0.3% | Основные столичные области | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Повышение ставок ЕЦБ расширяет разрыв доступности ипотеки

Резкий конец ультранизкого финансирования привел к пику средних французских ипотечных ставок на уровне 3,63% перед снижением до 2,75% к концу 2024 года, однако сделки все еще упали на 35,6% от уровней 2021 года. Анализ ЕЦБ классифицирует более 80% рынков жилья еврозоны как переоцененные, подвергая заемщиков рискам доходного стресса в случае возобновления роста ставок[2]European Central Bank, "Housing Market Developments in the Euro Area," European Central Bank, ecb.europa.eu. Норвежские переменные ипотеки находятся около 5,56%, ослабляя покупательную способность, несмотря на прогнозируемое снижение базовой ставки в 2025 году. Молодые покупатели сталкиваются с более строгими ограничениями по соотношению кредита к доходу и более короткими периодами амортизации, продлевая время, необходимое для накопления первоначальных взносов. Хотя предложение новостроек отстает, более жесткий кредит сдерживает спрос владельцев-жильцов европейского рынка недвижимости в краткосрочной перспективе.

Более строгие правила EPC увеличивают капитальные расходы арендодателей

Нежилые активы должны достичь класса F к 2027 году и класса E к 2030 году, в то время как жилые объекты следуют поэтапному пути к 2033 году[3]European Parliament, "Directive on Energy Performance of Buildings," European Parliament, europarl.europa.eu. Затраты на соблюдение требований растут: тройное остекление, установки тепловых насосов и фасадная изоляция часто превышают 450 евро за квадратный метр для зданий до 1970 года. Закон Австрии об арендном праве ограничивает возмещение реновации без согласия арендатора, задерживая модернизацию. Мелкие арендодатели выходят из бизнеса, продавая институциональным агрегаторам, способным к массовому финансированию программ реконструкции. Нехватка строительной рабочей силы усугубляет сроки, поскольку сектор уже работает практически на полную мощность. Эти обременения капитальными расходами сдерживают рост арендного фонда и давят на краткосрочную эластичность предложения европейского рынка недвижимости.

Сегментный анализ

По типу недвижимости: Квартиры ускоряют городскую уплотнение и устойчивость

Виллы и дома с земельными участками удерживали 65% доли рынка жилой недвижимости Европы в 2024 году, в то время как квартиры и кондоминиумы должны зафиксировать CAGR 5,96% до 2030 года. Институциональный интерес к масштабируемым многоквартирным активам концентрирует капитал и ускоряет строительные планы, в то время как деревянно-гибридные конструкции сокращают воплощенный углерод и сокращают время строительства.

Всплеск квартир усиливается ESG-привязанным кредитным ценообразованием, которое вознаграждает энергоэффективные конструкции, помогая спонсорам обеспечивать долг со спредами на 25-35 базисных пунктов более узкими, чем менее эффективный фонд. Виллы остаются привлекательными для семей, ищущих открытое пространство, и периферийные транспортные улучшения сохраняют спрос на отдельно стоящие единицы. Однако размер европейского рынка недвижимости, связанный с городскими квартирами, растет, поскольку демографические тенденции благоприятствуют компактной жизни и поскольку муниципалитеты открывают заброшенные промышленные участки для программ более высокой плотности.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По ценовому сегменту: Сегмент доступного жилья получает сильную политическую поддержку

Сделки среднего сегмента представляли 46% размера рынка жилой недвижимости Европы в 2024 году, однако доступный сегмент прогнозируется к расширению с CAGR 5,90% на основе государственно-частных партнерств и зонических стимулов. Правительства привлекают институциональные фонды через долгосрочные договоры аренды дохода, предлагая индексированную к инфляции арендную плату, обеспеченную агентствами социального жилья.

Предприятие Greystar и ABP Essential Housing стоимостью 420 млн евро иллюстрирует аппетит капитала к активам ниже рыночной арендной платы, обеспечивая доходность, которая сжимается лишь незначительно по сравнению с элитным рыночным фондом. Люкс остается устойчивым в ядрах глобальных городов, но захватывает небольшую объемную долю. Политическое давление в сторону доступности таким образом меняет состав планов и вводит социальные цели в европейский рынок недвижимости.

По бизнес-модели: Арендные платформы обеспечивают растущие институциональные потоки капитала

Продажи сохранили 67% долю в 2024 году на рынке жилой недвижимости Европы, однако арендная модель прогнозируется к росту с CAGR 6,07%, поскольку домохозяйства ценят гибкость и поскольку препятствия для первоначальных взносов растут. Операторы Build-to-Rent интегрируют IoT-датчики для предиктивного обслуживания, снижая операционные коэффициенты до около 25% валовой арендной платы.

Крупные разработчики, такие как Berkeley, поворачивают к аренде для диверсификации доходов и захвата пожизненной ценности клиентов. Эталонные данные показывают, что арендная плата европейского рынка недвижимости растет на 3,2% в год до 2029 года, превышая CPI и расширяя спред над доходностью с фиксированным доходом. Активность продаж остается закрепленной культурными предпочтениями, но масштабируемое управление аренды и предсказуемая доходность привлекают страховщиков и суверенные фонды, смещая центр тяжести рынка.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По способу продажи: Первичный рынок расширяется для облегчения дефицита предложения

Вторичные продажи способствовали 90% сделок в 2024 году, используя глубокий существующий фонд Европы и прозрачные реестры. Однако первичный рынок прогнозируется к продвижению с CAGR 6,00%, поскольку правительства нацеливаются на разрывы предложения и оптимизируют разрешительные процедуры. Вертикальные схемы смешанного использования закрепляют зоны регенерации, предлагая офисы, розничную торговлю и 2000+ жилых единиц в одной фазе планирования.

Разработчики используют деревянно-модульные системы для ускорения поставки, соответствуя высокопроизводительным энергетическим кодексам при снижении труда на участке. Схемы ипотечных гарантий для первых покупателей новостроек дополнительно стимулируют поглощение. Эта динамика постепенно перебалансирует запасы и усилит перспективный план в рамках европейского рынка недвижимости.

Географический анализ

Германия обеспечила 22% стоимости 2024 года, поддержанная скорректированной EBITDA Vonovia в размере 2,6 млрд евро за 2024 год и планом на 3000 новых единиц в 2025 году. Федеральные налоговые реформы, позволяющие более быструю амортизацию, улучшают доходность покупки-сдачи в аренду, а ограничения арендной платы в Берлине сдерживают волатильность.

Нидерланды, растущие с CAGR 6,14%, выигрывают от четкой политики пространственного планирования и институционального аппетита, символизируемого покупкой TPG Angelo Gordon 3000 арендных единиц за 695 млн евро. Правительственные цели предложения 900 000 домов к 2030 году и потолки повышения арендной платы ниже роста заработной платы поддерживают разожженный спрос.

Великобритания остается главным магнитом трансграничного капитала Европы, поскольку ослабление стерлинга увеличивает разницу в доходности по сравнению с основными активами США. Северные страны выступают как стабильные узлы роста; оборот Швеции в размере 138,5 млрд шведских крон в 2024 году и прогноз роста цен в Норвегии на 9,3-10% в 2025 году отражают благоприятные макроэкономические условия. Южная Европа фиксирует раздвоенную модель: Испания наслаждается прогнозируемым ростом на 5,9% в 2025 году на притоках цифровых кочевников, в то время как стагнация заработной платы сдерживает итальянское поглощение. Эта мозаика подчеркивает региональноспецифичные циклы европейского рынка недвижимости, но единообразный инвесторский нарратив вокруг ESG и демографической устойчивости.

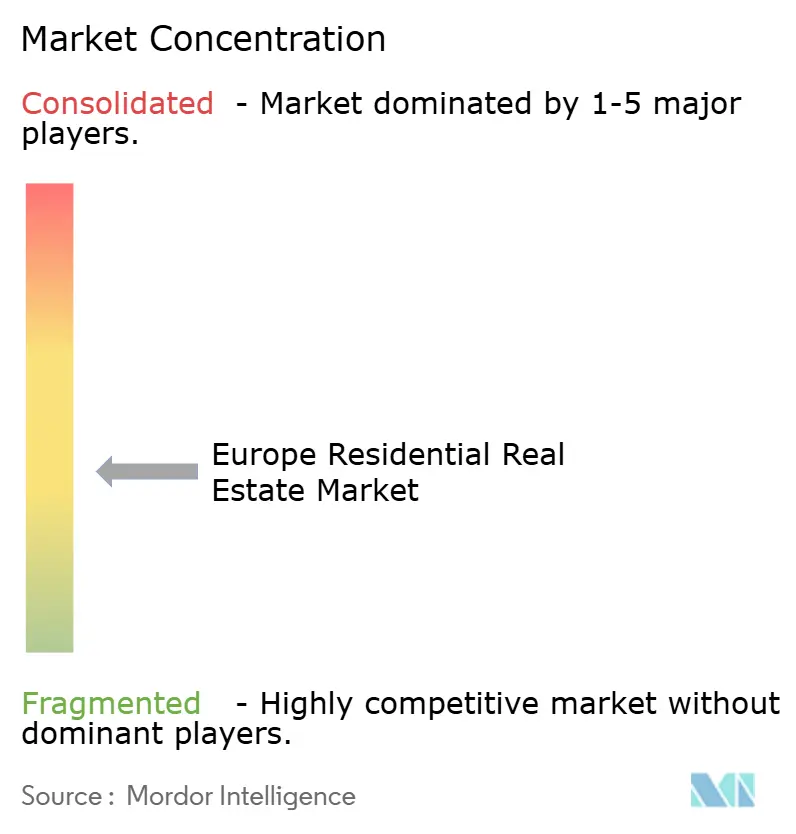

Конкурентный ландшафт

Европейский рынок жилой недвижимости умеренно конкурентен, с консолидацией, благоприятствующей более крупным, диверсифицированным платформам. Слияние Aedifica и Cofinimmo породило REIT, ориентированный на здравоохранение, с общеевропейским присутствием, усиливая его влияние с подрядчиками и кредиторами. Между тем, десятилетнее обязательство Blackstone в размере 500 млрд долларов США в Европе подчеркивает значительный аппетит к проблемным долгам, арендному жилью и логистике.

Операционная дифференциация теперь зависит от технологий и устойчивости. Партнерство Catella с Sopra Steria встраивает портфельную аналитику на базе ИИ в 12 странах, сокращая неправильное распределение капитальных расходов и улучшая обслуживание арендаторов. Vonovia выделяет 2 млрд евро к 2028 году для достижения нулевой углеродной интенсивности, усиливая свой статус лидера рынка и устанавливая ESG-эталоны, которым должны следовать коллеги.

Консолидация финансовых услуг также влияет на конкурентную динамику. Покупка BNP Paribas подразделения недвижимости AXA IM за 5,1 млрд евро добавляет 82 млрд евро активов под управлением и углубляет трансграничные сети размещения долга. Масштаб обеспечивает гибкость баланса для поглощения мандатов на реконструкцию и использования переоценки во вторичных городах. В целом, европейский рынок недвижимости благоприятствует хорошо капитализированным группам, способным сочетать соответствие ESG с технологически-enabled управлением активами.

Лидеры индустрии жилой недвижимости Европы

-

Vonovia SE

-

LEG Immobilien AG

-

Gecina SA

-

Covivio SA

-

Aroundtown SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: Aedifica и Cofinimmo договорились о слиянии, создавая крупнейший трест недвижимости Европы.

- Апрель 2025: EQT Real Estate закрыла сделку на 150 млн евро для разработки более 800 арендных домов в Стокгольме.

- Март 2025: Vonovia закончила 2024 год со скорректированной EBITDA 2,6 млрд евро и планирует 3000 новых единиц на 2025 год.

Охват отчета по рынку жилой недвижимости Европы

Недвижимость (земля и любые здания на ней), используемая для жилых целей, обычно называется жилой недвижимостью. Односемейные жилища являются наиболее распространенным типом жилой недвижимости.

Рынок жилой недвижимости в Европе сегментирован по типу (кондоминиумы и квартиры, виллы и дома с земельными участками) и странам (Германия, Великобритания, Франция и остальная Европа).

Отчет предлагает размеры рынка и прогнозы в стоимостном выражении (долл. США) для всех вышеуказанных сегментов.

| Квартиры и кондоминиумы |

| Виллы и дома с земельными участками |

| Доступное |

| Средний сегмент |

| Люкс |

| Первичный (новостройка) |

| Вторичный (перепродажа существующего жилья) |

| Продажи |

| Аренда |

| Германия |

| Великобритания |

| Франция |

| Испания |

| Италия |

| Нидерланды |

| Швеция |

| Дания |

| Норвегия |

| Остальная Европа |

| По типу недвижимости | Квартиры и кондоминиумы |

| Виллы и дома с земельными участками | |

| По ценовому сегменту | Доступное |

| Средний сегмент | |

| Люкс | |

| По способу продажи | Первичный (новостройка) |

| Вторичный (перепродажа существующего жилья) | |

| По бизнес-модели | Продажи |

| Аренда | |

| По странам | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Италия | |

| Нидерланды | |

| Швеция | |

| Дания | |

| Норвегия | |

| Остальная Европа |

Ключевые вопросы, освещенные в отчете

Какова текущая стоимость европейского рынка недвижимости?

Европейский рынок недвижимости оценивается в 2 899,2 млрд долларов США в 2025 году и прогнозируется к достижению 3 828,39 млрд долларов США к 2030 году.

Какой тип недвижимости растет быстрее всего в Европе?

Квартиры и кондоминиумы расширяются с CAGR 5,96% до 2030 года, превосходя другие типы недвижимости благодаря урбанизации и институциональному спросу на build-to-rent.

Почему Нидерланды являются самой быстрорастущей географией недвижимости?

Четкая жилищная политика, сильные институциональные притоки и крупные портфельные сделки, такие как приобретение TPG Angelo Gordon за 695 млн евро, поддерживают прогноз CAGR 6,14%.

Как энергетические правила ЕС влияют на арендодателей?

Директива об энергетических характеристиках зданий принуждает к дорогостоящим реконструкциям для достижения класса E или лучше, повышая потребности в капитальных расходах, но увеличивая стоимость соответствующих активов.

Последнее обновление страницы: