Размер и доля рынка жилой недвижимости Бразилии

Анализ рынка жилой недвижимости Бразилии от Mordor Intelligence

Размер рынка жилой недвижимости Бразилии составил 95,59 млрд долларов США в 2024 году и, по прогнозам, достигнет 135,52 млрд долларов США к 2030 году, что отражает CAGR в размере 5,99%. Спрос остается устойчивым даже несмотря на то, что Центральный банк удерживает ставку политики Selic на уровне 13,25% и сигнализирует о возможном повышении до 15% к середине 2025 года, поскольку программы субсидий, меры по уплотнению городской застройки и притоки иностранного капитала поддерживают движение сделок. Государственные расходы на жилье, включая 4,52 млрд долларов США, выделенных на расширенную инициативу Minha Casa Minha Vida (MCMV), укрепляют конвейеры новых домов и смягчают воздействие high mortgage coupons. Строительная активность на местах интенсивна: затраты на материалы и рабочую силу достигли 348 долларов США за м² в апреле 2025 года, однако строители смягчают давление на маржу с помощью модульных систем и соглашений о массовых закупках. Цифровые платформы ускоряют листинги, одобрение кредитов и закрытие сделок, расширяя доступ для молодых покупателей и арендодателей. Инвесторы обращаются к реальным активам для хеджирования инфляции, в то время как ESG-связанное финансирование направляет капитал в энергоэффективные проекты. Вместе эти силы позволяют рынку жилой недвижимости Бразилии расти в условиях волатильного монетарного цикла.[1]Alexandre Schneider, "Programa Requalifica Centro," Prefeitura de São Paulo, prefeitura.sp.gov.br

Ключевые выводы отчета

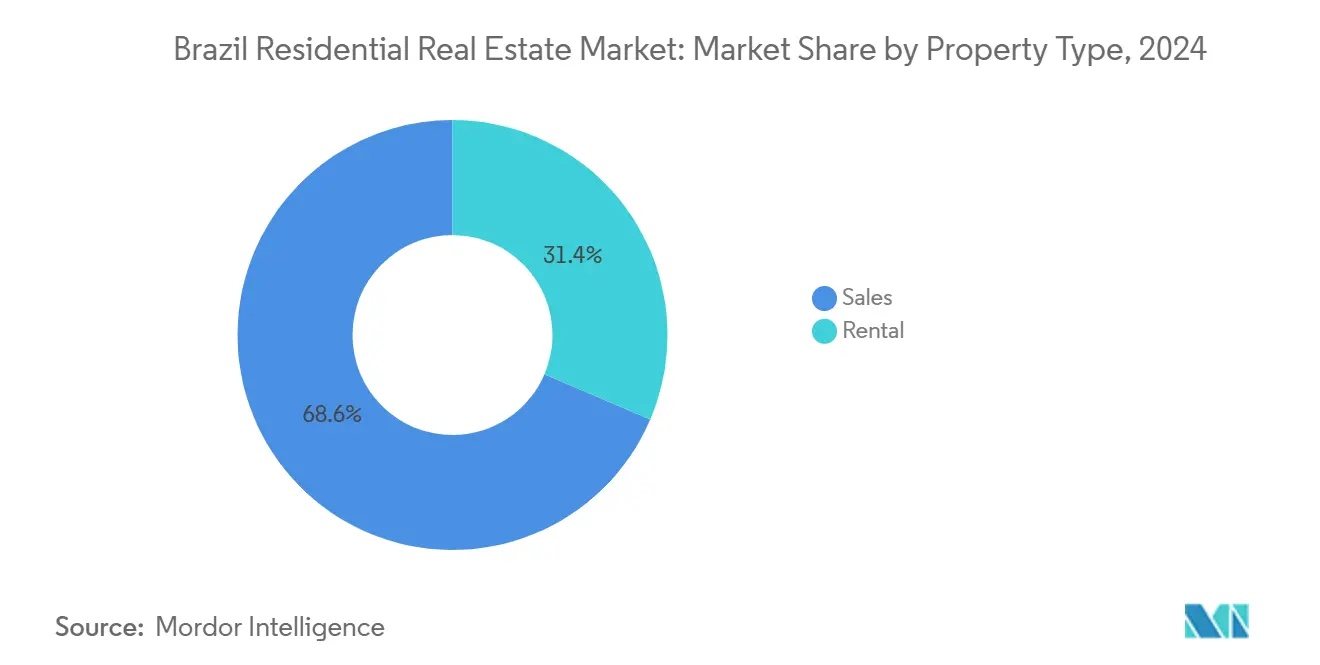

По бизнес-модели, сделки купли-продажи занимали 68,54% доли рынка жилой недвижимости Бразилии в 2024 году, а модель аренды растет со среднегодовым темпом роста 5,81% до 2030 года.

По типу недвижимости, виллы и дома на земле доминировали с 77,9% размера рынка жилой недвижимости Бразилии (модель продаж) в 2024 году, в то время как квартиры и кондоминиумы регистрируют самый быстрый рост на уровне 7,33% CAGR до 2030 года.

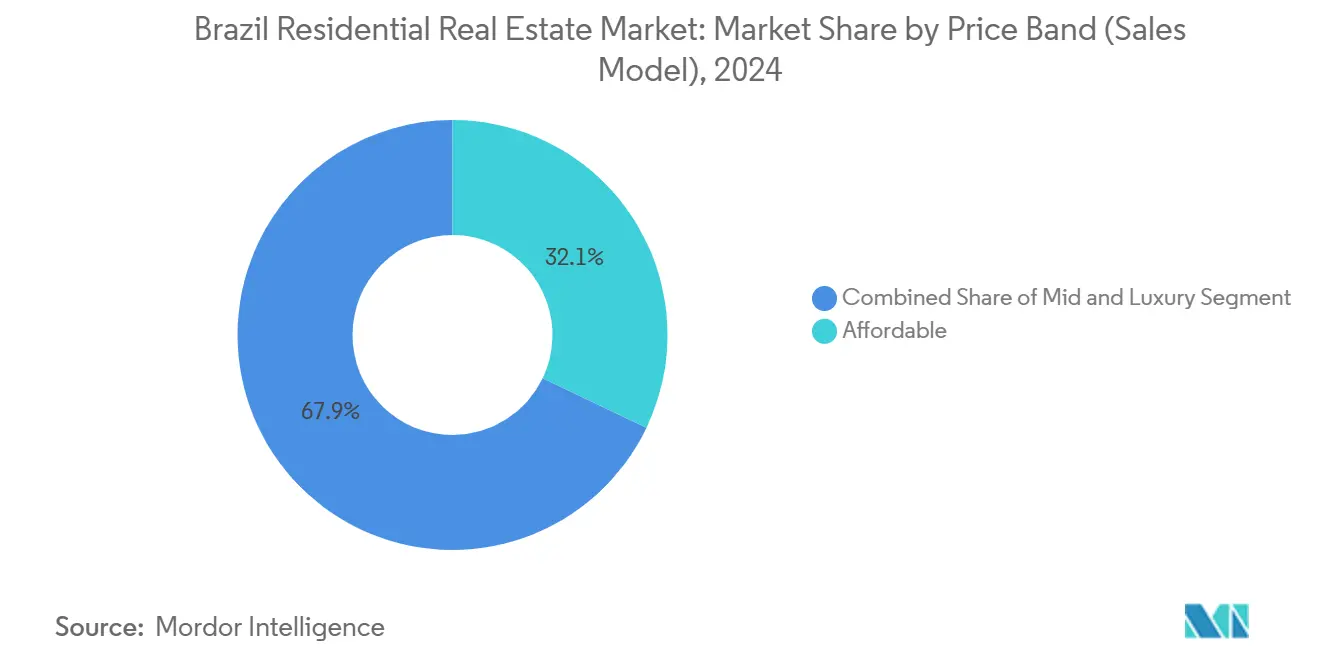

По ценовому сегменту, объекты среднего рынка захватили 49,1% доли размера рынка жилой недвижимости Бразилии (модель продаж) в 2024 году; люкс прогнозируется расти со среднегодовым темпом роста 7,38% до 2030 года.

По способу продажи, вторичные перепродажи командовали 65,0% размера рынка жилой недвижимости Бразилии (модель продаж) в 2024 году, тогда как первичные новостройки развиваются со среднегодовым темпом роста 7,10% до 2030 года.

По ключевой географии, остальная часть Бразилии внесла 50,7% в рынок жилой недвижимости Бразилии (модель продаж) в 2024 году, а Рио-де-Жанейро демонстрирует самый сильный прогнозируемый CAGR на уровне 6,90% до 2030 года.

Тенденции и аналитика рынка жилой недвижимости Бразилии

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Ускоренные ипотечные субсидии в рамках Minha Casa, Minha Vida | +1.2% | По всей стране; сильнее всего в Сан-Паулу, Рио-де-Жанейро, Минас-Жерайс | Средний срок (2-4 года) |

| Снижение ставки Selic, повышающее доступность ипотеки | +0.8% | Городские центры по всей стране | Короткий срок (≤ 2 лет) |

| Реформа городского зонирования, обеспечивающая вертикальное уплотнение | +0.6% | Сан-Паулу, Рио-де-Жанейро, Бразилиа | Долгий срок (≥ 4 лет) |

| Цифровые брокерские и iBuyer платформы | +0.4% | Основные metropolitan areas | Средний срок (2-4 года) |

| ESG-связанные стимулы зеленого финансирования | +0.3% | Раннее внедрение в Сан-Паулу и Рио-де-Жанейро | Долгий срок (≥ 4 лет) |

| Иностранный капитал, ищущий доходность от аренды с защитой от инфляции | +0.2% | Первичные прибрежные рынки | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Ускоренные ипотечные субсидии в рамках Minha Casa, Minha Vida

Faixa 4 теперь поддерживает семьи, зарабатывающие 1 720-2 400 долларов США в месяц, поднимая потолок кредитования до 100 000 долларов США и покрывая до половины финансируемой суммы. Правительство выделило 4,7 млрд долларов США на 2025 год, с 852 000 единиц в стадии строительства и целью в 2 миллиона единиц к 2026 году. Спрос на цемент вырос на 5,9% в годовом исчислении в Q1 2025 года, поскольку строители наращивали активность. Рынок жилой недвижимости Бразилии получает прямую выгоду, поскольку субсидии защищают покупателей от высоких процентных ставок. Своевременные municipal approvals, однако, жизненно важны для преобразования бюджетных ассигнований в поставленные дома.

Снижение ставки Selic, повышающее доступность ипотеки

Политики первоначально сигнализировали о смягчении, однако устойчивая инфляция подтолкнула Selic к 13,25% и может достичь 15% к концу 2025 года. Тем не менее, каждое снижение на 25 базисных пунктов, которое в конечном итоге произойдет, может разблокировать дополнительные 20 000 ипотечных кредитов, особенно в metropolitan hubs. Банки остаются осторожными после просрочек 2022 года, но субсидированные кредитные линии помогают поддерживать объемы выдачи. Если headline inflation снизится, постепенное облегчение ставок усилит спрос, укрепляя восходящую траекторию рынка жилой недвижимости Бразилии.

Реформа городского зонирования, обеспечивающая вертикальное уплотнение

Программа Requalifica Centro в Сан-Паулу отменяет налог на недвижимость на три года для реконструкции центра города, в то время как ее сбор OODC захватывает прирост стоимости земли для финансирования транспортных улучшений. Аналогичные меры в Рио-де-Жанейро и Бразилиа поощряют высотные проекты рядом с станциями метро, сокращая время поездок на работу и повышая использование участков. В долгосрочной перспективе эти правила расширят предложение в центральных районах, стабилизируя цены и поддерживая конвейер роста рынка жилой недвижимости Бразилии.

Цифровые брокерские и iBuyer платформы, снижающие трение транзакций

Более 955 PropTech стартапов теперь работают по всей стране. Loft достиг безубыточности и приобретает региональные агентства, чтобы объединить брокерские, кредитные и правовые услуги. Одобрение COFECI в январе 2025 года блокчейн контрактов прокладывает путь для мгновенной токенизации недвижимости. Более быстрые закрытия сделок и более низкие сборы повышают ликвидность, привлекая millennial buyers и landlords на рынок жилой недвижимости Бразилии.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Инфляция затрат на строительные материалы | -0.9% | По всей стране; острее всего в Сан-Паулу и Рио-де-Жанейро | Короткий срок (≤ 2 лет) |

| Задержки муниципального лицензирования | -0.6% | Крупные metropолies такие как Сан-Паулу, Рио-де-Жанейро, Белу-Оризонти | Средний срок (2-4 года) |

| Ужесточенные банковские кредитные стандарты | -0.5% | Городские финансовые центры | Средний срок (2-4 года) |

| Высокое воздействие риска бедствий | -0.3% | Прибрежные и подверженные наводнениям регионы | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Инфляция затрат на строительные материалы, давящая на маржу застройщиков

INCC-M вырос на 8,8% в годовом исчислении к августу 2024 года; материалы и рабочая сила теперь стоят 208,69 и 153,36 долларов США за м² соответственно. Меньшие строители испытывают трудности с переговорами о bulk rates, что побуждает к консолидации. Техники prefabrication предлагают частичное облегчение, но требуют первоначального капитала и квалифицированной рабочей силы. Повышенные затраты сжимают прибыль, замедляя одобрение проектов и умеряя краткосрочный рост рынка жилой недвижимости Бразилии.

Задержки муниципального лицензирования, увеличивающие сроки реализации проектов

Несмотря на общенациональный электронный реестр, сроки одобрения все еще варьируются от трех до 18 месяцев. Сан-Паулу и Рио-де-Жанейро сталкиваются с очередными задержками, связанными с нехваткой персонала и строгими environmental reviews. Продленные holding costs отпугивают новые запуски и смещают фокус на города с более быстрым разрешением, фрагментируя предложение по рынку жилой недвижимости Бразилии.

Сегментный анализ

По бизнес-модели: Сделки купли-продажи сохраняют первенство

Продажи занимали 68,54% рынка жилой недвижимости Бразилии в 2024 году, подтверждая культурный приоритет, отданный владению. Субсидии в рамках MCMV снижают препятствия по equity покупателей, а выводы FGTS финансируют down payments. Mortgage REIT каналы углубляют ликвидность, поддерживая 6,54% CAGR для сегмента до 2030 года. Аренда, при 31,46%, получает выгоду от urban migration и lifestyle flexibility; доходность 2,7-5,4% привлекает institutional landlords.[2]Ronaldo Cagiano, "Índice de Preços de Imóveis Residenciais 1T 2025," Câmara Brasileira da Indústria da Construção, cbic.org.br

Рост аренды перестраивает project mix: build-to-rent towers появляются в районе Пиньейрус в Сан-Паулу, а регулирование краткосрочной аренды в Рио ужесточает предложение, поднимая тарифы. По мере того как ESG mandates требуют энергоэффективных реконструкций, landlords выделяют capex на smart-metering и солнечные батареи, улучшая удержание арендаторов и стоимость активов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу недвижимости (модель продаж): Виллы доминируют, но квартиры ускоряются

Виллы и дома на земле представляли 77,9% сделок 2024 года, отражая исторические нормы земельной собственности и доступность suburban land. Сегмент получает выгоду от улучшений автодорог, которые делают ежедневные поездки на работу feasible из outer rings. Квартиры, хотя всего 22,1%, развиваются со среднегодовым темпом роста 7,33%, движимые luxury towers высотой, такими как 219-метровый Alto das Nações. Density bonuses в рамках urban master plans делают vertical builds финансово привлекательными, а меньшие unit footprints удерживают ticket prices в пределах subsidy thresholds. Размер рынка жилой недвижимости Бразилии для квартир поэтому будет быстро расширяться, даже несмотря на то что виллы остаются статистическим большинством.

Регуляторы одобряют большие balcony ratios для улучшения livability в compact footprints, а prefab façades сокращают erection times. Виллы сталкиваются с более жестким зонированием из-за environmental impact, подталкивая некоторых покупателей к gated vertical communities с shared green areas.

По ценовому сегменту (модель продаж): Средний рынок лидирует, люкс ускоряется

Дома среднего рынка составили 49,1% стоимости продаж в 2024 году, опираясь на стабильный рост заработной платы среднего класса и eligibility для субсидий. Доступные единицы расширяются через Faixa 1-3 tranches MCMV, хотя bureaucratic bottlenecks ограничивают темп выпуска. Люкс-всего single-digit share-показывает самый быстрый подъем на уровне 7,38% CAGR: слабый реал дисконтирует USD entry prices, а wealth preservation motives движут cash purchases waterfront penthouses.

Иностранные покупатели из Европы и Ближнего Востока выстраиваются в очередь за off-plan buys в Ипанеме, часто предоплачивая 40% депозиты для hedge currency swings. Между тем, ESG-certified luxury projects командуют 10% премией, стимулируя разработчиков добиваться Leadership in Energy and Environmental Design credentials.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По способу продажи (модель продаж): Первичный рынок завоевывает позиции

Вторичные перепродажи все еще представляют 65,0% сделок 2024 года, потому что established neighborhoods предлагают schooling и transit advantages. Тем не менее продажи первичного рынка растут со среднегодовым темпом роста 7,10%, движимые pre-approved MCMV mortgages и tax-free green bonds, которые снижают funding costs. New-builds позволяют open-plan features и smart-home wiring, которые appeal to digital-native buyers.

Застройщики hedge approval delays, банкуя землю в нескольких муниципалитетах; MRV, например, сократит paid land inventory на 269 миллионов долларов США, чтобы освободить наличность для construction draws. Financiers syndicate club deals для финансирования multi-phase master-planned communities, повышая delivery certainty.

Географический анализ

Остальная часть Бразилии командовала 50,7% transaction value в 2024 году, показывая, что спрос больше не ограничен handful of metros. Правительственные road и fiber-optic roll-outs привлекают manufacturing в interior states, порождая новые middle-income housing clusters. Municipal development scores улучшились в 52,7% бразильских городов в 2023 году, расширяя geographic footprint рынка жилой недвижимости Бразилии

Сан-Паулу остается single largest urban node, движимый finance и technology employers. Город соединяет density bonuses с tax holiday Requalifica Centro, конвертируя derelict office blocks в mixed-income lofts. Средние resale prices выросли на 5,1% в 2024 году, и top-tier condos превышают 4 000 долларов США за м², однако metro толкает 30% нового предложения в affordable brackets для balance pipeline.

Рио-де-Жанейро является fastest-growing major city со среднегодовым темпом роста 6,90%. Tourism rebound и port-area revitalization подстегивают спрос на short-let apartments. Planned light-rail extensions разблокировают sites в North Zone, а foreign investors нацеливаются на Copacabana refurbishments ahead международных спортивных событий. Airbnb regulations ужесточаются в 2026 году, но capital-gains prospects компенсируют yield compression. [3] Maria Claudia da Silva, "Boletim Estatístico de Crédito Imobiliário 1T 2025," Associação Brasileira das Entidades de Crédito Imobiliário e Poupança, abecip.org.br

Steady clip Бразилиа зависит от federal payroll stability: 448 000 civil servants питают predictable absorption как mid-market condos, так и suburban villas. Planned satellite cities в рамках PDOT urban plan выделяют mixed-use zoning для 80 000 новых домов, harmonizing growth с traffic-flow targets. ESG incentives поощряют rooftop solar, снижая operating costs для government rent allowances.

Конкурентная среда

Конкуренция на рынке жилой недвижимости Бразилии умеренная, но растущее tech adoption перестраивает hierarchies. MRV использует scale для переговоров о bulk cement discounts, хотя обрезает inventory для release cash. Cyrela eyes larger ticket sizes в core Сан-Паулу, толкая gross margins выше 34%. Direcional фокусируется на North и Northeast cities, matching subsidy brackets с local wage levels.

PropTechs вводят digital speed. Loft достиг breakeven и теперь приобретает regional brokers для складывания в title-insurance sales. COFECI regulation tokenized deeds позволяет стартапам fractionalize assets; первая биржа идет live в 2025 году с 76 properties, 70% residential. Legacy brokers реагируют, предлагая hybrid online-offline services.

Capital-market vehicles расширяются. REIT universe превышает 500 funds; mortgage REITs составляют 40% от 32,31 млрд долларов США net assets. Pátria's acquisition spree поднимает assets under management до 4,4 млрд долларов США, встречая asset-size threshold для выигрыша pension-fund mandates. ESG bond buyers предпочитают разработчиков с verified carbon-tracking dashboards, давая early adopters более дешевый debt.

Лидеры отрасли жилой недвижимости Бразилии

-

MRV Engenharia e Participações S.A.

-

Cyrela Brazil Realty S.A.

-

Direcional Engenharia S.A.

-

Construtora Tenda S.A.

-

Even Construtora e Incorporação S.A.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки отрасли

- Июнь 2025 года: QuintoAndar оштрафована на 112 000 долларов США Procon-SP за abusive practices, усиливая scrutiny online brokerages.

- Май 2025 года: Cyrela сигнализирует о larger launches в 2025 году после favorable pre-sales.

- Апрель 2025 года: Правительство выпускает ordinance, добавляющую Faixa 4 в MCMV, направляющую 3 млрд долларов США из Social Fund.

- Апрель 2025 года: MRV&Co планирует сократить paid land inventory на 280 миллионов долларов США к 2029 году для protect margins.

Объем отчета по рынку жилой недвижимости Бразилии

Жилая недвижимость широко определяется как real property (земля и любые здания на ней), используемая для residential purposes, наиболее распространенным примером являются single-family homes. Жилая недвижимость - это область, развитая для people to live in. Как определено местными zoning ordinances, жилая недвижимость не может использоваться для commercial или industrial purposes.

Рынок жилой недвижимости в Бразилии сегментирован по типу (виллы и дома на земле и квартиры и кондоминиумы). Отчет предлагает размеры рынка и прогнозы в стоимостном выражении (долл. США) для всех вышеуказанных сегментов.

Ключевые вопросы, отвеченные в отчете

Каков размер рынка жилой недвижимости Бразилии в 2025 году?

Рынок жилой недвижимости Бразилии оценивается в 101,07 млрд долларов США в 2025 году и прогнозируется достичь 135,54 млрд долларов США к 2030 году.

Какая бизнес-модель лидирует в жилищных транзакциях?

Продажи удерживают 68,54% от общей стоимости, отражая сильную культуру собственности и поддержку субсидий

Насколько быстро растет сегмент доступного жилья?

Доступные единицы, поддерживаемые программой Minha Casa, Minha Vida, прогнозируются расшириться со среднегодовым темпом роста 5,57% до 2030 года.

Какой тип недвижимости растет быстрее всего?

Квартиры и кондоминиумы расширяются со среднегодовым темпом роста 7,33%, поскольку города поощряют vertical builds.

Почему жилье класса люкс ускоряется?

Валютная слабость и иностранный капитал, ищущий inflation hedges, толкают рост люкс к среднегодовому темпу роста 7,38%.

Какой город показывает самый высокий прогнозируемый рост?

Рио-де-Жанейро лидирует среди major metros со среднегодовым темпом роста 6,90% до 2030 года, поддерживаемый туризмом и infrastructure upgrades.

Последнее обновление страницы:

.webp)