| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

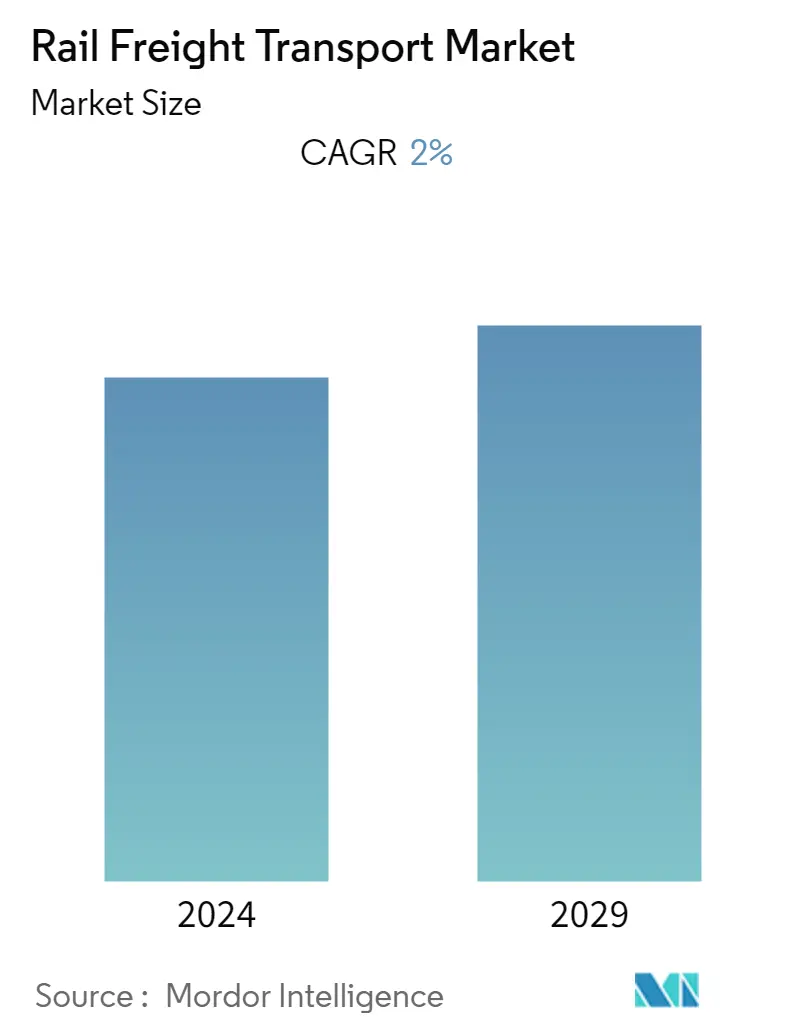

| CAGR | 2.00 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

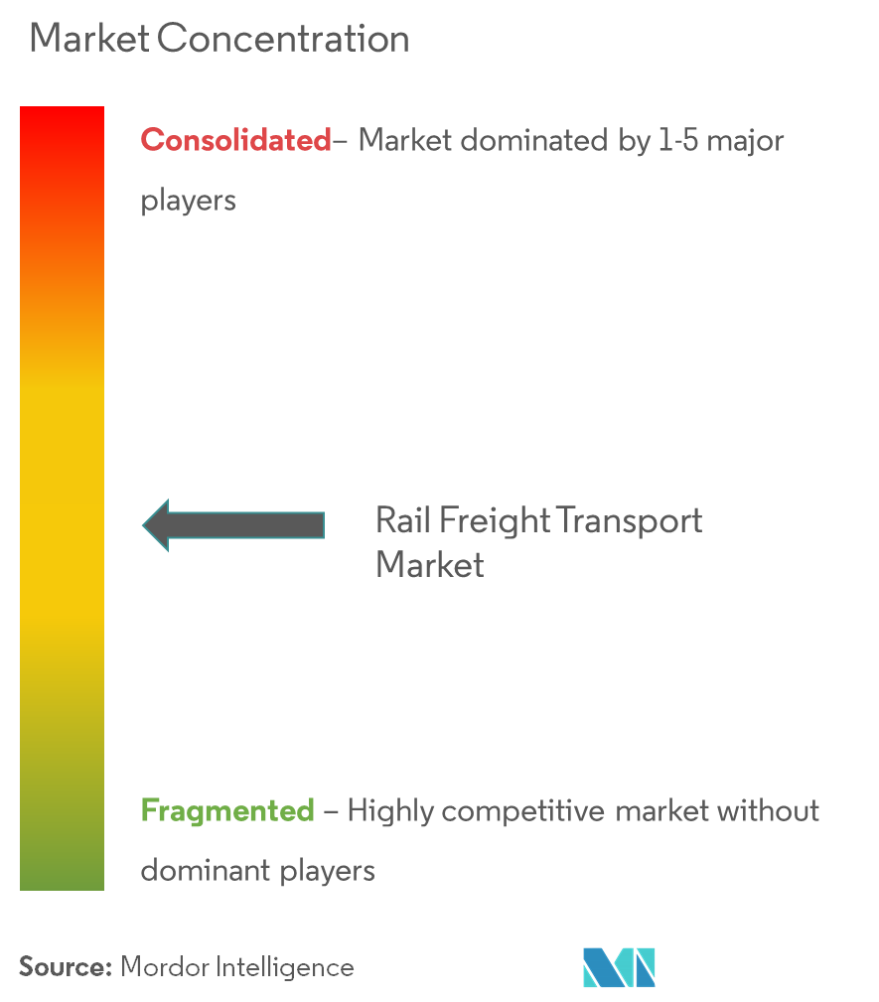

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка железнодорожных грузовых перевозок

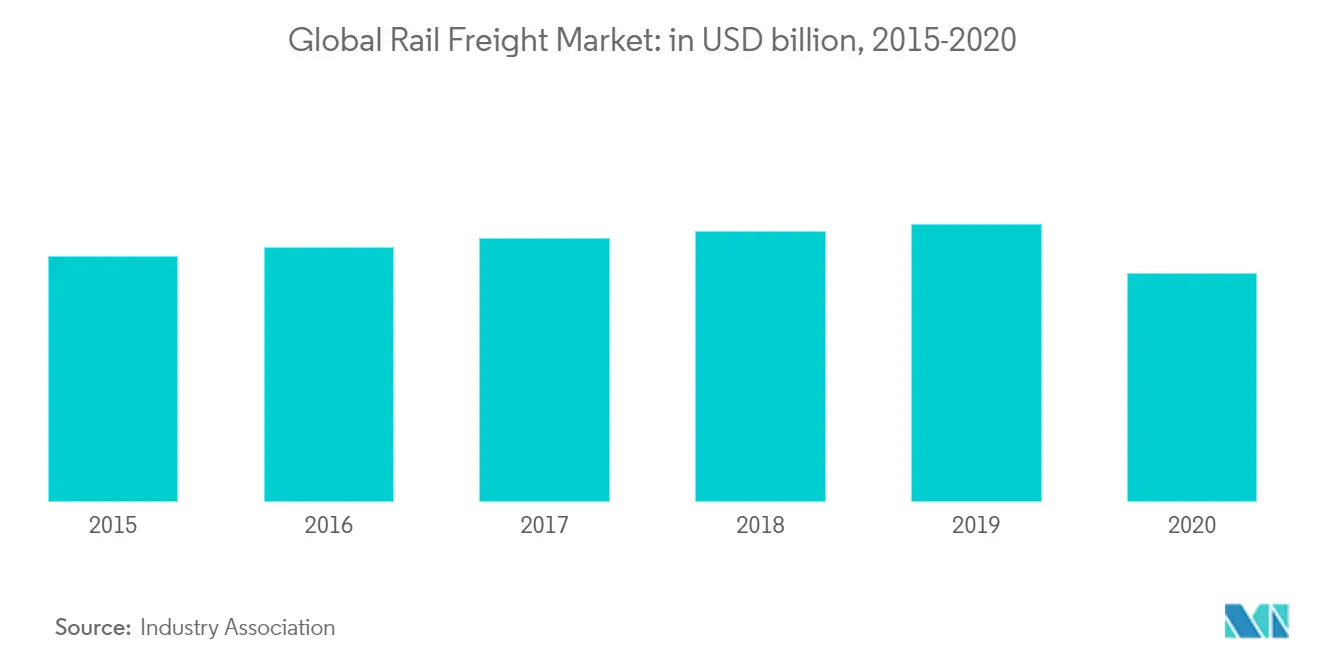

В 2020 году рынок железнодорожных грузовых перевозок оценивался в 247,39 млрд долларов США, и ожидается, что в течение прогнозируемого периода (2021-2026 гг.) его среднегодовой темп роста составит около 2%.

COVID-19 оказал неоднозначное влияние на рынок железнодорожных грузовых перевозок в таких регионах, как Северная и Южная Америка, наблюдался спад рынка железнодорожных грузовых перевозок, в то время как в Азии и Европе наблюдался рост железнодорожных грузовых перевозок. В долгосрочной перспективе ожидается заметное увеличение региональной доли железнодорожных грузоперевозок. Наряду с этим ожидается рост инвестиций, дальнейшее развитие инфраструктуры и внедрение технологий для оцифровки железнодорожных грузоперевозок.

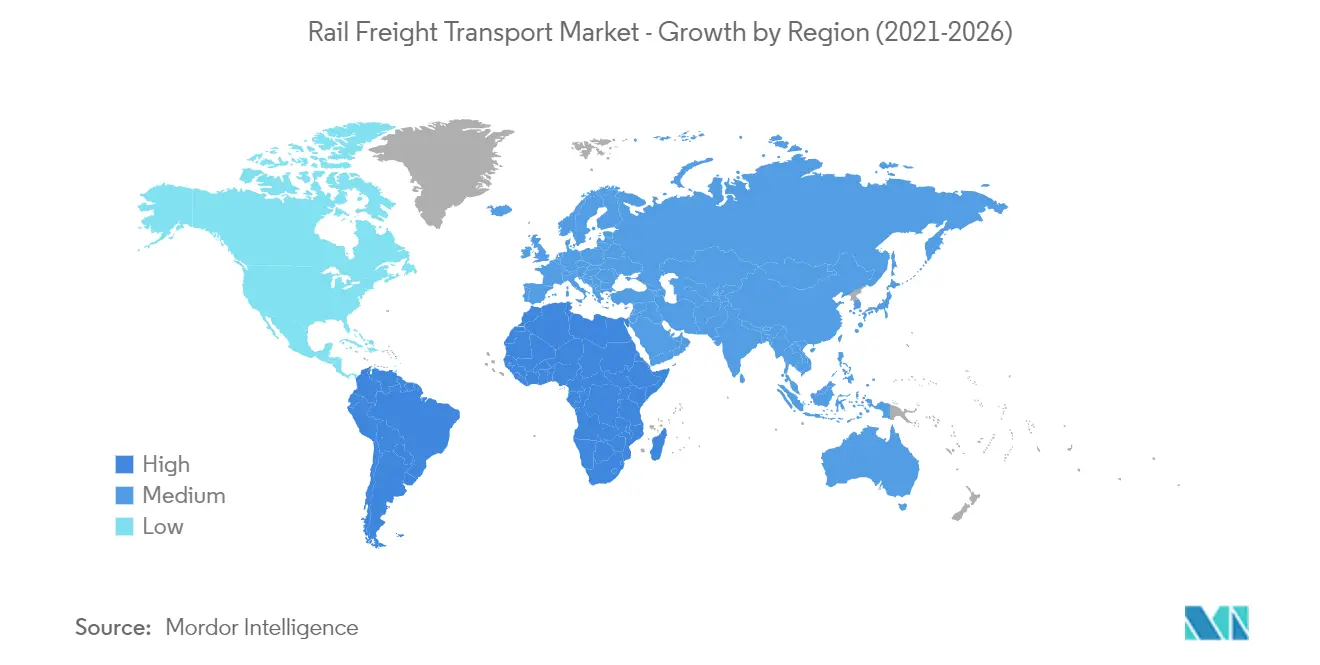

Северная Америка лидирует на рынке железнодорожных грузовых перевозок, а Азиатско-Тихоокеанский регион, как ожидается, обгонит Северную Америку в течение прогнозируемого периода. Более того, рост мировой торговли и различные торговые соглашения стимулируют глобальные торговые потоки. Среди видов грузов, перевозимых железнодорожным транспортом, доминируют сегменты неконтейнерных грузов и наливных грузов, а рост интермодальных перевозок стимулирует перевозки контейнерных грузов. По оценкам, в течение прогнозируемого периода будет наблюдаться высокий рост интермодальных грузов. Аналогичным образом, с ростом международной торговли и признанием странами преимуществ железнодорожных грузовых перевозок, трансграничные железнодорожные грузовые перевозки набирают огромные обороты в различных частях мира. В некоторых регионах Центральной Азии, Восточной Европы, Южной Азии, Юго-Восточной Азии и Африки к югу от Сахары, характеризующихся группировкой множества небольших стран, железнодорожные перевозки могут повысить экономическую интеграцию, обеспечивая доступ к международным и региональным рынкам и соединяя страны, не имеющие выхода к морю.

Тенденции рынка железнодорожных грузовых перевозок

Низкая стоимость перевозки и смена видов транспорта стимулируют рынок

Железнодорожные грузовые компании продолжают инвестировать и снижать затраты для клиентов. Например, они увеличили грузоподъемность, которую могут перевозить за последнее десятилетие тоннаж на поезд увеличился на 80%. При железнодорожных перевозках более низкие процентные расходы на связанный капитал частично покрывают более высокие транспортные расходы, что делает железнодорожные перевозки очень рентабельной альтернативой транспортировке.

Если компания отправляет 750 контейнеров в год, при средней стоимости груза 250 000 евро за контейнер и финансовых затратах в размере 5% PA, ежедневная процентная стоимость составит 37,52 евро за контейнер. Доставка товаров от двери до двери из Китая в Европу по железной дороге обычно занимает около 25 дней, тогда как морская доставка обычно занимает около 42 дней. Это означает экономию на процентных расходах в размере 708 евро за контейнер или 531 165 евро в год за все 750 контейнеров. Это деньги, которые можно использовать для покрытия дополнительных затрат и создания более гибкой цепочки поставок, что также может оказать дополнительное положительное влияние на параметры затрат и привязку капитала.

Стоимость железнодорожных перевозок ниже. Стоимость железнодорожных перевозок составляет лишь одну десятую стоимости автомобильных перевозок; Расход топлива на транспорте составляет около одной двадцатой от автомобильного транспорта.

Кризис Covid-19 привел к нехватке водителей грузовиков и ограничениям на морской и воздушный транспорт во многих странах и регионах. В результате стоимость перевозки грузовым, морским или воздушным транспортом резко выросла по сравнению с затратами на железнодорожные перевозки. Это сделало переход к железнодорожным перевозкам преимуществом в цепочке поставок.

Азиатско-Тихоокеанский регион лидирует на рынке железнодорожных грузовых перевозок

Согласно отраслевым источникам, Азиатско-Тихоокеанский регион лидирует на текущем изучаемом рынке, и ожидается, что он будет значительно превосходить Европу и Северную Америку. Китай является крупнейшим рынком, за ним следует Индия. Железнодорожная сеть Индии является третьей по величине в мире.

Юго-Восточная Азия является основным драйвером железнодорожных грузоперевозок в регионе, что является результатом значительного улучшения делового климата в большинстве стран АСЕАН за последнее десятилетие. Железная дорога Китай-Лаос, запуск первого лаосского спутника, развитие гидроэнергетики и другие проекты, финансируемые Китаем, помогли улучшить сообщение между двумя странами. Сельское хозяйство рассматривается как важный сектор для поддержки экспорта Лаоса в Китай, особенно бананов, каучука, удобрений, маниоки и кукурузы. Вьетнам, Филиппины и Индонезия входят в число самых быстрорастущих стран региона.

Железнодорожная сеть Индии является третьей по величине железнодорожной сетью в мире ежедневно курсирует около 13 000 пассажирских поездов и 9 000 грузовых поездов. Грузовые перевозки Индийских железных дорог увеличились в 19 финансовом году до 1 221,39 миллиона тонн. По состоянию на январь 2020 года грузоперевозки в 20 финансовом году (до января 2020 года) составили 999,51 млн тонн. Растущая индустриализация по всей стране привела к дальнейшему увеличению грузовых перевозок за последнее десятилетие. Грузовые перевозки также значительно возрастут из-за роста инвестиций и расширения участия частного сектора. Индийское правительство также придает огромный импульс модели ГЧП в отрасли посредством реконструкции станций, строительства частных грузовых терминалов и операций частных контейнерных поездов. Это также позволило 100% прямых иностранных инвестиций в железнодорожный сектор.

Обзор отрасли железнодорожных грузовых перевозок

Рынок железнодорожных грузовых перевозок по своей природе умеренно консолидирован, на нем присутствуют как глобальные, так и местные игроки. По данным отраслевых источников, начиная с прошлого десятилетия железнодорожная отрасль сталкивается с огромной конкуренцией со стороны аналогичных поставщиков услуг, автомобильных и воздушных перевозчиков. Многие страны вкладывают значительные средства в развитие железнодорожной инфраструктуры, причем инвестиции особенно велики в Америке и Европе. Международные компании занимают большую долю рынка, приобретая или объединяясь с местными компаниями во многих регионах. На уровне страны большинство рынков, судя по всему, сконцентрированы на присутствии одного или двух крупных игроков. Кроме того, в некоторых странах государственным компаниям принадлежит значительная доля рынка. Во время пандемии COVID-19 железнодорожные перевозки сыграли ключевую роль, соединяя европейские экономики и обеспечивая грузовые перевозки.

Лидеры рынка железнодорожных грузоперевозок

-

Union Pacific Railroad

-

Canadian National Railway

-

DHL

-

DB Cargo

-

Russian Railways (RZhD)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка железнодорожных грузоперевозок

В мае 2020 года Южная железная дорога Норфолка добилась прорыва в технологии проверки путей, которая повышает безопасность железных дорог и эффективность работы. Сочетая изобретательность и инновации, это первая грузовая железная дорога в Северной Америке, которая разработала и внедрила автономную систему измерения геометрии пути, установленную на локомотиве.

В феврале 2021 года в штаб-квартире ОББ официально стартовал проект SmartCargo. Руководство Rail Cargo Group (RCG) представило технологию. Около 13 700 вагонов RCG оснащены устройством SmartCargo, которое предоставляет исчерпывающую информацию на протяжении всего процесса грузовых перевозок.

Сегментация отрасли железнодорожных грузовых перевозок

Железнодорожный грузовой транспорт – это использование железных дорог и поездов для перевозки грузов по суше. Его можно использовать для перевозки различных видов грузов или на пути следования между отправителем и пунктом назначения. Отчет включает в себя полный справочный анализ рынка железнодорожных грузовых перевозок, который включает оценку сектора и вклада сектора в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, ключевых стран и возникающих тенденций в сегментах рынка. динамика рынка и ключевая статистика грузовых перевозок. В отчете также представлен подробный анализ влияния COVID-19 на рынок. Рынок сегментирован по типу груза (контейнерные (интермодальные), неконтейнерные и наливные), пункту назначения (внутренние и международные), типу услуг (перевозки и услуги, связанные с перевозками) и географическому положению (Северная Америка, Европа, Азия). Тихий океан и остальной мир). В отчете представлены размер рынка и прогнозы по объему (тысячи метрических тонн) и стоимости (миллиарды долларов США) для всех вышеуказанных сегментов.

| По типу груза | Контейнерные перевозки (включая интермодальные перевозки) | ||

| Неконтейнерный | |||

| Жидкий сыпучий | |||

| По месту назначения | Одомашненный | ||

| Международный | |||

| По типу услуги | Транспорт | ||

| Услуги, связанные с транспортом (содержание вагонов и железнодорожных путей, перевалка грузов и хранение) | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Европа | Великобритания | ||

| Франция | |||

| Германия | |||

| Швейцария | |||

| Нидерланды | |||

| Россия | |||

| Украина | |||

| Казахстан | |||

| Турция | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Индия | ||

| Китай | |||

| Австралия | |||

| Япония | |||

| Юго-Восточная Азия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Остальной мир | Бразилия | ||

| Южная Африка | |||

| Совет сотрудничества стран Персидского залива (GCC) | |||

| Другие страны | |||

Часто задаваемые вопросы по исследованию рынка железнодорожных грузовых перевозок

Каков текущий размер рынка железнодорожных грузовых перевозок?

Прогнозируется, что на рынке железнодорожных грузовых перевозок в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста составит 2%.

Кто являются ключевыми игроками на рынке железнодорожных грузовых перевозок?

Union Pacific Railroad, Canadian National Railway, DHL, DB Cargo, Russian Railways (RZhD) — основные компании, работающие на рынке железнодорожных грузовых перевозок.

Какой регион на рынке железнодорожных грузовых перевозок является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке железнодорожных грузовых перевозок?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка железнодорожных грузовых перевозок.

Какие годы охватывает рынок железнодорожных грузовых перевозок?

В отчете рассматривается исторический размер рынка железнодорожных грузовых перевозок за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка железнодорожных грузовых перевозок на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Freight Transport Reports

Popular Logistics Reports

Отчет об отрасли железнодорожных грузоперевозок

Статистические данные о доле, размере и темпах роста доходов на рынке железнодорожных грузовых перевозок в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ железнодорожных грузоперевозок включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.