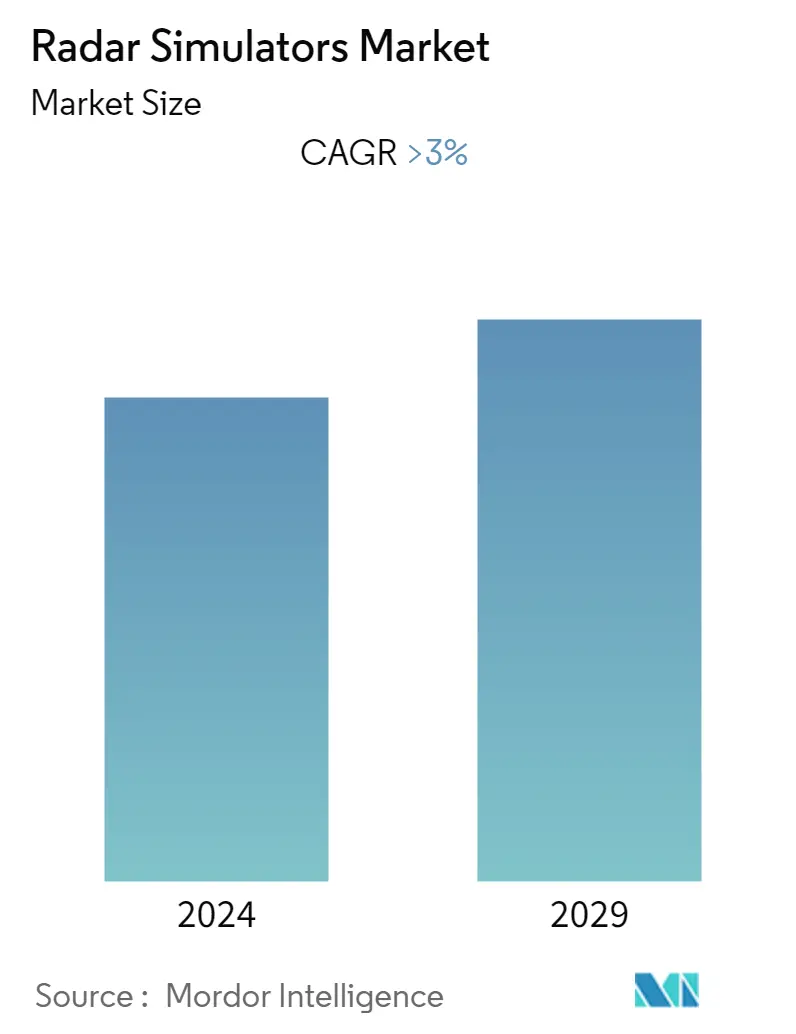

Размер рынка радарных симуляторов

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| CAGR | > 3.00 % |

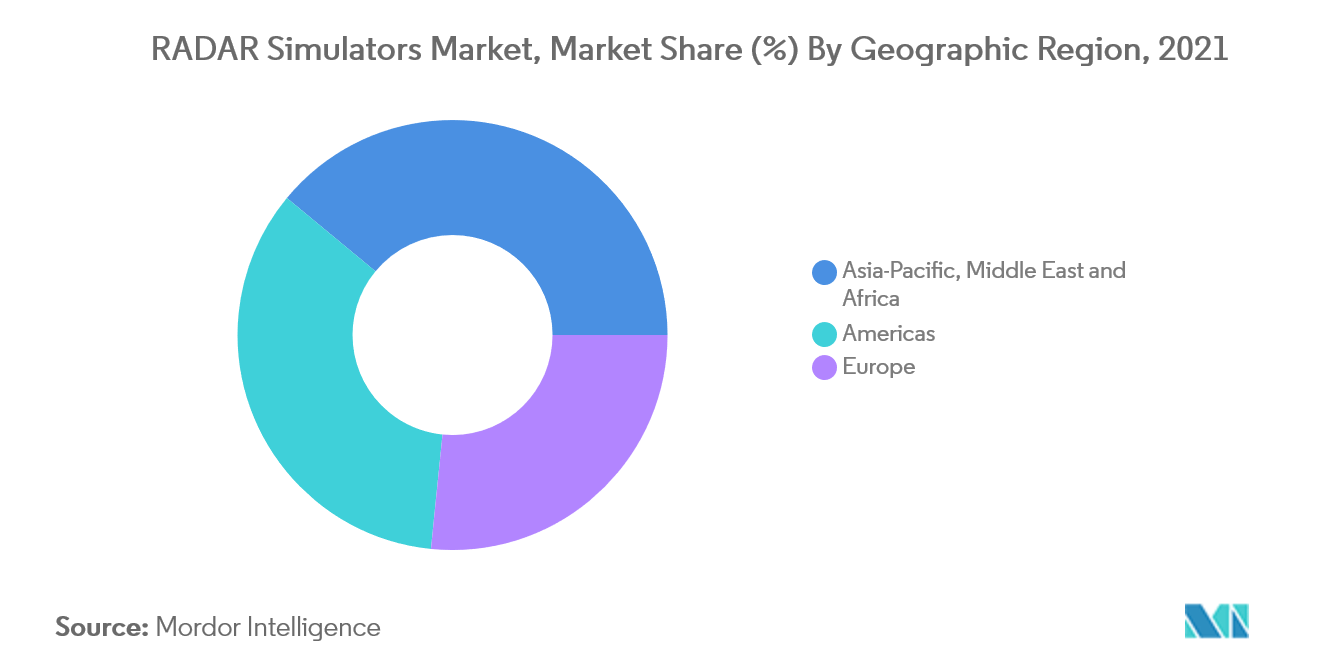

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

Основные игроки.webp)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка радарных симуляторов

Среднегодовой темп роста рынка радиолокационных симуляторов может составить более 3% в течение прогнозируемого периода 2022-2027 годов. Симулятор радара имитирует различные профили радара, чтобы предоставить пользователям подходящую среду для обучения или выполнения функциональных тестов системы. Система включает в себя как аппаратные, так и программные компоненты.

Влияние COVID-19 на спрос на новые симуляторы радаров было незначительным. Появление современных систем ведения войны, таких как радиоэлектронная борьба (РЭБ) и сетецентрическая война (СЦВ), способствовало использованию радаров в военных операциях, тем самым стимулируя спрос на радиолокационные симуляторы для обучения военнослужащих.

Различные типы радиолокационных симуляторов настраиваются с использованием различных технологий для устранения возникающих угроз. Это способствовало внедрению модульной архитектуры для радиолокационных симуляторов.

Тенденции рынка радарных симуляторов

Рост объемов авиапассажирских перевозок. Увеличение потребности в обученном персонале УВД.

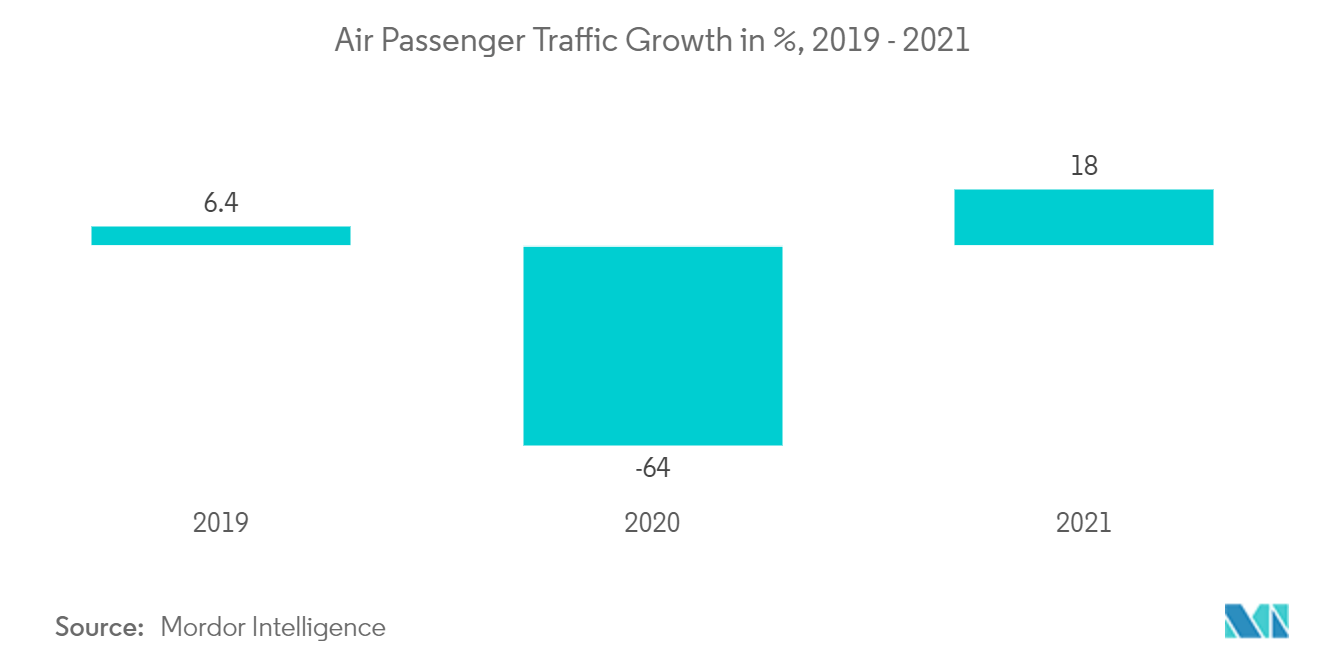

В 2021 году пассажиропоток в некоторых частях мира постепенно рос, в основном благодаря активным программам вакцинации в нескольких регионах, которые помогли правительствам смягчить правила авиаперевозок. С увеличением общего количества авиапассажиров авиакомпании и аэропорты будут продолжать инвестировать в различные объекты инфраструктуры аэропортов, чтобы улучшить работу аэропортов и качество обслуживания пассажиров. По данным IATA, общее количество авиапассажиров, как ожидается, почти удвоится в течение следующих двух десятилетий, что создаст огромные возможности для аэропортов и, таким образом, увеличит потребность в воздушных судах, что приведет к формированию спроса на операторов УВД и операторов радаров, что будет стимулировать рынок. для радиолокационных симуляторов в коммерческом секторе. В 2021 году по общему количеству путешественников был достигнут рубеж в 50% от уровня 2019 года. Международная ассоциация воздушного транспорта (IATA) прогнозирует, что в 2022 году количество путешественников по всему миру увеличится на 83%, в 2023 году — на 94%, а в 2023 году — на 103% больше. в 2024 году и на 111 % больше в 2025 году.

Число международных путешественников сократилось до 27% в 2021 году по сравнению с уровнем 2019 года. Ожидается, что к 2022 году прогнозируется рост на 82%, 82% в 2023 году, 92% в 2024 году и 101% в 2025 году по сравнению с доковидным периодом. уровни. В 2021 году общее количество путешественников составило 47% от уровня 2019 года. Ожидается, что к 2022 году прогнозируется рост на 93%, 103% в 2023 году, 111% в 2024 году и 118% в 2025 году по сравнению с уровнями, существовавшими до пандемии.

Восстановление пассажиропотока, вероятно, поддержит спрос на самолеты. Дополнительным воздушным движением необходимо эффективно управлять в аэропортах. Следовательно, для управления операциями аэропорта необходимы правильное планирование и перенаправление самолетов. Рост количества взлетов и посадок в аэропортах требует обученного персонала управления воздушным движением (УВД), знакомого с разнообразным радиолокационным оборудованием и программным обеспечением, используемым во всем мире. Ожидается, что подготовка такого персонала приведет к увеличению спроса на радиолокационные тренажеры. Кроме того, с распространением новых воздушных маршрутов и радиолокационных технологий несколько радиолокационных систем устанавливаются по всему миру в новых аэропортах, тем самым стимулируя спрос на обученных диспетчеров УВД и косвенно стимулируя рынок радиолокационных симуляторов.

Быстрый рост аэрокосмической промышленности в Азиатско-Тихоокеанском регионе

Устойчивый экономический рост в сочетании с благоприятным демографическим и демографическим профилем населения в развивающихся странах, особенно в Азиатско-Тихоокеанском регионе, стимулирует авиапассажирские перевозки в регионе. Таким образом, ожидается, что Азиатско-Тихоокеанский регион будет генерировать самый высокий спрос на радиолокационные системы в течение прогнозируемого периода. Спрос в основном обусловлен увеличением заказов и поставок новых самолетов, чему способствует постоянно растущий пассажиропоток в регионе. По состоянию на август 2022 года в этот регион различными производителями самолетов было поставлено более 300 коммерческих самолетов. По прогнозам, к 2030 году Китай и Индия станут крупнейшим в мире авиационным рынком с точки зрения воздушного движения, а другие страны, такие как Индонезия и Таиланд, войдут в десятку крупнейших мировых рынков.

Кроме того, региональные военные державы, такие как Китай, Индия и Япония, вкладывают значительные ресурсы в развитие своих воздушных возможностей, включая модернизацию существующих радиолокационных технологий. Сообщается, что в июне 2019 года Китай разработал загоризонтную морскую радиолокационную систему раннего предупреждения, способную обнаруживать самолет-невидимку за пределами видимости. Эксплуатация такой сложной технологии требует надлежащего обучения, которое можно облегчить с помощью радиолокационных симуляторов, поскольку их можно настроить так, чтобы они точно соответствовали рабочим характеристикам реальных систем. Ожидается, что такие благоприятные тенденции будут стимулировать спрос на радиолокационные симуляторы в регионе.

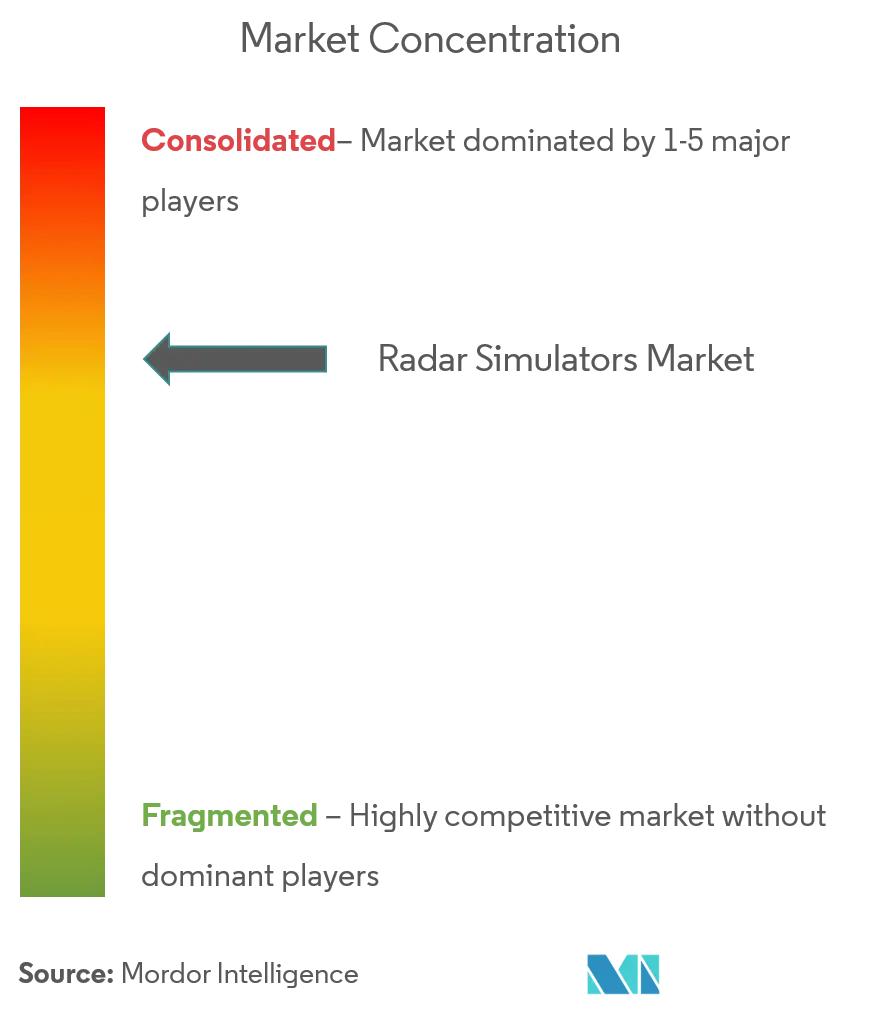

Обзор отрасли радиолокационных симуляторов

Рынок радиолокационных симуляторов характеризуется наличием ограниченного числа доминирующих поставщиков, работающих на глобальном уровне. Рынок высококонкурентный, игроки конкурируют за наибольшую долю рынка. Росту рынка препятствуют ограничения, связанные с модульностью конструкции из-за интеграции нескольких функций РЛС в единую платформу. Для поставщиков крайне важно предоставлять конечным пользователям передовые радиолокационные симуляторы, чтобы выжить в условиях жесткой конкуренции на рынке. Доминирующими игроками рынка являются Mercury Systems Inc., L3Harris Technologies Inc., Buffalo Computer Graphics, Raytheon Technologies Corporation, ARI Simulation и Ultra Electronics. Эти игроки в основном конкурируют благодаря своим собственным производственным возможностям, глобальным сетям присутствия, предлагаемым продуктам, инвестициям в исследования и разработки и сильной клиентской базе. Конкурентная среда на рынке, вероятно, еще больше усилится из-за увеличения расширения продуктов/услуг и технологических инноваций.

Лидеры рынка радиолокационных симуляторов

-

L3Harris Technologies Inc.

-

Buffalo Computer Graphics

-

Ultra Electronics Holdings plc

-

ARI Simulation

-

Raytheon Technologies Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка радарных симуляторов

- В октябре 2021 года Thales и Управление гражданской авиации Танзании (TCAA) завершили поставку системы управления воздушным движением (АТМ) и радаров для шести аэропортов страны. В рамках программы модернизации радары наблюдения УВД и TopSky - ATC были развернуты в аэропортах Сонгве (HTGW), Дар-эс-Салама (DAR), Килиманджаро (JRO), Мванзы (MWZ), Занзибара (ZNZ) и Аруши (ARK). в Танзании. В сочетании с датчиками тока, совмещенный совместный радар STAR NG компании Thales с вторичным радаром RSM970S Mode S на маршруте и TopSky - ATC автоматизирует центры управления на маршруте, подходе и вышке. Кроме того, вторичный радар RSM 970S Mode S загружает параметры самолета, своевременно уведомляя диспетчера об изменении самолета и разрешениях. Он также предоставляет консультативный отчет БСПС по разрешению конфликтов.

Отчет о рынке радарных симуляторов – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Привлекательность отрасли: анализ пяти сил Портера

4.4.1 Угроза новых участников

4.4.2 Переговорная сила покупателей/потребителей

4.4.3 Рыночная власть поставщиков

4.4.4 Угроза продуктов-заменителей

4.4.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка по стоимости – млн долларов США)

5.1 Компонент

5.1.1 Аппаратное обеспечение

5.1.2 Программное обеспечение

5.2 Приложение

5.2.1 Коммерческий

5.2.2 Военный

5.3 География

5.3.1 Северная Америка

5.3.2 Европа

5.3.3 Азиатско-Тихоокеанский регион

5.3.4 Латинская Америка

5.3.5 Ближний Восток и Африка

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Доля рынка поставщиков

6.2 Профили компании

6.2.1 Adacel Technologies Limited

6.2.2 ARI Simulation

6.2.3 Acewavetech

6.2.4 Buffalo Computer Graphics

6.2.5 Cambridge Pixel Ltd

6.2.6 L3Harris Technologies Inc.

6.2.7 Mercury Systems Inc.

6.2.8 Rockwell Collins (United Technologies Corporation)

6.2.9 Textron Systems Corporation (Textron Inc.)

6.2.10 Ultra Electronics Holdings PLC

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация индустрии радиолокационных симуляторов

Исследование рынка охватывает как аппаратные, так и программные компоненты радиолокационного симулятора. Программная радиолокационная система генерирует смоделированные радиолокационные видеоданные путем объединения любого набора треков, данных АИС, навигации и вторичных радиолокационных данных. Симулятор радара может создавать движущиеся цели с помощью интегрированных графических инструментов для моделирования сценариев в реальном времени для использования инструкторами и тестировщиками систем. В аппаратном сегменте рассматриваются такие компоненты, как антенны, передатчики, приемники, генераторы сигналов и микроконтроллеры, которые используются для создания физической конфигурации симулятора радара. В отчете представлен размер рынка и прогнозы по стоимости (в миллионах долларов США) для всех вышеупомянутых сегментов.

| Компонент | ||

| ||

|

| Приложение | ||

| ||

|

| География | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка радарных симуляторов

Каков текущий размер рынка радарных симуляторов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка радарных симуляторов составит более 3%.

Кто являются ключевыми игроками на рынке Радарные симуляторы?

L3Harris Technologies Inc., Buffalo Computer Graphics, Ultra Electronics Holdings plc, ARI Simulation, Raytheon Technologies Corporation — основные компании, работающие на рынке радарных симуляторов.

Какой регион на рынке Радарные симуляторы является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Радарные симуляторы?

В 2024 году наибольшая доля рынка радарных симуляторов будет приходиться на Северную Америку.

Какие годы охватывает рынок радарных симуляторов?

В отчете рассматривается исторический размер рынка радарных симуляторов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка радарных симуляторов на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли радиолокационных симуляторов

Статистические данные о доле рынка радарных симуляторов в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ Radar Simulators включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.