Размер рынка сторонней логистики (3PL) Катара

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2020 - 2022 |

| CAGR | > 5.00 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка сторонней логистики (3PL) Катара

По оценкам, на катарском рынке сторонней логистики (3PL) среднегодовой темп роста составит более 5% в течение прогнозируемого периода (2023-2028 гг.).

- Экономика Катара, несомненно, испытывала некоторые проблемы в течение 2020 года и первой половины 2021 года из-за двойного шока падения цен на нефть и воздействия пандемии, которая привела к общему спаду экономического производства на -3,7%. Это также оказало аналогичное влияние на сектор 3PL в стране. Однако рост сектора электронной коммерции во время пандемии оказал положительное влияние на рынок. Восстановление экономики сейчас набирает темпы, чему способствует целый ряд факторов, включая восстановление цен на энергоносители, что также будет способствовать развитию рынка 3PL.

- Тот факт, что страна является одним из крупнейших поставщиков СПГ в мире, способствует росту логистического рынка. Более того, ожидается, что планы страны по расширению СПГ и рост сектора электронной коммерции будут поддерживать рост рынка 3PL в течение прогнозируемого периода. Катар лидирует среди всех стран Персидского залива по внутренней логистике и является седьмым по конкурентоспособности среди ведущих развивающихся рынков мира, что обусловлено хорошими деловыми условиями и готовностью к цифровым технологиям.

- Стратегическое расположение страны, инфраструктура мирового класса и опытная рабочая сила делают ее идеальным партнером для предприятий, которым необходимо перемещать товары по всему миру. Поэтому многие предприятия сотрудничают с транспортными и логистическими компаниями Катара. Транспортно-логистический сектор Катара быстро развивается, и правительство вкладывает значительные средства в развитие инфраструктуры страны. Это делает его все более привлекательным местом для предприятий, которым необходимо перевозить товары по всему миру.

- Катар имеет стратегическое расположение, что делает его идеальным партнером для транспортных и логистических компаний. Страна расположена на основных морских маршрутах и находится в пределах легкой досягаемости от рынков Азии, Африки и Европы. Катар также обладает инфраструктурой мирового класса, включая разветвленную сеть автомагистралей, железных дорог и аэропортов.

- Ожидается, что Катар станет глобальным центром технологий, медико-биологических наук, здравоохранения, логистики, а также центром поставок товаров, чувствительных к температуре и времени, благодаря хорошо развитой аэропортовой инфраструктуре и услугам. Правительство Катара стремится превратить страну в новый логистический и региональный центр, при этом география полуострова страны позволяет ее портам предлагать значительные конкурентные торговые преимущества, особенно для экспорта нефти и газа. Эти планы будут способствовать росту рынка. Несмотря на многочисленные преимущества транспорта и логистики в Катаре, существуют и некоторые проблемы, которые могут препятствовать росту рынка. К числу этих проблем относятся высокая стоимость транспортно-логистических услуг и трудоемкий процесс таможенного оформления.

Тенденции рынка сторонней логистики (3PL) Катара

Сектор электронной коммерции стимулирует рост рынка

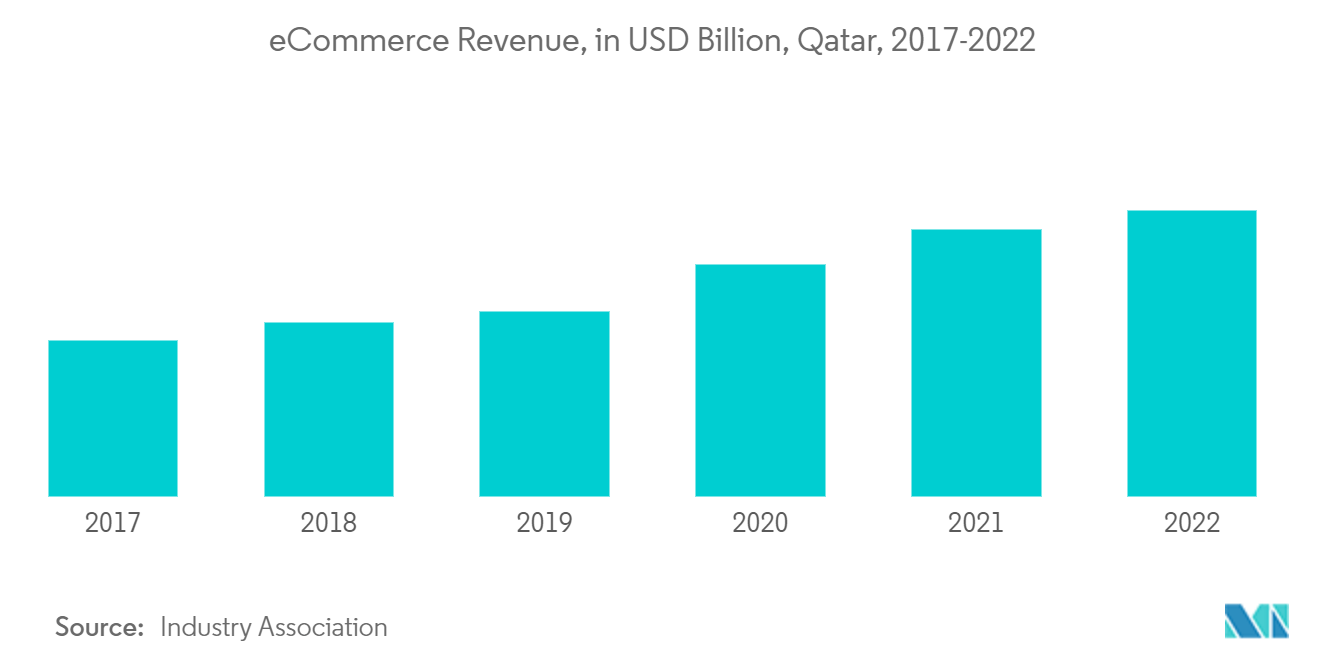

Рынок электронной коммерции Катара развивается, и ожидается, что к 2022 году его объем превысит 11,7 млрд катарских риалов (3,2 млрд долларов США) по сравнению с 4,7 млрд катарских риалов (1,3 млрд долларов США) в 2017 году. В Министерстве транспорта и торговли зарегистрировано более 350 веб-сайтов электронной коммерции. Связь (МТК) до сих пор. Развитие отрасли имеет множество причин. Катар имеет один из самых высоких в мире показателей внедрения Интернета и входит в число ведущих стран по распространению информационных и коммуникационных технологий (ИКТ). Уровень проникновения электронной коммерции в стране увеличился с 15% в 2018 году до 37% в 2019 году. Вспышка Covid-19 вынудила многих клиентов и потребителей сделать выбор в пользу платформ электронной коммерции и банков для запуска новых продуктов и услуг, позволяющих предприятия для поддержания своей деятельности. Многие розничные магазины, стартапы, предприятия малого и среднего бизнеса (МСП) используют платформы социальных сетей для рекламы своих продуктов и услуг, чтобы привлечь больше клиентов и увеличить продажи.

Министерство связи и информационных технологий (MCIT) помогает развивать электронную коммерцию в Катаре, устанавливая правила и требования, которым следует доверять, и представило несколько инициатив по поддержке идей предпринимателей в области электронной коммерции. MCIT разработало Руководство по электронной коммерции, которое поможет катарским продавцам электронной коммерции понять и внедрить лучшие практики электронной коммерции. Theqa — это знак доверия в сфере электронной коммерции Катара, действующая программа, которая сертифицирует местных онлайн-торговцев на основе набора определенных критериев и контролирует соблюдение ее членами кодекса поведения. Это дает потребителям и компаниям возможность быстро и безопасно развивать местный рынок электронной коммерции. Всего существует 269 сертифицированных электронных продавцов. В Катаре в системе электронной коммерции есть три типа поставщиков услуг услуги веб-сайтов электронной коммерции, платежные шлюзы и платежные решения, поставщики логистических услуг. Рынок электронной коммерции демонстрирует значительные темпы роста в стране, расширяя возможности дальнейшего расширения в секторах бизнеса. Катар считается одним из крупнейших электронных рынков на Ближнем Востоке и в Северной Африке. С ростом электронной коммерции в Катаре также возрастает потребность в дополнительных дорогостоящих услугах. Владельцы онлайн-бизнеса все чаще прибегают к аутсорсингу специалистов в таких разнообразных областях, как выполнение заказов, доставка, веб-хостинг, техническая поддержка, разработка и дизайн веб-сайтов, обслуживание клиентов и административная поддержка.

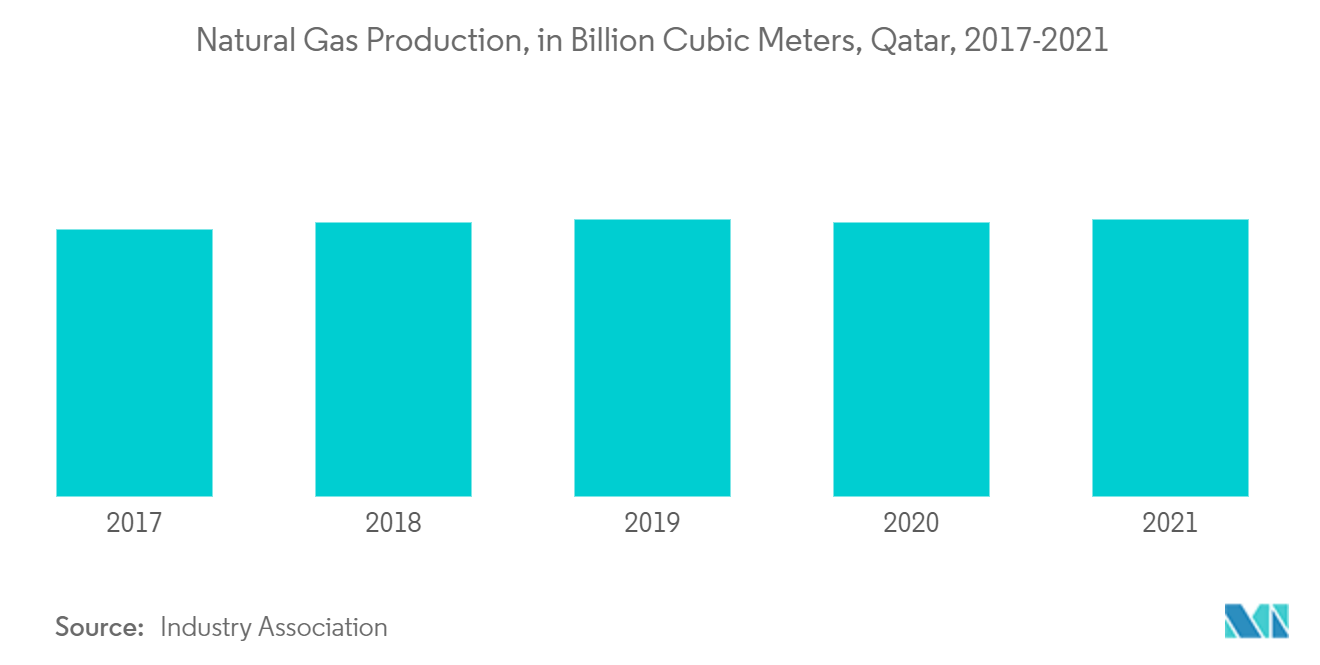

Планы по увеличению производства СПГ создают возможности на рынке

По словам государственного министра по вопросам энергетики, а также президента и генерального директора Qatar Petroleum, Катар планирует увеличить мощности по производству СПГ в стране до 126 миллионов тонн в год (мт в год) к 2027 году, что означает увеличение на 64% по сравнению с нынешними 77 млн т в год. В июле 2022 года QatarEnergy подписала соглашение с Shell о расширении восточного месторождения North Field East в этом государстве Персидского залива, первой фазы крупнейшего в мире проекта по производству сжиженного природного газа (СПГ) после соглашений с TotalEnergies, Exxon, ConocoPhillips и Eni. Shell получит 6,25% акций в проекте расширения North Field East, TotalEnergies и Exxon также будут владеть 6,25% акций. В целом план расширения включает в себя шесть линий СПГ, которые позволят увеличить мощность сжижения природного газа в Катаре до 126 миллионов тонн в год (мт в год) с 77 к 2027 году. Этот план расширения приведет к значительному буму в отрасли морских транспортных и логистических услуг в страна,.

За последние несколько лет уже были достигнуты многие события, включая открытие порта Хамад и начало эксплуатации новых судоходных линий с несколькими странами мира, а также создание интегрированных логистических зон. В ноябре 2022 года QatarEnergy и China Petroleum Chemical Corporation (Sinopec) заключили 27-летний договор купли-продажи (SPA) на поставку 4 миллионов тонн сжиженного природного газа (СПГ) в год в Китай. Контрактные объемы СПГ будут поставляться из проекта расширения СПГ North Filed East (NFE) QatarEnergy и доставляться на приемные терминалы Sinopec в Китае. В августе 2022 года малазийская энергетическая логистическая группа MISC Berhad и ее партнеры по консорциуму — судоходные компании Nippon Yusen Kabushiki Kaisha (NYK), Kawasaki Kisen Kaisha (K-Line) и China LNG Shipping (Holdings) Limited (CLNG) — получили долгосрочную награду. Катарская государственная нефтегазовая компания QatarEnergy заключила срочные чартерные контракты на семь новых танкеров для перевозки сжиженного природного газа (СПГ). Такие события показывают, что рост сектора СПГ в Катаре продолжается. Этот продолжающийся рост создаст возможности для поставщиков услуг 3PL на рынке.

Обзор отрасли сторонней логистики (3PL) Катара

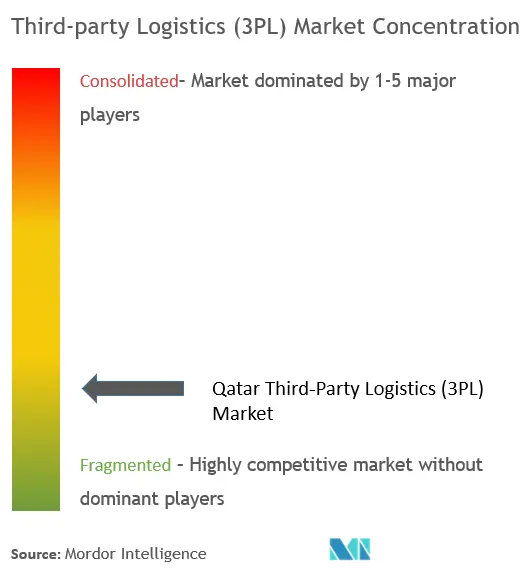

Рынок довольно фрагментирован на нем активно действуют очень мало местных и много международных игроков. В число основных игроков входят BDP International Qatar WLL, Aramex, Falcon Express (FedEx), Links Shipping и Cargo World, выступающие в качестве ключевых игроков на рынке. Несмотря на глобальные проблемы судоходного сектора, страна становится одной из ярких точек. Объемы перевозок растут, и глобальные перевозчики добавляют в регион больше услуг по мере роста спроса. Ожидается, что страна, находящаяся на полпути реализации китайского проекта Пояс и путь, продемонстрирует повышенный интерес к развитию контейнерных терминалов.

Лидеры рынка сторонней логистики Катара (3PL)

-

BDP International

-

Aramex

-

Falcon Express Services Qatar

-

Links Shipping

-

Cargo World

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сторонней логистики Катара (3PL)

- Июнь 2022 г.: GWC (QPSC), ведущий поставщик логистических услуг в Государстве Катар, подписала соглашение с Ponticelli Frères Group, согласно которому GWC будет осуществлять экспедирование, таможенно-брокерские услуги и транспортировку для Ponticelli в Государстве Катар в течение срок три года. Соглашение направлено на повышение скорости доставки и эффективности операций как для Ponticelli, так и для ее клиентов в Государстве Катар. Ponticelli Frères — это независимая семейная группа, предоставляющая промышленные услуги в основном компаниям нефтегазового, энергетического, химического, фармацевтического и сталелитейного секторов.

- Декабрь 2022 г.: GAC Qatar в сотрудничестве с Управлением свободных зон Катара (QFZA) открыла новый многопользовательский контрактный логистический комплекс площадью 27 000 м² и офисное здание в свободной зоне Рас-Буфонтас, что дополняет существующую инфраструктуру компании и повышает качество обслуживания клиентов. и предложения на местном и международном рынках. Новое предприятие имеет до 40 000 мест для поддонов, а также четыре камеры с контролируемой температурой и влажностью, чтобы удовлетворить потребности широкого спектра секторов, включая продукты питания и напитки, быстроходные потребительские товары, розничную торговлю и телекоммуникации. Он также включает в себя 500 м² выделенных помещений для дополнительных услуг и 2000 м² мезонинного склада.

Отчет о рынке сторонней логистики (3PL) Катара – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА И ИНФОРМАЦИЯ

4.1 Текущий рыночный сценарий

4.2 Динамика рынка

4.2.1 Драйверы

4.2.2 Ограничения

4.2.3 Возможности

4.3 Анализ цепочки создания стоимости / цепочки поставок

4.4 Правительственные постановления и инициативы

4.5 Общие тенденции на рынке складских услуг

4.6 Спрос со стороны других сегментов, таких как CEP, доставка последней мили, логистика холодовой цепи и т. д.

4.7 Понимание электронной коммерции

4.8 Технологические тенденции

4.9 Привлекательность отрасли: анализ пяти сил Портера

4.10 Влияние Covid-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По услугам

5.1.1 Управление внутренними перевозками

5.1.2 Международный транспортный менеджмент

5.1.3 Складирование и дистрибуция с добавленной стоимостью

5.2 Конечным пользователем

5.2.1 Производство и автомобилестроение

5.2.2 Нефть, газ и химия

5.2.3 Дистрибьюторская торговля (оптовая и розничная торговля, включая электронную коммерцию)

5.2.4 Фармацевтика и здравоохранение

5.2.5 Строительство

5.2.6 Другие конечные пользователи

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Обзор (концентрация рынка и основные игроки)

6.2 Профили компании

6.2.1 AMCO Logistics Services

6.2.2 Aramex

6.2.3 BDP International Qatar WLL

6.2.4 Грузовые перевозки

6.2.5 CEVA Logistics

6.2.6 DHL

6.2.7 Doha Express

6.2.8 Falcon Express (FedEx)

6.2.9 Geodis

6.2.10 Kuehne + Nagel

6.2.11 Links Shipping

6.2.12 Maersk

6.2.13 Panalpina

6.2.14 GAC

6.2.15 GWC*

7. БУДУЩЕЕ РЫНКА

8. ПРИЛОЖЕНИЕ

8.1 Макроэкономические показатели (распределение ВВП по видам деятельности, вклад сектора транспорта и хранения в экономику)

8.2 Статистика внешней торговли – экспорт и импорт по продуктам

8.3 Информация об основных направлениях экспорта и странах происхождения импорта

Сегментация отрасли сторонней логистики (3PL) Катара

Сторонняя логистика в логистике и управлении цепочками поставок — это использование организацией сторонних предприятий для аутсорсинга элементов своих услуг по распределению, складированию и выполнению заказов. Рынок сторонней логистики (3PL) Катара сегментирован по типу (управление внутренними перевозками, управление международными перевозками, складирование и распределение с добавленной стоимостью) и по конечным пользователям (производство и автомобилестроение, нефть, газ и химия, оптовая торговля). , фармацевтика и здравоохранение, строительство и другие конечные пользователи). В отчете представлены размеры рынка и прогнозы (в миллиардах долларов США) для всех вышеуказанных сегментов.

| По услугам | ||

| ||

| ||

|

| Конечным пользователем | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка сторонней логистики (3PL) в Катаре

Каков текущий размер рынка сторонней логистики (3PL) Катара?

Прогнозируется, что на катарском рынке сторонней логистики (3PL) среднегодовой темп роста составит более 5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке сторонней логистики (3PL) Катара?

BDP International, Aramex, Falcon Express Services Qatar, Links Shipping, Cargo World — основные компании, работающие на рынке сторонней логистики (3PL) Катара.

Какие годы охватывает рынок сторонней логистики (3PL) Катара?

В отчете рассматривается исторический размер рынка сторонней логистики (3PL) Катара за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сторонней логистики (3PL) Катара на годы 2024, 2025, 2026. , 2027, 2028 и 2029 годы.

Отчет об отрасли 3PL Катара

Статистические данные о доле, размере и темпах роста доходов на рынке 3PL Катара в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Катара 3PL включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.